华夏银行股份有限公司有限售条件的流通股上市流通的公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

重要提示:

● 本次有限售条件的流通股上市数量为1,583,500,000股;

● 本次有限售条件的流通股上市流通日为2009年6月8日。

一、股权分置改革方案的相关情况

1、公司股权分置改革于2006年4月26日经公司2006年第一次临时股东大会暨股权分置改革相关股东会议通过,以2006年6月2日作为股权登记日实施,于2006年6月6日实施后首次复牌。

2、公司股权分置改革方案无追加对价安排。

二、股权分置改革方案中关于有限售条件的流通股上市流通有关承诺

持有公司股份总数5%以下的非流通股股东做出承诺:在实施股权分置改革后,在二十四个月内出售有限售条件的股份不超过其持有有限售条件股份总数的15%,在三十六个月内累计不超过其持有有限售条件股份总数的30%。

持有公司股份总数5%以上的非流通股股东做出承诺:在实施股权分置改革后,在二十四个月内不出售有限售条件的股份;在三十六个月内出售有限售条件的股份不超过其持有有限售条件股份总数的30%。

相关股东未违反做出的承诺。

三、相关股东会议审议通过股权分置改革方案后至今公司股本结构变化和股东持股变化情况

1、股改实施后至今,公司不存在分配、公积金转增导致的股本结构变化。

2、股改实施后至今,公司因非公开发行导致的股本结构变化情况如下:

2008年10月20日,因非公开发行股票,公司总股本由42亿股增至49.90528316亿股,有限售条件的流通股由19.995亿股增至27.90028316亿股,无限售条件的流通股无变化。

3、相关股东会议审议通过股权分置改革方案后至今,公司各股东持有有限售条件流通股的比例变动情况

(1)公司于2006年4月26日召开相关股东会议审议通过了股权分置改革方案,并于2006年6月2日开始实施前述股权分置改革方案, 于2006年6月6日实施后首次复牌。

联大集团有限公司持有的公司5,000万股股份被司法拍卖,并由公司股东北京三吉利能源股份有限公司拍卖取得。前述事项公司已经在股权分置改革说明书中予以说明。

北京三吉利能源股份有限公司分别于2006年5月12日和2006年5月24日办理了上述5,000万股股份的过户登记手续。

在公司实施股权分置改革方案前,北京三吉利能源股份有限公司与首钢总公司等23家股东签署了《关于代为垫付华夏银行股份有限公司的股权分置改革对价的协议的补充协议》,并约定联大集团有限公司执行对价安排的股份由北京三吉利能源股份有限公司直接向流通股股东支付。

(2)在公司公告股权分置改革方案说明书至股权分置改革方案实施之前,首钢总公司等18家公司股东将其持有的公司原非流通股股份转让与德意志银行股份有限公司、德意志银行卢森堡股份有限公司和萨尔·奥彭海姆股份有限合伙企业等三家境外投资者,所转让股份共计5.872亿股。上述股份转让的过户登记手续于2006年5月17日办理完毕。

根据首钢总公司等18家公司股东与德意志银行股份有限公司等3家境外投资者签署的《股份转让协议》,境外投资者同意并保证接受为通过和实施股权分置改革方案而应承担的义务和承诺,包括:任何同样适用于持有华夏银行股份有限公司三分之二或以上非流通股股东的具体义务或承诺;及任何法定的或监管机构书面或口头要求和/或建议的特别适用于外资股东的义务或承诺。

(3)2006年9月16日,由北京市第一中级人民法院委托拍卖公司公开拍卖联大集团有限公司持有的公司有限售条件的股份共计2,100万股。

上述股份由北京京恩技术发展有限公司竞买取得,并于2006年9月29日办理了股权过户登记手续。

买受人北京京恩技术发展有限公司做出承诺:同意按照相关法律、法规、规章和证券监管部门的要求履行股份锁定和分步流通等义务。

(4)公司股东信远产业控股集团有限公司和上海健特生命科技有限公司,就代为执行对价安排签署了《合作协议书》及其补充协议,并约定如下:

信远产业控股集团有限公司应支付的对价共计1,776万股,由上海健特生命科技有限公司全部代为支付;信远产业控股集团有限公司应当将其所持的1,000万股华夏银行股份解除司法冻结后,偿还予上海健特生命科技有限公司。

信远产业控股集团有限公司于2006年11月27日将上述1,000万股偿还予上海健特生命科技有限公司,并办理了股权过户手续。

(5)2007年6月6日,公司1.266亿限售流通股上市流通。详见2007年6月1日刊登于《中国证券报》、《上海证券报》、《证券时报》及上海证券交易所网站的《华夏银行股份有限公司有限售条件的流通股上市流通的公告》。

(6)山东省高级人民法院2007年11月6日裁定,将联大集团有限公司名下的本公司2.89亿股限售流通股中的2亿股变更到润华集团股份有限公司名下,该2亿股已于2007年11月9日由山东省高级人民法院执行完毕。润华集团股份有限公司应按照相关法律、法规、规章和证券监管部门的要求履行股份锁定和分步流通等义务。

(7)国家电网公司行政划转本公司原股东山东电力集团公司持有的本公司3.424亿限售流通股,已于2007年12月20日完成过户。本次过户后,国家电网公司持有本公司3.424亿股限售流通股。根据公司股权分置改革方案,国家电网公司承诺继续履行该部分股份相应的限售义务。

(8)2008年6月6日,公司5.139亿限售流通股上市流通。详见2008年6月2日刊登于《中国证券报》、《上海证券报》、《证券时报》及上海证券交易所网站的《华夏银行股份有限公司有限售条件的流通股上市流通的公告》。

(9)本公司原股东上海市上投投资管理有限公司持有的本公司0.11088亿限售流通股和0.04752亿无限售流通股无偿划转给上海上实(集团)有限公司,并于2008年8月26日完成过户。上海上实(集团)有限公司持有本公司0.11088亿限售流通股。上海上实(集团)有限公司承诺继续履行该部分股份相应的限售义务。

(10)山东省高级人民法院2008年9月16日裁定,将联大集团有限公司名下的本公司0.89亿股限售流通股中的0.4亿股变更到润华集团股份有限公司名下,并于当月执行完毕。润华集团股份有限公司应按照相关法律、法规、规章和证券监管部门的要求履行股份锁定和分步流通等义务。

(11)2008年10月,公司非公开发行了7.90528316亿有限售条件的流通股,公司总股本由42亿股增至49.90528316亿股,本次非公开发行股票的发行对象分别为首钢总公司、国家电网公司和德意志银行股份有限公司,认购数量分别为2.69634462亿股、2.53520393亿股、2.67373461亿股。前述投资者认购股份的锁定期限均为36个月,锁定期自2008年10月20日开始计算。

(12)2009年3月23日,联大集团有限公司持有的本公司有限售条件的股份0.49亿股依山东省高级人民法院裁定被公开拍卖。上述股份由润华集团股份有限公司竞买取得,并于2009年4月8日办理了股权过户登记手续。润华集团股份有限公司应按照相关法律、法规、规章和证券监管部门的要求履行股份锁定和分步流通等义务。

股改实施后至今原股东所持有限售条件的流通股份对应的上市流通总量不因原股东将股份转让(或拍卖、执行、行政划转等)及2008年度非公开发行股票而发生变化。

四、大股东占用资金的解决安排情况

公司不存在大股东占用资金。

五、保荐机构核查意见

公司保荐机构为中银国际证券有限责任公司。经保荐机构核查,截至其核查意见书出具之日,持有公司有限售条件的股份的股东均已严格履行其在股权分置改革时做出的各项承诺。

公司董事会提出的本次部分有限售条件的股份上市流通申请符合《公司法》、《证券法》、《关于上市公司股权分置改革的指导意见》、《上市公司股权分置改革管理办法》等法律、法规及上海证券交易所的有关规定;公司本次有限售条件的股份上市流通不存在实质性障碍;保荐机构同意公司本次有限售条件的股份上市流通。

六、公司本次有限售条件的流通股上市流通情况

1、本次有限售条件的流通股上市数量为1,583,500,000股;

2、本次有限售条件的流通股上市流通日为2009年6月8日;

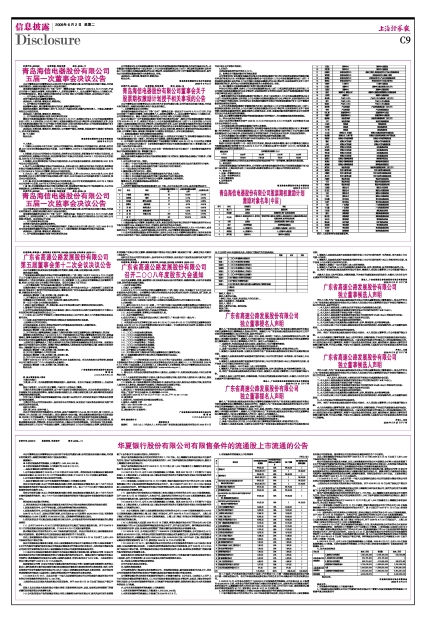

3、有限售条件的流通股上市明细清单

(单位:股)

| 序号 | 股东名称 | 持有有限售条件的流通股股份数量 | 持有有限售条件的流通股股份占公司总股本比例 | 本次上市数量 | 剩余有限售条件的流通股股份数量 |

| 1 | 首钢总公司 | 299,600,000 | 6.00% | 299,600,000 | 0 |

| 269,634,462(注2) | 5.40% | 0 | 269,634,462 | ||

| 2 | 国家电网公司 | 239,680,000 | 4.80% | 239,680,000 | 0 |

| 253,520,393(注2) | 5.08% | 0 | 253,520,393 | ||

| 3 | DEUTSCHE BANK AKTIENGESELLSCHAFT 德意志银行股份有限公司 | 295,000,000 | 5.91% | 0 | 295,000,000 |

| 267,373,461(注2) | 5.36% | 0 | 267,373,461 | ||

| 4 | 红塔烟草(集团)有限责任公司 | 209,720,000 | 4.20% | 209,720,000 | 0 |

| 5 | 润华集团股份有限公司 | 229,000,000 | 4.59% | 229,000,000 | 0 |

| 6 | SAL.OPPENHEIM JR.&CIE.KOMMANDITGESELLSCHAFT AUF AKTIEN 萨尔·奥彭海姆股份有限合伙企业 | 119,840,000 | 2.40% | 119,840,000 | 0 |

| 7 | DEUTSCHE BANK LUXEMBOURG S.A. 德意志银行卢森堡股份有限公司 | 121,000,000 | 2.42% | 0 | 121,000,000 |

| 8 | 北京三吉利能源股份有限公司 | 94,640,000 | 1.90% | 94,640,000 | 0 |

| 9 | 包头华资实业股份有限公司 | 73,920,000 | 1.48% | 73,920,000 | 0 |

| 10 | 上海健特生命科技有限公司 | 70,840,000 | 1.42% | 70,840,000 | 0 |

| 11 | 上海建工(集团)总公司 | 55,440,000 | 1.11% | 55,440,000 | 0 |

| 12 | 中国进口汽车贸易有限公司(注1) | 44,940,000 | 0.90% | 44,940,000 | 0 |

| 13 | 中建一局集团建设发展有限公司(注1) | 22,176,000 | 0.44% | 22,176,000 | 0 |

| 14 | 江苏交通控股有限公司 | 22,176,000 | 0.44% | 22,176,000 | 0 |

| 15 | 苏州市营财投资集团公司 | 17,976,000 | 0.36% | 17,976,000 | 0 |

| 16 | 北京京恩技术发展有限公司 | 14,700,000 | 0.29% | 14,700,000 | 0 |

| 17 | 上海上实(集团)有限公司 | 11,088,000 | 0.22% | 11,088,000 | 0 |

| 18 | 中国石化集团江苏石油勘探局 | 8,988,000 | 0.18% | 8,988,000 | 0 |

| 19 | 唐山钢铁集团有限责任公司 | 7,392,000 | 0.15% | 7,392,000 | 0 |

| 20 | 中国石化集团扬子石油化工有限责任公司 | 7,392,000 | 0.15% | 7,392,000 | 0 |

| 21 | 保定长安客车制造有限公司 | 7,392,000 | 0.15% | 7,392,000 | 0 |

| 22 | 珠海振华集团有限公司 | 7,392,000 | 0.15% | 7,392,000 | 0 |

| 23 | 邯郸钢铁集团有限责任公司 | 5,992,000 | 0.12% | 5,992,000 | 0 |

| 24 | 浙江省丝绸集团有限公司 | 5,992,000 | 0.12% | 5,992,000 | 0 |

| 25 | 上海上实投资发展有限公司 | 4,435,200 | 0.09% | 4,435,200 | 0 |

| 26 | 中国建设银行股份有限公司上海市分行 | 2,217,600 | 0.04% | 2,217,600 | 0 |

| 27 | 北京万年基业建设投资有限公司(注1) | 571,200 | 0.01% | 571,200 | 0 |

| 合计 | 2,790,028,316 | 55.91% | 1,583,500,000 | 1,206,528,316 | |

注:1.中国进口汽车贸易有限公司原名中国进口汽车贸易中心;中建一局集团建设发展有限公司原名中建一局建设发展公司;北京万年基业建设投资有限公司原名北京万年永隆房地产开发有限责任公司。

2. 2008年10月,公司非公开发行了7.90528316亿有限售条件的流通股,公司总股本由42亿股增至49.90528316亿股,本次非公开发行股票的发行对象分别为首钢总公司、国家电网公司和德意志银行股份有限公司,认购数量分别为2.69634462亿股、2.53520393亿股、2.67373461亿股。前述投资者认购股份的锁定期限均为36个月,锁定期自2008年10月20日开始计算。

4、本次有限售条件的流通股上市情况与股权分置改革说明书所载情况的差异情况

(1)联大集团有限公司持有的公司5,000万股股份被司法拍卖,并由公司股东北京三吉利能源股份有限公司拍卖取得。前述事项公司已经在股权分置改革说明书中予以说明。

北京三吉利能源股份有限公司分别于2006年5月12日和2006年5月24日办理了上述5,000万股股份的过户登记手续。

在公司实施股权分置改革方案前,北京三吉利能源股份有限公司与首钢总公司等23家股东签署了《关于代为垫付华夏银行股份有限公司的股权分置改革对价的协议的补充协议》,并约定联大集团有限公司执行对价安排的股份由北京三吉利能源股份有限公司直接向流通股股东支付。

(2)在公司公告股权分置改革方案说明书至股权分置改革方案实施之前,首钢总公司等18家公司股东将其持有的公司原非流通股股份转让与德意志银行股份有限公司、德意志银行卢森堡股份有限公司和萨尔·奥彭海姆股份有限合伙企业等三家境外投资者,所转让股份共计5.872亿股。上述股份转让的过户登记手续于2006年5月17日办理完毕。

(3)2006年9月16日,由北京市第一中级人民法院委托拍卖公司公开拍卖联大集团有限公司持有的公司有限售条件的股份共计2,100万股。

上述股份由北京京恩技术发展有限公司竞买取得,并于2006年9月29日办理了股权过户登记手续。

(4)公司股东信远产业控股集团有限公司和上海健特生命科技有限公司,就代为执行对价安排签署了《合作协议书》及其补充协议,并约定如下:

信远产业控股集团有限公司应支付的对价共计1,776万股,由上海健特生命科技有限公司全部代为支付;信远产业控股集团有限公司应当将其所持的1,000万股华夏银行股份解除司法冻结后,偿还予上海健特生命科技有限公司。

信远产业控股集团有限公司于2006年11月27日将上述1,000万股偿还予上海健特生命科技有限公司,并办理了股权过户手续。

(5)山东省高级人民法院2007年11月6日裁定,将联大集团有限公司名下的本公司2.89亿股限售流通股中的2亿股变更到润华集团股份有限公司名下,该2亿股已于2007年11月9日由山东省高级人民法院执行完毕。

(6)国家电网公司行政划转本公司原股东山东电力集团公司持有的本公司3.424亿限售流通股,已于2007年12月20日完成过户。本次过户后,国家电网公司持有本公司3.424亿股限售流通股。

(7)本公司原股东上海市上投投资管理有限公司持有的本公司0.11088亿限售流通股和0.04752亿无限售流通股无偿划转给上海上实(集团)有限公司,并于2008年8月26日完成过户。上海上实(集团)有限公司持有本公司0.11088亿限售流通股。

(8)2008年6月6日第二次有限售条件的流通股上市时,联大集团有限公司持有的本公司股份存在司法轮候冻结情况,该次原应上市流通的0.267亿股暂未上市流通。山东省高级人民法院2008年9月16日裁定,将联大集团有限公司名下的本公司0.89亿股限售流通股中的0.4亿股变更到润华集团股份有限公司名下,并于当月执行完毕。2009年3月23日,联大集团有限公司持有的本公司有限售条件的股份0.49亿股依山东省高级人民法院裁定被公开拍卖。该0.49亿股由润华集团股份有限公司竞买取得,并于2009年4月8日办理了股权过户登记手续。润华集团股份有限公司已申请前述0.267亿股于本次上市流通一并办理。

5、2007年6月6日,公司1.266亿股改限售流通股上市流通。2008年6月6日,公司5.139亿股改限售流通股上市流通。本次有限售条件的流通股上市为公司第三次安排有限售条件(仅限股改形成)的流通股上市。

七、股本变动结构表

| 单位:股 | 本次上市前 | 变动数 | 本次上市后 | |

| 有限售条件的流通股份 | 1、国有法人持有股份 | 1,662,094,055 | -1,138,939,200 | 523,154,855 |

| 2、其他境内法人持有股份 | 324,720,800 | -324,720,800 | 0 | |

| 3、境外法人持有股份 | 803,213,461 | -119,840,000 | 683,373,461 | |

| 有限售条件的流通股合计 | 2,790,028,316 | -1,583,500,000 | 1,206,528,316 | |

| 无限售条件的流通股份 | A股 | 2,200,500,000 | +1,583,500,000 | 3,784,000,000 |

| 无限售条件的流通股份合计 | 2,200,500,000 | +1,583,500,000 | 3,784,000,000 | |

| 股份总额 | 4,990,528,316 | 0 | 4,990,528,316 |

特此公告。

华夏银行股份有限公司董事会

2009年6月2日

备查文件:

1、有限售条件的流通股上市流通申请表

2、中银国际证券有限责任公司关于华夏银行股份有限公司二零零九年度有限售条件的流通股上市流通申请之核查意见书