|

去年10月底至今,上证指数反弹已超过千点。在这期间逾五成偏股型基金的净值已经回到了3000点上方的位置,甚至有多只基金的净值超过了当时5000点的水平。

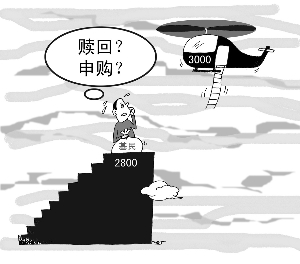

当解套或者减亏比预料中的时间更早来到的时候,之前饱受套牢之苦的基民会如何选择?传说中的偏股型基金赎回潮会否来到?而目前基金公司的申赎又处于什么状态?本期《基金周刊》将为您解开这些谜团。

五成股基净值回到三千点上方

高比例被动持仓、低位时的积极调仓,让股票型基金成为此轮千点反弹的大赢家。逾五成偏股型基金的净值达到了3000点上方的业绩水平,6只基金的净值水平达4000点上方,4只基金的净值水平达5000点上方,华夏大盘精选基金的净值则已经创出了历史新高。

根据银河证券基金研究中心的统计数据,若以2008年6月11日上证综指收盘点位3024.24点(以第一次收盘价在相关点位为标准)计算,纳入统计的231只偏股型基金中,有119只基金的净值已经超过了当时3000点上方时的水平,占比达51.51%。其中,华夏基金旗下的2只基金业绩排在了前列。华夏复兴股票型基金自去年6月12日至今年6月10日的涨幅为28.42%,华夏大盘精选同期涨幅为27.41%。金鹰中小盘精选混合基金、博时平衡配置基金同期涨幅均超过了20%。

15只偏股型基金的净值同期涨幅在11%-18%之间,19只偏股型基金的净值同期涨幅在7%-9%之间,35只偏股型基金的涨幅在4%-7%之间,36只偏股型基金的涨幅在1%-4%之间,10只偏股型基金的涨幅不超过1%。另有2只基金的业绩刚好持平。

若以2008年3月13日上证综指收盘点位3971.26点计算,纳入统计的229只基金中,博时平衡配置混合、华夏复兴股票、交银稳健配置混合、华夏大盘精选混合、金鹰中小盘精选混合这5只基金的净值回到了4000点的水平。其中,博时平衡混合基金自2008年3月14日至今年6月10日的业绩涨幅为11.35%,华夏复兴股票基金同期业绩涨幅为9.11%。另3只基金同期的净值涨幅在1%-4%之间。而国投瑞银瑞福优先基金的业绩同期则刚好持平。

若以2007年12月14日上证综指收盘点位5007.91点计算,纳入统计的223只基金中,华夏大盘精选混合、金鹰中小盘精选混合、博时平衡配置混合及华夏复兴股票这4只基金的业绩达到了5000点的业绩水平。而华夏大盘精选混合基金自2007年12月15日至今年6月10日的业绩涨幅为6.77%,金鹰中小盘精选混合基金同期涨幅为5.68%,另2只基金的业绩涨幅不超过3%。

而截至目前,纳入统计的214只基金中,仅有华夏大盘精选混合基金的业绩水平达到了6000点上方。自2007年10月17日至今年6月10日,该基金净值涨幅达4.13%。

股票型基金赎回抬头

今年来,上证综指反弹超过了千点,偏股型基金净值得以快速回升。根据银河证券基金研究中心的统计数据,截至上周五,标准股票型基金的平均涨幅为39.95%,标准指数型基金的平均涨幅为55.46%,混合偏股型基金的平均涨幅为36.3%。而高仓位的中邮核心优选业绩更是遥遥领先,涨幅高达64.62%。

那么,股票型基金在短期大幅上涨后其申赎情况又是如何呢?记者日前采访了京沪深多家基金公司。从基金公司反馈的情况不难看出,各家基金公司的具体情况虽然不尽相同,但无一例外的就是股票型基金已经遭遇净赎回,混合型基金也遭遇赎回,但赎回份额小于股票型基金。与此同时,虽然今年的债市表现一般,但多数债券基金却出现了净申购。

上海一家中等规模基金公司表示,近期,股票型基金基本上每天都有几百万份的赎回量。该人士非常无奈地告诉记者:“说句实话,都是因为今年的业绩不好,导致了赎回。”事实上,不仅上述一家基金公司,上海另几家中小规模的基金公司均遭遇了此种情况。

虽然大基金公司的股票型基金也遭遇赎回,但赎回量并不大,甚至个别业绩较好的股票型基金还处于净申购状态。当然,从整体情况来看,股票型基金仍处于净赎回状态。

上海一家大规模的基金公司相关人士向记者表示,出乎公司的意料,近期公司的保守类产品卖的非常好,特别是机构,大量申购债券型基金或混合型基金中的偏债基金。然而股票型基金却常有赎回,投资者的避险意愿显著增强。

“我们公司基金的申购赎回处于平稳状态,股票型基金有申有赎,量都不大,算起来应该是小幅净赎回。”深圳一家基金公司如此表示。“究其原因,我认为2800点已经很敏感,经历了去年泥沙俱下的市场,基民目前的避险情绪很高,抱着赚了就赎的态度。”

通过采访记者发现,此次基金的赎回呈现出了两大特点:一是在此轮反弹中业绩较差的基金首先遭到了基民的赎回。由于2008年股票市场的深幅调整给基金投资人更多理性的教育,寻找业绩有持续增长能力的优质基金成为投资者的选择。二是已经回本或已经盈利的基金投资者赎回意愿较强,业绩大波动让基民玩不起这个心跳,落袋为安成为这些基民的第一选择。

3000点赎回敏感区?

逾五成基金的净值水平已经回复到了3000点上方,也就是3000点买入基金的基民已经解套,而多数4000点买入基金或在低位补仓的基民也接近解套,那么,基金是否会遭遇一波赎回潮呢?根据长城证券的研究报告,历史上所发行的基金遭遇大规模赎回通常为以下两种情况:一是投资回本时,二是过历史高点时。

报告指出,在股指相对高位发行的基金,在随后股指调整初期有一定的赎回。经历了套牢之苦的投资者在股指再次反弹、投资回本时,将出现大规模赎回行为。比如,2002年2-3季度股票市场反弹中基金规模大幅增长,与2002年1季度相比,基金份额增加225.59亿份,增幅达302.18%,在2002-2003年窄幅震荡调整中投资者饱受套牢之苦,2002年2季度发行基金在2003年4季度大反弹行情初起时,单季份额赎回31%,累计赎回38%;2002年3季度发行的基金在随后的震荡市中不断被赎回,至2003年4季度累计被赎回61%。

根据历史数据,过历史高点时通常累计赎回达最高峰。长城证券统计数据显示,2001年至2005年上半年发行的基金在2006年底前整体表现出逐步赎回的趋势,到2006年3季度末,2005年之前发行的偏股型基金赎回达到峰值,按照各年份统计,赎回比重全部超过50%。截至2006年9月30日,2001年发行的基金赎回56.43%;2002年发行的基金赎回82.41%;2003年发行的基金赎回53.9%;2004年发行的基金赎回76.11%;2005年上半年发行的基金赎回61.82%。其中尤其以2002年和2004年指数在相对高位1500-1700区域发行的基金赎回比重最高。

长城证券认为在没有大牛市行情吸引大幅增量资金入市的背景下,如果指数运行到3000点上方,或将进入赎回敏感区;运行到3500点上方,或将发生类似2004年初和2006年初的赎回潮。以2003年-2004年初基金赎回27%的比重来测算,或将面临2900亿赎回压力;以2006年初前期扩容基金43.45%赎回比重测算,或将面临4700亿份赎回压力。

基民是赎是留?

事实上,对于基民来说,千点大反弹后,最为关心的无非是未来的A股市场如何演绎?手中的基金该赎该留?特别是上周五A股市场近2%的跌幅着实让投资者捏了把汗。

而对于A股市场未来的走势,各家基金又是如何看待?记者日前采访了多位基金经理。总体来看,各基金经理对后市的看法依然很乐观,并认为各国央行实施的宽货币政策并未改变,现阶段的流动性非常充裕,A股市场震荡向上的趋势不会改变。

上海一家合资基金公司的投资总监表示,市场出现调整属于正常,这波A股市场的反弹非常强势,毕竟今年不是单边上涨的牛市,只要对经济恢复的预期不改,后期向上的空间依然存在。

然而,也有基金公司的投资总监认为,周五市场的下跌体现了一部分投资者获利套现心切。未来A股市场的走势还是要看各国经济的恢复情况,刚刚出台的宏观经济数据并不是全面喜人,而上市公司的业绩能否持续增长还要看三、四季度经济的恢复情况。

根据本文前面所提到的数据,如果是在3000点入市或是低位补仓的基民,目前点位已经解套或接近解套,那么这部分基民持有的基金是赎是留?

业内人士认为,这完全取决于基民自身的投资理念及投资目的。如果基民相信自己所选定基金公司的投研能力,并对中国经济的长期前景看好,市场一时的涨跌、所持基金的小幅盈利显然不应成为赎基的理由。