|

——2009年沪深A股市场中期投资策略

⊙海通证券研究所

一、未来我国宏观经济增速存在二次回落风险

1、市场对宏观经济触底因素已充分反映

伴随宏观经济基本面有所转暖,流动性大量释放,政策频超预期,而市场对“矛盾数据”亦往好的方向解读,并使得A股市场估值水平获得了快速修复。从绝对估值角度看,以2009年6月10日收盘价计,沪深300指数最新TTM剔除亏损公司与包含亏损公司的PE值分别达21.8倍与26.0倍,剔除金融公司与两家石油开采公司后的沪深300指数最新TTM剔除亏损公司与包含亏损公司的PE值分别达27.6倍与43.9倍;不包含金融公司与两家石油开采公司后的其余A股最新TTM剔除亏损公司与包含亏损公司的PE值分别达30.8倍与54.7倍。我们认为这个估值水平已经较充分地反映了宏观经济基本面的触底因素。

然而仅凭近几个月的局部数据好转就简单推论我国宏观经济已全面复苏可能过于乐观,至少在很大程度上值得怀疑。

2、美国“过度负债消费”模式将逆转,中国出口触底容易回升难

美国此轮宏观经济衰退并不是传统周期意义的调整,而是资产负债表的大调整。全球主要投资性资产价格暴跌后,居民忙于储蓄以“去债务化”,银行忙于修复资产负债表“去杠杆”,资金供需双方合力造成信贷萎缩。过去多年经济由“资产价格上升——财富增加——债务增加——消费增加”的“经济循环”可能再也难以为继,“资产价格支撑消费、过度负债维持过度消费”的模式也将可能难以为继。美国“过度负债过度消费”模式逆转,中国“过度依赖出口”的增长模式也将被动改变。中国出口触底容易复苏难。

3、2010年我国经济存在重蹈1999年出现二次回落的较大风险

与1998年我国经济调整期间相比,尽管我国本轮正经历的经济调整,政府的逆周期宏观调控能力已积累了一定经验,且本轮经济调整期间政府所采取的经济刺激计划明显更趋多样化,但不可否认的是,现阶段我国宏观经济所面临的外部与内部经济环境较上一轮经济调整明显更加恶劣。一方面,本轮全球金融危机的严重程度明显超过了1997年2月份起所经历的东南亚金融危机;另一方面,我国正遭遇的本轮产能过剩危机(第二轮产能过剩)程度并不亚于1998年前后时间段我国曾遭遇的第一轮产能过剩危机。事实上,作为可能带动未来我国宏观经济增速持续反弹的“最值得期待的救命稻草”——固定资产投资增速目前的高增长态势能否持续同样值得怀疑。

综合而言,我们认为,我国本轮宏观经济调整已不仅仅是个传统意义的经济周期问题。美国“过度负债过度消费”模式的改变将使中国“过度依赖出口”的模式被动改变从而令出口承压;长期积累的经济增长结构矛盾(产能过剩)将在未来压制民间资本投资意愿;当经济周期问题和经济结构问题叠加时,意味着本轮经济调整不会是传统的“触底——复苏”经济周期模式。因此,一旦我国出口形势没能在2010年出现大幅改善,且我国社会消费品零售总额没能实现远超预期的增长,则2010年我国宏观经济增速就存在重蹈1999年出现二次回落的较大风险。

二、业绩难以成为股指继续上涨的新动力

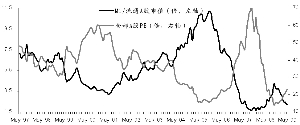

1、市场盈利预测一致预期持续下调

统计数据表明,自2008年第四季度以来,市场盈利预测一致预期持续下调(附图一)。截至6月9日,市场对沪深300指数成份公司2009年总营业收入与总净利润的预测一致预期分别为88053.3亿元与8866.4亿元,与沪深300指数成份公司2008年度实现营业收入与净利润同比增幅分别约为-2.1%与10.3%。其中,截至6月9日,海通证券研究所对243家有完整盈利预测的重点公司预测的2009年总营业收入(未包括中国石化与中国石油)、2009年总归属母公司股东的净利润同比增幅分别约为12.2%与13.7%。

2、自上而下中性预期下预计2009年业绩增速约为2.6%

从自上而下角度,我们认为,在2009年我国GDP增速明显低于2008年增速水平情形下,营业收入增速继续显著下滑,甚至可能出现负增长,将成为影响2009年A股业绩增长最主要的负面因素。此外,三项费用占比面临上升压力,也将可能成为影响2009年A股业绩增长的负面因素;而营业成本因素与资产价格波动因素等皆有望在2009年获得不同程度改善,并可能成为影响2009年A股业绩增长的正面因素。

综合各种因素,海通策略研究团队自上而下对A股2009年净利润同比增幅估算区间为(-3.6%,7.8%),在悲观预期情形下,预计A股2009年净利润同比增幅为-3.6%;在中性预期情形下,预计A股2009年净利润同比增幅为2.6%;在乐观预期情形下,预计A股2009年净利润同比增幅为7.8%。

三、供求状况难以乐观,本轮流动性最充裕的时光可能已经过去

1、下半年解禁量占全年八成比重,可流通比例超过70%

统计数据显示,A股市场下半年解禁股总量5864.55亿股,计3.44万亿元,占全年解禁量及市值的比例分别为83.17%和74.04%。与此同时,A股可流通比例增长速度一改上半年缓步增加状态,下半年A股可流通比例快速增加。到2009年底A股可流通股比例将会达到74.04%,超过70%的A股进入可流通状态,从根本上改变了多数股票不流通的局面,终于初步实现了具有历史意义的大跨越。

2、主板IPO重启可能对市场造成不小的阶段性冲击

首先,历史上每次IPO重启后股市多数都是出现大挫,并因此而再停再启。我们认为,本轮新股是否在首次重启后就能顺利的进入类似于1996年1月和2006年6月这样成功地持续正式启动,尚有待进一步观察,不能过早下结论。另外,历史上长时间暂停后正式启动IPO,初期IPO往往带有试探性,数量比较少。但当新股发行密集度恢复正常后,股指在初期往往会表现出明显下跌,无一例外。其次,下半年A股市场的供求状态与1996年和2006年两度成功重启时最大的不同之处是供求关系的不同,一个是相对稳定,一个是动态增加。

3、基金规模已处稳定增长状态且未来新增仓幅度可能有限

下半年基金发行持续快速增长会受到某种程度的制约,这可以从两方面来看,一是基金规模与A股市场规模的比较,二是基金规模与储蓄余额的比较。当前基金市值占流通股的比例以及基金总规模与居民储蓄余额的比例都不是太低,虽然较历史高点有所下降,但还是在不低的位置上,下半年进一步大幅上升的可能性不大。

基金是目前A股市场上最大的机构投资者,其增减仓行为对股市运行或多或少会产生影响。我们统计了2004年以来至今年第一季度共计21个季度股票型与混合型基金的股票仓位情况:股票仓位波动区间是60%-80%,算术平均是71.29%。仓位在75%以上次数仅7次,集中在2007年第一季度至2008年一季度。2009年一季度基金股票仓位已快速升至76.52%,按历史高低次序来看,排在第四高,距历史最高仓位81.06%也相距不大。从历次基金仓位变动来看,连续两季大幅增仓概率并不是太大。

4、本轮流动性最充裕的时光可能已经过去

我们认为,货币供应量M1与M2在2008年11月份构筑由下行向上行转变的“拐点”,并经历了自2008年12月份以来的持续强劲回升之后,目前货币供应量M1与M2增速很可能已处在“顶部”区域,今年第三季度货币供应量M1与M2增速进入下行周期的可能性非常大。此外,从相对流动性角度而言,尽管此前货币供应量M1增速呈现持续回升态势,但M1/流通A股市值之比自今年2月份以来已经开始掉头下行,意味着在现阶段A股流通市值的膨胀速度远快于M1增速情形下,未来A股市场相对流动性并不容乐观。

我们认为,今年第三季度货币供应量M1与M2增速进入下行周期的可能性非常大,且A股市场相对流动性正逐渐趋于紧张,因此,预计流动性难以支持A股绝对估值水平在今年下半年继续回升(附图二)。

四、下半年市场将进入中级调整

1、全球股市进入熊市后大多经历较大反复

综合海外诸多熊市案例可见,大熊市的修复绝非短期内可以完成,常有反复,往往需要经过多次的底部确认。

扩张性的货币政策有助于股市止跌并恢复金融市场信心和秩序,但货币政策无法根治实体经济的缺陷,从而无法根治熊市。不仅如此,货币政策的副作用往往会促成熊市反弹的终结和二次探底。若过于依赖货币扩张甚至不排除新的反弹回落后创出新低的可能,由此形成放大震荡型的市场运行轨迹,导致金融市场的不稳定。

根据海外市场经验,大熊市中,大多数情况下股指运行至前期高点50%-60%区域附近往往会面临二次回落。正常情况下,二次探底的底部要高于前期底部,之后展现底部和顶部不断抬升的震荡上行轨迹,这是比较健康的走出熊市的市场运行模式。

2、下半年起可能重演1998年6月至1999年5月期间走势

A股市场在1997年上半年前后时间段出现显著下跌部分消化了宏观经济增速下滑预期与东南亚金融危机等重要不利影响因素之后,1997年9月底至1998年5月底连续8个月持续反弹,期间上证综合指数最高反弹幅度约40%。

此后尽管1998年8月份我国政府宣布实施系列以扩张性财政政策为主的经济刺激计划,且1998年第三季度、第四季度与1999年第一季度GDP增速连续回升,但自1998年6月份初至1999年5月中旬,在共近12个月的时间内,A股市场再度出现了一轮显著的中级调整行情,期间上证综合指数累计最深回调幅度接近30%。

就今年下半年A股运行趋势看,由于市场对我国今年第二季度、第三季度、第四季度GDP增速可能分别达7%、8%、9%的经济反弹预期已进行了较长时间的消化,因此,在业绩增速预期难以成为市场新的上涨动力,以及流动性面临构筑由上向下拐点,并难以支持A股PE继续回升情形下,一旦市场对2010年我国宏观经济增速可能二次探底预期形成共识,则A股市场展开中级调整行情的趋势将难以避免,从而重演1998年6月至1999年5月期间走势。

五、经济寻底阶段重点关注三类行业,以及两类主题投资品种

在对宏观经济将继续寻底判断下,我们建议行业配置采取偏防御性策略。自上而下我们看好以下三类行业的潜在投资机会:一是具备典型防御性特征的必需消费品及相关行业对应存在的潜在估值溢价投资机会,如医药生物行业、啤酒行业、白色家电行业与零售行业,以及具备一定防御性特征、毛利率相对稳定的公路管理行业与机场管理行业;二是中长期有望受益于政府可能较长时间持续实施扩张性财政政策的基建及相关行业,如水泥行业、建筑机械行业、建筑施工行业等;三是相对看好因美元汇率贬值预期与潜在结构性通胀压力给石油开采行业、有色金属行业与农业板块可能带来的波动性机会。

自下而上,建议重点关注软件开发行业、电力设备行业与铁路设备行业等可能受政府扶持、或政府可能加大采购力度带来的潜在投资机会。并建议重点关注新能源主题与区域性主题(重点包括泛浦东板块、滨海新区板块、成渝板块与海南板块)。

图一、市场对2009年沪深300公司净利润与收入同比增幅变化趋势(%)