|

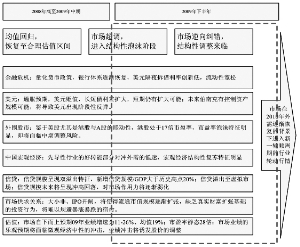

2009年上半年A股上涨行情40%归结为全球经济复苏预期下的境内外市场联动性,其余则更多的归结为双积极政策下的中国经济自身复苏路径。而其中一个极为重要的市场变量就是货币因素,强信贷周期创造的流动性为通胀预期插上了想像翅膀,从而推动各类市场及大类资产价格飙升。

2009年下半年主导市场的力量在经济复苏、积极财政政策的对比中,货币变数更具有超级能量,而货币变数中流动性惯性仍将依然存在,可变之处更将集中于政策导向。在全球低利率、极度宽松的货币政策背景下,以美国为首的经济大国中,任何国家的货币政策导向预期力量都足以彻底改变各类市场的不同走向,颠覆市场已有趋势。各国政府引入通胀预期目标的调控经济复苏增长政策意向一旦显露,大类资产价格回落、高估值市场的行情调整也就会接踵而至。A股市场在经济复苏进入常态、积极财政政策稳定持续、上市公司业绩预期难有根本改善的明朗条件下,极度关注货币变数的一元性更为明显,对本国货币乃至国际货币政策导向预期的反应更会超乎想像,货币变数制导2009年下半年A股高估值行情在境内外市场关联中调整的逻辑期待市场验证。

境内外市场的联动性使得市场更多关注美元货币以及港股走势:各国量化货币政策促使银行体系逐渐恢复正常,美元隔夜拆借利率创新低,为美联储适时控制资产规模创造了可能。美元长短债利差扩大,短期仍有扩大可能。但是未来美联储控制资产规模,届时将导致美元出现阶段性反弹。鉴于美股尤其是港股与A股的联动性,港股处于17倍市盈率的经验高估区间,面临着调整风险。

中国经济内在修复缓慢的特征使得双积极政策将具有持续性:先导性行业的好转部分对冲外需低迷,宏观经济结构性复苏特征明显。货币变数中重要的信贷规模当前呈现双溢出特征,新增信贷规模/GDP大于历史高点;信贷溢出至虚拟市场;信贷规模下半年将延续前高后低特征,对股市作用力逐渐弱化。

市场在流动性与估值之间展开博弈:流动性逐渐弱化以及流通市值逐渐扩张,供求关系逐渐转换。市场自下而上预期2009年业绩增速为11%-26%、均值19%;市盈率静态28倍;乐观预期在面临微观实体偏中性的业绩数据时,市场将诱发股价调整。

市场行情展望:市场方向和性质判断,结构性高估值面临货币变数制导形成调整趋势;市盈率与市净率非对称性调整特征不会再创市场新低。

双积极政策在经济复苏初期将得以持续,助推股指从合理估值区间逐渐向高估值区间运行、紧接着进入超调后的市值膨化和结构性泡沫阶段;最后在美元反弹、港股调整、A股供求关系逐渐转换过程中A股向下纠错,回落至合理估值。因此,未来股市可能演绎冲高回落的中期调整态势,年末在外需恢复预期下逐步进入顺周期行情。未来合理估值区间2300-2700点,冲高区间可能为2700-3250点、对应静态市盈率为27-33倍。

投资组合:流动性助推结构性高估值背景下市场后续仍将以寻找风格估值、行业“洼地”的行为特征,关注钢铁、高速公路、造纸、通信运营、航运、机场、银行、电力、医药等;以通胀预期、国内信贷扩张以及经济复苏预期为主要催化剂,关注通胀预期下的广义资源类个股,如有色、能源、地产、零售、食品饮料、畜牧等;阶段性调整后市场将逐步进入顺周期行情阶段,届时可以再度关注投资推动、需求拉动的行业机会,比如房地产、汽车、新能源、智能电网等结构转型类行业;主题投资有创业板概念股、军工概念股、区域经济概念股等。