近两周A股表现可谓顽强,外围市场受到流动性水位暂时降低的影响,美股和港股纷纷调整,但是A股市场却仍显流动性充沛,场外资金虎视眈眈急切入手,每当隔夜美股暴跌影响A股大幅低开之际,往往成为候场资金入市的契机,周三A股"V"型走势再现这一特征,这意味着A股已步入资金推动型的惯性上涨阶段,市场热点开始向滞涨股扩散。

滞涨股可以区分为两种类型,其一是涨幅落后板块,以钢铁股为典型,属于补涨类型。受行业成长性因素的制约,无论是在牛市还是在熊市中,钢铁股的估值始终处于垫底的状态,因此每一次行情演绎过程中钢铁股始终扮演后卫的补涨角色,但是本次钢铁股启动的诱因可能略有不同,可以归类题材股的角色。事实上现在钢铁股的估值并不便宜,受产能过剩和铁矿石涨价双重不利因素的影响,就连宝钢这样的龙头钢企一季报业绩也显示是微利,更多的钢企业绩可能是亏损,因此本轮钢铁股走强的诱因并非估值,而是购并和铁矿石谈判的题材。近期中小市值钢铁股频现涨停榜:凌钢股份、南钢股份、柳钢股份、莱钢股份、华菱钢铁、重庆钢铁、马钢股份、西宁特钢、太钢不锈,即折射出钢铁业重组整合的预期;同时成本的控制对于大小钢铁股而言都是利好,虽然海外矿商频频施压断供,但中钢协坚定的态度,也令投资者对钢铁股的业绩复苏多了一份希望,因此宝钢、武钢这两只大象股也曾获得超过8%的单日涨幅。

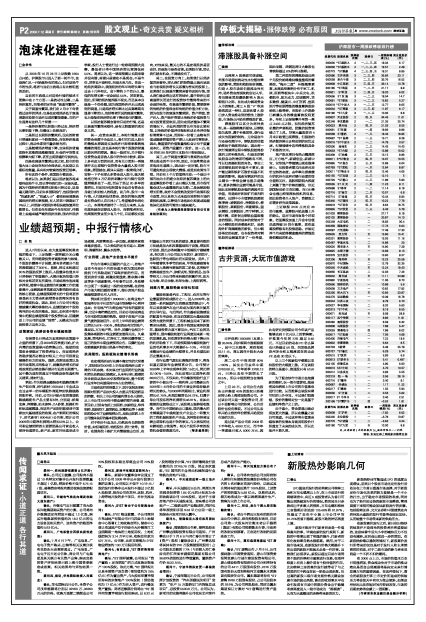

第二种类型的滞涨股是近两个月股价始终维持横盘整理的蓄势股,“梅开二度”补涨概率更高,本周典型案例分布于军工、机床、医药等板块中:中兵光电、洪都航空、航天动力、法因数控、华东数控、健康元、中汇医药、鱼跃医疗等前期滞涨的横盘蓄势股纷纷跃上涨停榜,而股价上升趋势已崭露头角的横盘蓄势股则更多。年初上证综指攀升至第一高点2402点之际,担忧经济复苏前景的声音渐起,犹豫的投资情绪占了上风,导致大量股票自4月末开始便出现滞涨,但强劲的经济复苏势头证明前期的担忧过虑,纠错情绪令这些滞涨股具备了补涨的空间。

地产股本周仍有热点翘尾效应,万方地产、新湖创业、新湖中宝、宜华地产等继续出现在涨停榜上,但投资者需关注政府对房价过热的态度,去年率先拯救楼市的杭州市政府对楼市态度的变化值得关注,通胀预期很大程度上刺激了资产价格的膨胀,但近期国际油价正在回落,而G8峰会也透出控制原油投机的信息,因此投资者介入地产、资源股之前需多研究政策因素。

上证综指3100点对应26倍市盈率,蓝筹股开始放缓上升的势头,这对市场而言是个好现象,若蓝筹股加速上升会令估值迅速突破30倍市盈率,现在蓝筹股滞涨有利股指趋稳,并给近两个月来始终横盘整理的滞涨股提供崛起的机会。