一、起草背景

(一)实施分类监管是合理配置期货监管资源的必然要求

近年来,随着期货市场的迅速发展,期货公司的业务规模日益扩大。考虑到不同的期货公司业务规模和风险状况各异,平均分配监管资源不利于监管效率的提高。为此,有必要借鉴国际上金融机构监管的“风险导向”模式,根据各期货公司的风险状况采取差异化的监管措施,从而提高监管的有效性。期货公司分类监管就是通过设计一系列评价指标,客观衡量期货公司的风险状况和市场影响,并在对期货公司分类分级的基础上合理配置监管资源,提高监管效率。

(二)实施分类监管是完善主体自我约束机制的有效手段

期货行业的规范发展有赖于公司外部监管和主体自我约束的良性互动。通过对期货公司实施分类监管,全面、客观评价期货公司的风险状况和经营能力,可以督促公司主动规范自己的经营行为,强化合规经营意识,完善自我约束机制。此外,分类监管的实质在于通过差异化监管实现期货公司的差异化发展,根据分类评价结果,期货公司可以明确自己的定位和发展方向,进而产生自我约束、不断提高的内在动力。

二、分类监管制度设计的主要原则

我会设计期货公司分类监管制度的主要原则包括:一是坚持以风险管理能力为核心,以监管措施为导向,兼顾公司的市场影响力;二是坚持集体决策,评价工作公开透明,维护分类评价的公平、公开、公正;三是坚持分类评价与日常监管相结合,加强监管与促进公司自律相结合,促进期货公司稳步健康发展。

三、分类监管制度的主要内容

(一)以风险管理能力为核心的分类评价指标体系

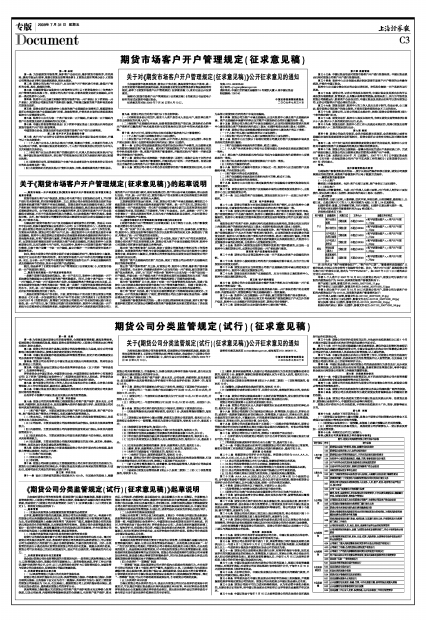

期货公司分类评价指标共分为三类:风险管理能力指标、市场影响力指标、持续合规状况指标。三类指标下面又分为若干二级指标。具体评价方法为:设定正常经营的期货公司基准分为100分,在此基础上,根据期货公司上述评价指标得分情况,进行相应加分或扣分,最终确定期货公司的评价计分。

风险管理能力指标重点关注期货公司的客户资产保护和资本充足等核心监管制度,以及公司治理、内部控制等保障性制度的合规情况,包括客户资产保护、资本充足、公司治理、内部控制、信息系统安全、信息披露共6类33项指标。市场影响力指标主要考虑了指标的代表性、数据的可获得性和区分度等因素,具体指标包括日均客户权益总额、经纪业务盈利能力、净利润三项。持续合规状况指标主要根据期货公司在评价期内发生的违规行为、期货行业自律组织采取的纪律处分、中国证监会及其派出机构采取的监管措施、行政处罚,或者司法机关采取的刑事处罚进行评价。

(二)分类评审的集体决策制度

为保证分类监管工作的公信力和权威性,《规定》中明确由中国证监会组建分类监管评审委员会对期货公司进行分类评审,评审委员会由中国证监会期货二部、期货一部、中国期货保证金监控中心、中国期货业协会和期货交易所代表组成。同时,在评审委员会下设办事机构(评审委员会办公室),具体负责材料复核和协调工作。每次评价时,经期货公司自评、中国证监会各派出机构初审、评审委员会办公室复核后,相关材料提交评审委员会,由其评审确定分类评价结果。期货公司分类结果由中国证监会确认后生效。

(三)分类结果的披露和使用

考虑到分类监管评价结果主要用于我会的日常监管,在借鉴境外金融机构分类监管和国内银行、保险、证券业分类监管做法的基础上,分类结果由我会采取“一对一”的方式向期货公司通知,并要求各公司不得将分类结果用于商业宣传。在分类结果的使用上,我会按照分类监管原则,对不同类别的期货公司在监管资源分配、现场检查和非现场检查频率等方面区别对待。期货公司分类结果将作为期货公司申请增加业务种类、新设营业网点等事项的审慎性条件,同时也是我会确定新业务试点范围和期货投资者保障基金不同缴纳比例的依据。

(四)分类评价“一票降级”制度

“一票降级”制度,即如果期货公司在评价期内出现规定的违规行为,在分类评价时将公司类别下调3个级别;情节严重的,直接评为D类。上述违规行为包括股东虚假出资、股东抽逃出资、挪用客户保证金、超范围经营、信息系统不符合监管要求、日常经营及自评中向中国证监会及期货保证金监控中心报送虚假材料等情形。通过“一票降级”制度,可以向市场明确传递政策信号,引导期货公司规范发展。

(五)分类评价申诉机制

为保证期货公司分类评价的公平,我会允许期货公司在对分类评价结果持不同意见时,可以通过中国证监会派出机构向我会提交申诉材料,申诉材料经分类监管评审委员会办公室复核后提交评审委员会审议。原出席分类评价会议的评审委员不参与审议与当年度分类评价结果相关的申诉事项。