每个市场都有它的一个基本的上升速率。这一速率的形成和几个因素有关:

一是上市制度。上市控制比较松的,因市场扩容速度和牛市的脚步跟得比较紧,所以它的平均上升速率会打折扣。这很正常,股市本就是供给与需求的产物。

二是上市结构。上市公司中属于老化的企业比较多,它的上升速率相对就会小,因为没有太多的未来供人们想象、预期。

三是货币供应量的大小。货币过剩情况越严重,其平均的上升速率越大。当然,这个平均速率只能是从长期来看,比如将目前的日本股市与上世纪50年代的日本股市比。如果我们把目前的日本股市和上世纪80年代的日本股市比,则它的上升速率为负。因为过于严重的货币过剩会将股市的平均价格推到过高的高度,使其今后的上升空间被完全吞噬。

四是宏观经济与上市公司的平均利润增长率。这里的宏观经济不应该是GDP的实际增长率,而应该是它的名义增长率。因为实际增长率已经扣除了通货膨胀,而国民经济总量与上市公司的利润是不用扣除通货膨胀的,比如今年公司每股税后利润为0.50元,你不能说因为通胀因素,所以它的利润只能算作0.45元,还有0.05元没收。

根据上述因素,笔者曾经提出过沪深股市的两个大体靠谱的平均上升速率。一个是名义GDP的年均增幅,略高于13%;一个是我国上市公司年均利润增长率,为12.41%——看到这个数字,有人也许会想:我国上市公司的质量很差,它的平均利润增长率还低于GDP的增长率。这种情况其实是和我国当前国情有关的,我国经济仍处在快速扩张阶段,外延式增长是经济增长的主要模式。而外延式增长投资规模的扩大始终会高于盈利规模的扩大,这是我国上市公司年均利润增长率略低于GDP增长率的主要原因。如果你不知道这一点,并以此来褒洋贬内,那你对经济还没入门,哪怕你头顶着经济学家的帽子——无论是在中国还是在国外,始终入不了经济之门的经济学家有的是。

2008年4季度,我们曾经以12.47%的年均上升速率推算过:以1995年为起点,按年均12.41%的上升速率计,2008年上证指数的年平均值会在什么位置?2009年上证指数的理论值会在什么位置?结论是,按年均12.41%的上升速率,2008年上证指数的年平均值为3024点,2009年的理论值为3400点。

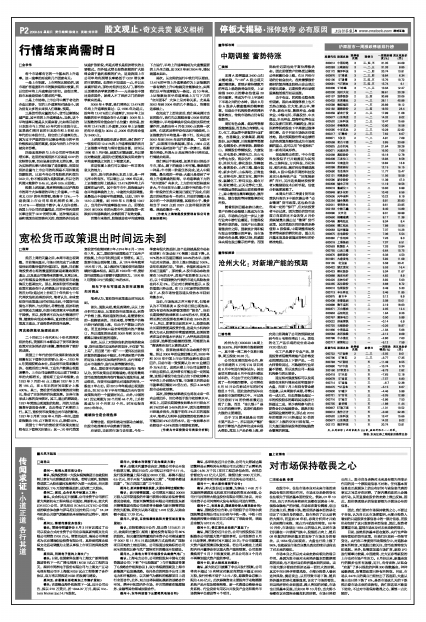

上述推算是按年度计算的。我们制作了一张按年均12.41%的上升速率推算的各月上证指数平均值与理论值拟合图,时间从1996年1月开始,刻度为对数刻度。所以要应对数刻度,是因为它更能反映实际走势与平均速率线之间的上下幅度关系。

在这张图上我们可以看到一些非常有意义的地方。

首先,股市的走势从本质上说,是一种无序中的有序。可以看出,从1996年以来,上证指数实际上就是以12.41%的年均上升速率在运行的。其中在牛市中,股指就运行在平均速率线的上方,中途的大级别调整,其最低点不会破平均速率线。比如,1997年1510点调整,到1999年5月最低1047点,当月的平均速率线在986点。即便在2001到2005年的大熊市中,当股指第一次跌到平均速率线时,依然获得了有效支撑。

而熊市来临后,股指就会在平均速率线下方运行,平均上升速率线成为大盘最重要的上升压力线,如2002年到2004年,情况就基本如此。

其次,从实际的运行中我们可以看到,12.41%的平均上升速率线作为上证指数的一条有效的上升中轴线完全能够成立。如果我们以平均速率线为一条边,近10年来,上证指数处在平均速率线上方与下方的“空间面积”大体上呈对称关系。尤其是2002年到2004年的几个高低点,均落在这条线上。

在完成了上面论述后,我们再来探讨当前的股市。我们先以熊眼来看:2008年的这轮调整中,平均速率线并没有起到实际的支撑作用,虽然当年4月在2990点获得一次反弹,但这次反弹并没有达到月线级别,上证指数的月平均值是一路下行,没有出现2002年到2004年这样的景象。“过犹不及”,如果熊市依然延续,那么,1664点这轮行情只是对这种“过”的一次修正。根据熊市经验,所谓大B浪反弹任务已经完成,行情就此结束。

我们再以牛眼来看。如果目前已经处于牛市,那么,剩下的就是3种可能。最悲观的一种是:牛市第一阶段任务完成,进入中期调整。最乐观的一种是:大盘只是受到了平均上升速率线的阻碍,平均速率线下方的“空间面积”有多大,上方的空间面积就有多大,牛市还在半山腰。比较中性的是:牛市第一阶段的任务只能说已接近于完成,但距真正的结束还有一些时日,目前的调整只是其中的一个次级别调整,其级别小于、最多相当于2402点到2037点这样级别的调整。我选取最后一种。

(作者为上海智晟投资管理有限公司首席经济顾问)