|

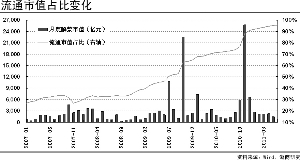

根据沪深交易所披露的数据,截至8月3日,沪深A、B股总市值为23.9406万亿元,其中流通股市值达到11.9705万亿元,超过非流通股市值4亿元,两市流通股市值首次超过非流通股的规模。股市全流通步伐的加快将给市场带来怎样的变化成为投资者最为关注的话题之一。

⊙浙商证券研究所 王伟俊

8月的首个交易日,两市流通股市值首次超过非流通股。同时,按最新股价计算,到2009年年底,流通市值占比将达到65%,而到2010年年底,流通市值占比将达到91%,基本实现全流通。

流通市值占比的变化,必然带来投资环境的巨大改变,引起市场参与者投资策略与投资行为的变化。

一、投资者结构变化

在限售股解禁之前,非流通股股东不能参与二级市场交易,股票价格对其影响很小。由于利益目标不一致和信息不对称,非流通股股东与公司管理层有侵占流通股股东利益的动力。限售股解禁之后,原有的非流通股股东将真正关心起二级市场股价的变化,从而能更好地约束上市公司的行为,改善公司治理。另一方面,上市公司股票回购、高管股权激励等相关政策的出台,也将使上市公司管理层更关心二级市场股价的变化。

目前的流通市值中,散户占60%的比例,金融机构投资者占10%的比例,产业资本占30%的比例,散户对市场估值影响很大。但到2009年年底,流通市值中产业资本占比将超过50%。限售股解禁之后,多数非流通股股东成为机构投资者的一部分,他们更关心的是股价所代表的公司长期价值。从这个角度来讲,他们的参与将有利于证券市场的稳定发展。

二、市场供求关系的变化

流通股份增加导致的资金供需结构改变可能加大股价波动。我们看到,随着股指的上升,股改限售股的减持数量也逐月上升。2009年上半年减持的股改限售股共60亿股,是2008年下半年的1.6倍。

限售股解禁、减持直接从市场抽走资金,而维持市场活跃离不开资金支持。资金市值比(即维持新增流通市值活跃所需的资金额与新增流通市值之比)与投资者信心和市场活跃程度紧密相关,投资者信心充足时该比率较低,反之则该比率较高。根据经验数据,资金市值比通常在20%左右。

如果非流通股东持股比较分散,解禁后可能出现非流通股集中减持情况,阶段性股票供给超过市场承受能力,影响市场稳定。由于上市公司质量不同,非流通股股东的减持意愿也不同。这体现在两个方面:一方面,由于信息不对称,非流通股股东往往比流通股股东更了解公司。如果非流通股股东对公司未来发展有相当信心,则减持的意愿并不强烈,相反,则减持意愿将非常强烈。另一方面,一些对国家有战略意义的行业或企业,往往要求拥有绝对控制权,实际持股比例一般不会低于51%。

限售股解禁之后,市场上的可流通股数量大幅度增加,使证券市场整体的流动性得到明显的改善,从而降低了市场的流动性风险。

三、市场估值体系的变化

由于许多限售股股东有实业背景,他们对上市公司的估值包含更多产业资本的因素(如股价低估时进行回购、高估时进行增发等),有助于增加产业资本和金融资本回报率的相关性,股票市场的走势与宏观经济的相关性增加,进一步体现经济晴雨表的作用。在基本实现全流通后,股票市场并购、重组和资产注入等现象将日益增多,而一些具有并购价值的上市公司将面临重估,有可能成为新的市场热点。

四、日均成交金额上升

按目前的股价计算,流通市值将从2008年年底的4.43万亿元增加到2009年底的14.68万亿元。流通市值的大幅增加将带动沪深两市日均成交金额的增加,有利于增加上市券商的收入。据统计,沪深两市2009年前7个月日均成交金额为2109亿元,是2008年日均成交金额的1.9倍,也高于2007年的日均成交金额。

总的来说,随着流通市值占比的增加,产业资本成为证券市场重要的参与者。大小股东、公司管理层和普通投资者的利益更加一致,有助于提高股票定价的准确性,而普通投资者则需要从产业资本的角度去衡量公司的价值,进行投资。