经营状况触底反弹,下半年值得期待:公司上半年实现主营业务收入35515万元,比去年同期减少5.26%;实现净利润6070万元,比去年同期减少9.01%;销售毛利率延续2009年一季报触底反弹态势,半年报为37.11%,其中二季度为37.71%。虽然收入和净利润同比减少幅度扩大,但基于金融危机影响的滞后性和下游客户结算推迟的原因,并不值得担忧。

公司下半年销售订单和结算额的增长情况比预想中要好,年底可能达到8.9亿元的销售目标,增长10%左右;而由于成本下降,净利润增长可能超过10%,即2009年EPS(摊薄前)可能超过0.79元。

盈利预测和业绩预测和投资评级:由于公司公开增发尚未开始,我们维持7月份的盈利预测。公司2009-2011年每股收益分别为0.79元、1.20元、1.58元,公司股价合理价位为23.40元,给予“买入”评级。

风险提示:实体经济景气回升可能反复,下游需求复苏具有不确定性;生产改造带来的成本下降效应可能被高估;产品销售价格和原材料成本变动或者竞争进一步加剧而压缩利润空间;技术更新风险。(广发证券)

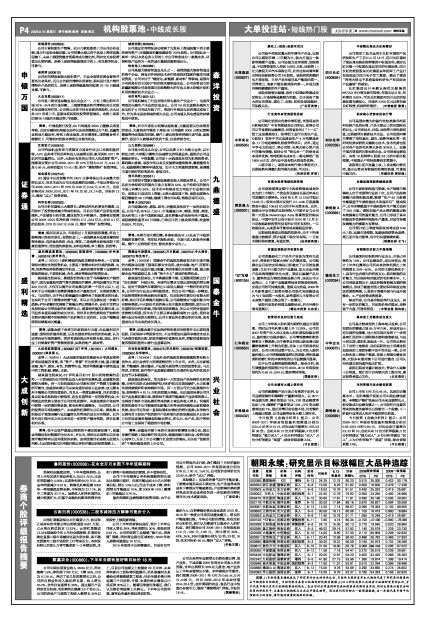

云南白药(000538):二股东减持压力解除可逐步介入

云南红塔集团拟公开征集受让方,协议转让其持有的全部云南白药流通股6581万股,占云南白药总股本12.32%。云南红塔集团12.32%限售股今年5月份全部解禁,红塔没有确定直接二级市场减持还是大宗交易,该不确定因素对二级市场股价上行带来压力。本次股份转让后受让方将可能承诺1-3年锁定期,压制股价上涨因素消除。

公司上半年经营情况良好,预计上半年公司收入增长30%,净利润增长30%,每股收益0.49元。公司的医药工业继续“稳中央,突两翼”策略,同时商业强化区域地位,2009年收入规模有望超过70亿元。

2010年受益于白药膏提价,目前价位可逐步介入:白药膏涨价效应会体现在2010年,2010年一季度公司将完成整体搬迁,增长的产能瓶颈扫除。今年公司股价滞涨,站在当前时点和价位,我们认为都是可以逐步介入的好机会。我们维持公司2009-2011年每股收益1.13元、1.60元、1.99 元,同比增长30%、42%、25%,对应市盈率分别为33倍、23倍、18倍,年末目标价46元,维持“买入”评级。

(申银万国)

顺鑫农业(000860):下半年业绩有望好转目标价18元

公司中期实现营业收入28.84亿元,同比略降1.6%;净利润7799万元,下降36%,EPS为0.178元。经历了前几年的高增长之后,公司的白酒业务进入稳定增长期,收入增长25.2%,全年仍有望增长30%。通过提升产品档次优化机构,毛利率同比提高2.9个百分点;公司的房地产与建筑工程收入都增长30%以上,目前公司在顺义土地储备22万平米,未来两年新开工面积将明显提升,另外温榆河水系整治也将提高建筑工程收;目前生猪价格已经连续三个月反弹,仔猪、生猪价格比最低点已经反弹20%以上。随着四季度旺季逼近,我们认为猪价将延续上升势头。下半年公司的种猪、屠宰业务盈利情况将现好转。

公司未来两年业绩增长仍然依赖白酒、地产业务,宁城老窖2009年将对公司收入有所贡献,全年白酒增长30%应无悬念;地产业务从上半年来看增长不错,全年表现亦可期待。我们预测2009-2011年EPS为0.55元、0.76元、0.99元,对应2009-2010年动态估值28.4、20.4倍,在非周期的农业、食品行业中估值仍有吸引力,维持“谨慎增持”评级,目标价18元。(国泰君安)