|

8月11日,国家统计局等部门发布7月宏观经济数据。面对纷繁复杂的经济数据,如何进行分析并从中找出判断市场走势的普适性方法成为投资者面临的新课题。

⊙申银万国证券研究所 李蓉

投资者都希望所持有的股票不断上涨,那么究竟什么因素决定股票的涨跌呢?简单来说,供求决定价格,买的人多价格就涨,卖的人多价格就跌。而买入的动力是投资者对上市公司良好盈利的预期。预期不是过去的实际增长数据,而是对未来的增长预测。如果投资者对上市公司未来的利润增长达成看好的一致预期,股价就易上涨。

如此一来,投资者就需关注两个问题:一是公司未来的盈利状况,二是市场上的资金状况。前者决定公司的投资价值,后者决定短期内股票的股价涨幅。华尔街动用了非常复杂的数学公式来对上述二者进行测算,普通投资者必然看得眼花缭乱。所以,投资者必须找到普适性的简单方法来判断专业分析师的结论,观察宏观经济数据就是其中一种。

对股票投资而言,宏观经济数据基本可以分成两大类:实体经济数据和金融经济数据。前者可用于分析行业和公司未来的盈利,后者可用于分析股市资金的变动方向。

实体经济数据纷繁复杂,投资者需要抓最关键的变量,即GDP和CPI。大多数投资者对它们已非常熟悉,但如何判断GDP和CPI的未来走势呢?

众所周知,GDP由三架马车共同拉动。从生产方来说,就是第一、二、三产业,从需求方来说,就是投资、消费、进出口。生产的目的是为满足需求,但遗憾的是,供求平衡在现实生活中很难看到。目前,中国经济基本处于供大于求即过剩经济时代,这导致需求的变化更受关注。

去年以来,受国际金融危机的影响,我国的需求急剧下滑,引起生产的萎靡,从而使得整个经济增长速度放慢。政府因此紧急出台一系列应对措施,包括刺激出口、投资、消费等各项需求的政策。截至上周公布7月份的数据时,我们发现在三驾马车中,投资仍然“一马当先”,消费保持匀速前进,出口却掣了后腿。然而,投资也不如预期,1月至7月固定资产投资增长32.9%,比上半年回落0.7个百分点,比市场预期低1.1个百分点。7月当月固定资产投资增长为29.8%,连续三个月增速回落。从环比增长率看,7月当月投资完成额比6月份回落30%,尽管有季节性因素,但回落的幅度明显高于历史水平。CPI的转正之路也遇到障碍,7月CPI下跌1.8%、PPI下跌8.2%,跌幅均比上月有所加大。这就导致投资者对上市公司未来盈利增长的大环境产生担忧,市场上和投资增长比较密切的行业及上市公司的股票开始下跌。

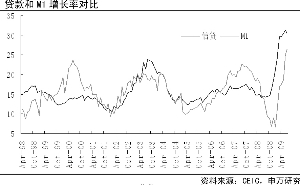

至于金融经济数据,虽然市场普遍认为上半年信贷的增长属于非典时期,但是7月贷款增加3559亿元,较前几个月动辄超万亿的数字还是下降太快,让市场对信贷能否支撑下半年的企业需求产生疑问。而投资者更关心的是流动性能否继续支撑股市上涨,虽然银行资金不能入市,但是投资者依然认为M1对指数的影响巨大。

我国货币供给量按流动性划分为M0、M1、M2三个层次。其中M1称为狭义货币供给量,反映居民和企业资金状况,也就是有多少钱可以用于投资和消费。M1快速增长,反映社会需求旺盛,资金流动加快。7月M1增长率26.4%,比上月加快1.8个百分点,说明资金仍然活跃。从M1的构成看,活期存款是M1上升的主动力;从货币供给理论角度看,货币乘数是推动M1上升的主动力;信贷投放和工业增加值也是影响M1的重要因素。信贷已经回落,活期存款增加和外汇占款成为M1提升的主要推动力量。其中居民储蓄存款转化为股票、基金和房地产投资的可能性较大。从存款活期化的趋势来看,M1还有可能继续增长,也就是说,年内流动性问题不大。

至此,许多投资者会将担心转至政策紧缩这个潜在风险。就2009年下半年而言,可谓大政策不变,小政策不断。一方面,积极财政政策和适度宽松货币政策作为大的方向不会改变,但政策的结构微调会越来越多。另一方面,国务院层面的大政策不变,但各部委和地方政府处于各自目标的需要,会对所辖政策进行微调,而这些微调实际上将有利于经济更长期的发展。

综上所述,从7月份公布的数据看,以投资为代表的实体经济的数据在回落,以M1为代表的金融经济或流动性的数据仍然在增长。在这两个数据找到方向之前,市场恐怕还将继续维持震荡走势。