|

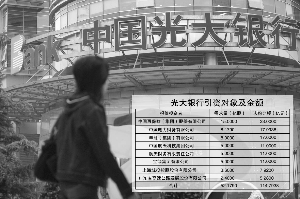

记者26日从中国光大银行获悉,近日该行引进境内投资者方案正式获得了银监会批准,这标志着光大银行的引资工作已基本完成。此次引资,光大银行共引进8家投资者,均为大型国有或国有控股企业,引资规模近115亿元。

为应对金融危机产生的不利影响,及时有效补充资本,提高抵御风险能力,推动银行业务进一步发展,光大银行及时调整策略,将引进境内投资者作为资本补充的重要方式之一,并于今年年初正式启动引进境内投资者的相关工作。

光大银行人士告诉记者,此次引资,光大银行坚持市场化原则,在财务顾问中金公司的协助下,通过竞价机制,最终确定了航天集团、宝钢集团、中电财务、中再保集团、申能集团、航天财务、上海城投和广东高速等8家企业入股光大银行。

光大银行有关人士独家对上海证券报透露,根据投资入股协议的相关条款,此次引资入股企业承诺在本次增资扩股中所认购的股份自完成本次增资扩股工商变更登记手续之日起36个月内不得转让;但如果光大银行在本次增资扩股完成工商登记变更手续之日起一年之后上市,前述36个月的锁定期承诺将自动终止。

成功引资后,光大银行的资本充足率将超过10%,核心资本充足率将超过7%,达到银监会对银行资本充足率的监管要求。

银行业分析人士认为,当前监管层拟对银行资本充足率实现更为严格的监管,光大银行通过引入财务投资者的方式提升资本充足率水平,不失为一条补充资本金的好途径,这也有助于为该行上市选择合适的时间窗口。

上述光大银行有关负责人还透露,现阶段该行引进境内投资者相关工作已经告一段落,近期不会考虑再次引资。至于引入境外战略投资者一事,由于国际大型金融机构受金融危机的重创,财务状况发生重大变化,虽然目前金融危机逐渐过去,但大部分国际金融机构仍未完全恢复,引入境外战略投资者工作面临很多的不确定性因素。因此,该行决定首先努力实现公开发行上市目标,然后视具体情况再考虑引进境外战略投资者。

据透露,引资完成后,光大银行将尽快向中国证监会更新上市申报材料,争取尽快实现公开发行上市。