中金黄金股份有限公司

第三届董事会第三十次会议决议公告暨

召开2009年第二次临时股东大会会议通知

特别提示

本公司及董事会全体成员保证公告内容的真实、准确和完整,对公告的虚假记载、误导性陈述或者重大遗漏负连带责任。

中金黄金股份有限公司(以下简称“公司”)第三届董事会第三十次会议通知于2009年9月29日以传真和送达方式发出,会议于2009年10月12日在北京召开。会议应到9人,实到6人,董事长孙兆学先生,董事宋鑫先生、杜海青先生由于工作原因未能参加会议,孙兆学先生、宋鑫先生分别授权委托董事刘冰先生,杜海青先生授权委托董事刘丛生先生代行本次会议全部职权。会议由董事刘冰先生主持。会议符合《公司法》和《公司章程》的规定。经审议表决,会议形成决议如下:

一、通过了《关于竞购中国黄金集团公司在北京产权交易所挂牌交易三家公司股权的议案》。表决结果赞成3票,反对0票,弃权0票,关联董事孙兆学、王富江、宋鑫、刘冰、刘丛生、杜海青回避了对该事项的表决。该事项将提交公司股东大会予以审议。内容详见《中金黄金股份有限公司竞购中国黄金集团公司在北京产权交易所挂牌出售三家公司股权的公告》(公告编号2009-028)。

二、全票通过了《陕西太白黄金矿业有限责任公司关于王家沟尾矿库建设项目的议案》。内容详见《中金黄金股份有限公司投资公告》(公告编号2009-027)。

三、全票通过了《关于辽宁排山楼黄金矿业有限责任公司排山楼金矿深部开拓工程的议案》。内容详见《中金黄金股份有限公司投资公告》(公告编号2009-027)。

四、全票通过了《关于湖北三鑫金铜股份有限公司实施采选技术改造工程的议案》。内容详见《中金黄金股份有限公司投资公告》(公告编号2009-027)。

五、通过了《关于为河南金源黄金矿业有限责任公司改扩建工程项目提供贷款担保的议案》。同意为控股子公司河南金源黄金矿业有限责任公司提供1.5亿元贷款担保,期限一年。表决结果:8票赞成,0票反对,1票弃权。独立董事徐泓弃权的理由为河南金源公司资产负债率偏高,公司该项担保事项存在风险。根据相关规定,该项对外担保计划尚需提交股东大会批准。

六、全票通过了《关于召开2009年第二次临时股东大会的议案》。具体事项如下:

(一)会议时间:2009年10月28日(星期三)上午10:00开始,会期半天。

(二)会议地点:北京市东城区柳荫公园南街1号黄金业务楼。

(三)会议主要议程:

1.审议《关于湖北三鑫金铜股份有限公司为子公司四川平武中金矿业有限公司提供贷款担保的议案》;

2.审议《关于湖北三鑫金铜股份有限公司为子公司四川通用投资有限公司提供贷款担保的议案》;

3.审议《关于为河南金源黄金矿业有限责任公司改扩建工程项目提供贷款担保的议案》;

4.审议《关于修改公司章程的议案》;

5.审议《关于工商登记增加注册资本金的议案》;

6.审议《关于竞购中国黄金集团公司在北京产权交易所挂牌交易三家公司股权的议案》。

上述1、2、4、5项议程已于2009年7月17日经公司第三届董事会第二十七次会议审议通过,董事会决议公告于2009年7月21日刊登在中国证券报、上海证券报、证券时报,同时刊载上海证券交易所网站www.sse.com.cn。

(四)出席会议人员:

1.2009年10月23日下午交易结束后在中国证券登记结算有限责任公司登记在册的公司全体股东。因故不能出席的股东可委托代理人出席;

2.公司全体董事、监事和高级管理人员;

3.公司聘请的律师。

(五)参加会议登记办法:

1.登记手续:法人股东应由法定代表人或其委托的代理人出席会议。由法定代表人出席会议的,应持营业执照复印件、本人身份证和法人股东账户卡到公司办理登记;由法定代表人委托代理人出席会议的,代理人应持营业执照复印件、本人身份证、法定代表人依法出具的授权委托书和法人股东账户卡到公司登记;个人股东亲自出席会议的,应持本人身份证和股东账户卡到公司登记;委托代理人出席会议的,代理人应持本人身份证、授权委托书和委托人股东账户卡、委托人身份证到公司登记。股东也可以通过信函、传真办理登记。

2.登记时间:2009年10月26日。

3.登记联络方式:

电 话:(010)84117017

传 真:(010)84110489

通讯地址:北京市东城区柳荫公园南街1号

邮 编:100011

联 系 人:应雯 燕嘉

附件:授权委托书。

特此公告。

中金黄金股份有限公司董事会

二○○九年十月十三日

附件:

授权委托书

兹委托 先生(女士)代表本人(或本单位)出席中金黄金股份有限公司2009年第二次临时股东大会,并代表本人依照以下指示对下列议案投票。如无指示,则被委托人可自行决定对议案投赞成票、反对票或弃权票:

1.委托人姓名或名称(附注1):

2.身份证号码(附注1):

3.股东帐号:

持股数(附注2):

4.被委托人签名:

身份证号码:

委托日期:2009年 月 日

投票指示:________________________________ _____________________ (附注3)

委托人签名:

(盖章)

附注:

1.请填上自然人股东的全名及其身份证号;如股东为法人单位,请同时填写法人单位名称、法定代表人姓名及法定代表人的身份证号。

2.请填上股东拟授权委托的股份数目。如未填写,则委托书的授权股份数将被视为在中国证券登记结算有限责任公司上海分公司登记在册的所持有的股数。

3.代理人授权委托书必须由股东或股东正式书面授权的人签署。如委托股东为法人单位,则本表格必须加盖法人印章。

证券代码:600489 股票简称:中金黄金 公告编号:2009-027

中金黄金股份有限公司投资公告

特别提示

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

重要内容提示:

1.中金黄金股份有限公司(以下简称公司)控股子公司陕西太白黄金矿业有限责任公司(以下简称太白公司)拟新建王家沟矿尾库。新尾矿库的有效库容1090×104m3,服务年限为10年,项目总投资预计5596.0457万元,资金由太白公司自筹。

2.公司控股子公司辽宁排山楼黄金矿业有限责任公司 (以下简称辽宁排山楼) 为保证矿山正常生产经营工作的持续进行,拟进行深部开拓工程,项目预计投入建设资金6100.875万元,资金来源为企业自筹。

3. 湖北三鑫金铜股份有限公司(以下简称湖北三鑫)拟对现有采矿、选矿系统进行技术改造。采选技术改造工程投资估算5984.52万元,资金来源为企业自筹。

特别风险提示:

1.上述投资事项存在市场风险和资源风险。

2.可能存在不获有关部门批准的风险。

一、投资情况概述

(一)投资基本情况

1.太白公司由于扩大了生产规模,缩短了现有尾矿库的服务年限,为了不影响企业正常生产经营,现拟新建王家沟矿尾库。新尾矿库的有效库容1090×104m3,服务年限为10年,项目总投资预计5596.0457万元。

2.辽宁排山楼随着开采中段的延深,开拓系统已经不能服务深部矿体,为了矿山持续稳定的发展,弥补上部生产区因为资源枯竭造成的生产能力萎缩,计划延深现有开拓系统,以保证矿山正常生产经营工作的持续进行。辽宁排山楼深部开拓工程项目预计投入建设资金6100.875万元。

3. 湖北三鑫为充分利用低品位矿石资源,加大矿石处理量,拟对采矿、选矿系统进行技术改造。采选技术改造工程投资估算5984.52万元。

上述投资事项不涉及关联交易。

(二)董事会审议情况

公司第三届董事会第三十次会议于2009年10月12日在北京召开。会议应到9人,实到6人,董事长孙兆学先生,董事宋鑫先生、杜海青先生由于工作原因未能参加会议,孙兆学先生、宋鑫先生分别授权委托董事刘冰先生,杜海青先生授权委托董事刘丛生先生代行本次会议全部职权。会议以9票赞成,0票反对,0票弃权,通过了《陕西太白黄金矿业有限责任公司关于王家沟尾矿库建设项目的议案》、《关于辽宁排山楼黄金矿业有限责任公司排山楼金矿深部开拓工程的议案》、《关于湖北三鑫金铜股份有限公司实施采选技术改造工程的议案》。

上述投资事项无需提交公司股东大会。

二、投资主体基本情况

(一)太白公司

名称:陕西太白黄金矿业有限责任公司

企业类型:有限责任公司

注册地:陕西省宝鸡市太白县太白河镇

法定代表人:张耐林

注册资本:10,026.93万元

经营范围:黄金采、选、冶业;水力发电

公司持股比例:66.83%

(二)辽宁排山楼

名称:辽宁排山楼黄金矿业有限责任公司

企业类型:有限责任公司

注册地:阜新市阜新蒙古族自治县新民乡排山楼村

法定代表人:王荣湖

注册资本:1100万元

经营范围:黄金开采、冶炼

公司持股比例:100%

(三)湖北三鑫

名称:湖北三鑫金铜股份有限公司

企业类型:股份公司

注册地:湖北省大冶市金湖乡

法定代表人:孙连忠

注册资本:6,496.26万元

经营范围:金、铜矿勘探与采选;化工涂料生产与销售;机电设备销售;矿山工程技术咨询服务

公司持股比例:51%

三、投资项目主要内容

(一)太白公司由于扩大了生产规模,缩短了现有尾矿库的服务年限,为了不影响企业正常生产经营,现拟新建王家沟矿尾库。新尾矿库的有效库容1090×104m3,服务年限为10年,项目总投资预计5596.0457万元。长春黄金设计院对新建尾矿库进行了前期的选址和可行性论证,通过研究、分析、对比,新库选择在公司选矿下游约11km的王家沟。该沟汇水面积为5.91km2,设计库内利用长度2000m,平均宽度300m,总坝高88m,有效库容1090×104m3,服务年限为10年,属三等上限库,用500年标准设防。概算总投资5596.0457万元,其中建筑工程2083.8603万元,占37.24%;设备购置28.1112万元,占0.5%;安装工程711.1262万元,占12.71%;其他如土地购置、设计、论证、评价、申报等费用2772.9453万元,占49.55%,资金来源为企业自筹。

(二)辽宁排山楼随着开采中段的延深,开拓系统已经不能服务深部矿体,为了矿山持续稳定的发展,弥补上部生产区因为资源枯竭造成的生产能力萎缩,计划延深现有开拓系统,以保证矿山正常生产经营工作的持续进行。本次项目由长春黄金设计院进行设计,本次设计利用储量:矿石量794.36×104t,平均品位1.77g/t,金属量14097.612kg。建设工程预计需要投入6100.875万元,工程完成后,可以保持年产黄金852.03kg的生产能力,年销售收入15336.6万元,年利润总额2658.86万元,净利润1994.15万元,内部收益率42.65%,投资回收期2.7年,资金来源为企业自筹。

3. 湖北三鑫为充分利用低品位矿石资源,加大矿石处理量,拟对现有采矿、选矿系统进行技术改造。采选技术改造工程投资估算5984.52万元,资金来源为企业自筹。技术改造项目实施后,可以使企业日处理矿能力由原来的2200吨/日增加到3000吨/日。项目达产后,可增加26.4万吨/年采选能力,最终达到处理矿石量99万吨/年规模。按入选品位金1.70克/吨、铜1.35%,硫7.84%、铁20.08%,回收率金81%、铜92.5%、硫61.22%、铁14.94%,产品价格金180元/克、铜4.5万元/吨、硫150元/吨、铁500元/吨计算,湖北三鑫可年均产矿山金1363千克、矿山铜12363吨、硫精矿11.88万吨、铁精矿4.95万吨,年销售收入63103万元,年利润总额28453万元,矿山服务年限16年,投资返本期4个月,差额投资返本期1.3年。

四、投资对上市公司的影响

上述项目投资,有利于公司延长矿山企业服务周期,合理利用资源、发挥规模效益,从而提高公司黄金产量、提升公司盈利能力。

五、投资风险分析

(一)上述投资事项存在市场风险和资源风险。

(二)可能存在不获有关部门批准的风险。

六、备查文件目录

中金黄金股份有限公司第三届董事会第三十次会议决议。

特此公告。

中金黄金股份有限公司董事会

二○○九年十月十三日

证券代码:600489 股票简称:中金黄金 公告编号:2009-028

中金黄金股份有限公司

竞购中国黄金集团公司在北京产权交易所

挂牌出售三家公司股权的公告

特别提示

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

重要提示:

1.根据北京产权交易所公开信息,中国黄金集团公司(以下简称“黄金集团”)于2009年10月28日以挂牌价74,504.266万元人民币出让其持有的河北黄金公司(以下简称“河北黄金”)整体产权、中国黄金集团夹皮沟矿业有限公司(以下简称“夹皮沟矿业”)100%股权、嵩县前河矿业有限责任公司(以下简称“前河矿业”)60%股权。中金黄金股份有限公司(以下简称“公司”或“中金黄金”)拟以挂牌价竞购黄金集团本次通过北京产权交易所公开挂牌出售三家子公司股权。

2.黄金集团为公司的控股股东,河北黄金、夹皮沟矿业、前河矿业均为受黄金集团控制的子公司,根据相关规定,上述交易涉及重大关联交易,尚需提交公司股东大会审批。董事会及股东大会审议该议案时,出席会议的关联董事及关联股东需回避对该议案的表决。

3. 本次交易完成后,公司主营业务方向不会发生改变、公司与控股股东之间的同业竞争将减少,公司的黄金资源储量和年产量将有所提高,公司可以获得连续稳定的预期收益,盈利能力将得到进一步提升。

4.黄金集团将其所持三家公司股权通过北京产权交易所挂牌转让以及挂牌转让股权价格的确定等均符合《企业国有产权转让管理暂行办法》等国有产权转让方面的法律、法规及规章规定,合法、有效。

5.公司竞购黄金集团本次在北京产权交易所挂牌出售三家公司股权尚需依照北京产权交易所规定提供必要的竞购文件,并需取得北京产权交易所的成交确认。

特别风险提示:

1.上述交易存在市场风险和资源风险。

2.由于公司通过北京产权交易所挂牌交易,存在标的资产被其他投资者竞购的风险。

3.可能存在不获有关部门批准的风险。

一、交易概述

(一)交易主要内容

1.拟交易双方:转让方为黄金集团,受让方为中金黄金;

2.交易标的:河北黄金整体产权、夹皮沟矿业100%股权、前河矿业60%股权;

3.交易方式:本次交易采用在产权交易所公开挂牌方式,即黄金集团将持有的三家标的企业股权整体打包挂牌出售,中金黄金通过竞价摘牌的方式完成交易。即黄金集团将不采取三家企业分别出售的方式进行交易,中金黄金不可选择部分资产竞价摘牌。黄金集团已具备企业国有产权转让的主体资格,在申请公开挂牌之前,黄金集团已就涉及目标公司的股权转让履行了必要的审计、评估、批准等程序。

4.交易价格:根据评估结果,北京产权交易所挂牌价74,504.266万元人民币,其中河北黄金30,649.16万元、夹皮沟矿业37,871.99万元、前河矿业5,983.116万元。公司拟以挂牌价74,504.266万元人民币竞购交易标的。

(二)公司第三届董事会第三十次会议于2009年10月12日在北京召开。会议应到9人,实到6人,董事长孙兆学先生,董事宋鑫先生、杜海青先生由于工作原因未能参加会议,孙兆学先生、宋鑫先生分别授权委托董事刘冰先生,杜海青先生授权委托董事刘丛生先生代行本次会议全部职权。会议以3票赞成,0票反对,0票弃权,通过了《关于竞购中国黄金集团公司在北京产权交易所挂牌交易三家公司股权的议案》。

黄金集团为公司的控股股东,河北黄金、夹皮沟矿业、前河矿业均为受黄金集团控制的子公司,根据相关规定,上述交易涉及重大关联交易,尚需提交公司股东大会审批。关联董事孙兆学、王富江、宋鑫、刘冰、刘丛生、杜海青回避了对该事项的表决。

二、交易双方基本情况

(一)转让方

公司名称:中国黄金集团公司

住 所:北京市东城区柳荫公园南街1号

法定代表人:孙兆学

注册资本:20亿元

企业类型:全民所有制

注 册 号:1000001000162

经营范围:组织黄金系统的地质勘察、生产、冶炼、工程招标、黄金生产的副产品及其制品的销售;黄金系统企事业单位所需原材料、燃料、设备仓储、计划内供应、计划外批发、零售,承担本行业的各类国外承包工程及工程所需设备、材料的出口;对外派遣本行业工程、生产、服务行业的劳务人员;经营或代理除国家组织统一联合经营的16种出口商品和国家实行核定公司经营的14种进口商品以外的其他商品及技术的进出口业务。兼营与主营业务有关的技术咨询、技术服务。

黄金集团是经国务院批准设立的大型国有企业,其前身为1979年成立的中国黄金总公司。2002年11月6日,国务院下发《国务院关于组建中国黄金集团公司有关问题的批复》(国函[2002]102号),在原中央所属黄金企事业单位基础上,由中国黄金总公司组建,2003年1月14日,中国黄金总公司在国家工商行政管理局变更登记为中国黄金集团公司。目前,黄金集团注册资本为人民币贰拾亿元,是国资委履行出资人职责的中央直属企业,国资委持有黄金集团100%的权益。黄金集团具备本次三家公司股权转让的主体资格。

(二)受让方

公司名称:中金黄金股份有限公司

住 所:北京市东城区柳荫公园南街1号5-7层

法定代表人:孙兆学

注册资本:35936.6350万元

企业类型:股份有限公司

注 册 号:110101722983037

经营范围:许可经营项目(无)。一般经营项目:黄金、有色金属的地质勘查、采选、冶炼的投资与管理;黄金生产的副产品加工、销售;黄金生产所需原材料、燃料、设备的仓储、销售;黄金生产技术的研究开发、咨询服务;高纯度黄金制品的生产、加工、批发;进出口业务;商品销售。

中金黄金系依法设立、持续运营、有效存续的企业法人,具有民事权利能力和行为能力,具备本次交易的主体资格。中金黄金截至2009年6月30日的资产总额为959802万元,净资产403067万元,2009年上半年实现营业收入691866万元、净利润16269万元。

三、交易标的基本情况

根据北京产权交易所的公开信息,拟竞购黄金集团挂牌交易股权的三家公司的基本情况如下:

(一)河北黄金

1.基本情况

企业名称:河北黄金公司

住所:河北省石家庄市中山东路322号开元大厦

法定代表人为:刘志山

注册号:130000100002074

注册资金:2,226.2万元

企业类型:全民所有制

经营范围:组织黄金系统的地质勘察、生产、冶炼、黄金开采、房屋租赁

河北黄金为黄金集团下属全资子企业,其前身为“冶金工业部河北黄金公司”,后更名为“中国黄金总公司河北公司”,1993年10月,根据工商登记注册要求,国家黄金局报请国务院经贸办批复成立“河北黄金公司”作为中国黄金总公司的全资子公司,在河北工商行政管理局登记注册成立。

黄金集团于2009年9月1日召开总经理办公会决议,批准河北黄金改制为黄金集团为唯一股东的一人独资有限责任公司(国有独资)。根据河北黄金书面说明,目前河北黄金正在改制过程中。

2.股权结构及控制关系

河北黄金的出资人为黄金集团,出资金额为2,226万元,持有河北黄金100%的产权。

3.主要财务数据(合并口径)

经审计,截止2009年5月31日,河北黄金资产总额281,505,860.22元,其中流动资产153,249,427.17元,固定资产81,962,493.51元;负债171,010,673.22元,其中流动负债39,779,509.96元,长期负债131,231,163.26元;所有者权益110,495,187.00元。

4.河北黄金拥有矿业权的情况

河北黄金目前拥有1个探矿权和3个采矿权,截止2009年5月31日,矿区保有资源储量:矿石量2,530,084.92 t,金金属量15,703.12 kg,银金属量27,004.36 kg,铜金属量10,786.61t,具体情况如下:

(1)河北石湖金矿采矿权

河北黄金通过其下属子公司中国黄金集团石湖矿业有限公司持有河北省国土资源厅于2000年4月2日颁发的《采矿许可证》,采矿许可证证号:1300000020062,开采矿种:金矿;开采方式:地下开采;生产规模:10万吨/年;矿区面积:4.1229平方公里;矿区位置:矿区位于石家庄市灵寿县西北部山区;开采深度:600 米~200米;有效期限自2000年4月至2010年4月。根据北京矿通资源开发咨询有限责任公司出具的“矿通评报字[2009]第157号” 《河北石湖金矿采矿权评估报告书》,截至2009年5月31日,河北石湖金矿采矿权评估价值为19,633.18万元。目前河北黄金持有中国黄金集团石湖矿业有限公司60%的股权,因此黄金集团拥有河北石湖金矿采矿权的权益价值为11,779.91万元。截止2009年5月31日,矿区保有资源储量:矿石量1,228,717t,金金属量9,221.54 kg,银金属量27,004.36kg。

(2)河北石湖金矿石门分矿采矿权

河北黄金通过其下属子公司中国黄金集团石湖矿业有限公司持有河北省国土资源厅于2008年12月1日为河北石湖金矿颁发的《采矿许可证》,采矿许可证证号:1301000830014,开采矿种:金矿;开采方式:地下开采;生产规模:3万吨/年;矿区面积:0.3244平方公里;矿区位置:石家庄市灵寿县西北部山区;开采深度:由721.4米至300米标高,矿区范围由7个拐点圈定;有效期限自2008年12月1日至2011年12月1日。根据北京矿通资源开发咨询有限责任公司出具的“矿通评报字[2009]第136号” 《河北石湖金矿石门分矿采矿权评估报告书》,截至2009年5月31日,河北石湖金矿石门分矿采矿权评估价值为403.11万元。目前河北黄金持有中国黄金集团石湖矿业有限公司60%的股权,因此黄金集团拥有河北石湖金矿石门分矿采矿权的权益价值为241.86万元。截止2009年5月31日,矿区保有资源储量:矿石量71,677t,金金属量482.89 kg。

(3)中国黄金集团新疆金滩矿业有限公司鄯善金矿采矿权

河北黄金通过其下属子公司中国黄金集团新疆金滩矿业有限公司持有新疆维吾尔自治区国土资源厅于2008年8月7日颁发的《采矿许可证》。采矿许可证证号:6500000831476,开采矿种:金矿;开采方式:地下开采;生产规模:3万吨/年;矿区位置:新疆自治区鄯善县城东南方向120km处;矿区面积:1.12平方公里,开采深度1098 米~750米;有效期限自2008年8月至2010年4月。根据北京矿通资源开发咨询有限责任公司出具的“矿通评报字[2009]第134号” 《中国黄金集团新疆金滩矿业有限公司鄯善金矿采矿权评估报告书》,截至2009年5月31日,新疆金滩矿业有限公司鄯善金矿采矿权评估价值为13893.87万元。目前河北黄金持有中国黄金集团新疆金滩矿业有限公司55%的股权,因此黄金集团拥有新疆金滩矿业有限公司鄯善金矿采矿权的权益价值为7,641.62万元。截至2009年5月31日,矿区保有资源储量:矿石量1,229,690.92 t,金金属量5,998.69 kg,铜金属量10,786.61 t。

(4)新疆鄯善县红石山金矿普查探矿权

河北黄金通过其下属子公司中国黄金集团新疆金滩矿业有限公司持有新疆维吾尔自治区国土资源厅于2009年2月24日颁发的《矿产资源勘查许可证》。勘查许可证证号:T65120090202025890;地理位置:新疆维吾尔自治区吐鲁番地区鄯善县;面积为19.12平方公里,有效期限:自2009年2月24日至2011年2月24日。根据北京矿通资源开发咨询有限责任公司出具的“矿通评报字[2009]第135号”《新疆鄯善县红石山金矿普查探矿权评估报告书》,截至2009年5月31日,新疆鄯善县红石山金矿普查探矿权评估价值为320.92万元。目前河北黄金持有中国黄金集团新疆金滩矿业有限公司55%的股权,因此黄金集团拥有新疆金滩矿业有限公司鄯善金矿采矿权的权益价值为176.51万元。

(二)夹皮沟矿业

1.基本情况

名称:中国黄金集团夹皮沟矿业有限公司

住所:吉林省桦甸市夹皮沟镇

法定代表人:邱玉林

注册资本:人民币3,641万元

企业类型:一人有限责任公司(法人独资)

注册号:220282000007758

经营范围:金原矿开采(仅限下属企业经营);企业经营管理;银、铜、铝矿产品加工

夹皮沟矿业成立于2005年12月19日,公司前身为吉林省夹皮沟黄金矿业有限责任公司。吉林省夹皮沟黄金矿业有限责任公司于1994年10月1日经吉林省人民政府批准成立,是国家投资的国有独资企业。2005年,吉林省夹皮沟黄金矿业有限责任公司依据吉林省政府《关于进一步深化国有工业企业改革的指导意见》(吉国企改[2005]1号)、《关于国有企业改制重组过程中妥善处理职工劳动关系的意见》(吉国企改[2006]4号)、《吉林省人民政府关于实施国有企业妥善处理下岗职工劳动关系促进再就业试点工作的指导意见》(吉政发[2005]29号)等相关文件精神,实施改制,整体转让给中国黄金集团公司,2005年12月变更为现名。

2.股权结构及控制关系

黄金集团依法持有夹皮沟矿业100%的股权。

3.主要财务数据(合并口径)

经审计,截止2009年5月31日,夹皮沟矿业资产总额393,751,372.27元,其中流动资产114,904,144.71元,固定资产179,674,200.25元;负债117,648,535.66元,其中流动负债103,610,147.44元,非流动负债14,038,388.22元;所有者权益276,102,836.61元。

4.夹皮沟矿业拥有矿业权的情况

夹皮沟矿业目前拥有6个采矿权、16个探矿权,截止2009年5月31日,矿区保有资源储量:矿石量636,837 t,金金属量4,570.6kg,具体情况如下:

(1)中国黄金集团夹皮沟矿业有限公司三道岔矿(金矿)采矿权

夹皮沟矿业持有吉林省国土资源厅于2007年12月19日颁发的《采矿许可证》。采矿许可证证号:2200000720343,开采矿种:金矿;开采方式:地下开采;生产规模:1.5万吨/年;矿区面积:0.6251平方公里;矿区位置:吉林省东南部桦甸市夹皮沟镇。有效期限自2007年12月至2013年10月。根据北京矿通资源开发咨询有限责任公司出具的“矿通评报字[2009]第116号”《中国黄金集团夹皮沟矿业有限公司三道岔矿(金矿)采矿权评估报告书》,中国黄金集团夹皮沟矿业有限公司三道岔矿(金矿)采矿权评估价值为473.41万元。黄金集团持有夹皮沟矿业100%的股权,因此黄金集团拥有三道岔矿(金矿)采矿权的权益价值亦为473.41万元。截止2009年5月31日,矿区保有资源储量:矿石量147,059t,金金属量721.50 kg。

(2)中国黄金集团夹皮沟矿业有限公司八家子矿(金矿)采矿权

夹皮沟矿业持有吉林省国土资源厅于2008年5月21日颁发的《采矿许可证》。采矿许可证证号:2200000720338,开采矿种:金矿;开采方式:地下开采;生产规模:1.5万吨/年;矿区面积:0.3774平方公里;矿区位置:吉林省东南部桦甸市夹皮沟镇。有效期限自2007年12月-2009年10月。根据北京矿通资源开发咨询有限责任公司出具的“矿通评报字[2009]第112号”《中国黄金集团夹皮沟矿业有限公司八家子矿(金矿)采矿权评估报告书》,截至2009年5月31日,中国黄金集团夹皮沟矿业有限公司八家子矿(金矿)采矿权评估价值为710.51万元。黄金集团持有夹皮沟矿业100%的股权,因此黄金集团拥有八家子矿(金矿)采矿权的权益价值亦为710.51万元。截止到2009年5月31日,矿区保有资源储量:矿石量131,370 t,金金属量969.94 kg。

(3)中国黄金集团夹皮沟矿业有限公司夹皮沟本区矿(金矿)采矿权

夹皮沟矿业持有吉林省国土资源厅于2008年5月21日颁发的《采矿许可证》。采矿许可证证号:2200000811324,开采矿种:金矿;开采方式:地下开采;生产规模:3.3万吨/年;矿区面积:3.7224平方公里;矿区位置:吉林省东南部桦甸市夹皮沟镇。有效期限自2008年5月至2013年6月。根据北京矿通资源开发咨询有限责任公司出具的“矿通评报字[2009]第113号”《中国黄金集团夹皮沟矿业有限公司夹皮沟本矿区(金矿)采矿权评估报告书》,截至2009年5月31日,中国黄金集团夹皮沟矿业有限公司夹皮沟本区矿(金矿)采矿权评估价值为391.40万元。黄金集团持有夹皮沟矿业100%的股权,因此黄金集团拥有夹皮沟本区矿(金矿)采矿权的权益价值亦为391.40万元。截止2009年5月31日,矿区保有资源储量:矿石量127,000t,金金属量461 kg。

(4)中国黄金集团夹皮沟矿业有限公司夹皮沟北沟矿(金矿)采矿权

夹皮沟矿业持有吉林省国土资源厅于2008年5月21日颁发的《采矿许可证》。采矿许可证证号:2200000811325,开采矿种:金矿;开采方式:地下开采;生产规模:3.30万吨/年;矿区面积:0.8476平方公里;矿区位置:吉林省东南部桦甸市夹皮沟镇。有效期限自2008年5月-2012年1月。根据北京矿通资源开发咨询有限责任公司出具的“矿通评报字[2009]第114号”《中国黄金集团夹皮沟矿业有限公司夹皮沟北沟矿(金矿)采矿权评估报告书》,截至2009年5月31日,中国黄金集团夹皮沟矿业有限公司夹皮沟北沟矿(金矿)采矿权评估价值为630.23万元。黄金集团持有夹皮沟矿业100%的股权,因此黄金集团拥有夹皮沟北沟矿(金矿)采矿权的权益价值亦为630.23万元。截至2009年5月31日,矿区保有资源储量:矿石量113,089t,金金属量699.17 kg。

(5)中国黄金集团夹皮沟矿业有限公司二道沟矿(金矿)采矿权

夹皮沟矿业持有吉林省国土资源厅于2007年12月19日颁发的《采矿许可证》。采矿许可证证号:2200000720341,开采矿种:金矿;开采方式:地下开采;生产规模:9.0万吨/年;矿区面积:0.5625平方公里,矿区位置:吉林省东南部桦甸市夹皮沟镇;开采深度为592m-450m标高。有效期限自2007年12月~2012年1月。根据北京矿通资源开发咨询有限责任公司出具的“矿通评报字[2009]第115号”《中国黄金集团夹皮沟矿业有限公司二道沟矿(金矿)采矿权评估报告书》,中国黄金集团夹皮沟矿业有限公司二道沟矿(金矿)采矿权评估价值为1642.52万元。黄金集团持有夹皮沟矿业100%的股权,因此黄金集团拥有二道沟矿(金矿)采矿权的权益价值亦为1,642.52万元。截至2009年5月31日,矿区保有资源储量:矿石量90,578t,金金属量1,541.95 kg。

(6)中国黄金集团夹皮沟矿业有限公司五道岔坑(金矿)采矿权

夹皮沟矿业持有吉林省国土资源厅于2006年4月20日颁发的《采矿许可证标定》。采矿许可证证号:2200000620345,开采矿种:金矿;开采方式:地下开采;生产规模:0.06万吨/年;矿区面积:0.065平方公里;矿区位置:吉林省东南部桦甸市夹皮沟镇。有效期限自2006年4月-2010年4月。根据北京矿通资源开发咨询有限责任公司出具的“矿通评报字[2009]第117号” 《中国黄金集团夹皮沟矿业有限公司五道岔坑(金矿)采矿权评估报告书》,截至2009年5月31日,中国黄金集团夹皮沟矿业有限公司五道岔坑(金矿)采矿权的评估价值为0.67万元。黄金集团持有夹皮沟矿业100%的股权,因此黄金集团拥有五道岔坑(金矿)采矿权的权益价值亦为0.67万元。

(7)夹皮沟矿业拥有的其他16个探矿权的基本情况

| 序号 | 探矿权名称 | 勘查许可证号 | 探矿权有效期 | 评估值(万元) |

| 1 | 吉林省桦甸市夹皮沟金矿区接替资源勘查(406区)探矿权 (注1) | T22520090502028797 | 2009年5月13日至2011年5月13日 | 10.92 |

| 2 | 吉林省桦甸市夹皮沟金矿区接替资源勘查(四道岔坑)探矿权 (注2) | T22520090502029131 | 2009年5月13日至2011年5月13日 | 128.10 |

| 3 | 吉林省桦甸市夹皮沟金矿区接替资源勘查(四道岔矿)探矿权 | T22520081102017673 | 2008年11月12日至2010年11月12日 | 6.05 |

| 4 | 吉林省桦甸市夹皮沟金矿区接替资源勘查(404II区)探矿权 | T22520090502028785 | 2009年5月13日~2011年5月13日 | 3.39 |

| 5 | 桦甸市夹皮沟矿区五道溜河地质普查探矿权 | T22120081202020661 | 2007年11月19日~2009年11月19日 | 155.44 |

| 6 | 吉林省桦甸市夹皮沟金矿区接替资源勘查(404Ⅰ区)探矿权 | T22520090502028799 | 2009年5月13日~2011年5月13日 | 2.36 |

| 7 | 吉林省桦甸市夹皮沟金矿区接替资源勘查(三道岔北延一区)探矿权 | T22520090502029128 | 2009年5月13日~2011年5月13日 | 1.13 |

| 8 | 吉林省桦甸市西北岔区金矿普查探矿权 | T22120081202020662 | 2007年12月22日~2009年12月22日 | 421.17 |

| 9 | 吉林省桦甸市夹皮沟金矿区接替资源勘查(三道岔北延二区)探矿权 | T22520090502029136 | 2009年5月13日~2011年5月13日 | 0.82 |

| 10 | 吉林省桦甸市夹皮沟金矿区接替资源勘查(大阳岔区)探矿权 | T22520090502029135 | 2009年5月13日~2011年5月13日 | 8.00 |

| 11 | 吉林省桦甸市夹皮沟金矿区接替资源勘查(万宝选厂沟区)探矿权 | T22520090502029125 | 2009年5月13日~2011年5月13日 | 5.95 |

| 12 | 吉林省桦甸市夹皮沟金矿区接替资源勘查(北大顶子二区)探矿权 | T22520090502029133 | 2009年5月13日~2011年5月13日 | 1.03 |

| 13 | 吉林省桦甸市夹皮沟金矿区接替资源勘查(大朝阳沟区)探矿权 | T22520090502029132 | 2009年5月13日~2011年5月13日 | 40.83 |

| 14 | 吉林省桦甸市夹皮沟金矿区接替资源勘查(马家店一区)探矿权 | T22520090502029130 | 2009年5月13日~2011年5月13日 | 1.03 |

| 15 | 吉林省抚松县两江金矿普查探矿权 | T22120081202020731 | 2007年11月29日~2009年11月29日 | 558.35 |

| 16 | 吉林省抚松县宝蛋石金银矿普查探矿权 | T22120081102018598 | 2008年10月13日至2010年10月13日 | 461.93 |

| 合计 | - | - | - | 1806.50 |

注1:根据《资源储量核实报告》、《储量评审意见书》,截止2009年5月31日该勘查区内保有资源储量金矿石量1,116t,金金属量12.20kg。

注2:根据《资源储量核实报告》、《储量评审意见书》,截止2009年5月31日该勘查区内保有资源储量金矿石量26,625t,金金属量164.84kg。

(三)前河矿业

1.基本情况

名称:嵩县前河矿业有限责任公司

住所:嵩县旧县乡西店村

法定代表人:王瑞祥

注册资本:人民币1,000万元

企业类型:有限责任公司

注册号:410325111003775

经营范围:黄金开采、选矿、冶炼

前河矿业始建于1998年,原名为嵩县前河金矿,是由嵩县人民政府组建成立的国有独资公司,并经嵩县工商行政管理局注册登记成立。2007年6月22日,黄金集团与嵩县人民政府签订了《关于转让嵩县前河矿业有限责任公司、嵩县金牛有限责任公司股权协议》,黄金集团取得前河矿业60%的股权。

2.股权结构及控制关系

黄金集团依法持有前河矿业60%的股权。

3.主要财务数据(母公司口径)

经审计,截止2009年5月31日,前河矿业资产总额45,495,586.13元,其中流动资产11,269,302.39元,固定资产29,848,562.15元;负债27,582,295.93元,其中流动负债25,982,295.93元,非流动负债1,600,000.00元;所有者权益17,913,290.20元。

4.前河矿业拥有矿业权的情况

前河矿业目前拥有1个探矿权和2个采矿权,截止2009年5月31日,矿区保有资源储量:矿石量1,542,078t,金金属量4,827.73 kg,银金属量1,457.55 kg,具体情况如下:

(1)嵩县前河矿业有限责任公司采矿权

前河矿业持有河南省国土资源厅2007年3月19日颁发的4100000730040号《采矿许可证》。采矿权人:嵩县前河矿业有限责任公司;地址:嵩县旧县乡西店村;矿山名称:嵩县前河矿业有限责任公司;开采矿种:金矿;开采方式:地下开采;生产规模:6万吨/年;矿区面积:0.775km2;有效期限:2007年3月-2009年6月;开采深度:640m至240m。根据北京矿通资源开发咨询有限责任公司出具的“矿通评报字[2009]第146号”《嵩县前河矿业有限责任公司采矿权评估报告书》,截至2009年5月31日,嵩县前河矿业有限责任公司采矿权评估价值为524.29万元。黄金集团持有前河矿业60%的股权,因此黄金集团拥有嵩县前河矿业有限责任公司采矿权的权益价值为314.57万元。截至2009年5月31日,矿区保有资源储量:矿石量310,935t,金金属量863.32 kg,银金属量1,001.21kg。

(2)嵩县前河矿业有限责任公司石家岭金矿采矿权

前河矿业持有河南省国土资源厅(原河南省地质矿产厅)2008年6月6日颁发的4100000830155号《采矿许可证》。开采矿种:金矿;开采方式:地下开采;生产规模:1.5万吨/年;矿区面积:0.5762km2;矿区位置:嵩县城西南45km;有效期限:2008年6月-2009年11月;开采深度:500m至300m。根据北京矿通资源开发咨询有限责任公司出具的“矿通评报字[2009]第147号”《嵩县前河矿业有限责任公司石家岭金矿采矿权评估报告书》,嵩县前河矿业有限责任公司石家岭金矿采矿权评估基准日评估价值为167.63万元。黄金集团持有前河矿业60%的股权,因此黄金集团拥有石家岭金矿采矿权的权益价值为100.58万元。截至2009年5月31日,矿区保有资源储量:矿石量89,272t,金金属量299.08 kg,银金属量456.34 kg。

(3)河南省嵩县前河240米标高以下金矿普查探矿权

前河矿业持有河南省国土资源厅2008年2月16日颁发的T41120080102000709号《勘查许可证》。探矿权人:嵩县前河矿业有限责任公司;地址:河南省嵩县旧县乡西店村;矿山名称:河南省嵩县前河240米标高以下金矿普查;矿区面积:0.78km2;有效期限:2008年1月14日-2010年1月13日。根据北京矿通资源开发咨询有限责任公司出具的“矿通评报字[2009]第148号”《河南省嵩县前河240米标高以下金矿普查探矿权评估报告书》,截至2009年5月31日,河南省嵩县前河240米标高以下金矿普查探矿权评估基准日评估价值为2,020.22万元。黄金集团持有前河矿业60%的股权,因此黄金集团拥有河南省嵩县前河240米标高以下金矿普查探矿权的权益价值为1,212.13万元。截至2009年5月31日,矿区保有资源储量:矿石量1,141,871t,金金属量3,665.33kg。

三家公司保有333级别以上(包括333)资源储量共计金金属量25101.45kg,其中深部资源储量7678.92kg。

(四)拟竞购三家公司综合财务、资产评估及生产资质情况

1.经审计,截至2009年5月31日,三家公司资产总额为50,313.21万元,负债14,381.41万元,净资产35,931.80万元。三家公司综合财务情况表(母公司口径)如下:

单位:万元

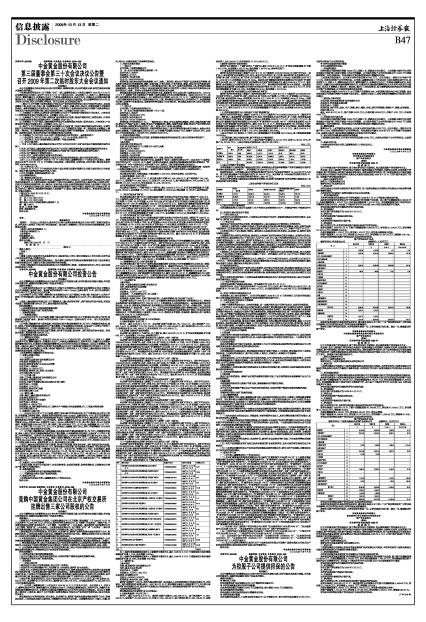

| 标的公司 | 实收 资本 | 黄金集团持股比例 | 2009年5月31日 | 2009年1至5月 | ||||

| 总资产 | 总负债 | 净资产 | 营业收入 | 营业利润 | 净利润 | |||

| 河北黄金 | 2,226.15 | 100% | 8,982.68 | 1,670.77 | 7,311.92 | 69.48 | 423.70 | 794.59 |

| 夹皮沟矿业 | 4,666.54 | 100% | 36,780.96 | 9,952.41 | 26,828.55 | 7,862.37 | 2,521.06 | 2,036.07 |

| 前河矿业 | 1,000.00 | 60% | 4,549.56 | 2,758.23 | 1,791.33 | 3,266.18 | -35.66 | -123.68 |

| 合计 | - | - | 50,313.21 | 14,381.41 | 35,931.80 | 11,198.03 | 2,909.11 | 2,706.98 |

2.三家公司的资产评估情况

本次收购资产主要采用资产基础法进行评估,即将构成企业的各种要素资产的评估值减去负债评估值求得企业股东权益(净资产)。评估基准日为2009年5月31日。

根据评估结果,本次竞购三家公司的股权收购对价为北京产权交易所挂牌价74,504.266万元人民币,其中河北黄金整体产权的挂牌价格为30,649.16万元,夹皮沟矿业100%股权的挂牌价格为37,871.99万元,前河矿业60%股权的挂牌价格为5,983.116万元。

河北公司评估增值主要原因是长期投资评估增值;夹皮沟矿业和前河矿业评估增值主要原因是土地使用权和矿权评估增值。

三家企业净资产评估结果汇总表

单位:万元

| 收购标的 | 净资产 账面值 | 评估值 | 标的资产对应价值 | 黄金集团标的企业的挂牌价值 | 增值率 |

| 河北黄金 | 7,311.92 | 30,649.16 | 30,649.16 | 30,649.16 | 319.17% |

| 夹皮沟矿业 | 26,828.55 | 37,871.99 | 37,871.99 | 37,871.99 | 41.16% |

| 前河矿业 | 1,791.33 | 9,971.86 | 5,983.116 | 5,983.116 | 456.67% |

| 合计 | 35,931.80 | 78,493.01 | 74,504.266 | 74,504.266 | 118.45% |

3.三家公司的生产资质情况

本次竞购股权相关三家公司具备矿山生产经营企业所需的安全生产、环境保护等生产资质和许可证。

四、交易的主要内容及定价情况

(一)对价支付方式

本次支付方式全部为现金支付,中金黄金以支付现金作为对价,获取黄金集团持有的河北黄金、夹皮沟矿业、前河矿业全部股权。

(二)交易方式

根据北京产权交易所的公开信息,黄金集团转让三家企业股权关于意向受让方的条件为:

1.意向受让方需为在中国境内注册成立的国有或国有控股的从事黄金地质勘查、采选、冶炼的投资与管理相关(以营业执照为准)企业;实收注册资本不低于人民币25,000万元,净资产不低于20亿元;

2.本次转让的三个项目构成打包转让,意向受让方必须同时受让河北黄金、夹皮沟矿业、前河矿业的全部转让股权;

3.为确保标的企业的生存和发展,意向受让方应具有良好的财务状况和支付能力,在递交本次受让申请书的同时,就此次转让的三个项目共计人民币22,349万元(其中河北黄金的保证金9,194万元,夹皮沟矿业的保证金11,361万元,前河矿业的保证金1,794万元)履约保证金汇至北京产权交易所有限公司指定的结算账户,若挂牌期满只有一家符合条件的意向受让方产生,则直接采取协议的方式进行转让,该保证金转为交易价款的组成部分;若挂牌期满有三家或者以上符合条件的意向受让方产生,则采取竞价的方式进行交易,该保证金转为竞价保证金。意向受让方被确定为受让方的,其竞价保证金相应转为交易交款的一部分;其他意向受让方的竞价保证金全额无息退还;

4.意向受让方应具有良好的资金实力和融资渠道,为了确保标的企业发展的资金来源,在正式提交本次三个项目的受让申请时,意向受让方须就三个项目一次性提供人民币30,000万元以上的银行自由资金证明或银行授信额度证明;

5.意向受让方自被确定为最终受让方后,须在五个工作日内签订交易合同,自合同签订之日起五个工作日内,一次性付清交易价款;因受让方原因未能按时签订交易合同以及未及时付清交易交款的,履约保证金将不予返还,履约保证金将归转让方所有;

6.不接受联合体受让。

黄金集团已具备企业国有产权转让的主体资格,在申请公开挂牌之前,黄金集团已就涉及目标公司的股权转让履行了必要的审计、评估、批准等程序。本次股权转让采用在产权交易所公开挂牌交易,即黄金集团将持有的三家标的企业股权整体打包挂牌出售,即黄金集团将不采取三家企业分别出售的方式进行交易。

对照中金黄金的实际情况,中金黄金具备竞购黄金集团在北京产权交易所挂牌交易三家公司股权所规定的意向受让方条件。

(三)交易价格及定价依据

本次评估采用资产基础法及收益法。评估基准日为2009年5月31日。

根据评估结果,北京产权交易所挂牌价74,504.266万元人民币,其中河北黄金30,649.16万元、夹皮沟矿业37,871.99万元、前河矿业5,983.116万元。公司拟以挂牌价74,504.266万元人民币竞购交易标的。

五、交易中的相关问题及解决方式

本次收购上述三家企业的资产,从审计评估基准日2009年5月31日到交割日之间发生的损益归转让方黄金集团承担和享有,并聘请审计机构对该期间损益进行审计。

六、本次交易的目的和对公司的影响

(一)本次交易目的

1.增强中金黄金的竞争实力,占有相关资源,进一步提升和巩固公司的行业地位,实现可持续发展;

2.中金黄金于2008年通过非公开发行股票方式收购了黄金集团部分资产以避免同业竞争,根据黄金集团于2007年8月20日作出的《关于解决和避免同业竞争的承诺》,黄金集团承诺认购中金黄金非公开发行的股份后,对集团公司现有下属从事黄金采选、冶炼业务的部分企业,在一定时期内将企业的矿权、土地、房产等资产权属规范完毕并进行相关储量评审、审计评估后转让给中金黄金。因此,此次竞购亦是逐步解决历史遗留下来的同业竞争问题,逐步做到使上市公司与有实际控制权的单位(或个人)及其关联股东、其控制的企业法人避免在公司主营业务及其他业务方面存在同业竞争或利益冲突。

3.公司近几年发展迅猛,资金实力雄厚,融资能力强,本次以整合黄金集团优质资源、提高上市公司经济效益、推动黄金集团优质资产整体上市为目标的购并,有利于发挥公司技术优势、管理优势、资金优势,使公司做大做强,大大提升企业经济效益,促进中金黄金核心竞争力的形成和持续发展,同时有利于中金黄金的中小股东获取更大的投资回报。

(二)本次交易对公司的影响

1.主营业务

三家企业的主营业务为采选黄金。购并标的企业资产后,中金黄金将完全控股标的公司,因此仍然将黄金矿产资源的采选作为主要经营方向,收入结构与购并前相比不会发生实质性变化。中金黄金的主营业务方向也不会改变。

2.同业竞争情况

因此本次竞购有利于减少同业竞争,逐步做到上市公司与控股股东及其控制的企业避免在公司主营业务及其他业务方面存在同业竞争或利益冲突。

3.公司治理结构

本次竞购成功并实施完成后,黄金集团原有部分矿业资产将进入中金黄金,黄金集团仍为中金黄金控股股东,中金黄金的业务独立、资产独立完整、人员独立、财务独立、机构独立不受影响。

4. 盈利能力

本次交易完成后,公司主营业务方向不会发生改变、公司与控股股东之间的同业竞争将减少,公司的黄金资源储量和年产量将有所提高,三家企业均为正常生产企业,具有良好的持续经营能力。本次交易完成后,公司可以获得连续稳定的预期收益,盈利能力将得到进一步提升。

5.资金来源安排

本次收购由中金黄金通过银行信贷及部分自有资金支付收购价款,并按照有关规定根据实际运营及资金情况统筹考虑。

七、本次交易的风险分析

1.市场风险

黄金产品价格的波动。影响产品价格的因素包括较多方面,产品价格的波动会直接影响产品生产企业的利润情况。

2.资源风险

本次收购标的股权的主要资产为矿业权,资源储量存在不确定性风险。

3. 竞标风险

由于公司本次收购资产通过北京产权交易所挂牌交易,存在标的资产被其他投资者竞购的风险。

4.未获批风险

可能存在不获有关部门批准的风险。

八、独立董事的意见

公司独立董事孔伟平、徐泓、魏俊浩认真审核上述关联交易的相关文件后,同意将上述事项提交董事会审议。在认真审核公司提供的相关资料后,独立董事认为:上述关联交易是公开、公平、合理的,符合公司和全体股东的利益,没有损害中小股东的利益;本次关联交易事项的表决程序是合法的,公司关联董事就该议案表决进行了回避,符合有关法律、法规和公司章程的规定。

九、法律意见书的结论意见

北京市大成律师事务所作为中金黄金本次股权竞购所涉及的矿业权之特聘专项法律顾问,就对本次股权竞购所涉及的矿业权有重大影响的法律问题进行了核查和验证,并依据核查和验证结果出具专项法律意见书:

(一)本次交易双方系依法设立、持续运营、有效存续的企业法人,具有民事权利能力和行为能力,具备本次交易的主体资格。

(二)中金集团已取得充分的授权和批准,并已按照《企业国有产权转让管理暂行办法》和《企业国有资产评估管理暂行办法》的规定履行了相关的法律程序,合法有效。中金黄金除尚待股东大会审议批准外,已取得现阶段必需的授权和批准。

(三)河北黄金、夹皮沟矿业、前河矿业系依法成立且合法存续的企业法人,不存在依照我国法律、法规、规范性文件及其公司章程规定需要解散或终止经营的情形。中金集团作为河北黄金、夹皮沟矿业、前河矿业的出资人或股东,其所持有的河北黄金、夹皮沟矿业、前河矿业权益真实、合法、有效的,未被设定质押担保,未被作出质押担保的有效要约或承诺,亦未涉及诉讼、仲裁或司法强制执行及其他重大争议事项,其转让不存在法律障碍。

(四)本次交易涉及的河北黄金、夹皮沟矿业、前河矿业合法拥有的矿业权,不存在质押等权利限制或者诉讼等权利争议情况。

(五)本次产权竞购涉及的矿业权已经具有资质的矿业权机构评估,且所出具的评估报告仍处于有效期内。

(六)中金黄金尚需依照北京产权交易所规定提供必要的竞购文件,参与本次产权竞购,并需取得北京产权交易所的成交确认。

十、备查文件目录

(一)公司第三届董事会第三十次会议决议;

(二)北京矿通资源开发咨询有限责任公司出具的“矿通评报字[2009]第134号”《中国黄金集团新疆金滩矿业有限公司鄯善金矿采矿权评估报告书》、“矿通评报字[2009]第135号”《新疆鄯善县红石山金矿普查探矿权评估报告书》、“矿通评报字[2009]第157号”《河北石湖金矿采矿权评估报告书》、“矿通评报字[2009]第156号”《河北石湖金矿石门分矿采矿权评估报告书》、“矿通评报字[2009]第117号”《中国黄金集团夹皮沟矿业有限公司五道岔坑(金矿)采矿权评估报告书》、“矿通评报字[2009]第112号”《中国黄金集团夹皮沟矿业有限公司八家子矿(金矿)采矿权评估报告书》、“矿通评报字[2009]第113号”《中国黄金集团夹皮沟矿业有限公司夹皮沟本区矿(金矿)采矿权评估报告书》、“矿通评报字[2009]第114号”《中国黄金集团夹皮沟矿业有限公司夹皮沟北沟矿(金矿)采矿权评估报告书》、“矿通评报字[2009]第115号”《中国黄金集团夹皮沟矿业有限公司二道沟矿(金矿)采矿权评估报告书》、“矿通评报字[2009]第116号”《中国黄金集团夹皮沟矿业有限公司三道岔矿(金矿)采矿权评估报告书》、“矿通评报字[2009]第120号”《吉林省桦甸市夹皮沟金矿区接替资源勘查(406区)探矿权评估报告书》、“矿通评报字[2009]第118号”《吉林省桦甸市夹皮沟金矿区接替资源勘查(四道岔坑)探矿权评估报告书》、“矿通评报字[2009]第119号”《吉林省桦甸市夹皮沟金矿区接替资源勘查(四道岔矿)探矿权评估报告书》、“矿通评报字[2009]第121号”《吉林省桦甸市夹皮沟金矿区接替资源勘查(404Ⅱ区)探矿权评估报告书》、“矿通评报字[2009]第122号”《桦甸市夹皮沟矿区五道溜河地质普查探矿权评估报告书》、“矿通评报字[2009]第123号”《吉林省桦甸市夹皮沟金矿区接替资源勘查(404Ⅰ区)探矿权评估报告书》、“矿通评报字[2009]第124号”《吉林省桦甸市夹皮沟金矿区接替资源勘查(三道岔北延一区)探矿权评估报告书》、“矿通评报字[2009]第125号”《吉林省桦甸市西北岔区金矿普查探矿权评估报告书》、“矿通评报字[2009]第126号”《吉林省桦甸市夹皮沟金矿区接替资源勘查(三道岔北延二区)探矿权评估报告书》、“矿通评报字[2009]第127号”《吉林省桦甸市夹皮沟金矿区接替资源勘查(大阳岔区)探矿权评估报告书》、“矿通评报字[2009]第128号”《吉林省桦甸市夹皮沟金矿区接替资源勘查(万宝选厂沟区)探矿权评估报告书》、“矿通评报字[2009]第129号”《吉林省桦甸市夹皮沟金矿区接替资源勘查(北大顶子二区)探矿权评估报告书》、“矿通评报字[2009]第130号”《吉林省桦甸市夹皮沟金矿区接替资源勘查(大朝阳沟区)探矿权评估报告书》、“矿通评报字[2009]第131号”《吉林省桦甸市夹皮沟金矿区接替资源勘查(马家店一区)探矿权评估报告书》、“矿通评报字[2009]第133号”《吉林省扶松县两江金矿普查探矿权评估报告书》、“矿通评报字[2009]第132号”《吉林省扶松县宝蛋石金银矿普查探矿权评估报告书》、“矿通评报字[2009]第146号”《嵩县前河矿业有限责任公司采矿权评估报告书》、“矿通评报字[2009]第147号”《嵩县前河矿业有限责任公司石家岭金矿采矿权评估报告书》、“矿通评报字[2009]第148号”《河南省嵩县前河240米标高以下金矿普查探矿权评估报告书》;

(三)沃克森(北京)国际资产评估有限公司出具的“沃克森评报字[2009]第0084号”、“沃克森评报字[2009]第0089号”、“沃克森评报字[2009]第0088号”《资产评估报告书》;

(四)中瑞岳华会计师事务所有限公司出具的“中瑞岳华专审字[2009]第2402号”、“中瑞岳华专审字[2009]第2404号”、“中瑞岳华专审字[2009]第2405号”《审计报告》;

(五)北京应龙不动产评估有限公司出具的“京龙应估字第[2009003]号”、“京龙应估字第[2009004]号”、“京龙应估字第[2009005]号”、“京龙应估字第[2009006]号”、“京龙应估字第 [2009007]号”《土地估价报告》;

(六)北京市大成律师事务所出具的《关于中金黄金股份有限公司竞购中国黄金集团公司在北京产权交易所挂牌转让股权所涉及的矿业权之法律意见书》。

特此公告。

中金黄金股份有限公司董事会

二○○九年十月十三日

证券代码:600489 股票简称:中金黄金 公告编号:2009-029

中金黄金股份有限公司

为控股子公司提供担保的公告

特别提示

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

重要内容提示:

● 被担保人名称

河南金源黄金矿业有限责任公司(以下简称河南金源公司)

● 本次担保数量及累计为其担保数量

本次为河南金源公司提供15000万元贷款担保,累计提供27000万元贷款担保。

●本次贷款的反担保情况

河南金源公司其他股东按股权比例提供反担保。

● 对外担保累计数量

本次贷款担保实施后,中金黄金股份有限公司(以下简称公司)累计对外担保金额为47760万元,全部为对控股子公司的的担保。

● 对外担保逾期的累计数量

公司无逾期的对外担保。

一、担保情况概述

河南金源公司拟向银行贷款15000万元,期限1年,贷款合同尚未签订。上述贷款主要用于归还河南金源公司改扩建工程项目建设中向公司的借款。公司拟为控股子公司河南金源公司15000万元贷款提供期限1年的全额担保。河南金源公司其他股东按股权比例提供反担保。

上述贷款担保实施后,公司累计对外担保总额47760万元,占公司最近一期经审计净资产的12.12%,全部为对控股子公司的的担保。公司第三届董事会第三十次会议对上述担保事项进行审议,会议应到9人,实到6人,董事长孙兆学先生,董事宋鑫先生、杜海青先生由于工作原因未能参加会议,孙兆学先生、宋鑫先生分别授权委托董事刘冰先生,杜海青先生授权委托董事刘丛生先生代行本次会议全部职权。会议以8票赞成,0票反对,1票弃权,通过了上述担保事项。独立董事徐泓弃权的理由为河南金源公司资产负债率偏高,公司该项担保事项存在风险。

河南金源公司截至2009年9月30日的资产负债率为84%,本次贷款用途为向公司归还借款,因此河南金源公司贷款后的资产负债率不发生变化。根据有关规定,上述担保事项尚需提交公司股东大会审议通过。

二、被担保人基本情况

企业名称:河南金源黄金矿业有限责任公司

注册地点:河南省嵩县城关镇

法定代表人:王瑞祥

经营范围:金矿开采、选冶、生产、销售、诊疗、餐饮、住宿、萤石开采销售、铸钢生产、销售、房屋租赁。

控股比例:51%

截止2009年6月30日,资产总额31079万元、负债总额26298万元、净资产4781万元、净利润1604万元。

三、担保协议的主要内容

河南金源公司拟向银行贷款15000万元,期限1年,贷款合同尚未签订。上述贷款主要用于归还河南金源公司改扩建工程项目建设中向公司的借款。公司拟为控股子公司河南金源公司15000万元贷款提供期限1年的全额担保。河南金源公司其他股东按股权比例提供反担保。

四、董事会意见

董事会认为,上述贷款担保实施后,公司累计对外担保总额47760万元,占公司最近一期经审计净资产的12.12%,全部为对控股子公司的的担保。河南金源公司截至2009年9月30日的资产负债率为84%,根据有关规定,该担保事项尚需提交公司股东大会审议通过。

五、累计对外担保数量及逾期担保的数量

上述贷款担保实施后,公司累计对外担保总额47760万元,全部为对控股子公司的的担保,无逾期担保。

六、备查文件目录

中金黄金股份有限公司第三届董事会第三十次会议决议。

特此公告。

中金黄金股份有限公司董事会

二○○九年十月十三日

中国黄金集团公司拟转让

河北黄金公司股权项目

资产评估报告书

(摘要)

沃克森评报字[2009]第0084号

重 要 提 示

以下内容摘自资产评估报告书,欲了解本评估项目全面情况,应认真阅读资产评估报告书全文。

沃克森(北京)国际资产评估有限公司接受中国黄金集团公司的委托,根据有关法律、法规和资产评估准则、资产评估原则,采用资产基础法和收益法,按照必要的评估程序,对中国黄金集团公司拟实施转让河北黄金公司股权行为涉及的河北黄金公司股东全部权益在2009年5月31日的市场价值进行了评估。现将资产评估情况报告如下。

一、委托方及被评估单位

委托方:中国黄金集团公司

被评估单位:河北黄金公司

二、评估目的

对河北黄金公司股东全部权益价值进行评估,为中国黄金集团公司拟转让河北黄金公司股权事宜提供价值参考意见。

本次经济行为已获得中国黄金集团公司办公会议批准。

三、评估对象和范围

本次评估对象为河北黄金公司于评估基准日2009年5月31日的股东全部权益价值。

具体评估范围为河北黄金公司于评估基准日的全部资产及负债,其中资产总额账面值8,982.69万元,负债总额账面值1,670.77万元,所有者权益账面值7,311.92万元。评估前账面值已经中瑞岳华会计师事务所有限公司审计,并出具了中瑞岳华专审字[2009]第2404号的无保留意见审计报告。

评估范围以被评估单位提供的评估申报表为准。

四、评估基准日

本项目资产评估基准日为2009年5月31日。

五、评估方法

本次评估采用资产基础法及收益法。

六、价值类型

本次评估的价值类型为市场价值。

七、评估结论

基于本评估目的,此次评估采用资产基础法结果作为评估结论:

在评估基准日2009年5月31日资产总额账面值8,982.69万元,评估值32,319.93万元,评估增值23,337.24万元,增值率259.80%;

负债总额账面值1,670.77万元,评估值1,670.77万元,评估值与账面值无差异;

净资产账面值7,311.92万元,评估值30,649.16万元,评估增值23,337.24万元,增值率319.17%。

评估结论详细情况见资产评估结果汇总表及评估明细表。

资产评估结果汇总表

被评估单位:河北黄金公司 金额单位:人民币万元

| 项 目 | 账面价值 | 评估价值 | 增减值 | 增值率% | |

| A | B | C=B-A | D=C/A×100 | ||

| 流动资产 | 1 | 4,750.86 | 4,752.59 | 1.73 | 0.04 |

| 非流动资产 | 2 | 4,231.83 | 27,567.34 | 23,335.51 | 551.43 |

| 其中:可供出售金融资产 | 3 | - | - | - | - |

| 持有至到期投资 | 4 | - | - | - | - |

| 长期应收款 | 5 | - | - | - | - |

| 长期股权投资 | 6 | 4,045.51 | 27,365.34 | 23,319.83 | 576.44 |

| 投资性房地产 | 7 | - | - | - | - |

| 固定资产 | 8 | 186.31 | 202.00 | 15.69 | 8.42 |

| 在建工程 | 9 | - | - | - | - |

| 工程物资 | 10 | - | - | - | - |

| 固定资产清理 | 11 | - | - | - | - |

| 生产性生物资产 | 12 | - | - | - | - |

| 油气资产 | 13 | - | - | - | - |

| 无形资产 | 14 | - | - | - | - |

| 开发支出 | 15 | - | - | - | - |

| 商誉 | 16 | - | - | - | - |

| 长期待摊费用 | 17 | - | - | - | - |

| 递延所得税资产 | 18 | - | - | - | - |

| 其他非流动资产 | 19 | - | - | - | - |

| 资产总计 | 20 | 8,982.69 | 32,319.93 | 23,337.24 | 259.80 |

| 流动负债 | 21 | 1,670.77 | 1,670.77 | - | - |

| 非流动负债 | 22 | - | - | - | - |

| 负债总计 | 23 | 1,670.77 | 1,670.77 | - | - |

| 净 资 产 | 24 | 7,311.92 | 30,649.16 | 23,337.24 | 319.17 |

报告使用者在使用本报告的评估结论时,请注意本报告正文中第十二项“特别事项说明”对评估结论的影响;并关注评估结论成立的评估假设及前提条件。

按照有关资产评估现行规定,本评估报告有效期一年,自评估基准日起计算。超过一年,需重新进行资产评估。

中国黄金集团公司拟转让

中国黄金集团吉林夹皮沟有限公司股权项目

资产评估报告书

(摘要)

沃克森评报字[2009]第0089号

重 要 提 示

以下内容摘自资产评估报告书,欲了解本评估项目全面情况,应认真阅读资产评估报告书全文。

沃克森(北京)国际资产评估有限公司接受中国黄金集团公司的委托,根据有关法律、法规和资产评估准则、资产评估原则,采用资产基础法和收益法,按照必要的评估程序,对中国黄金集团公司拟实施转让行为涉及的中国黄金集团吉林夹皮沟有限公司股东全部权益价值在2009年5月31日的市场价值进行了评估。现将资产评估情况报告如下。

一、委托方及被评估单位

委托方:中国黄金集团公司

被评估单位:中国黄金集团吉林夹皮沟有限公司

二、评估目的

中国黄金集团公司拟转让中国黄金集团吉林夹皮沟有限公司股权,本次评估系为中国黄金集团公司拟进行的股权转让经济行为提供价值参考依据,本次经济行为已经中国黄金集团公司总经理办公会决议通过。

三、评估对象和范围

本次评估对象为中国黄金集团吉林夹皮沟有限公司于评估基准日转让行为所涉及的股东全部权益。

具体评估范围为中国黄金集团吉林夹皮沟有限公司于评估基准日转让行为所涉及的全部资产及负债,其中资产总额账面值36,780.96万元,负债总额账面值9,952.41万元,所有者权益账面值26,828.55万元。评估前账面值已经中瑞岳华会计师事务所审计,并出具了中瑞岳华专审字[2009]第2405号的无保留意见审计报告。

评估范围以被评估单位提供的评估申报表为准。

四、评估基准日

本项目资产评估基准日为2009年5月31日。

五、评估方法

本次评估采用资产基础法及收益法。

六、价值类型

本次评估的价值类型为市场价值。

七、评估结论

基于本次评估目的,此次评估采用资产基础法评估结果作为评估结论。

在评估基准日2009年5月31日资产总额账面值36,780.96万元,评估值 47,824.41 万元,评估增值11,043.44万元,增值率30.02%;

负债总额账面值9,952.41万元,评估值9,952.41万元,评估无增值;

净资产账面值26,828.55万元,评估值37,871.99万元,评估增值11,043.44万元,增值率41.16%。

评估结论详细情况见资产评估结果汇总表及评估明细表。

资产评估结果汇总表

被评估单位:中国黄金集团夹皮沟矿业有限公司 金额单位:人民币万元

| 项目 | 账面价值 | 评估价值 | 增减值 | 增值率% | |

| A | B | C=B-A | D=C/A×100 | ||

| 流动资产 | 1 | 11,706.05 | 13,662.35 | 1,956.30 | 16.71 |

| 非流动资产 | 2 | 25,074.91 | 34,162.05 | 9,087.14 | 36.24 |

| 其中:可供出售金融资产 | 3 | - | - | - | - |

| 持有至到期投资 | 4 | - | - | - | - |

| 长期应收款 | 5 | - | - | - | - |

| 长期股权投资 | 6 | 124.20 | 1,509.82 | 1,385.62 | 1,115.64 |

| 投资性房地产 | 7 | - | - | - | - |

| 固定资产 | 8 | 15,074.03 | 19,901.55 | 4,827.52 | 32.03 |

| 在建工程 | 9 | 514.38 | 514.38 | - | - |

| 工程物资 | 10 | - | - | - | - |

| 固定资产清理 | 11 | - | - | - | - |

| 生产性生物资产 | 12 | - | - | - | - |

| 油气资产 | 13 | - | - | - | - |

| 无形资产 | 14 | 8,089.76 | 12,236.31 | 4,146.55 | 51.26 |

| 开发支出 | 15 | - | - | - | - |

| 商誉 | 16 | - | - | - | - |

| 长期待摊费用 | 17 | 1,154.18 | - | -1,154.18 | -100.00 |

| 递延所得税资产 | 18 | 118.36 | - | -118.36 | -100.00 |

| 其他非流动资产 | 19 | - | - | - | - |

| 资产总计 | 20 | 36,780.96 | 47,824.40 | 11,043.44 | 30.02 |

| 流动负债 | 21 | 8,548.57 | 8,548.57 | - | - |

| 非流动负债 | 22 | 1,403.84 | 1,403.84 | - | - |

| 负债总计 | 23 | 9,952.41 | 9,952.41 | - | - |

| 净资产 | 24 | 26,828.55 | 37,871.99 | 11,043.44 | 41.16 |

评估结论详细情况见资产评估结果汇总表及评估明细表。

报告使用者在使用本报告的评估结论时,请注意本报告正文中第十二项“特别事项说明”对评估结论的影响;并关注评估结论成立的评估假设及前提条件。

按照有关资产评估现行规定,本评估报告有效期一年,自评估基准日起计算。超过一年,需重新进行资产评估。

中国黄金集团公司拟转让

嵩县前河矿业有限责任公司股权项目

资产评估报告书

(摘要)

沃克森评报字[2009]第0088号

重 要 提 示

以下内容摘自资产评估报告书,欲了解本评估项目全面情况,应认真阅读资产评估报告书全文。

沃克森(北京)国际资产评估有限公司接受中国黄金集团公司的委托,根据有关法律、法规和资产评估准则、资产评估原则,采用资产基础法与收益法,按照必要的评估程序,对中国黄金集团公司股权转让行为所涉及的嵩县前河矿业有限责任公司股东全部权益在2009年5月31日的市场价值进行了评估。现将资产评估情况报告如下。

一、委托方及被评估单位

委托方为中国黄金集团公司。

被评估单位为嵩县前河矿业有限责任公司。

二、评估目的

中国黄金集团公司拟转让所持有的嵩县前河矿业有限责任公司股权,本次评估是为中国黄金集团公司拟实施的股权转让行为提供价值参考意见。

三、评估对象和范围

本次评估对象为嵩县前河矿业有限责任公司股东全部权益价值。

具体评估范围为嵩县前河矿业有限责任公司于评估基准日的全部资产及负债,其中资产总额账面值4,549.56万元,负债总额账面值2,758.23万元,所有者权益账面值1,791.33万元。评估前账面值已经中瑞岳华会计师事务所审计,并出具了中瑞岳华专审字[2009]第2402号无保留意见审计报告。

评估范围以被评估单位提供的评估申报表为准。

四、评估基准日

本项目资产评估基准日为2009年5月31日。

五、评估方法

本次评估采用资产基础法与收益法。

六、价值类型

本次评估的价值类型为市场价值。

七、评估结论

基于本次评估目的,本次评估结论采用资产基础法的评估结果:

在评估基准日2009年5月31日,嵩县前河矿业有限责任公司资产总额账面值4,549.56万元,评估值 12,730.09 万元,评估增值 8,180.53 万元,增值率 179.81% ;

负债总额账面值2,758.23万元,评估值2,758.23万元,评估值与账面值无差异;

净资产账面值1,791.33万元,评估值 9,971.86 万元,评估增值 8,180.53 万元,增值率 456.67 %。

评估结论详细情况见资产评估结果汇总表及评估明细表。

(下转B48版)