| 申银万国 | 天科股份(600378) | 复星医药(600196) | 森洋投资 | 公司是煤化工龙头企业之一,拥有甲醇生产和甲醇制二甲醚技术。目前低碳经济主题走俏,公司变压吸附气体分离技术是亮点,可进一步关注中美清洁能源务实合作战略对其影响。走势上升楔形整理面临突破,可参与。 公司主要从事生物化学产品、试剂、医疗器械和医疗诊断产品的开发销售及提供生物四技服务,已成为拥有药品制造、诊断产品、医疗器械和医药流通四大业务板块,有20多个药品进入医保目录,并且已经打开了国际化道路,发展前景看好。

益民商业(600824) 华电国际(600027)

上海国资整合政策已定,公司同一大股东旗下的商业资产在未来有预期注入,未来世博商机更有提升业绩的看点。半年报显示,介入基金减仓但股价未跌,新增资金潜力值得关注,走势中期稳健向上,可在短调时低吸参与。 公司是极具竞争力的上市发电公司之一,是山东省最大的发电公司,第一大股东为实力雄厚的中国华电集团。随着国家铁路建设的提速,将进一步增大公司其他主要资产区域的煤炭供应,有利于公司降低成本提升盈利,后市看好。

中华企业(600675) 昆明制药(600422)

公司是上海房地产开发十大著企业之一,南汇并入浦东新区、崇明岛隧道通车及迪斯尼落户上海等主题均对其构成催化剂。房地产开工及销售数据显示行业景气向好。走势该股已突破60日均线压制,中期向好趋势不变。 公司位于中国药谷云南,具有突出资源垄断性,依托云南丰富的天然植物药资源优势,走天然药物高新技术产业化及中药产业现代化的发展道路。此外,公司多个产品被列入国家基本医疗保险和工伤保险药品目录,医改将对公司构成长期重大利好。

策略:创业板上市时间明朗,不确定因素消除。宏观数据显示经济回暖趋势已定,资金回流主板,可关注近期有主题催化剂的低碳经济品种、上海本地股,价值与主题并举,方可获取超额收益。

| 策略:创业板上市时间明朗,不确定因素消除。宏观数据显示经济回暖趋势已定,资金回流主板,可关注近期有主题催化剂的低碳经济品种、上海本地股,价值与主题并举,方可获取超额收益。 | 策略:周五两市板块和个股再现普涨格局,均线也呈多头排列,值得注意的是国务院常务会议首提管理通胀预期,货币政策调整迹象显露。操作上可关注防御性行业的蓝筹股公司,注意控制仓位。 |

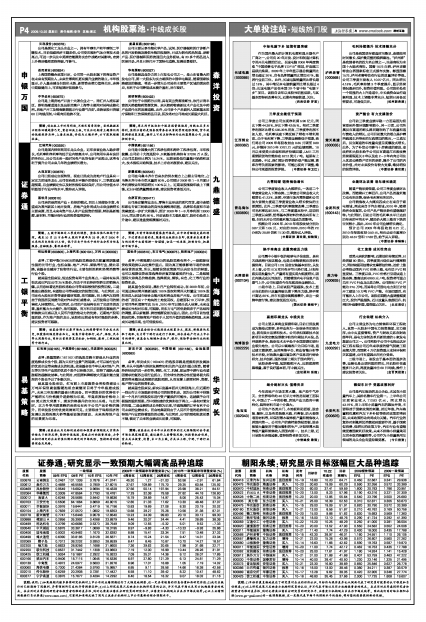

| 证券通 | 江铃汽车(000550) | 中国铁建(601186) | 九鼎德盛 | 公司是国内轻型商用车龙头企业,近年来营业收入稳步增长,毛利率和净利率均处于业内较高水平,公司商用车具有良好的性价比,且公司未来一段时间各产品均有新产品推出,这将有利于提升公司未来几年的业绩增长潜力。 公司是中国最大的工程承包商和海外工程承包商,半年报披露,公司前十大流通股中,9家基金机构持有37326万A股,占公司总股份比例为15.24%,近期该股低位量能开始温和放大,技术指标开始转强,技术上存在补涨要求,建议关注。

大连友谊(000679) 新疆城建(600545)

公司已经成功实现转型,现在已经成为房地产行业具有一定实力的域性龙头,公司在治理水平提升的情况下,三季度业绩超预期,且业绩锁定性以及财务指标保持良好,而公司估值水平明显低于行业平均水平,维持买入评级。 公司在乌鲁木齐市自来水的供水能力上占据主导地位,占乌鲁木齐市全市供水量的60%。公司预计2009年1-9月累计净利润较去年同期增长100%以上。近期该股围绕年线上下震荡,近日开始携量震荡走高,建议投资者逢低关注。

黑牡丹(600510) 合肥百货(000417)

公司走的是房地产业+纺织的模式,而且土地储备丰富,有望成为常州新区土地开发商,房地产业务将成为未来业绩增长主要来源,而且未来有资产注入和产业投资的预期,特别是新能源、新材料、节能环保行业的投资值得期待。 公司是安徽商业龙头,零售主业形成的现代百货、超市连锁和家电专营三轮联动的良性发展格局明显,品牌知名度和市场美誉度进一步扩大和提升,预计2009年1—9月净利润13000万元,同比增长约80%。目前该股主力稳轧稳打,股价仍处在上升途中,建议逢盘宽幅震荡时关注。

| 策略:A 股市场经过三季度的调整,整体估值已经趋于合理。截至10 月15 日全部A 股的市盈率为25 倍,低于2006 年以来的历史均值27.5倍。低于历史平均水平的行业分布为信息服务、金融服务、餐饮旅游等。 | 策略:目前市场保持震荡盘升格局,后市仍有继续走高的潜力。不过需要注意的是,随着创业板推出在即,投资者在适量参与的过程中也需保持一份谨慎,切忌一味追涨,控制仓位,把握好市场节奏。 |

| 工银平衡 | 悦达投资(600805)、上海汽车(600104)、万科A(000002) | 黑牡丹(600510)、东方电气(600875)、招商地产(000024) | 中海能源 |

点评:工银平衡(164803)的选股思路是优先配置周期敏感性强的先导行业,包括金融、地产、汽车、钢铁等行业,循此思路,该基金也减持了防御性行业,主要包括医药和经常消费等行业个股。 点评:中海能源(163903)的选股思路有两个,一是跟踪信贷政策趋势以决定操作重点。因为真正能够影响市场的依然是信贷的政策,所以,跟随信贷政策既可以决定仓位的轻重,也可以根据信贷政策选择经济复苏敏感类的行业。二是跟随国际大宗商品价格趋势,选择煤炭,钢铁,有色,化工等行业的投资机会。

就其重仓股来说,悦达投资有两个业务亮点,一是持有东风悦达起亚汽车公司25%股份,而由于目前经济型轿车的销售火爆,从而意味着这些股权将给公司带来积较佳的投资回报。二是高速公路股权,有望给公司带来稳定的投资回报。与此同时,公司还有大股东注资等诸多题材预期,故可跟踪。而上海汽车则得益于我国居民消费升级对汽车的旺盛需求,从而使得公司的销售收入持续增长。与此同时,公司的产品结构也有了实质性的改善,盈利能力大大提升,故可跟踪。而万科目前则拥有高端房产销售势头旺盛以及人民币升值的推动力的优势,近期地产股明显活跃,作为地产股的龙头,该股在近期或有相对强劲的走势,建议投资者可跟踪。 就其重仓股来说,黑牡丹产业转型成功,在2009年初,公司通过购买常州高新城投100%股权和常州火炬置业100%股权而进入到城市综合功能开发和商业房地产开发。公司在城区的老厂房区有7个地块的土地使用权,总建面积10万平米,预计项目净利润率可达25%,2010年可以部分进入结算,未来业绩成长性相对乐观,可跟踪。而东方电气的优势则在于产品结构的调整,即以新能源、清洁能源设备为重点,因此,公司目前估值较具优势。而招商地产则在于人民币升值的趋势渐趋明显,未来成长动能乐观,也可低吸持有。

| 策略:该基金预计证券市场向上的趋势暂时不会发生改变,但震荡的幅度将会加大。故集中持有银行、地产、保险,汽车等大周期行业,同时注重经济复苏机会,如钢铁、建材、工程机械等中游行业。 | 策略:该基金组合以能源进攻配置为主,煤炭、新能源均采取了超配,电力等下游行业进行了低配。结合房地产行业上市公司的调研,该基金大幅增加房地产、银行、保险等金融行业的配置比例。 |

| 易基策略 | 红宝丽(002165)、平煤股份(601666)、华发股份(600325) | 新农开发(600359)、中国铁建(601186)、金地集团(600383) | 华安成长 |

点评:易基策略(161102)的选股思路主要是从行业的角度选择成长性个股,因为只有行业景气的延续,才可以给行业内的优质企业带来高成长的机遇。故该基金在今年以来对地产、汽车等先导性产业类的优质个股予以积极关注,取得了超跃大盘涨幅的超额收益率。与此同时,对因原料降幅较大而盈利能力复苏的个股也予以了积极关注。 点评:华安成长(160407) 的选股思路是把握经济发展脉搏,并从中选择与经济发展密切相关的产业进行重点投资。随着经济状况的进一步好转,钢铁、化工、机械、航运等中游行业有望因需求的复苏出现行业拐点,而全球性的流动性泛滥将极大程度的带来整体或局部的通胀预期,从而支撑上游原材料、资源、地产等行业的投资机会。

就其重仓股来说,红宝丽上市募集资金将投资建设5万吨环保型聚氨酯硬泡组合聚醚项目将于今年底建成投产,未来三年发展的基础已然具备。而平煤股份的优势在于产能增长与价格提升趋势较为乐观,毕竟在原油价格站上80美元的大背景下,煤炭价格提升的空间已乐观。与此同时,北方冬季用煤高峰的来临也有利于公司产品价格的提升。而华发股份的优势则清晰可见,主要得益于珠海经济的发展以及港珠澳大桥等基础设施的建设,未来珠海地产业的前景更为乐观。 就其重仓股来说,新农开发基本面并无特别亮点,但近期的一则公告让市场重新审视公司的投资机会,因为公司称不排除在一个月后与控股股东进行资产置换的可能性,这就赋予公司极强的重组预期。而中国铁建的优势则在于两点,一是相对便宜的估值,二是业绩的成长性较为乐观,毕竟饱满的订单有利于公司未来的业绩成长。而金地集团则由于人民币升值的趋势将使得地产行业面临着重估的动能,与此同时,公司的预收帐款前景不错,锁定了未来的业绩成长前景,可跟踪。

| 策略:该基金认为充裕的流动性和投资者预期使大宗商品价格先于经济反弹,坚持价值选股,策略应对的投资理念,力争以相对确定的企业价值化解不确定的市场风险,坚持既有的投资理念及风格。 | 策略:该基金认为今年以来的累积的巨大涨幅随时会导致市场出现宽幅震荡,建议操作上要警惕风险,但投资机会依然,重点关注投资、消费、出口为主线,并关注上游、中游、下游行业的轮动。 |