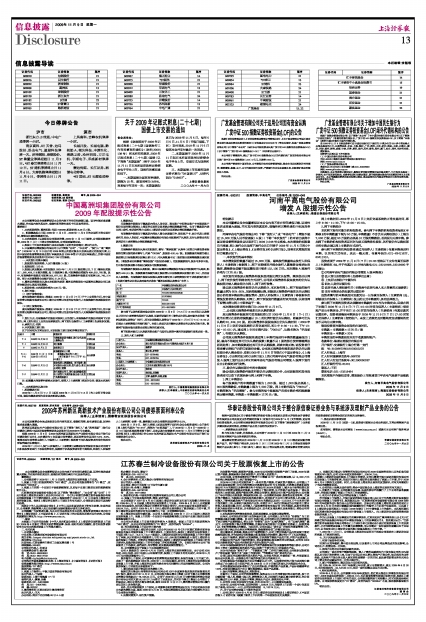

河南平高电气股份有限公司

增发A股提示性公告

保荐人(主承销商):海通证券股份有限公司

特别提示

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

河南平高电气股份有限公司(下称“发行人”或“平高电气”)增发不超过15,000万股人民币普通股(A股)(下称“本次发行”)的申请已获得中国证券监督管理委员会证监许可[2009]1048号文核准。本次增发的招股意向书摘要、网上发行公告及网下发行公告已刊登于2009年11月5日的《中国证券报》、《上海证券报》、《证券时报》和《证券日报》。现将本次增发的发行方案提示如下:

一、本次发行的基本情况

本次增发股份数量不超过15,000万股,最终发行数量将由发行人和保荐人(主承销商)根据网上、网下申购情况并结合发行人募集资金需求协商确定,募集资金总额不超过募投项目需求122,100万元。本次增发A股发行价格为17.70元/股。

本次发行采取原无限售条件股东按持股比例优先配售,剩余部分以网上、网下定价发行相结合的方式进行,公司原无限售条件股东放弃的优先认购权部分纳入剩余部分在网上、网下进行发售。

除去原无限售条件股东优先认购部分,本次发行网上、网下预设的发行数量比例为50%:50%。如获得超额认购,则除原无限售条件股东优先认购权部分的有效申购获得足额配售外,发行人和保荐人(主承销商)将根据本次增发投资者的认购情况,对网上、网下预设发行数量进行双向回拨,以实现网下配售比例与网上中签率趋于一致。

本次增发投资者的申购日为:2009年11月9日。

二、公司原无限售条件股东优先认购的规定

原无限售条件股股东可按其股权登记日2009年11月6日(T-1日)收市后登记在册的持股数量以10:1的比例行使优先认购权,即最多可优先认购约61,349,181股。原无限售条件股股东须在优先认购时间(2009年11月9日上交所交易系统的正常交易时间,即上午9:30~11:30,下午13:00~15:00)内,通过网上专用申购代码(“700312”,认购名称为“平高配售”),行使优先认购权。

公司原无限售条件股股东通过网上申购代码进行申购的数量最低为1股,最高不得超过其可优先认购的股数(数量不足1股的部分按照精确算法原则处理),如申购股数超过其可优先认购股数,则该申购无效;请投资者仔细查看证券账户内的可配股份余额。公司原无限售条件股东放弃的优先认购权部分纳入剩余部分,按照2009年11月5日刊登在《中国证券报》、《上海证券报》、《证券时报》和《证券日报》上的《河南平高电气股份有限公司增发A股网上发行公告》和《河南平高电气股份有限公司增发A股网下发行公告》的规定进行发售。

三、除优先认购权部分外的申购规定

除公司原无限售条件股东行使优先认购权部分外,公司原股东和其他投资者还可以按下述规定参与网上和网下申购。

1、网上申购部分

每个股票账户的申购数量下限为1,000股,超过1,000股必须是1,000股的整数倍,申购数量上限为7,500万股。网上申购代码为“730312”,申购简称为“平高增发”。参与申购的每个股票账户应按申购价格和股数缴纳足额申购款,申购款=申购股数×17.70元/股。

网上申购时间:2009年11月9日上交所交易系统的正常交易时间,即上午9:30~11:30,下午13:00~15:00。

2、网下申购部分

本次网下发行对象为机构投资者。参与网下申购的机构投资者每张《申购表》的申购数量下限为50万股,申购数量(不含优先认购权部分)上限为7,500万股,超过50万股的必须是10万股的整数倍,否则视为无效申购。参加网下申购的机构投资者若同时为原无限售条件股东,其行使优先认购权部分的申购必须以网上申购的方式进行。

参与网下申购的机构投资者通过向保荐人(主承销商)传真申购表进行申购,以其他方式传送、送达一概无效,传真号码为:021-63411627、63411312。

投资者须于2009年11月9日(T日)15:00前将以下文件传真至保荐人(主承销商)处,并于传真后10分钟内致电021-23219496、23219490予以确认:

①《河南平高电气股份有限公司增发A股申购表》

② 法人营业执照复印件(加盖单位公章)

③ 上交所证券账户卡复印件

④ 经办人身份证复印件

⑤ 法定代表人授权委托书(申购表中法定代表人本人签章的无须提供)

⑥ 支付申购定金的划款凭证复印件

投资者填写的申购表连同划款凭证一旦传真至保荐人(主承销商)处,即被视为向保荐人(主承销商)发出的正式申购要约,具有法律效力。

参与网下申购的投资者必须缴纳申购款的20%作为申购定金,且须在网下申购日2009年11月9日(T日)15:00时前向保荐人(主承销商)指定账户划出申购定金,并于当日15:00时前向保荐人(主承销商)传真划款凭证复印件。投资者须确保申购定金于2009年11月9日(T日)17:00时前汇至保荐人(主承销商)指定账户。未按上述规定及时缴纳定金或缴纳的定金不足均为无效申购。

敬请投资者注意资金划转的在途时间。

申购款=申购股数×17.70元/股

申购定金=申购款×20%

申购定金的申购款请划至如下收款银行账户:

收款单位:海通证券股份有限公司

开户银行:交通银行上海分行第一支行

账 号:310066726018150002272

汇入行地点:上海市

汇入行同城票据交换号:066726

汇入行人行支付系统号:301290050037

汇入行联行行号:61201

联系人:王昕

联系电话:021-23219464

本次增发不作除权安排,增发股份上市流通首日平高电气股票不设涨跌幅限制。

发行人:河南平高电气股份有限公司

2009年11月9日

保荐人(主承销商):海通证券股份有限公司

2009年11月9日