|

铜价逼近7000美元一吨,比年初翻了一倍多。对于国内铜业老大江西铜业来说,手握1200多万吨铜储量,存货又高于历史平均水平,日子似乎没法不红火。

机构最新给予江西铜业的矿产资源估算是:铜储量达到1228 万吨、黄金储量430 吨、银储量8710 吨、以及钼储量30 万吨。尽管如此,江西铜业并不满足。该公司管理层对于铜加工生产的矿产自供率还不到30%依然感觉到危机。

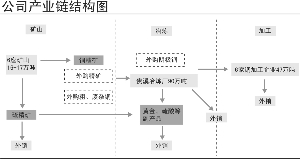

危机来自两个方面:首先,70%以上的铜产品的利润取决于中国企业铜加工协议价,而明年的协议价格要到年底才可能明了。其次,随着经济的复苏,消费需求会越来越强劲,流动性过剩和通胀预期,会导致明年的政策调控难度增大,调控力度也会加大,因此铜价的波动也会跟着加大。对于那些纯粹的铜加工企业来说,风险更大。而对于江西铜业来说,突破30%的自供率只是一个短期的目标;打造完成的产业链,逐年改善逐步提高自供率是一个长期的战略安排。

由于国内铜矿资源的相对匮乏,我国铜行业总的自供率大约只有四分之一,拓展海外矿产资源成为铜行业做强做大的必由之路。作为行业领先者,江西铜业积极对海外资源进行开发利用,其2008 年成功收购的加拿大北秘鲁铜业40%股权以及阿富汗艾娜克铜矿25%股权,大幅提升了该公司的资源储备,使该公司权益铜储量达到1661 万吨。据悉,这些海外项目目前正在建设之中,一旦建成投产,将大幅改善江西铜业的产品结构、盈利能力以及抗风险能力。

铜价上涨带给江西铜业的另一个影响是存货的增值预期。有机构认为,江西铜业铜精矿在低价位时段进口过多,导致存货高于历史平均水平,因此未来将对公司业绩产生积极影响。对此,江西铜业有关负责人表示,公司生产一直按照市场状况正常安排,没有刻意增加存货。客观上增加的原因是,随着德兴13万吨、城门山7000 吨、武山5000 吨及银山5000 吨扩建项目的逐步投产,公司整体的生产规模在扩大,存货自然就会增加;同时,铜价的上涨也导致了账面上存货的增加。

国信证券近期发布的研究报告认为,未来经济复苏将带动铜的实际需求大幅回升。尤其是中国的工业化、城镇化的进程尚未走完,对铜的需求依然很大。而且发展中国家的基础设施建设也将成为铜的下一个消费增长点。另外,虽然美元短期反弹,但长期贬值的趋势不可避免。按以往惯例,在经济复苏后,美元通常会选择贬值,以此减少外债。而在此次经济危机后,美元泛滥已成为不争的事实。因此,长期来看,美元贬值无可置疑。在此情况下,将造成商品等资产价格的上涨。