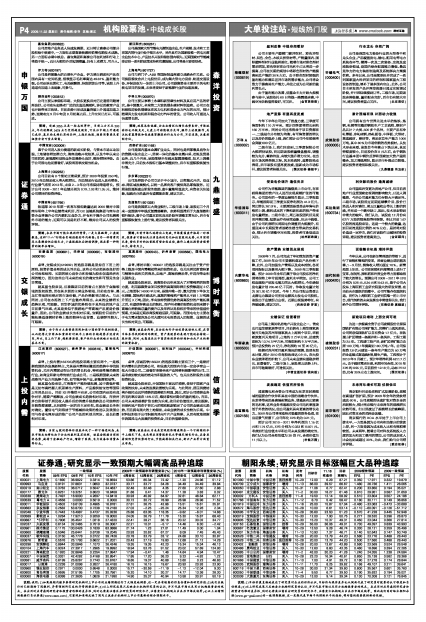

| 申银万国 | 嘉宝集团(600622) | 浙江阳光(600261) | 森洋投资 | 公司房地产业务进入快速发展期,近日转让高泰公司部分股权给中核建中,一方面标志着高泰核燃料锆管包鞘技术成熟,另一方面标志着中核总、嘉宝集团和高泰公司在利益和行动上将趋于统一。近日大幅拉升后短调缩量,仍有上攻潜力,可介入。 公司是国家大型节能电光源制造企业,生产规模、技术和工艺在国内同行业中处于领先水平,另外其作为国家级唯一的电光源企业技术中心,产品技术开发和储备国内领先。近期国家对节能减排安排一系列的政策支持和优惠措施,公司将是主要受益者。

伊力特(600197) 上海电气(601727)

公司是西部最大的白酒生产企业,伊力牌白酒系列产品在国内具有一定知名度,报表显示毛利率高达49.32%,盈利能力强。公司还涉足煤化工、电池碳酸锂、持股期货公司等。该股上升通道有加速上攻迹象,可参与。 公司与西门子、ABB等国际制造商建立战略合作关系。公司换股吸收合并上电股份后,成为集大型电力设备、轨道交通设备、环保设备为一体的上市公司。公司募集资金主要用于风电和核电项目的发展,未来将受益于新能源行业的快速发展。

陕西金叶(000812) 中科三环(000970)

公司主要从事烟标印刷,大股东更换后对历史遗留问题清理良好。公司在朱宏路老厂区的改造进展顺利,涉足的教育产业也开始带来正收益。目前走势已形成放量突破上升通道加速之势,连续攻克9月中旬及8月初高点后,上升空间已打开,可跟进。 公司主要从事稀土永磁和新型磁性材料及其应用产品的研究,是中国最大、全球第二大钕铁硼永磁材料制造商。公司正在积极推进钕铁硼磁体在风力电机和混合动力汽车的应用,预计随着风力发电机组和混合动力汽车的普及,公司收入可望进入快速增长期。

| 策略:突破3255点是一标志性事件,目前上方不足200点,年内就解放3478点已变得越发现实,可关注中期上升通道已成形、基本面支持扎实的品种,上海本地股、酒类消费类及重组整合者可重点留意。 | 策略:政策总体偏暖、企业业绩环比增长态势良好、市场流动性也比较充足,大盘上冲动能较为充沛,操作上波段操作,关注权重蓝筹股和受益通货膨胀的行业与公司,不宜追高,注意控制仓位。 |

| 证券通 | 中国宝安(000009) | 西部矿业(601168) | 九鼎德盛 | 鉴于公司进入发力提速的新成长阶段,与资本市场互动加强,土地储备增加潜力大,海南战略开花结果,以及今年以来公司在医药、新能源和创投业务发展势头良好,维持增持评级。由于公司锂电池前景看好,该股将面临交易性机会。 公司是国内基本金属矿业龙头,同时也是西部最具竞争力的资源开发企业之一,经营一体化的基本金属开采、冶炼及贸易业务,近几个月来,该股围绕半年线反复震荡整理,技术上调整非常充分,目前技术指标已基本调整到位,后市有望酝酿恢复性行情。

上海莱士(002252) 步步高(002251)

公司目前有8个浆站正常采浆,预计2009年投浆250吨,2010年血制品收入将大幅增长,而血制品行业进入具有壁垒,行业景气将至2013年,未来2-3年公司将保持跨速增长。预计公司2009-2011年业绩分别为0.79、1.03和1.35元,维持公司增持的投资评级。 公司及控股子公司立足于中小城市,以密集式开店、双业态、跨区域发展模式,以统一品牌向客户提供商品零售服务。近期该股逐渐盘出阶段性底部,盘中量能明显放大,有资金关注迹象,短线充分洗盘后有望震荡走高,建议关注。

中国南车(601766) 交通银行(601328)

铁道部2010年第一次客车招标数量达到2000辆对中国南车明年上半年业绩带来利好,而GE运输系统集团与南车合资企业将提升公司内燃机车竞争力,并有利于提升公司拓展海外市场的能力,近期可以说是利好不断,维持公司买入的投资评级。 公司是我国第五大商业银行。二级市场上看,该股近三个月来一直围绕半年线反复震荡蓄势,走势明显滞后于大盘指数和银行板块,鉴于公司基本面优良且阶段性调整非常充分,后市有望酝酿恢复性上扬行情,建议投资者积极关注。

| 策略:未来市场可能出现两种情景:一是大象跳舞,小盘股歇息,这种“二八”行情会引领指数创年内新高;另外一种情景则是大象躁动但后续乏力,小盘股疯狂后持续调整,现在第一种情景的概率在增加。 | 策略:目前市场已选择向上突破,市场震荡盘升格局一时难改,投资者可密切关注消息面的变化和权重股的走势,从目前情况看,蛰伏多时的权重股有望全面启动,操作上建议投资者顺势而为,持有为主。 |

| 交银成长 | 亚泰集团(600881)、华侨城(000069)、宝钢股份(600019) | 莫高股份(600543)、泸州老窖(000568)、国电电力(600795) | 博时平衡 |

点评:交银成长(519692) 的选股思路是坚持自下而上的原则,投资价值合理的成长性企业。这些公司必须具备良好的公司治理结构、长期的核心竞争力和持续为股东创造经济利润的能力,因为这些公司未来的成长的确定性和可预见性会非常强。 点评:博时平衡(160507)的选股思路是关注由于资产价格上涨及中国内需崛起带来的投资机会,也关注居民财富积累与精致生活相关的商品,如地产、高端消费品等,并进而带动相关服务业。

就其重仓股来说,亚泰集团目前的看点主要在于金融领域的股权投资,而在其水泥的主营业务领域,目前在吉林、黑龙江等地拥有绝对的市场份额,产品价格影响力较大。与此同时,公司在水泥的上下产业链布局得当,未来的业绩增长趋势乐观,可跟踪。而华侨城的优势则在于其所处的地产业目前景气旺盛,尤其是类似于旅游地产等高端产品更是价涨量升,因此,公司的业绩成长性相对乐观。宝钢股份目前的产能拓展适逢钢材价格上涨的较佳行业背景,业绩弹性较大,可跟踪。 就其重仓股来说,莫高股份近年来加大了对葡萄酒的投资力度,利用募集资金项目投资的莫高国际酒庄投资额超过3亿元,占地面积14000平方米,是国内唯一的、最大的地下单体文化酒窖,国际酒庄建成后,莫高的葡萄酒产能将从不到1万吨提升至近3万吨,因此,享有独特资源优势的莫高股份的产能拓展之后,有望获得高成长的契机。而泸州老窖的投资机会则来源于高端白酒销售总量的提升以及华西证券股权所带来的估值溢价预期,尤其是近期券商股渐趋活跃,可跟踪。而国电电力主要在于电力需求复苏及公司大渡河水电投资进入回报期,业绩的成长性相对突出,可跟踪。

| 策略:由于西方主要资源消耗和进口国的货币竞相贬值,从而使得大宗商品和资源针对纸币上涨的长期趋势并没有改变,所以,自上而下看,超配资源型、资产性行业的战略方向还是基本不变。 | 策略:该基金判断,在全球央行开始收紧流动性之前,在货币体系寻找到新的均衡前,资产类股票的表现可能还会持续一段时期,同时,也高度关注中国实体经济的好转和由此产生的新的投资机会。 |

| 上投内需 | 江南高纤(600527)、贵州茅台(600519)、置信电气(600517) | 开创国际(600097)、保利地产(600048)、中材科技(600970) | 信诚四季 |

点评:上投内需(163705)的选股思路主要有两个,一是根据我国经济发展新特点,尤其是内需得到激活的趋势中寻找投资机会,关注内需驱动型公司的增长机会,特别是终端消费类行业,如商业和家电等传统行业或公司。二是根据国家未来的战略性产业方向选择个股,如节能环保产业、新能源领域等。 点评:信诚四季(165501)的选股思路主要有三个,一是看好和内需相关的优势公司,相信庞大的国内市场一定会孕育出一批大市值公司。二是看好承接全球产业转移积极影响的公司。三是考虑到较充裕的流动性和强劲的人气,也关注各阶段的主题投资机会。

就其重仓股来说,江南高纤产能持续拓展,其中高强纤维是无纺布高档婴儿纸尿裤生产原料,产品提供给宝洁等国际卫生用品巨头。目前ES纤维供不应求,公司在国内还没有竞争对手,随着产能释放,公司业绩成长趋势相对乐观。而贵州茅台则得益于居民收入提升后的消费升级趋势及公司独特的自然资源禀赋,从而获得一定的自主定价权,故业绩成长性相对确定。置信电气则得益于节能减排政策的推进以及我国公司与各省电网形成的推广公司产品的利益共同体,成长前景相对乐观。 就其重仓股来说,开创国际主营远洋捕捞,受益于国家产业政策的扶持,未来的发展前景较为乐观。与此同时,居民消费结构升级拉动远洋捕捞的趋势较为明显,因此,预计公司捕捞业务的毛利率应该在18%左右,维持着相对高企的盈利能力。而且,公司未来的规模扩张也较为乐观,故目前估值低企,建议跟踪。而保利地产则在于百亿元的预收帐款锁定了公司的业绩成长趋势,而且拥有庞大的土地储备,未来业绩的成长性较为乐观。中材科技则在于公司积极向风电叶片产业转移,从而有效地把握住我国风电大发展的投资机会,目前估值略低估。

| 策略:当前A股的整体估值基本处于一种可接受状态,未来市场走向将处决于企业的盈利复苏进程,该基金根据当前经济态势,减持了金融地产行业,增持了医药、电力设备和消费品等行业。 | 策略:该基金认为未来宏观经济增速将在一个可持续的水平上稳定下来,未来将在消费服务民生等稳定增长行业、具备显著国际竞争优势的行业、节能减排相关行业、新兴产业等方面重点布局。 |