大唐国际发电股份有限公司

董事会决议公告

特别提示

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

大唐国际发电股份有限公司(“公司”)第六届二十九次董事会于2009年11月20日(星期五)以书面会议形式召开。会议应参加董事15人,实际参加董事15人,符合《公司法》及《大唐国际发电股份有限公司章程》的规定,会议一致通过并形成如下决议:

1、审议批准《关于为内蒙古锡多铁路股份有限公司融资提供担保的议案》

表决结果:同意15票,反对0票,弃权0票

董事会同意公司为内蒙古锡多铁路股份有限公司(“锡多公司”)向银行借款人民币33亿元按出资比例提供不超过人民币11.22亿元的担保;其中为锡多公司首次向银行借款人民币5亿元按出资比例提供不超过人民币1.7亿元的担保。

有关本次担保事项详情待签订相关协议后另行公告。

2、审议批准《关于为大唐国际(香港)有限公司借款提供反担保的议案》

表决结果:同意15票,反对0票,弃权0票

董事会同意公司对大唐国际(香港)有限公司(“大唐香港”)拟向中国银行(香港)有限公司(“中银香港”)借贷不超过港币8.1亿元的借款提供反担保,反担保额度不超过港币8.1亿元,反担保方式为连带责任保证。

因大唐香港的资产负债率超过70%,故该项决议案需提请公司股东大会审议批准,股东大会召开时间公司将另行通知公告。

有关本次反担保事项详情待签订相关协议后另行公告。

特此公告。

大唐国际发电股份有限公司

2009年11月24日

证券代码:601991 证券简称:大唐发电 公告编号:2009-040

大唐国际发电股份有限公司

关联交易公告

特别提示

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

重要内容提示:

●交易内容:

为避免或减少同业竞争,实现大唐国际发电股份有限公司(“本公司”)及子公司与本公司控股股东中国大唐集团公司(“中国大唐”)及子公司在各区域内的平衡协调发展,本公司及子公司(“本集团”)与中国大唐及其子公司(“大唐集团”)签署了一系列资产转让合同和产权交易合同,对部分区域资产进行整合:

1、本集团以人民币32,054,826.92元的价格,受让大唐集团拥有的部分前期项目资产;本集团以人民币400,307,684.28元的价格,向大唐集团转让部分前期项目资产。

2、本集团以人民币500,712,500元的价格,受让大唐集团拥有的部分项目公司股权;本集团以人民币103,981,700元的价格,向大唐集团转让本集团拥有的部分项目公司股权。

● 关联人回避事宜:与本次交易有关的三名关联方董事翟若愚先生、胡绳木先生和方庆海先生对相关表决进行了回避。

●交易对本公司的影响:本次交易有利于理顺本公司与大唐集团发展的地域空间和产业空间,避免或减少内部竞争,提升本公司整体经营能力。

●根据《上海证券交易所股票上市规则》,经对连续十二个月相同交易累计计算,上述交易事项不需提交股东大会审议。

一、关联交易概述

1、2009年10月20日,本公司全资子公司大唐国际(香港)有限公司(“香港公司”)与中国大唐控股子公司中国大唐集团海外投资有限公司(“海外投资公司”)签署了《大唐国际(香港)有限公司与中国大唐集团海外投资有限公司资产转让合同》,香港公司将拥有的境外前期项目资产以人民币80,726,042.96元的价格转让给海外投资公司。

2、2009年10月20日,本公司与中国大唐全资子公司大唐山东发电有限公司(“山东公司”)签署了《大唐国际发电股份有限公司与大唐山东发电有限公司资产转让合同》,本公司将拥有的山东大唐东营发电厂筹建处前期项目资产以人民币319,581,641.32元的价格转让给山东公司。

3、2009年10月20日,本公司与中国大唐全资子公司大唐吉林发电有限公司(“吉林公司”)签署了《大唐国际发电股份有限公司与大唐吉林发电有限公司资产转让合同》,本公司以人民币3,020,767.86元的价格受让吉林公司拥有的呼伦贝尔项目筹建处前期项目资产。

4、2009年10月20日,本公司全资子公司大唐国际能源化工有限公司(“能源化工公司”)与吉林公司签署了《大唐国际能源化工有限公司与大唐吉林发电有限公司资产转让合同》,能源化工公司以人民币5,000,000元的价格受让吉林公司拥有的呼伦贝尔扎罗木得水利水电枢纽工程25%的出资权。

5、2009年10月20日,本公司与中国大唐签署了《大唐国际发电股份有限公司与中国大唐集团公司资产转让合同》,本公司以人民币24,034,059.06元的价格受让中国大唐拥有的大唐铁岭能源化工项目筹备处和大唐福建电源项目筹备处前期项目资产。

6、2009年9月14日,本公司在北京产权交易所以公开挂牌方式转让全资子公司山东大唐国际东营风电有限责任公司(“东营风电公司”)100%的股权,挂牌期间只产生山东公司一个意向受让方。2009年10月20日,本公司与山东公司签署了《大唐国际发电股份有限公司与大唐山东发电有限公司产权交易合同》,本公司以北京产权交易所挂牌价格人民币103,981,700元向山东公司转让东营风电公司100%的股权。

7、2009年9月10日,吉林公司在北京产权交易所以公开挂牌方式转让大唐呼伦贝尔化肥有限公司(“呼伦贝尔化肥公司”)100%的股权,挂牌期间只产生能源化工公司一个意向受让方。2009年10月20日,能源化工公司与吉林公司签署了《大唐国际能源化工公司与大唐吉林发电有限公司产权交易合同》,能源化工公司以北京产权交易所挂牌价格人民币51,218,700元受让吉林公司拥有的呼伦贝尔化肥公司100%的股权。

8、2009年9月10日,大唐集团在北京产权交易所以公开挂牌方式转让大唐漳州风力发电有限责任公司(“漳州风电公司”)100%的股权、大唐辽宁新能源有限责任公司(“辽宁新能源公司”)100%的股权和辽宁调兵山煤矸石发电有限责任公司(“调兵山发电公司”)40%的股权,挂牌期间只产生本公司一个意向受让方。2009年10月20日,本公司与中国大唐签署了《大唐国际发电股份有限公司与中国大唐集团公司产权交易合同》,本公司分别以北京产权交易所挂牌价格人民币244,673,800元、20,080,400元和184,739,600元的价格(共计人民币449,493,800元)受让中国大唐拥有的漳州风电公司100%的股权、辽宁新能源公司100%的股权和调兵山发电公司40%的股权。

9、于本公告日,大唐集团合共持有本公司已发行股本约35.60%的股份。中国大唐全资拥有山东公司和吉林公司,同时中国大唐拥有海外投资公司95%的股权,为海外投资公司的控股股东。根据《上海证券交易所股票上市规则》的相关规定,中国大唐、山东公司、吉林公司和海外投资公司为本公司的关联人士,故上述交易构成本公司之关联交易。本公司第六届二十六次董事会和第六届二十八次董事会分别审议了相关议案,出席会议的12名非关联董事(包括5名独立董事)一致表决通过,关联董事翟若愚先生、胡绳木先生和方庆海先生就相关议案的表决进行了回避。

二、关联方介绍

1、中国大唐是2003年4月在北京市成立的一家国有独资公司,注册资本金为人民币153.9亿元。经营范围主要为从事电力能源的开发、投资、建设、经营和管理;组织电力(热力)生产和销售;电力设备制造、设备检修与调试;电力技术开发、咨询等。截至2008年12月31日,中国大唐的总资产为人民币4,076.20亿元,净资产为人民币544.33亿元,2008年实现净利润为人民币-57.52亿元。

2、山东公司是中国大唐于2009年1月在青岛市成立的全资子公司,注册资本金为人民币30亿元。经营范围主要为从事电力、热力生产和销售的管理;电力设备设施检修、调试、运行维护、制造销售;工程和技术研究与试验;能源开发等。截至2009年9月30日,山东公司的总资产为人民币91.77亿元,净资产为人民币3.57亿元,2009年1-9月份实现净利润为人民币1.58亿元。

3、吉林公司是中国大唐于2004年9月在吉林省长春市成立的全资子公司,注册资本金6.02亿元。经营范围主要为电力生产、热力生产、供应和销售;电力设备设施检修、调试、运行维护、制造销售;工程和技术研究与试验;能源开发等。截至2008年12月31日,公司资产总额为人民币166.75亿元,净资产为人民币20.10亿元,2008年实现净利润为人民币1.64亿元。

4、海外投资公司,是中国大唐于2007年8月在北京市成立的一控股子公司,注册资本金为人民币1.5亿元,中国大唐拥有其95%的股权。经营范围主要为国内外电力能源的投资、开发、建设和管理;电力设备制造、检修与调试;电力技术开发、咨询;电力工程、电力环保工程承包与咨询;进出口业务;资产管理等。截止2008年12月31日,海外投资公司总资产为人民币4.4197亿元,净资产为人民币1.2048亿元,2008年实现净利润人民币-1,376万元。

三、关联交易标的基本情况

为避免或减少同业竞争,实现本集团与大唐集团在各区域内的平衡协调发展,本集团与大唐集团签署了一系列资产转让合同和产权交易合同,对部分区域资产进行整合。内容如下:

1、本集团向大唐集团转让前期项目资产

(1)香港公司以人民币80,726,042.96元的价格向海外投资公司转让境外有关前期项目资产。主要包括老挝境内的北本水电项目筹备处和萨拉康水电项目筹备处。上述2个筹备处由本公司于2007年设立,目前分别负责开展老挝境内湄公河干流相应梯级水电站的环境影响评估和移民调查等前期准备工作。

经以2008年12月31日为审计基准日对上述有关前期项目资产进行专项审计,确认前期项目资产的价值(即前期费用)为人民币80,726,042.96元。

(2)本公司以人民币319,581,641.32元的价格向山东公司转让山东大唐东营发电厂筹建处前期项目资产。山东大唐东营发电厂筹建处目前主要负责在山东省东营市火电项目的筹建工作。

经以2008年12月31日为审计基准日对山东大唐东营发电厂筹建处前期项目资产进行专项审计,确认前期项目资产的价值(即前期费用)为人民币319,581,641.32元。

2、本集团受让大唐集团前期项目资产

(1)本公司以人民币3,020,767.86元的价格受让吉林公司拥有的呼伦贝尔项目筹建处前期项目资产。该筹建处目前主要负责大唐呼伦贝尔发电厂和大唐海拉尔发电厂两个火电项目的前期工作。目前这两个火电项目正在进行电源点选址和容量规划等前期工作。

经以2008年12月31日为审计基准日对呼伦贝尔项目筹建处前期项目资产进行专项审计,确认前期项目资产的价值(即前期费用)为人民币3,020,767.86元。

(2)能源化工公司以人民币5,000,000元的价格受让吉林公司拥有的呼伦贝尔扎罗木得水利水电枢纽工程的前期项目资产。呼伦贝尔扎罗木得水利水电枢纽工程位于内蒙古自治区呼伦贝尔市海拉尔区境内,是海拉尔河干流上唯一一座大型、控制性的拟建水利枢纽工程,位于海拉尔河中游。该工程主要以供水、防洪为主,兼顾灌溉、发电等综合利用。该工程建成后,同时可作为本集团在呼伦贝尔地区项目开发水源。该项目将由出资方出资组建项目公司开发建设,吉林公司拥有该项目25%的出资权。

经以2008年12月31日为审计基准日对呼伦贝尔扎罗木得水利水电枢纽工程前期项目资产进行专项审计,确认前期项目资产对应25%的出资权比例的价值(即前期费用)为人民币5,000,000元。

(3) 本公司以人民币24,034,059.06元的价格受让中国大唐拥有的大唐铁岭能源化工项目筹备处和大唐福建电源项目筹备处前期项目资产。

大唐铁岭能源化工项目筹备处目前主要负责铁岭聚丙烯项目和辽宁地区风电项目的前期开发工作。经以2008年12月31日为审计基准日对大唐铁岭能源化工项目筹备处前期项目资产进行专项审计,确认前期项目资产的价值(即前期费用)为人民币13,131,465.88元。

大唐福建电源项目筹备处目前主要负责永安火电项目(煤矸石综合利用发电项目)的前期开发工作。经以2008年12月31日为审计基准日对大唐福建电源项目筹备处前期项目资产进行专项审计,确认前期项目资产的价值(即前期费用)为人民币10,902,593.18元。

3、本集团挂牌转让部分项目公司股权

本公司以人民币103,981,700元的价格向山东公司转让东营风电公司100%的股权。

东营风电公司于2008年9月在山东省东营市注册成立,为本公司的全资子公司,注册资本人民币10,000万元。经营范围主要为电力生产、销售,风力发电技术咨询、服务。2009年起该公司风电机组陆续投入运营,目前在建及运营机组容量为49.5MW。

根据以2008年12月31日为评估基准日对东营风电公司的评估结果,东营风电公司总资产约为人民币262,459,700元,负债约为人民币158,478,000元,净资产为人民币103,981,685.11元。其中净资产(经审计)帐面值为人民币100,000,000元,评估值为人民币103,981,685.11元,增值额为人民币3,981,685.11元,增值率约为3.98%。

4、本集团受让大唐集团挂牌转让部分项目公司股权

(1)能源化工公司以人民币51,218,700元的价格受让吉林公司拥有的呼伦贝尔化肥公司100%的股权。

呼伦贝尔化肥公司于2007年9月在内蒙古自治区呼伦贝尔市注册成立,为中国大唐的全资子公司,注册资本人民币10,000万元。经营范围主要为生产、销售化工产品和原料等。呼伦贝尔化肥公司以呼伦贝尔市海拉尔区富集的煤炭资源为基础,建设生产18万吨/年合成氨、30万吨/年尿素项目工程和辅助设施。项目已获自治区发改委备案批复,并已开工建设。

根据以2008年12月31日为评估基准日对呼伦贝尔化肥公司的评估结果,呼伦贝尔化肥公司总资产约为人民币76,129,500元,负债约为人民币24,910,800元,净资产为人民币51,218,751.48元。其中净资产(经审计)帐面值为人民币48,000,000元,评估值为人民币51,218,751.48元,增值额为人民币3,218,751.48元,增值率约为6.71%。

(2)本公司分别以人民币244,673,800元、20,080,400元和184,739,600元的价格受让中国大唐拥有的漳州风电公司100%的股权、辽宁新能源公司100%的股权和调兵山发电公司40%的股权。

漳州风电公司于2004年9月在福建省漳州市成立,为中国大唐的全资子公司,注册资本金为人民币8,460万元。经营范围主要为电力生产、销售;电力技术咨询、服务等。风电项目位于漳浦县,风电场总装机容量为101.6MW。根据以2008年12月31日为评估基准日对漳州风电公司的评估结果,漳州风电公司总资产为人民币1,069,112,176.44元,负债为人民币824,438,300.62元,净资产为人民币244,673,875.82元,2008年实现净利润约为-1,198.1万元人民币。其中净资产(经审计)帐面值为人民币193,506,311.16元,评估值为人民币244,673,875.82元,增值额为人民币51,167,564.66元,增值率约为26.44%。

辽宁新能源公司于2007年6月在辽宁省沈阳市注册成立,为中国大唐的全资子公司,公司注册资本金为人民币2,000万元。经营范围为能源开发、投资、建设和资产管理;风力发电;电力设备检修、调试、运行维护、销售等。目前主要负责辽宁昌图满井49.5MW风电在建项目的开发建设。辽宁昌图满井49.5MW风电场工程已获辽宁省发改委的核准批复。根据以2008年12月31日为评估基准日对辽宁新能源公司的评估结果,辽宁新能源公司总资产为人民币233,155,677.02元,负债为人民币213,075,288.04元,净资产为人民币20,080,388.98元。其中净资产(经审计)帐面值为人民币20,000,000元,评估值为人民币20,080,388.98元,增值额为人民币80,388.98元,增值率约为0.40%。

调兵山发电公司于2006年9月在辽宁省调兵山市注册成立,注册资本金为人民币43,750万元。该项目由三方投资共同建设,中国大唐拥有其40%的股权。经营范围为煤矸石发电。目前主要负责辽宁调兵山2×300MW煤矸石发电项目的建设。该项目已获国家发改委的核准批复。根据以2008年12月31日为评估基准日对调兵山发电公司的评估结果,调兵山发电公司总资产为人民币1,454,866,827.75元,负债为人民币993,017,757.85元,净资产为人民币461,849,069.90元。其中按股权比例(40%)对应的净资产(经审计)帐面值为人民币175,000,000元,评估值为人民币184,739,627.96元,增值额为人民币9,739,627.96元,增值率约为5.57%。

四、关联交易的主要内容和定价政策

(一)关于前期项目资产转让(受让)

1、本集团以人民币32,054,826.92元的价格,受让大唐集团拥有的部分前期项目资产;本集团以人民币400,307,684.28元的价格,向大唐集团转让部分前期项目资产。

2、上述资产在以2008年12月31日为审计基准日的专项审计中,确认各自价值。合同交易双方确认和同意以确认价值为转让价款。

3、2009年10月20日,本公司及子公司与中国大唐及子公司分别根据资产转让(受让)内容签署了资产转让合同,合同主要内容包括:

(1)合同经双方法定代表人或授权代表签字、加盖公章后生效。

(2)转让价款由受让方自合同签订之日(或交割日)起十五(15)个工作日内一次性支付;或自交割日起四十五(45)个工作日内分期支付。“交割日”为合同签订并生效后第十(10)个工作日。

(3)转让资产在审计基准日到交割日期间的增减变化由协议双方共同委托审计机构进行审计确认,计入双方的转让价款。

(4)自交割日后转让资产产生的全部收入及收益归受让方所有并由受让方承担相应的成本和税金。

(二)关于部分项目公司股权转让(受让)

1、本集团以人民币500,712,500元的价格,受让大唐集团拥有的部分项目公司股权;本集团以人民币103,981,700元的价格,向大唐集团转让本集团拥有的部分项目公司股权。

2、上述资产分别在2009年9月通过北京产权交易所挂牌转让,向社会公开征集受让方,上述资产的转让价款以经评估的净资产评估值为基础。挂牌期间分别只产生一个意向受让方,由意向受让方依法受让相应转让资产。

3、2009年10月20日,本公司及子公司与中国大唐及子公司分别根据股权转让(受让)内容签署了产权交易合同,合同主要内容包括:

(1)合同自双方的授权代表签字或盖章之日起生效。

(2)上述相关股权转让公司的转让价款以经评估的净资产评估值为基础,在转让方已认缴一定额度出资数额的基础上确定的产权转让价款。合同签订前,受让方已按产权转让价款的一定比例向转让方交纳了交易保证金。

(3)受让方自本合同生效起十个工作日内将除保证金外的剩余转让价款,一次性直接支付给转让方。

(4)合同项下产权交易过程中所产生的产权交易费用,依照有关规定由合同双方各自承担。

五、该关联交易的目的以及对上市公司的影响

目前,本公司的发电资产已遍及全国多个省、市及自治区,本次转让有利于理顺本集团与大唐集团在发展方面的地域空间和产业空间,避免同业内部竞争,推进公司发展战略,提升本公司整体经营能力。

本次转让增加了本公司在发展区域的发电前期项目储备容量,增强了本公司在发展区域的规模实力;同时本次转让亦增加了本公司煤化工项目的规模,有助本公司充分发挥在煤化工方面的技术、人才和资源优势,推进煤化工项目的进展,增加本公司在煤化工领域的竞争实力。

本次关联交易符合公司经营发展的需要,未损害上市公司整体利益。

六、独立董事的意见

本公司独立董事认为:

1、签署有关资产转让合同,属本公司按一般商务条款进行的交易,有利于本公司避免内部同业竞争;

2、签署有关产权交易合同,是本公司按照国家有关法规,通过北京产权交易所交易平台进行的交易,有利于本公司避免内部同业竞争;

3、有关资产转让合同和产权交易合同的条款公平、合理及符合本公司及股东的整体利益。

七、备查文件目录

1、本公司第六届二十六次董事会会议决议;

2、本公司第六届二十八次董事会会议决议;

3、《资产转让合同》;

4、《产权交易合同》。

特此公告。

大唐国际发电股份有限公司

2009年11月24日

证券代码:601991 证券简称:大唐发电 公告编码:2009-041

大唐国际发电股份有限公司

电价调整公告

特别提示

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

近日, 国家发展与改革委员会(“国家发改委”)发出通知,为疏导电价矛盾、完善电价结构、促进可再生能源发展,决定自2009年11月20日起适当调整电价水平,将全国销售电价每千瓦时平均提高2.8分。各地区、各行业电价调整标准有所差异。

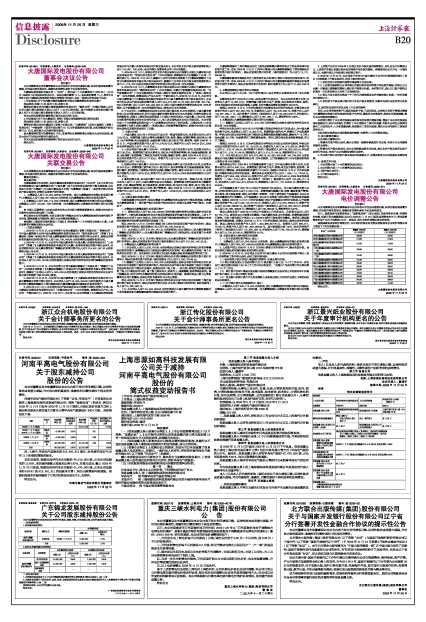

根据国家发改委电价调整文件,本公司此次涉及的全资及控股发电企业电价调整具体方案如下(均为含税价格):

| 发电厂/公司名称 | 调整前上网电价 (元/兆瓦时) | 调整后上网电价 (元/兆瓦时) |

| 云南大唐国际红河发电有限责任公司 | 320.00 | 327.00 |

| 云南大唐国际那兰水电开发有限公司 | 212.00 | 219.00 |

| 云南大唐国际李仙江流域水电开发有限公司 | 212.00 | 219.00 |

| 山西大唐国际云冈热电有限责任公司(一期) | 320.90 | 325.30 |

| 山西大唐国际云冈热电有限责任公司(二期) | 315.30 | 325.30 |

| 山西大唐国际运城发电有限责任公司 | 315.30 | 325.30 |

| 重庆大唐国际彭水水电开发有限公司 | 284.00 | 300.00 |

| 河北大唐国际唐山热电有限责任公司 | 382.00 | 386.40 |

| 山西大唐国际神头发电有限责任公司 | 343.00 | 348.00 |

| 甘肃大唐国际连城发电有限责任公司 | 276.50 | 281.50 |

| 辽宁大唐国际锦州热电有限责任公司 | 393.80 | 390.00 |

| 广东大唐国际潮州发电有限责任公司 | 504.00 | 496.00 |

| 福建大唐国际宁德发电有限责任公司 | 422.30 | 414.30 |

特此公告。

大唐国际发电股份有限公司

2009年11月24日