紫金矿业集团股份有限公司关于要约收购Indophil Resources NL股权的公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

重要内容提示:

1、投资标的:Indophil Resources NL(以下简称“Indophil”或“目标公司”)全部已发行股份及在收购期间将予发行的股份,包括Indophil于收购期间因权利人根据相关条款行使现有期权或绩效期权而发行的任何新股份,及Indophil为收购Alsons Corporation(以下简称“Alsons”)在Sagittarius Mines, Inc. ,(以下简称“SMI”)所持有的A类股份3.27%的权益而发行的任何新股份。

2、本次交易金额:约5.45亿澳元,约合人民币33.68亿元;(按收购100%股权计算)(按2009年11月30日外汇牌价1澳元兑换人民币6.18元折算,下同)

3、本次交易不构成关联交易;

4、本次交易已经本公司董事会审议通过,无须提请本公司股东大会批准;本次交易的完成受限于本公告所列的有关条款及条件,包括取得中国政府或其授权的有关部门及澳大利亚有关监管部门的有效批准,以及Indophil股东接受要约;

5、本次要约收购能否成功存在较大不确定性,请投资者注意风险。

一、交易概述

2009年11月29日,紫金矿业集团股份有限公司(以下简称 “公司”或“本公司”)与Indophil签署《收购履行协议》,根据澳大利亚2001年公司法((the Corporations Act 2001 (Cth))),本公司以有条件场外现金收购方式,以每股1.28澳元的价格(约合人民币7.91元/股)收购Indophil全部已发行股份及在收购期间将予发行的股份,包括Indophil于收购期间因权利人根据相关条款行使现有期权或绩效期权而发行的任何新股份,及Indophil为收购Alsons在SMI所持有的A类股份3.27%的权益而发行的任何新股份。本次收购金额约为5.45亿澳元(约合人民币33.68亿元)(按收购100%股权计算)。

本次收购已经公司四届二次董事会(临时)审议通过,无须提请本公司股东大会批准。本次要约收购的完成受限于本公告所列的有关条款及条件,包括取得中国政府或其授权的有关部门及澳大利亚有关监管部门的有效批准,以及Indophil股东接受要约。

二、交易双方基本情况

1、紫金矿业集团股份有限公司,一家于中华人民共和国注册成立的股份有限公司;

2、根据《收购履行协议》安排,本公司拟购买Indophil股东持有的全部股份,由于Indophil为一家在澳大利亚证券交易所上市的公司,因此交易对方为目标公司的所有股东。

经作出一切合理查询后,Indophil及其实益拥有人并不是本公司的关联人士。

三、交易标的基本情况

1、Indophil情况简介

Indophil为一家于澳大利亚维多利亚州注册成立的有限公司,于澳大利亚证券交易所上市,公司证券代码为:IRN。 Indophil是一家勘探及开发公司,主要对东南亚地区金及铜金矿进行勘探和开发,其核心资产为持有SMI的A类股份34.23%的权益,其中8.96%由Indophil直接持有,25.27%通过Indophil Resource Phils.Inc(以下简称“IRP”)间接持有。

Indophil现持有IRP40%的权益,但Indophil拥有对IRP的有利期权契约,根据期权契约中的条款及相关法律法规,Indophil有权以50,000菲律宾比索收购IRP其余60%的权益。

SMI是一家菲律宾资源勘探及开发公司,拥有菲律宾南部世界级铜金矿床——坦帕坎(Tampakan)铜金矿。SMI的注册资本为2.5亿菲律宾比索,实缴资本162,596,665菲律宾比索。SMI的全部股份分为A类股份(“A class shares”,普通股)和B类股份(“B class shares”,优先股),A类股份与B类股份在股本中的比例为40:60。

SMI 的A类股份的其它股东为:Xstrata Queensland Limited(以下简称“Xstrata”或“超达”)占62.5%,Alsons占3.27%。Indophil已安排收购Alsons持有的3.27%股权,本次收购完成后, Indophil将持有SMI 的A类股份37.5%的权益。

SMI的B类股份的持有者为Southcot Mining Corporation及Tampakan Mining Corporation。

SMI的A类股份的股东拥有SMI100%的有效运营权。SMI的B类股份仅在一些如股本变更、出售重大资产、再投资等重大事项上有表决权,同时有权享有坦帕坎铜金矿项目净利润的6%或者总收入的1.25%的特许权(以二者较高者为准)。如SMI宣派分红,B类股份股东须按每股基本价值 (1菲律宾比索) 12%获得分红,并先于任何A类股东派发。该分红从可分发利润中支付, 并从特许权支付费中扣除。

SMI已和菲律宾共和国签署《融资和技术服务协议》(Financial and Technical Assistance Agreement,以下简称“FTAA”),该合同授权SMI作为“承包商”有权勘探和开发菲律宾棉兰老岛Tampakan铜金矿项目。

除坦帕坎铜金矿外,Indophil于菲律宾还拥有其它勘探项目,包括3个特许土地权及16个处于申请阶段的土地权,分别位于菲律宾的吕宋岛北部及南部,棉兰老岛中部及东部。除坦帕坎铜金矿外,Indophil亦积极推进现有的勘探项目,寻求新的勘探机会。

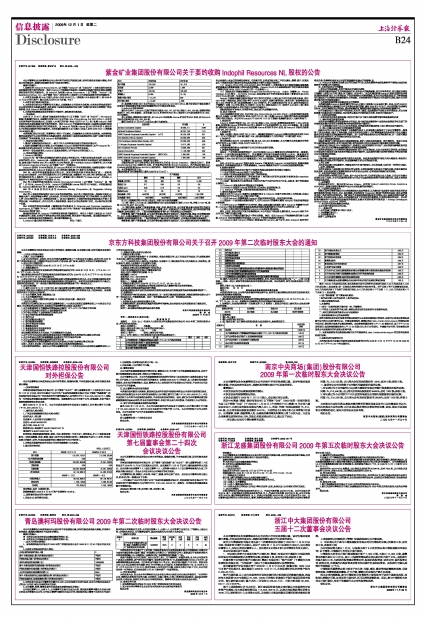

2、Indophil最近两年的财务状况 单位:千澳元

| 项目 | 2008年度 | 2007年度 |

| 资产总额 | 163,840 | 161,018 |

| 总负债 | 3,289 | 1,498 |

| 净资产 | 160,551 | 159,520 |

| 销售收入 | 9,655 | 10,134 |

| 税前(亏损)/盈利 | -14,218 | 459 |

| 净(亏损)/盈利 | -14,837 | -985 |

注:根据澳大利亚2001年公司法(the Corporations Act 2001 (Cth))、澳大利亚会计准则及澳大利亚会计准则理事会的其它规定而编制的已审计综合财务报表。

3、Indophil的股权结构

截至本公告日,Indophil已发行的股份总数为393,127,937股;期权5,350,000股;按绩效期权将发行1,650,866股新股;及为收购Alsons 所持有的SMI的A类股份3.27%权益将发行25,900,000股新股。

若上述期权、绩效期权全部行使,及Indophil完成收购Alsons所持有的SMI权益,则Indophil的股份总数将达到426,028,803股。

截至2009年11月27日,Indophil前十大股东为:

| 股东名称 | 持股数 | % |

| Xstrata Queensland Limited | 78,594,711 | 19.99 |

| National Nominees Limited | 45,247,745 | 11.51 |

| HSBC Custody Nominees (Australia) Limited – A/C 2 | 35,434,300 | 9.01 |

| Lion Selection Group Limited | 23,353,206 | 5.94 |

| ANZ Nominees Limited (Cash Income A/C) | 22,260,628 | 5.66 |

| J P Morgan Nominees Australia Limited | 16,512,093 | 4.20 |

| Zero Nominees Pty Ltd. | 13,804,363 | 3.51 |

| Alsons Corporation | 11,100,000 | 2.82 |

| HSBC Custody Nominees (Australia) Limited – GSCO ECA | 7,656,585 | 1.95 |

| HSBC Custody Nominees (Australia) Limited | 7,594,038 | 1.93 |

4、坦帕坎(Tampakan)铜金矿项目简介

坦帕坎铜金矿位于菲律宾棉兰老岛南部哥达巴托省(South Cotabato) 坦帕坎自治市,距离General Santos City北部约65公里,矿区在哥达巴托省(South Cotabato)、苏丹库达拉省(Sultan Kudarat)及达沃省(Davao del Sur)三省交界区。坦帕坎铜金矿为东南亚地区最大的未开发的铜金矿床。有关资源情况见下表:

坦帕坎铜金矿项目资源情况(截至2009年9月30日)

| 矿产资源量 | ||||

| 探明 | 控制 | 推断 | 合计 | |

| 资源量 (百万吨) | 780 | 890 | 700 | 2,400 |

| 铜品位 (%) | 0.71 | 0.55 | 0.5 | 0.6 |

| 金品位 (g/t) | 0.28 | 0.19 | 0.2 | 0.2 |

| 钼品位(ppm) | 81 | 69 | 60 | 70 |

| 铜金属量(万吨) | 550万吨 | 490万吨 | 310万吨 | 1,350万吨 |

| 金金属量(盎司) | 700万盎司 | 550万盎司 | 330万盎司 | 1,580万盎司 |

注:(1)上述资源以铜0.3%为入选品位,并按100%权益来测算;

(2)按1盎司=31.1035克,坦帕坎铜金矿项目含金金属量为:探明217.72吨,控制171.07吨,推断102.64吨,合计491.43吨;

(3)探明资源:是指矿产资源在数量、密度、形状、物理性质、品位和矿物含量以高度的可信度估计。它是基于以适当的技术在工作区从露头、探槽、浅井、坑道及钻孔中采集的信息,进行详细的和可靠的勘探、取样及测试工作。工程间距密到能确定矿物(体)的地质和品位的连续性。

控制资源:指矿产资源数量、品位及矿物含量以较高可信度估计。资源的总量、密度、形状等物理特征,品位、金属含量等特征已经基本控制。它是基于以适当的技术在工作区内从露头、坑道、矿井、钻孔,而勘探、取样和检测的信息。工程控制程度还不能证明矿体的延续性,但可能合理推断为其延续性。

推断资源:指矿产资源数量、品位及矿物含量以较低可信度估计。仅从地质证据及假定来推断而没有从地质和/或品位的连续性来核实。它所基于的,以适当的技术在工作区从露头、探槽、浅井、坑道及钻孔中采集的信息可能是有限的或具在质量及可靠性方面具不确定性。

(4) Damien Nihill先生,MAusIMM,SMI的全职员工,负责坦帕坎项目资源预测基础勘探数据的质量及负责资源预测中的约束条件的解释。Damien Nihill先生是根据联合矿石研究委员会准则二零零四年版 (2004 JORC Code)定义的一位合资格人士。

(5)坦帕坎项目的资源测算由Hellman and Schofield Pty Ltd. (H&S) 的董事,Dr. Phillip Hellman,FAIG制订。Dr.Phillip Hellman是根据联合矿石研究委员会准则二零零四年版 (2004 JORC Code)定义的一位合资格人士。

Bechtel已被委托编制坦帕坎铜金矿项目的可行性研究,目前正处于可行性研究最后阶段,将于2010年第二季度完成。该项目预计将于2016年正式投产。根据目前的估计,该项目第一阶段将每年处理4,400万吨矿石,第二阶段将增加到6,600万吨矿石。矿山服务年限估计为20年,期间平均每年生产铜精矿(含铜 )34万吨,黄金35万盎司(10.89吨),铜现金成本(C1)将低于0.46美元/磅(黄金作为副产品直接冲减成本,钼作为副产品没有冲减成本)。

坦帕坎铜金矿矿体厚大,开采条件好,适合进行大规模露天开采。

四、协议主要内容

本公司根据澳大利亚2001年公司法((the Corporations Act 2001 (Cth))),以有条件场外现金收购方式,以每股1.28澳元的价格(约合人民币7.91元/股),收购Indophil全部已发行股份及在收购期间将予发行的股份。本公司与Indophil于2009年11月29日签署《收购履行协议》,主要内容如下:

1、交易标的

Indophil已发行的股份393,127,937股;期权5,350,000股;按绩效期权将发行1,650,866股新股;及为收购Alsons 所持有的SMI的A类股份3.27%权益将发行25,900,000股新股。若上述期权、绩效期权全部行使,及Indophil完成收购Alsons所持有的SMI权益,则Indophil的股份总数将达到426,028,803股。

2、收购价格

每股1.28澳元(约合人民币7.91元/股)。该收购价格相当于Indophil在澳大利亚证券交易所2009年11月26日的收盘价1.085澳元溢价18%,或比要约收购前6个月的平均价 0.7澳元溢价83%。

3、交易代价

按本次收购目标公司100%股份计算,即426,028,803股普通股,本公司需为本次收购支付的交易代价约为5.45亿澳元(约合人民币33.68亿元)。

4、资金来源

本次要约收购的资金主要来源于公司自有资金及银行贷款。

5、获推荐的要约收购

在没有一个更佳建议收购的情况下,本公司已取得Indophil董事会对本次收购的全体一致推荐。在没有一个更佳建议收购的情况下,所有董事已声明将于收购期开始的14天内,就其拥有的Indophil股份(包括行使期权及绩效期权发行的股份)接受要约收购。按全面稀释原则,所有董事持有或控制约1,638,500股Indophil普通股及3,750,000股期权,及按绩效期权发行的1,650,866股股份。

此外,本公司与Indophil的最大股东Xstrata,已就其持有Indophil 19.99%的权益,签署收购前接受协议,如收购前接受协议中的条款被满足,Xstrata将就其持有的19.99%权益接受要约收购。

6、收购生效条件

本次要约收购有待(包括但不限于)下列条件的满足(除非部分条件被公司豁免):

(1)本公司获得Indophil股份中90%的权益;

(2)获得中国政府或其授权的有关部门的有效批准;

(3)获得澳大利亚监管部门的有效批准(包括澳大利亚外国投资审查委员会(Australian Foreign Investment Review Board)的批准);

(4)根据一般及惯常方式经营业务(包括但不限于不进行任何生产企业、业务或 资产的收购或出售转让);

(5)Indophil或其业务没有遭受重大不利影响;

(6)Indophil完成对Alsons所持有的3.27%SMI权益的收购;及

(7) Indophil不会处置、同意或协商处置坦帕坎项目的权益。

7、排他性条款及分手费

根据本公司与Indophil签署的《收购履行协议》,Indophil同意不再寻求第三方的收购,并在以下特定情况下付予本公司545万澳元的分手费:

(1)任何Indophil的董事推荐Indophil的股东接受或支持一项更佳建议收购;

(2)在没有一个更佳建议收购的情况下,任何Indophil的董事未能向Indophil的股东推荐接受本次收购;

(3)任何Indophil的董事作出公开声明,撤回、更改或修订其推荐(除了Indophil的董事作出声明, Indophil的股东应在董事考虑是否推荐更佳建议收购的期间内不应作出任何行动);或

(4)第三方发出竞争性收购获得Indophil 50%或更多相关权益。

除以上所述,如在任何时间直至收购期结束,本公司因以下原因终止履行协议,Indophil须付予本公司200万澳元另类分手费:

(1)Indophil严重违反履行协议中的有关条款,包括:有关Indophil于收购要约期间操守之条款,Indophil对更佳收购建议的处理及Indophil于排他性条款期内的责任;

(2)Indophil违反Indophil的保证,而该保证对Indophil、其子公司、SMI、Indophil股份的价格及价值、收购要约或对本公司进行收购要约有重大不利影响;及

(3)Indophil或其相关业务之任何行动或不行动,违反收购条件或使收购条件不被满足或成为收购条件不被满足的主要原因。

五、本次交易对公司的影响

1、符合公司发展战略,有利于推进公司国际化进程

菲律宾坦帕坎铜金矿为世界级铜金矿床,拥有巨大的资源储量,项目开采条件好,项目建成后将年产铜精矿(含铜)34万吨,黄金35万盎司(10.89吨)。本公司通过收购Indophil股权进而持有菲律宾坦帕坎铜金矿项目37.5%的权益,不仅有效增加公司资源储备,且为公司后续发展及20万吨铜冶炼项目建成投产后的原料供应提供强有力的保障。本次收购有助于推进公司的国际化进程,提升公司的盈利能力和可持续发展能力。

2、本次要约收购的资金来源及对公司的影响

本次要约收购Indophil股权所需代价约5.45亿澳元(按收购100%股权计算),约合人民币33.68亿元。本次收购的资金主要来源于公司自有资金及银行贷款。截至2009年9月30日,本公司的资产负债率为26.58%,公司自身拥有充足的现金,若本次收购成功,增加部分银行贷款对公司的财务状况影响不大。

由于坦帕坎项目目前正处于可研阶段,尚未开工建设,因此短期内不会给公司带来收益,本公司将积极参与坦帕坎项目开发建设,充分发挥自身技术优势和成本优势,争取早日建成投产。

六、本次交易的风险

1、本次交易为有条件要约收购,包括但不限于以下重大风险因素可能导致收购要约失败

(1)境内外相关批准的风险

本次交易尚需满足多项交易条件方可完成,其中包括是否能获得中国政府或其授权的有关部门的有效批准及澳大利亚有关监管机构的有效批准存在不确定性;

(2)本次收购目标为Indophil90%的权益,依照要约条件能否获得上述比例尚存在不确定性。

(3)第三方提出更有吸引力的收购条件的风险

虽然本公司已与目标公司签署了《收购履行协议》,且该收购方案得到了目标公司董事的一致推荐,已在很大程度上减少了竞争风险,但在本交易执行过程中,仍不能排除其他竞争者向目标公司提出较本公司更有吸引力的收购条件的可能性。这一方面可能会抬高本公司的收购价格,另一方面可能会延长交易完成的时间,甚至导致本次交易无法完成。

2、矿山开发和经营风险

坦帕坎铜金矿目前仍处在项目建设前期阶段,到矿山实际开发还面临一些不确定性。该项目存在的主要问题是当地政治、社区与治安问题,如何处理项目相关关系是项目能否顺利开发的关键。

坦帕坎项目预计在2016年建成投产,若该项目无法在预期时间内投产,或出现其他影响到其开发的情况,则目标公司的整体业绩和盈利水平也将受到影响。

本次交易完成后,公司将持有坦帕坎铜金矿项目37.5%的权益,无法主导该项目的开发,如何在项目开发运营方面实现与其它股东有效配合存在不确定性,因此面临可能出现的经营管理不善进而导致本公司投资损失的风险。

3、市场风险

市场风险主要表现为黄金和铜价格的未来走势。如果黄金和铜的价格在未来大幅波动,将给项目的盈利能力带来较大的不确定性,并进而影响到目标公司的股权价值。

4、外汇风险

本次交易以澳元为结算货币,伴随各项外币汇率不断变化,对本次投资入股带来一定的外汇风险。

5、法律、政策风险

本次交易涉及中国和澳大利亚的法律与政策,本次收购须符合两国关于境外并购、外资并购的法规及政策,存在政府和相关监管机构针对本次交易出台决定、法律或展开调查行动的风险。

七、本次交易不构成关联交易

本次交易各方均为独立法人实体,其中本公司为中华人民共和国独立法人实体,目标公司为澳大利亚独立法人实体,本公司及其控股股东与目标公司及其控股股东均不存在关联关系,因此本次交易不构成关联交易。

八、法律顾问

香港易周律师行、澳大利亚Minter Ellison、菲律宾YORAC ARROYO CHUA CAEDO & CORONEL、福建至理律师事务所作为公司本次收购的法律顾问。

九、中国律师法律意见书

福建至理律师事务所就公司本次收购股权出具法律意见,认为紫金矿业具备矿业权开发利用所必要的资质条件和技术实力;SMI具有勘探、开采和利用Tampakan铜金矿的排他性权利,除本法律意见书第二条所述的诉讼情况外,该矿业权不存在权利限制或权利争议情况;SMI具备开采利用该矿业权的资质,符合其行业准入条件;本次收购符合矿产所在地的外资管理、行业管理等法律规定。但本次收购尚需取得中国国务院和商务部的核准以及澳大利亚外资评审委员会(Foreign Investment Review Board Approval)的许可。

十、有关时间表及收购建议的完成

本公司将于适当时间另行公告。

十一、备查文件

1、公司四届二次董事会(临时)决议;

2、《收购履行协议》;

3、《法律意见书》。

附件1、法律意见书

紫金矿业集团股份有限公司董事会

二〇〇九年十二月一日