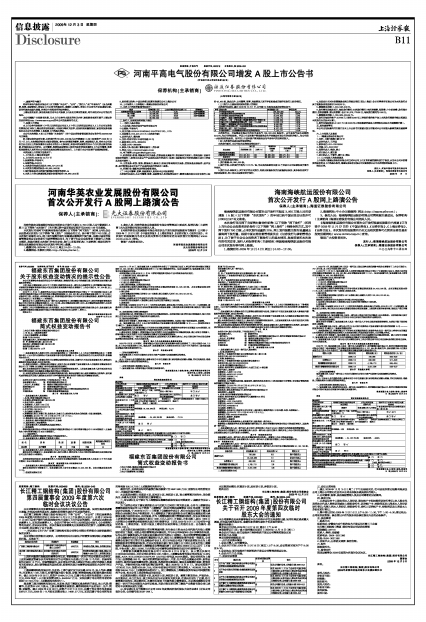

■ 河南平高电气股份有限公司增发A股上市公告书

(河南省平顶山市南环东路22号)

保荐机构(主承销商) ■

(上海市淮海中路98号)

一、重要声明与提示

河南平高电气股份有限公司(以下简称“本公司”、“公司”、“发行人”或“平高电气”)及全体董事、监事、高级管理人员保证上市公告书的真实性、准确性、完整性,承诺上市公告书不存在虚假记载、误导性陈述或重大遗漏,并承担个别和连带的法律责任。

上海证券交易所、其他政府机关对本公司股票上市及有关事项的意见,均不表明对本公司的任何保证。

本公司提醒广大投资者注意,凡本上市公告书未涉及的有关内容,请投资者查阅刊载于上海证券交易所网站(http://www.sse.com.cn)的本公司招股意向书全文。

二、股票上市情况

本上市公告书是根据《中华人民共和国公司法》、《中华人民共和国证券法》、《上市公司证券发行管理办法》和《上海证券交易所股票上市规则》等有关法律、法规和规定编制而成,旨在向投资者提供有关本公司本次增发A股股票上市的基本情况。

本公司本次增发A股(以下简称“本次发行”)经中国证券监督管理委员会证监许可[2009]1048号文核准。

经上海证券交易所同意,本次发行的68,980,000股人民币普通股(A股)股票将于2009年12月7日上市,本次增发的股份无锁定期限制。参与本次增发的董事、监事、高级管理人员、持有本公司股份百分之五以上的股东遵照《证券法》第四十七条规定,如在本次股票发行后六个月内卖出其所持股票,所得收益归公司所有。公司董事、监事和高级管理人员所持股份的变动遵照《上市公司董事、监事和高级管理人员所持本公司股份及其变动管理规则》执行。上市首日本公司股票不设涨跌幅限制。

本次股票上市的相关信息如下:

1、上市地点:上海证券交易所

2、上市时间:2009年12月7日

3、股票简称:平高电气

4、股票代码:600312

5、本次发行完成后总股本:682,471,811股

6、本次发行增加的股份:68,980,000股

7、发行前股东对本次发行新增股份锁定的承诺:无

8、本次上市的无流通限制及锁定安排的股份:68,980,000股

9、股份登记机构:中国证券登记结算有限责任公司上海分公司

10、上市保荐人(主承销商):海通证券股份有限公司

11、本次上市的股份配售情况如下:

| 类别 | 配售股数(股) | 占本次增发股份的比例(%) | 限售情况 |

| 无限售条件股东优先配售 | 21,733,649 | 31.51 | 无持有期限制 |

| 网下申购 | 23,038,351 | 33.40 | 无持有期限制 |

| 网上申购 | 24,208,000 | 35.09 | 无持有期限制 |

| 合计 | 68,980,000 | 100.00 |

三、发行人、股东和实际控制人情况

(一)发行人基本情况

1、中文名称:河南平高电气股份有限公司

中文简称:平高电气

2、英文名称:HENAN PINGGAO ELECTRIC CO., LTD.

3、注册资本:613,491,811元(本次发行前)

4、法定代表人:魏光林

5、住所:河南平顶山市南环东路22号

6、联系电话:0375-3804064

7、传真:0375-3804464

8、联系人员:程占彪(董事会秘书)、常永斌

9、网址:http://www.pinggao.com/

10、电子邮箱:pinggao@pinggao.com

11、经营范围:制造、销售高压开关设备、控制设备及其配件(按国家有关规定);咨询服务(国家专项规定的除外);经营本企业自产产品及相关技术的进出口业务(国家限定公司经营或禁止进出口的商品及技术除外)。

12、主营业务:研发、制造、销售高压、超高压、特高压等高端开关设备、控制设备及其配件;技术服务;技术咨询以及公司自产产品及相关技术的进出口业务。

13、所属行业:输配电及控制设备制造业。

(二)本公司董事、监事、高级管理人员持有本公司股票情况

本次发行完成后,本公司董事、监事、高级管理人员持股情况如下:董事长魏光林先生持有发行人股份43,463股,除此以外,公司董事、监事、高级管理人员不存在直接或间接持有发行人股份情况。

(三)发行人主要股东和实际控制人的情况

本次发行完成后,截止2009年12月1日,公司前10名股东及其持股情况如下:

| 序号 | 股东名称 | 持股数量(股) | 持股比例 |

| 1 | 平高集团有限公司 | 139,322,820 | 20.41% |

| 2 | 上海思源如高科技发展有限公司 | 42,470,000 | 6.22% |

| 3 | 河南安泰达创业投资有限公司 | 30,676,800 | 4.49% |

| 4 | 中国银行-嘉实主题精选混合型证券投资基金 | 19,288,174 | 2.83% |

| 5 | 齐鲁证券-中信-齐鲁金泰山灵活配置集合资产管理计划 | 13,638,000 | 2.00% |

| 6 | 中国太平洋人寿保险股份有限公司-分红-个人分红 | 10,203,115 | 1.50% |

| 7 | 中国银行-嘉实稳健开放式证券投资基金 | 8,949,998 | 1.31% |

| 8 | 兴业银行股份有限公司-兴业趋势投资混合型证券投资基金 | 8,906,931 | 1.31% |

| 9 | 申银万国-农行-BNP PARIBAS | 8,107,475 | 1.19% |

| 10 | 中国农业银行-大成创新成长混合型证券投资基金 | 7,118,177 | 1.04% |

本次发行后,平高集团有限公司持有平高电气139,322,820股股份,占平高电气股本总额的20.41%,为公司控股股东。平顶山市国有资产管理委员会为平高集团有限公司的实际控制人,为公司第一大股东和控股股东。故平顶山市国有资产管理委员会为平高电气的实际控制人。

(四)本次发行完成后股份变动情况

本次发行前后,本公司股本结构变动情况如下:

股本类型 | 发行前 | 份数额 (股) | 发行后 | ||

| 股份数额(股) | 比例(%) | 股份数额 (股) | 比例 (%) | ||

| 有限售条件的流通股 | - | - | - | - | - |

| 无限售条件的流通股 | 613,491,811 | 100 | 68,980,000 | 682,471,811 | 100 |

| 股份合计 | 613,491,811 | 100 | 68,980,000 | 682,471,811 | 100 |

四、本次股票发行情况

1、发行数量:68,980,000 股。

2、发行价格:本次发行价格为17.70元/股,为公告招股意向书前20个交易日公司股票收盘价算术平均价。

3、发行方式:采取网上、网下定价的方式发行,向原无限售股东优先配售部分股份,其余股份在网下向机构投资者、网上向公众投资者定价发行。

4、注册会计师对本次募集资金到位的验证情况:亚太(集团)会计师事务所有限公司为本次发行出具了验资报告亚会验字[2009]29号。

5、募集资金总额:1,220,946,000元。

6、发行费用总额及项目、每股发行费用:本次发行费用(包括承销费、保荐费、中介机构费、发行推介费用、信息披露费、登记托管费)合计39,976,779.96 元,每股发行费用为0.58元。

7、募集资金净额:1,180,969,220.04元。

8、发行后每股净资产:3.9799元(按照2009 年三季报所载净资产加上本次发行筹资净额之和除以本次发行后总股本计算)。

9、发行后每股收益:0.1431 元(在2009 年三季报数据的基础上按增发后总股本全面摊薄计算)。

五、其他重要事项

本公司自招股意向书刊登日至本上市公告书刊登前未发生可能对本公司有较大影响的其他重要事项。

六、上市保荐人及意见

(一)海通证券股份有限公司

1、住所:上海市淮海中路98号

2、法定代表人:王开国

3、联系电话:021-23219000

4、传真:021-63411627

5、保荐代表人:韩龙、黄山

6、项目协办人:戴文俊

7、项目经办人:于新华、谢汇文、傅达

(二)上市保荐人的推荐意见

上市保荐人海通证券股份有限公司已对本公司上市文件所载的资料进行了核实,认为本公司本次增发的股份符合上市的基本条件,海通证券股份有限公司同意推荐本公司本次增发的股票上市。

特此公告。

发行人:河南平高电气股份有限公司

保荐人(主承销商): 海通证券股份有限公司

2009 年 月 日