截至2009年6月30日,目标公司集团的对外担保余额为1,068.8万澳元,其中目标公司及其子公司的对外担保共计482.4万澳元,下属合营企业按权益计算的对外担保共计586.4万澳元。

3、主要负债情况

截至2009年6月30日,目标公司总负债为2.95亿澳元,其中有息负债共计5,143万澳元,具体包括1,992万澳元的短期负债以及3,151万澳元的长期负债。

在上述有息负债中,共有863万澳元的银行借款,均为短期负债,其余主要部分均为融资租赁,融资租赁共计4,151万澳元。

4、公司章程中可能对本次交易产生影响的条款

根据澳大利亚法律顾问出具的法律意见,目标公司章程中不包括任何可能影响本次交易正常进行的条款。

(四)最近三年主营业务发展情况

目标公司是一家主要从事煤炭开采和勘探的企业,其产品主要包括动力煤、高炉喷吹煤和半软焦煤,主要客户为亚洲、欧洲、美洲和澳大利亚本土的钢铁制造商、发电企业和其他工业企业等。

过去三年间,尽管国际煤炭市场经历了大幅震荡,煤炭需求与煤炭产品价格均波动较大,目标公司仍然通过稳健的生产、运营和销售活动在这一环境下实现了较为显著的业务增长,无论是商品煤的销售量还是销售收入的涨幅均十分突出。

2007财政年度,目标公司按100%持股比例计算共销售商品煤528万吨,按实际持股比例计算共销售商品煤369万吨,实现销售收入2.41亿澳元,净利润0.47亿澳元。

2008财政年度,目标公司按100%持股比例计算共销售商品煤701万吨,按实际持股比例计算共销售商品煤461万吨,同比分别增长32.8%和24.9%,共实现销售收入4.41亿澳元,净利润1.88亿澳元,同比分别增长83.0%和300%。

2009财政年度,目标公司按100%持股比例计算共销售商品煤725万吨,按实际持股比例计算共销售商品煤477万吨,同比分别增长3.4%和3.5%,共实现销售收入7.31亿澳元,净利润2.68亿澳元,同比分别增长65.8%和42.6%。

(五)最近两年经审计的主要财务指标

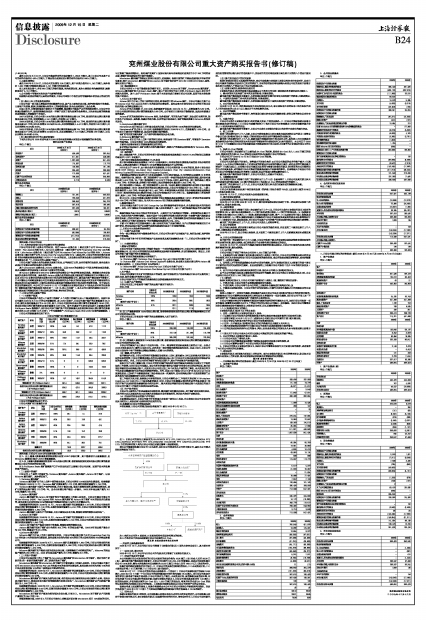

下表为目标公司2008财政年度与2009财政年度按照澳大利亚会计准则编制的财务信息。

简明合并资产负债表

单位:千澳元

■

简明合并利润表

单位:千澳元

■

简明合并现金流量表

单位:千澳元

■

资料来源:目标公司年报

(六)本次交易取得目标公司合资伙伴的同意情况

目标公司持有若干合资公司的权益,包括Ashton合资企业(通过全资子公司White Mining (NSW) Pty Limited持股60%)、Minerva合资企业(通过全资子公司Proserpina Coal Pty Ltd持股51%)、Moolarben合资企业(通过全资子公司Moolarben Coal Mines Pty Ltd持股80%)、Athena合资企业(通过全资子公司Athena Coal Pty Limited持股51%);除此之外,目标公司还持有澳大利亚纽卡斯尔港煤炭基础设施集团(NCIG)中15.4%的权益。上述合资企业的其他合资方及其相应的持股比例请参见本章 “二、目标公司的主要资产情况”。

目标公司旗下合资企业的合资协议是基于商业、公平原则订立的,含有标准的行业规定,要求合资方必须出于合资企业的利益最大化而行事。

其中,Moolarben合资企业、Athena合资企业、以及NCIG的合资协议中不涉及控制权变更条款,因此无需就本次交易取得上述企业中合资伙伴的同意。

在Ashton合资企业与Minerva合资企业的合资协议中包含控制权变更条款,需要就本次交易取得相关合资伙伴的同意,具体包括Ashton合资企业的其他合资方新加坡万邦集团和日本伊藤忠公司,以及Minerva合资企业的其他合资方双日株式会社和韩国资源公司。截至重大资产购买报告书签署日,日本伊藤忠公司和韩国资源公司已同意放弃其依据相关合作协议的约定而因本次交易所可能取得的全部权利并已出具书面说明,目前尚未收到来自新加坡万邦集团和双日株式会社的该等同意。为了保证本次交易的顺利进行,本公司已于2009年12月7日同意豁免《安排执行协议》中涉及此项内容的生效条件(请参见重大资产购买报告书第五章“一(五)6、第三方同意”),且本公司目前仍持续和目标公司一起与新加坡万邦集团和双日株式会社进行沟通,寻求他们的同意。

二、目标公司的主要资产情况

(一)主要资产概览

目标公司的煤炭资产包括4个运营中的煤矿、2个开发中的煤矿以及4个煤炭勘探项目。根据目标公司截至2009年6月30日的公开披露材料,在JORC标准下,目标公司旗下煤矿的总资源量为25.21亿吨,探明及推定储量合计为5.10亿吨,其中,目标公司按实际持股比例计算的总资源量为18.90亿吨,按实际持股比例计算的探明及推定储量为3.86亿吨。若不考虑拟于本次交易完成日之前被剥离的Phillipson Basin勘探资产,则目标公司余下煤矿资产的总资源量以及按照实际持股比例计算的总资源量分别为20.06亿吨和13.75亿吨3。(3作为勘探资产,Phillipson Basin尚无JORC标准的储量数据。)

目标公司的资源量情况如下所示:

目标公司煤矿项目资源量统计表

■

目标公司的储量情况如下所示:

目标公司煤矿项目储量统计表

■

资料来源:目标公司2009财年投资者演示材料

注1:以上储量与资源量数据皆根据澳大利亚JORC标准计算,其中勘探项目无储量数据,且Wilpeena勘探项目缺少JORC资源量数据。

注2:以上储量与资源量数据皆按照100%持股比例计算,若希望得到按照实际持股比例计算的数据需乘以目标公司对应的持股比例。

注3:Phillipson Basin煤矿勘探资产已于本交易完成日之前被目标公司剥离,因而不在本次收购的资产范围内。

(二)运营中的煤矿

目标公司4个运营中的煤矿为:Yarrabee露天煤矿、Ashton露天煤矿、Ashton地下煤矿、以及Minerva露天煤矿。具体情况如下。

1、Yarrabee露天煤矿

Yarrabee露天煤矿位于昆士兰州中部的博文盆地,目标公司拥有100%权益并负责运营。根据最新的评估结果(2008年12月),Yarrabee煤矿总资源量为1.172亿吨,探明和推定储量为2,750万吨。

Yarrabee露天煤矿主要生产高炉喷吹煤,另有少量动力煤。煤炭主要销往亚洲、欧洲和美洲地区。该矿目前的商品煤产能为170万吨/年,且今后有潜力将产能进一步提升。2009财年商品煤产量为151万吨,销量为160万吨。

2、Ashton露天煤矿

Ashton露天煤矿和Ashton地下煤矿均位于新南威尔士州猎人谷地区,目标公司通过全资公司White Mining(NSW) Pty Limited持有Ashton露天煤矿和Ashton地下煤矿60%的权益并负责运营,其他合资方分别为持股30%的新加坡万邦集团和持股10%的日本伊藤忠公司。

根据最新的评估结果(2008年12月),Ashton露天煤矿的总资源量为1.19亿吨,目标公司按实际持股比例计算的资源量为7,130万吨;总探明和推定储量为4,910万吨,目标公司按实际持股比例计算的探明和推定储量为2,940万吨。

Ashton露天煤矿主要生产半软焦煤,另有少量低灰分动力煤,销售给亚洲的钢铁企业和电厂。

3、Ashton地下煤矿

根据最新的评估结果(2008年12月),Ashton地下煤矿的总资源量为3.23亿吨,目标公司按实际持股比例计算的资源量为1.94亿吨;总探明和推定储量为4,740万吨,目标公司按实际持股比例计算的探明和推定储量为2,840万吨。

Ashton地下煤矿所产煤炭全部为半软焦煤,销售给亚洲的钢铁企业。

Ashton露天煤矿和地下煤矿合计约拥有350万吨/年的商品煤产能。2009财年商品煤产量合计为323万吨,销量合计为314万吨。

4、Minerva露天煤矿

Minerva煤矿位于昆士兰州中部的博文盆地,目标公司通过其全资子公司Proserpina Coal Pty Ltd持有其51%的权益并负责运营,其他合资方分别为持股45%的双日株式会社和持股4%的韩国资源公司。

根据最新的评估结果(2008年6月),Minerva煤矿总资源量为7,850万吨,目标公司按实际持股比例计算的资源量为4,000万吨;总探明和推定储量为2,880万吨,目标公司按实际持股比例计算的探明和推定储量为1,470万吨。

Minerva露天煤矿所产煤炭全部为低灰分动力煤,主要销售给日本和韩国的电厂。Minerva的商品煤产能约为260万吨/年。2009财年商品煤产量为257万吨,销量为251万吨。

(三)开发中的煤矿

目标公司正在开发中的2个煤矿为:Moolarben露天煤矿和Moolarben地下煤矿,将分为两个阶段开发:第一阶段开发露天煤矿,第二阶段开发地下煤矿。

Moolarben露天煤矿和Moolarben地下煤矿位于新南威尔士州猎人谷地区。目标公司通过全资子公司Moolarben Coal Mines Pty Ltd持有其80%的权益并负责运营,其他合资方分别为持股10%的双日株式会社和持股10%的由7家韩国公司组成的财团。

根据最新评估结果(2008年6月),Moolarben露天煤矿的总资源量为4.07亿吨,目标公司按实际持股比例计算的资源量为3.25亿吨;总探明和推定储量为2.78亿吨,目标公司按实际持股比例计算的探明和推定储量为2.22亿吨。

Moolarben露天煤矿所产煤炭全部为动力煤,包括低灰分动力煤和高灰分动力煤两个品种。低灰分动力煤计划出口,而高灰分动力煤计划销售给澳大利亚本地电厂。Moolarben露天煤矿达产后原煤产量预计为1,000万吨/年。

根据最新评估结果(2008年6月),Moolarben地下煤矿的总资源量为3.00亿吨,目标公司按实际持股比例计算的资源量为2.40亿吨;总探明和推定储量为7910万吨,目标公司按实际持股比例计算的探明和推定储量为6,328万吨。

Moolarben地下煤矿所产煤炭全部为低灰分动力煤,计划出口。Moolarben地下煤矿达产后原煤产量预计为350万吨/年。

在煤炭销售方面,2008年2月目标公司在向上述韩国财团出售Moolarben项目10%股权的同时,与之签署了煤炭包销协议,规定该矿在其矿山服役年限内每年向该韩国财团供应不少于280万吨的商品煤,销售价格根据每年的市场价格确定。

Moolarben露天煤矿的建设正按照计划进行,进展顺利。根据目前的矿井建设进度和技术专家的评估意见,预计Moolarben露天煤矿和Moolarben地下煤矿将分别于2010年3月和2013年投入运营、逐年达到生产能力。

(四)煤炭勘探项目

目标公司共有4个处于勘探阶段的煤矿项目,分别为:Athena地下煤矿、Harrybrandt露天煤矿、Wilpeena露天煤矿和Phillipson Basin煤矿。前三个项目均位于昆士兰州,Phillipson Basin项目位于南澳大利亚州。其中,由于Phillipson Basin拟于本交易完成日前被目标公司剥离,因而不在本次收购的资产范围内。

1、Athena地下煤矿项目

Athena项目位于昆士兰州中部的博文盆地,毗邻运营中的Minerva煤矿。目标公司通过全资子公司Athena Coal Pty Limited持有51%的权益并负责运营,其他合资方分别为持股45%的双日株式会社和持股4%的韩国资源公司。

Athena矿区占地面积27,000公顷,根据最新评估结果(2004年10月),总资源量为5.60亿吨,目标公司按实际持股比例计算的资源量为2.86亿吨。由于该项目目前尚处于勘探阶段,因此没有储量方面的数据。

Athena矿区的地质结构与Minerva类似,为多煤层矿,可开发为地下煤矿,适合进行长臂开采,预计将生产出低灰分、高热能、低硫分的动力煤。初步的钻井结果显示,该矿的煤炭质量与Minerva类似甚至更佳。

2、Harrybrandt露天煤矿项目

Harrybrandt项目邻近昆士兰州博文盆地的尼博,目标公司持有100%的权益并负责运营。

Harrybrandt矿区占地2,237公顷,根据最新评估结果(2008年5月),总资源量为1.025亿吨。由于该项目目前尚处于勘探阶段,因此没有储量方面的数据。

该矿区可开发为露天煤矿,生产高炉喷吹煤和低灰分动力煤。

3、Wilpeena露天煤矿项目

Wilpeena项目位于昆士兰州中部的博文盆地,毗邻运营中的Yarrabee煤矿,可被视作Yarrabee煤矿的延伸段。目标公司拥有100%的权益并负责运营。

目前尚未安排对该项目的资源量情况进行评估。

初步的钻井结果显示,该矿有潜力开发为露天煤矿,预期出产的煤炭品种和规格与Yarrabee类似,主要为高炉喷吹煤。

(五)其他资产

除上述煤炭资产外,目标公司还持有纽卡斯尔港煤炭基础设施集团(NCIG)15.4%的权益以及超洁净煤技术(UCC)专利资产。

1、纽卡斯尔港煤炭基础设施集团15.4%权益

纽卡斯尔港煤炭基础设施集团(NCIG)由新南威尔士州政府授权负责建造并运营纽卡斯尔港的第三码头,以解决新南威尔士州煤炭出口企业所需基础设施运力不足的问题。

NCIG成立于2004年,由6家企业共同投资组建,目标公司拥有其15.40%的权益,其余5家企业分别为BHP Billiton plc、Excel Coal Limited、Donaldson Coal Pty Limited、Whitehaven Coal Mining Limited和Centennial Coal Company Limited。

目前该码头的建设正在进行之中并且进展顺利,NCIG拥有该码头35年的租约以及续租10年的选择权。根据开发计划,该码头一期工程预期将于2010年第一季度开始运营并完成首次装船,届时吞吐量将达到3,000万吨/年;二期工程预期将于2012年下半年投入使用,届时可在一期工程的基础上增加3,600万吨/年的吞吐量,使得纽卡斯尔港第三码头的最终吞吐量达到6,600万吨/年。

纽卡斯尔港第三号码头一期工程所提供的3,000吨/年吞吐量将全部根据澳大利亚纽卡斯尔港煤炭基础设施集团(NCIG)股东所拥有的权益比例进行分配,目标公司可获配至少460万吨/年。二期工程所提供的3,600万吨/年吞吐量中有2,400万吨/年将按照澳大利亚纽卡斯尔港煤炭基础设施集团(NCIG)股东所拥有权益比例进行分配,目标公司可获配至少370万吨/年。根据新南威尔士州政府的要求,其余1,200万吨/年的吞吐量将向社会开放。

到2013年,目标公司将通过在澳大利亚纽卡斯尔港煤炭基础设施集团(NCIG)所拥有的权益获得至少830万吨/年的港口运力,为未来Moolarben项目的煤炭运输需求提供保障。

2、超洁净煤技术

目标公司通过全资子公司UCC Energy Pty Ltd拥有超洁净煤专利技术,并负责该项技术的开发和运营。此外,UCC能源公司已在新南威尔士猎人谷地区建成了一家工厂进行超洁净煤技术的试运行测试。

超洁净煤技术是目标公司独有的专利技术,主要用于生产高纯度化学精煤,这种煤的灰分量少于0.1%,可成为天然气的替代燃料。该技术具有十分显著的环保潜力和经济优势:它在燃气蒸汽涡轮联合循环发电机上的应用可减少20%-30%的温室气体排放;此外,它能将燃料发电的转换效能提高至50%-55%,而相比之下澳大利亚发电厂的平均燃煤转换率仅为33%-35%。

目前UCC能源公司已在新南威尔士猎人谷地区开展了试运行测试,生产出的超洁净煤被送至日本进行评估,评估结果显示该产品在燃气涡轮连续运转时具有十分理想的效能。

三、目标公司主营业务的具体情况

(一)主要产品及用途

作为一家从事煤炭开采与勘探业务的公司,目标公司的主要产品为煤炭产品,包括动力煤、高炉喷吹煤和半软焦煤。

目标公司旗下各个矿区开采的煤炭产品具体信息及其用途请参见本章 “二、目标公司的主要资产情况”。

(二)主要经营模式

1、销售与营销模式

目标公司为各个运营及开发中的煤矿均设有一个对应的煤炭销售公司,目标公司目前管理着所有的煤炭销售公司,且目标公司的营销总经理统筹管理及协调所有销售事务,并进行销售谈判。简言之,目标公司控制了旗下煤矿的所有销售活动。

各煤矿所对应的煤炭销售公司详情如下:

(a)Yarrabee煤矿:Yarrabee Coal Company Pty Ltd(目标公司全资子公司)

(b)Ashton煤矿:Ashton Coal Mines Limited4(4合资企业,各合资方及其出资比例与Ashton煤矿合资企业相同。)(目标公司持有60%的权益)

(c)Minerva煤矿:Felix Coal Sales Pty Ltd(目标公司全资子公司)

(d)Moolarben煤矿:Moolarben Coal Sales Pty Ltd(目标公司全资子公司)

2、生产模式

目标公司负责旗下所有矿区的管理及日常运营,各矿区现场的生产活动均通过目标公司自身的员工团队完成,即并非通过外包的方式进行。

目标公司各矿区生产的煤炭的质量检验以及铁路运输是采用外包方式。

(三)主要产品产销情况

目标公司过去三年各运营中煤矿的商品煤产量如下表所示:

单位:万吨

■

注:以上产量数据按照100%持股比例计算,若希望得到按照实际持股比例计算的数据需乘以目标公司对应的持股比例。

目标公司过去三年各运营中煤矿的商品煤销售收入如下表所示:

单位:千澳元

■

注:以上销售收入数据按照100%持股比例计算,若希望得到按照实际持股比例计算的数据需乘以目标公司对应的持股比例。

目标公司的煤炭产品主要出口至国外市场,日本、韩国等东亚国家是其最主要的出口国,分别占2008财政年度总出口量的44%和33%,此外还有一部分销售至欧洲及其他地区。过去三年内,目标公司没有出现向单个客户的销售比例超过销售收入总额50%的情形。

(四)健康、安全及环保

在环境保护方面,目标公司的采矿和勘探活动受到昆士兰州、新南威尔士州以及南澳大利亚州有关法律法规的监管。目标公司董事会确认他们并未获知在过去三年中目标公司出现过违反相关环境保护法规的重大情况。并且,目标公司所有的煤矿均为低瓦斯矿井,基本不存在温室气体排放问题。

在安全生产与员工健康方面,目标公司的所有煤矿均依照所在州的煤炭开采和安全法建立了严格的规范工作条例,同时目标公司也确认,该公司所有的煤矿都符合与煤矿开采安全有关的法律法规。澳大利亚法律顾问在尽职调查过程中,未发现目标公司在过去三年中有发生严重的伤亡事故,也未发现任何关于违反职业健康和安全法的起诉和调查的情况。另外,过去三年中除因Minerva矿区Sandhurst Creek改道收到昆士兰州矿产与能源部向该工程分包商出具一次通知外,在尽职调查过程中未发现监管部门出具的其他与职业健康和安全法有关的通知。

在工作场所关系方面,根据其公司章程的规定,目标公司需符合《工作场所关系法案》(Workplace Relations Act 1996 (Cth))中各项条款的要求,同时,目标公司还需满足适用的州法律的各项要求(包括但不限于反歧视和职业健康和安全相关法律)。澳大利亚法律顾问在尽职调查过程中未发现任何显示目标公司不遵守工作场所关系相关法规的记录。

(五)生产技术情况

目标公司主要的生产活动是煤炭开采和洗选,露天煤矿采用露天开采法,地下煤矿采用长壁开采法,上述开采方法以及煤炭洗选方法为澳大利亚煤炭企业所普遍采用,相关技术均处于成熟阶段。

(六)交易标的所涉及的资产许可情况

尽职调查结果显示,目标公司旗下矿区范围内存在若干原住民土地权,尚未发现目标公司存在任何违反《原住民土地权法案》及其他相关法规的行为。

四、收购前后目标公司的股权结构

本次收购前,目标公司的简式股权结构图如下(截至2009年9月30日):

■

注1:目标公司的其他主要股东为GAFFWICK PTY LTD、ILWELLA PTY LTD、FIBORA PTY LTD、LEOPOLD STATION PTY LTD、REMOND HOLDINGS PTY LIMITED、COVELANE PTY LTD,它们的实际控制人均为目标公司现任或前任董事/高级管理层。

若本公司能顺利收购目标公司100%股份,则目标公司将成为本公司的全资公司,届时本公司简式股权结构图如下所示:

■

注1:包括本公司的A股股东、H股股东和持有美国存托凭证的股东。

注2:不包括已于交易完成前被目标公司剥离的SA Coal。

第五章 本次交易合同的主要内容

一、交易的主要条款和条件

2009年8月13日,本公司和目标公司签署了《安排执行协议》(即为本次交易合同),其主要内容如下:

(一)合同主体、签订时间

2009年8月13日,本公司与目标公司作为协议双方签署了《安排执行协议》。

(二)交易价格及定价依据

本公司收购目标公司股东持有的目标公司股份的交易价格为16.95澳元/股(约合人民币96.38元/股)。截至重大资产购买报告书签署日,目标公司已发行196,625,038份普通股。如果公司成功收购目标公司100%股份,需为本次收购支付总金额约为33.33亿澳元(约合人民币189.51亿元)现金的对价。

收购价格的确定因素包括但不限于:(1)目标公司的业务性质和经营状况;(2)未来发展计划;(3)主要商品价格;(4)汇率环境;(5)目标公司二级市场股价。

2009年8月7日(目标公司发布交易公告前最后一个交易日)目标公司股票收盘价为每股16.90澳元,2009年8月7日前一个月目标公司的成交量加权平均价格为每股16.34澳元。对目标公司股权价值的评估主要考虑了煤炭价格走势、目标公司现有生产能力、未来发展计划、运营参数及运营成本等,同时也考虑了目标公司拟进行的股利分配:根据《安排执行协议》,目标公司将向其股东支付1.00澳元/股的现金股利,并在向拟剥离的SA Coal注入1,000万澳元的现金后,将其持有的全部SA Coal的股份以股利的形式分配给目标公司的股东。上述股利分配资金将来自目标公司经营产生的自有现金。

在综合考虑上述因素的基础上,收购价格最终由本公司与目标公司按照公平原则谈判后确定。交易价格体现了2009年8月7日前1个月经股利调整的成交量加权平均价格基础上10.9%的溢价。

(三)支付方式

根据《安排执行协议》的约定,公司或收购主体将以现金方式支付本次交易的对价。公司或收购主体应于安排方案生效之后,在《安排执行协议》及其附件约定的时间内,将交易对价汇入目标公司或付款代理行经营管理的以澳元标价的信托账户中。交易对价的支付将在安排方案生效日后的第八个营业日前完成。

(四)资产交付或过户的时间安排

根据《安排执行协议》及其附件的约定,在公司或收购主体根据上述协议约定支付交易对价,且向目标公司提供书面确认交易对价已支付的情况下,所有的标的股份将根据澳大利亚公司法的规定于安排方案生效日后的第八个营业日过户至公司或收购主体。

(五)安排方案的生效条件和生效时间

《安排执行协议》约定的安排方案必须满足以下条件方可生效(除非部分条件被交易双方豁免):

1、 澳大利亚有关政府部门对本次交易的批准、同意或授权。

截至重大资产购买报告书签署日,本次收购已取得所有澳大利亚有关政府部门的批准、同意或授权。

2、 中国相关政府部门对本次交易的批准、同意或授权。

截至重大资产购买报告书签署日,本次收购已取得所有中国相关政府部门的批准、同意或授权。

3、 本公司股东的批准

2009年10月30日,兖州煤业股东大会以特别决议方式,即出席股东大会的股东(包括股东代理人)所持表决权的三分之二以上通过关于本次收购的议案。

4、 本公司的融资

截至重大资产购买报告书签署日,兖州煤业已就本次交易进行融资安排,获得足够的资金以支付交易对价。

5、 无重大交易

目标公司未发生《安排执行协议》约定的重大交易。下列交易除外:(1)目标公司集团根据本安排方案已被要求进行的交易;(2)目标公司披露的材料中(包括目标公司财务预算表)已充分披露的重大交易;(3)经兖州煤业同意的交易。

截至重大资产购买报告书签署日,目标公司未发生《安排执行协议》约定的不应发生的重大交易。

6、 第三方同意

在第二次法庭听证日上午八点前,目标公司获得各相关主体同意放弃其依据相关合作协议(该等合作协议已在《安排执行协议》中提及)的约定而因本次交易所可能取得的全部权利。

截至第二次法庭听证日上午八点,除新加坡万邦集团和双日株式会社之外,其他第三方已同意放弃其依据相关合作协议的约定而因本次交易所可能取得的全部权利并已出具书面说明。本公司已于2009年12月7日同意豁免目标公司取得新加坡万邦集团和双日株式会社之同意作为《安排执行协议》的生效条件。

7、 完成SA Coal的剥离

目标公司在第二次法庭听证日之前完成SA Coal的剥离,即在向SA Coal注入1,000万澳元的现金后,将其持有的全部SA Coal的股份以股利的形式分配给目标公司的股东。

目标公司已于2009年10月30日完成SA Coal的剥离。

8、 无重大不利变化

目标公司未发生重大不利变化。该等重大不利变化包括:(a)目标公司集团的合并净资产减少2亿澳元或以上;(b)目标公司集团连续5个财政年度的税前合并年利润净额合计减少,或有合理的可能会减少相当于1亿澳元或以上;(c)导致目标公司集团无法采用与签署《安排执行协议》时采用的方式大致相同的方式开展其业务,或可能对目标公司集团的前景造成重大不利影响的事件。但该等重大不利变化不包括目标公司控制能力范围以外的事件(如利率、商品价格或汇率等因素的变化)。

截至重大资产购买报告书签署日,目标公司未发生上述重大不利变化。

9、 无超额股利分配

自《安排执行协议》签署日至第二次法庭听证日上午八点(含首尾两日),目标公司及其关联主体未进行或宣布进行超过每股1.00澳元的现金分红(为剥离SA Coal的交易而进行的除外)。

截至第二次法庭听证日上午八点,目标公司及其关联主体未进行或宣布进行超额股利分配。

10、目标公司股东批准

目标公司股东参加表决(其中包括委托投票)的多数(持股价值的75%以上且股东人数的50%以上)批准本安排方案。

2009年12月8日,目标公司股东大会批准安排方案。

11、澳大利亚法院批准

法院根据澳大利亚公司法的相关规定批准本安排方案。

2009年9月28日和2009年12月10日,澳大利亚联邦法院分别进行了第一次法庭听证和第二次法庭听证,批准本安排方案。

12、无特定事项

自《安排执行协议》签署日至第二次法庭听证日上午八点,目标公司未发生《安排执行协议》规定的特定事项,如(a)减少股本或回购股份;(b)发行股份或授出期权;(c)发行可转换证券;(d)投资新项目的资本支出超过500万澳元;(e)收购、租赁或处置重大业务、资产;(f)达成在任何市场上限制其竞争的协议或约定;(g)增加、提前或在重大方面修改对目标公司高级职员或雇员的奖金或补偿等福利计划;(h)改变会计方法、原则或实践,对目标公司或其子公司的资产负债表或经营结果造成重大影响等。

截至第二次法庭听证日上午八点,目标公司未发生上述特定事项。

13、独立专家报告

独立专家出具报告,说明安排方案符合目标公司股东的最佳利益,并且在第二个提交法庭日上午八点前,未修改其结论或撤回其报告。

2009年9月30日,独立专家出具报告,且未在第二个提交法庭日上午八点前修改其结论或撤回其报告。

14、目标公司的债务安排

在不晚于第一次法庭听证日上午八点前,目标公司收到了就本次交易而言其根据债务安排应取得的所有必要的同意、豁免及解除,或已经收到关于合理替代相关债务协议的保证。

2009年10月27日,目标公司与借款方就现有债务的安排达成协议,目标公司已取得为实施本次收购所需要的同意、豁免或解除。

(六)分手费

目标公司在以下情况下将向本公司支付3,330万澳元分手费:

1、 《安排执行方案》签署日直至安排方案执行(或终止)期间内,目标公司任何董事未就本次交易作出推荐,并认为本次交易符合目标公司及其股东的最佳利益,或公开改变或撤回该等推荐,或者多数董事推荐了一项竞争性提案;

2、 任何第三方于排他期届满前公布或作出竞争性提案,及于《安排执行协议》之签署日的首个周年日之前的任何时间完成竞争性提案,且由此使得第三方收购目标公司股份中至少20%的相关权益及∕或经济利益;

3、 由于目标公司重大违约或违反排他性义务,而由本公司终止《安排执行协议》。

由于本公司的重大违约或未能取得支付交易对价的融资,而目标公司终止《安排执行协议》时,本公司须向目标公司支付3,330万澳元分手费。

(七)排他性

根据《安排执行协议》,目标公司同意于安排执行(或终止)前,遵循如下排他性安排:

1、 不寻求出售:目标公司将不会推销或鼓励竞争性提案;

2、 不进行谈判:目标公司将不会与任何第三方就竞争性提案进行谈判或讨论;及

3、 不提供尽职调查信息:目标公司将不会为使得第三方能作出竞争性提案之目的而提供任何尽职调查信息。

如第三方提出了一项竞争性提案,而该提案不是因目标公司违反《安排执行协议》的约定而引致的,或该提案由目标公司董事会依据其受托义务和法定义务确定为一项更优提案,则目标公司不受上述“不进行谈判”和“不提供尽职调查信息”的排他性义务的约束。

目标公司被要求将任何可能潜在引致竞争性提案的途径的细节通知本公司。如果目标公司收到一项更优提案,其董事会必须给本公司5个营业日的时间以供本公司提出一项反提案。如果目标公司董事会决定反提案较该竞争性提案而言,对股东更为有利,那么反提案将被执行。

(八)《安排执行协议》的终止

《安排执行协议》规定了以下终止权利:

1、 任何一方都可终止《安排执行协议》,如果:

(1)呈递给目标公司股东大会的批准安排方案的议案没有被必要多数的目标股东所同意;

(2)安排方案在2010年3月31日(或其他本公司和目标公司同意的日期)前未能生效;

(3)独立专家认为安排方案不符合目标公司股东最佳利益;

(4)任何一方严重违反《安排执行协议》的任何条款并且未能在5天内纠正;

(5)澳大利亚联邦法院拒绝作出召集目标公司股东大会或批准安排方案的指令;

(6)任何法院或政府机构作出任何指令、判决、决定或者采取任何其他永久命令限制或禁止安排方案;或

(7)发生关于目标公司或本公司双方及其公司集团的任何主要成员的破产事由。

2、 本公司可终止《安排执行协议》,如果:

(1)目标公司违反了排他性义务;

(2)目标公司任何董事改变或撤销了推荐股东投票支持安排方案的推荐;或

(3)目标公司董事会推荐了与目标公司相关的竞争性提案。

3、 目标公司可终止《安排执行协议》,如果目标公司董事会改变它关于安排方案的推荐,或者推荐了与目标公司相关的优胜提案。

二、适用法律

《安排执行协议》适用澳大利亚昆士兰州法律。就与《安排执行协议》有关的事宜而言,协议各方服从澳大利亚昆士兰州法院、澳大利亚联邦法院和其他有管辖权的法院管辖。

第六章 财务会计信息

一、目标集团最近两年的财务报表(截至2009年6月30日及2008年6月30日止年度)

1.合并资产负债表

单位:千澳元

■

■

2.合并利润表

单位:千澳元

■

3.合并现金流量表

单位:千澳元

■

4.合并所有者权益变动表

单位:千澳元

■

二、目标公司最近两年的财务报表(截至2009年6月30日及2008年6月30日止年度)

1.资产负债表

单位:千澳元

■1.资产负债表(续)

单位:千澳元

■

2.利润表

单位:千澳元

■

3.现金流量表

单位:千澳元

■

4.所有者权益变动表

单位:千澳元

■

兖州煤业股份有限公司

二〇〇九年十二月十三日

| 项目 | 2009年6月30日 (经审计) | 2008年6月30日 (经审计) |

| 流动资产 | 496,499 | 392,844 |

| 非流动资产 | 511,031 | 448,580 |

| 总资产 | 1,007,530 | 841,424 |

| 流动负债 | 174,837 | 112,773 |

| 非流动负债 | 120,655 | 181,160 |

| 总负债 | 295,492 | 293,933 |

| 净资产 | 712,038 | 547,491 |

| 归属于母公司的权益 | 708,320 | 543,963 |

| 少数股东权益 | 3,718 | 3,528 |

| 项目 | 2009财政年度 (经审计) | 2008财政年度 (经审计) |

| 销售收入 | 731,491 | 440,552 |

| 总收入 | 755,548 | 451,870 |

| 税前利润 | 368,840 | 254,279 |

| 税后利润 | 267,618 | 188,460 |

| 扣除少数股东损益的净利润 | 267,428 | 188,261 |

| 基本每股收益(澳元) | 1.3618 | 0.9592 |

| 稀释后的每股收益(澳元) | 1.3601 | 0.9585 |

| 项目 | 2009财政年度 (经审计) | 2008财政年度 (经审计) |

| 经营活动产生的现金流量净额 | 398,531 | 94,204 |

| 投资活动产生的现金流量净额 | (85,086) | 158,853 |

| 筹资活动产生的现金流量净额 | (211,912) | (33,424) |

| 现金及现金等价物净增加额 | 101,533 | 219,633 |

| 煤矿资产 | 状态 | 评估 日期 | 目标公司持股比例 | 测定资源量 (百万吨) | 指示资源量 (百万吨) | 推断资源量 (百万吨) | 总资源量 (百万吨) |

| Yarrabee 露天煤矿 | 运营 | 2008/12 | 100% | 54.6 | 5.3 | 57.3 | 117.2 |

| Ashton 露天煤矿 | 运营 | 2008/12 | 60% | 84.9 | 25.9 | 8.1 | 118.9 |

| Ashton 地下煤矿 | 运营 | 2008/12 | 60% | 163.6 | 112.7 | 46.4 | 322.7 |

| Minerva 露天煤矿 | 运营 | 2008/06 | 51% | 17.4 | 36.1 | 25.0 | 78.5 |

| Moolarben 露天煤矿 | 开发 | 2008/05 | 80% | 257.4 | 96.5 | 52.7 | 406.6 |

| Moolarben 地下煤矿 | 开发 | 2008/05 | 80% | 88.8 | 114.6 | 96.4 | 299.8 |

| Athena 地下煤矿 | 勘探 | 2004/10 | 51% | 0 | 0 | 560.0 | 560.0 |

| Harry-brandt 露天煤矿 | 勘探 | 2008/05 | 100% | 0 | 0 | 102.5 | 102.5 |

| Wilpeena 露天煤矿 | 勘探 | NA | 100% | 0 | 0 | 0 | 0 |

| Phillipson Basin煤矿 | 勘探 | 2009/07 | 100% | 14.7 | 145.7 | 354.5 | 514.9 |

| 资源量合计(含Phillipson Basin) | 681.4 | 536.8 | 1302.9 | 2521.1 | |||

| 根据目标公司持股比例计算的资源量合计 (含Phillipson Basin) | 504.2 | 421.5 | 964.6 | 1890.3 | |||

| 资源量合计(不含Phillipson Basin) | 666.7 | 391.1 | 948.4 | 2006.2 | |||

| 根据目标公司持股比例计算的资源量合计 (不含Phillipson Basin) | 489.5 | 275.8 | 610.1 | 1375.4 | |||

| 煤矿资产 | 状态 | 评估 日期 | 目标公司持股比例 | 探明储量 (百万吨) | 推定储量 (百万吨) | 探明及推定储量 (百万吨) |

| Yarrabee 露天煤矿 | 运营 | 2008/12 | 100% | 26.1 | 1.4 | 27.5 |

| Ashton 露天煤矿 | 运营 | 2008/12 | 60% | 29.2 | 19.9 | 49.1 |

| Ashton 地下煤矿 | 运营 | 2008/12 | 60% | 23.5 | 23.9 | 47.4 |

| Minerva 露天煤矿 | 运营 | 2008/06 | 51% | 13.6 | 15.2 | 28.8 |

| Moolarben 露天煤矿 | 开发 | 2008/06 | 80% | 40.4 | 237.3 | 277.7 |

| Moolarben 地下煤矿 | 开发 | 2008/06 | 80% | 44.1 | 35.0 | 79.1 |

| 储量合计 | 176.9 | 332.7 | 509.6 | |||

| 根据目标公司持股比例计算的储量合计 | 132.3 | 253.3 | 385.5 | |||

| 煤矿名称 | 目标公司 持股比例 | 2009财政年度 | 2008财政年度 | 2007财政年度 |

| Yarrabee | 100% | 150.6 | 164.2 | 158.5 |

| Ashton (露天矿与地下矿合计) | 60% | 323.4 | 288.1 | 185.2 |

| Minerva | 51% | 257.1 | 259.5 | 196.4 |

| 合计 | 731.1 | 711.8 | 540.1 |

| 煤矿名称 | 目标公司 持股比例 | 2009财政年度 | 2008财政年度 | 2007财政年度 |

| Yarrabee | 100% | 239,390 | 126,292 | 104,829 |

| Ashton (露天矿与地下矿合计) | 60% | 727,128 | 311,685 | 118,706 |

| Minerva | 51% | 265,329 | 182,464 | 120,064 |

| 2009年 | 2008年 | |

| 资产 | ||

| 流动资产 | ||

| 货币资金 | 338,626 | 237,093 |

| 应收账款和其他应收款 | 61,162 | 72,779 |

| 存货 | 45,071 | 31,812 |

| 衍生金融资产 | - | 3,546 |

| 其他流动资产 | 51,640 | 47,614 |

| 流动资产合计 | 496,499 | 392,844 |

| 非流动资产 | ||

| 长期应收账款和其他应收款 | 11,669 | 10,435 |

| 按权益法核算的长期股权投资 | 208 | 187 |

| 衍生金融资产 | - | 70 |

| 其他金融资产 | - | - |

| 物业、厂房及设备 | 270,244 | 197,864 |

| 递延所得税资产 | 13,953 | 27,597 |

| 无形资产 | 189,263 | 194,519 |

| 勘探和评价资产 | 25,694 | 17,908 |

| 非流动资产合计 | 511,031 | 448,580 |

| 资产总计 | 1,007,530 | 841,424 |

| 负债 | ||

| 流动负债 | ||

| 应付账款和其他应付款 | 65,994 | 55,759 |

| 短期负息债务 | 19,921 | 20,856 |

| 衍生金融负债 | 4,504 | 16,416 |

| 应交税费 | 83,852 | 19,134 |

| 准备 | 566 | 608 |

| 流动负债合计 | 174,837 | 112,773 |

| 非流动负债 | ||

| 长期应付账款和其他应付款 | 5,419 | 4,372 |

| 长期负息债务 | 31,506 | 70,367 |

| 衍生金融负债 | - | 21,804 |

| 递延所得税负债 | 76,688 | 77,454 |

| 准备 | 7,042 | 7,163 |

| 非流动负债合计 | 120,655 | 181,160 |

| 负债总计 | 295,492 | 293,933 |

| 净资产 | 712,038 | 547,491 |

| 所有者权益 | ||

| 实收资本 | 445,370 | 444,833 |

| 储备 | 16,172 | (19,280) |

| 未分配利润 | 246,778 | 118,410 |

| 归属于母公司的所有者权益 | 708,320 | 543,963 |

| 少数股东权益 | 3,718 | 3,528 |

| 所有者权益总计 | 712,038 | 547,491 |

| 2009年 | 2008年 | |

| 收入 | 755,548 | 451,870 |

| 其他收入 | 18,269 | 124,331 |

| 煤炭存货的变动 | 10,654 | 8,372 |

| 原材料和易耗品耗用 | (83,533) | (67,031) |

| 职工费用 | (67,568) | (45,366) |

| 折旧和摊销 | (31,374) | (28,639) |

| 运输费用 | (64,171) | (63,289) |

| 合同服务费和场地租金 | (104,376) | (88,966) |

| 政府特许权使用费 | (56,646) | (25,277) |

| 预付剥离费的变动 | 5,074 | 7,521 |

| 其他经营性费用 | (8,755) | (10,709) |

| 财务费用 | (4,303) | (8,521) |

| 采用权益法核算的联营公司所占的净利润/(亏损) | 21 | (17) |

| 税前利润 | 368,840 | 254,279 |

| 所得税费用 | (101,222) | (65,819) |

| 持续经营净利润 | 267,618 | 188,460 |

| 归属于Felix 股东的净利润 | 267,428 | 188,261 |

| 少数股东损益 | 190 | 199 |

| 267,618 | 188,460 | |

| 分 | 分 | |

| 基本每股收益 | 136.18 | 95.92 |

| 稀释每股收益 | 136.01 | 95.85 |

| 每股股利 | 73.00 | 9.00 |

| 2009年 | 2008年 | |

| 经营活动产生的现金流量 | ||

| 销售商品、提供劳务收到的现金 | 885,433 | 381,460 |

| 购买商品、接受劳务支付的现金 | (408,176) | (307,675) |

| 远期外汇合同(支付)/收到的现金 | (111,308) | 23,515 |

| 煤炭掉期合同收到的现金 | 60,440 | - |

| 利息收入 | 16,678 | 5,385 |

| 支付利息 | (4,083) | (8,318) |

| 支付的所得税 | (40,453) | (163) |

| 经营活动产生的现金流量净额 | 398,531 | 94,204 |

| 投资活动产生的现金流量 | ||

| 购建物业、厂房及设备 | (87,371) | (15,045) |

| 购建无形资产 | (441) | (157) |

| 处置物业、厂房及设备收回的现金净额 | 19,684 | 212 |

| 处置Moolarben共同控制经营业务20%份额收回的现金 | - | 177,863 |

| 勘探和评价活动支付的现金 | (8,073) | (5,932) |

| 向其他实体预付或预收的现金 | (6,083) | 4,703 |

| 向联营企业预付的现金 | (2,205) | (2,791) |

| 预付董事的现金 | (1,802) | - |

| 前任董事的预付现金偿还 | 1,705 | - |

| 购买Minerva项目支付的现金 | (500) | - |

| 投资活动(使用)/产生的现金流量净额 | (85,086) | 158,853 |

| 筹资活动产生的现金流量 | ||

| 发行股票和其他权益证券收到的现金 | - | 156 |

| 偿还债务支付的现金 | (59,000) | (8,000) |

| 融资租赁所支付的现金 | (9,567) | (7,918) |

| 分配股利支付的现金 | (143,345) | (17,662) |

| 筹资活动使用的现金流量净额 | (211,912) | (33,424) |

| 现金及现金等价物净增加额 | 101,533 | 219,633 |

| 年初现金及现金等价物余额 | 237,093 | 17,460 |

| 年末现金及现金等价物余额 | 338,626 | 237,093 |

| 2009年 | 2008年 | |

| 所有者权益年初余额 | 547,491 | 402,199 |

| 现金流量套期保值 | ||

| 计入权益的损失 | (19,868) | (12,370) |

| 转入本年利润的损益 | 75,960 | (24,482) |

| 当期及递延所得税 | (16,827) | 11,055 |

| 直接计入所有者权益的利得和损失 | 39,265 | (25,797) |

| 本年利润 | 267,618 | 188,460 |

| 本年确认的收入和费用合计 | 306,883 | 162,663 |

| 股权支付费用 | 1,009 | 135 |

| 与股东的交易 | ||

| 本年行权的期权 | - | 156 |

| 本年分配股利 | (143,345) | (17,662) |

| (142,336) | (17,371) | |

| 所有者权益年末余额 | 712,038 | 547,491 |

| 本年确认的收入和费用: | ||

| 归属于Felix 股东 | 306,693 | 162,464 |

| 归属于少数股东 | 190 | 199 |

| 306,883 | 162,663 |

| 2009年 | 2008年 | |

| 资产 | ||

| 流动资产 | ||

| 货币资金 | 251,430 | 109,476 |

| 应收账款和其他应收款 | 194,310 | 83,452 |

| 其他流动资产 | 62 | 31 |

| 流动资产合计 | 445,802 | 192,959 |

| 非流动资产 | ||

| 长期应收账款和其他应收款 | 24,225 | 20,748 |

| 其他金融资产 | 241,393 | 241,393 |

| 物业、厂房及设备 | 1,766 | 752 |

| 递延所得税资产 | 799 | 5,535 |

| 无形资产 | 236 | 301 |

| 非流动资产合计 | 268,419 | 268,729 |

| 资产总计 | 714,221 | 461,688 |

| 2009年 | 2008年 | |

| 负债 | ||

| 流动负债 | ||

| 应付账款和其他应付款 | 132,840 | 58,197 |

| 短期负息负债 | 8,642 | 3,509 |

| 应交税费 | 83,856 | 18,935 |

| 流动负债合计 | 225,338 | 80,641 |

| 非流动负债 | ||

| 长期应付款和其他应付款 | 2,148 | 2,679 |

| 长期负息负债 | - | 8,642 |

| 递延所得税负债 | 131 | 323 |

| 非流动负债合计 | 2,279 | 11,644 |

| 负债总计 | 227,617 | 92,285 |

| 净资产 | 486,604 | 369,403 |

| 2009年 | 2008年 | |

| 所有者权益 | ||

| 实收资本 | 445,370 | 444,833 |

| 储备 | 707 | 4,520 |

| 未分配利润 | 40,527 | (79,950) |

| 所有者权益总计 | 486,604 | 369,403 |

| 2009年 | 2008年 | |

| 收入 | 275,078 | 5,579 |

| 其他收入 | - | 250 |

| 原材料和易耗品耗用 | (141) | (53) |

| 职工费用 | (9,037) | (5,156) |

| 折旧和摊销 | (375) | (369) |

| 合同服务费和场地租金 | (3,560) | (3,027) |

| 其他经营性费用 | (2,328) | (648) |

| 财务费用 | (945) | (1,157) |

| 税前利润/(亏损) | 258,692 | (4,581) |

| 所得税收入 | 845 | 42,247 |

| 持续经营净利润 | 259,537 | 37,666 |

| 2009年 | 2008年 | |

| 经营活动产生的现金流量 | ||

| 销售商品、提供劳务收到的现金 | 2,976 | 1,821 |

| 购买商品、接受劳务支付的现金 | (7,911) | (8,349) |

| 利息收入 | 7,638 | 3,330 |

| 支付利息 | (725) | (953) |

| 支付的所得税 | (40,062) | - |

| 经营活动使用的现金流量净额 | (38,084) | (4,151) |

| 投资活动产生的现金流量 | ||

| 购建物业、厂房及设备 | (1,222) | (578) |

| 购建无形资产 | (103) | (157) |

| 处置物业、厂房及设备收回的现金净额 | 2 | - |

| 从子公司预收的现金 | 63,475 | 125,095 |

| 购买Minerva项目支付的现金 | (500) | - |

| 收到股息 | 265,240 | - |

| 投资活动产生的现金流量净额 | 326,892 | 124,360 |

| 筹资活动产生的现金流量 | ||

| 发行股票和其他权益证券收到的现金 | - | 156 |

| 偿还债务支付的现金 | (3,500) | (3,500) |

| 融资租赁所支付的现金 | (9) | (5) |

| 分配股利支付的现金 | (143,345) | (17,662) |

| 筹资活动使用的现金流量净额 | (146,854) | (21,011) |

| 现金及现金等价物净增加额 | 141,954 | 99,198 |

| 年初现金及现金等价物余额 | 109,476 | 10,278 |

| 年末现金及现金等价物余额 | 251,430 | 109,476 |

| 2009年 | 2008年 | |

| 所有者权益年初余额 | 369,403 | 350,530 |

| 现金流量套期保值 | ||

| 计入权益的损失 | - | (1,065) |

| 转入本年利润的损失 | - | (967) |

| 当期及递延所得税 | - | 610 |

| 直接计入所有者权益的利得和损失 | - | (1,422) |

| 本年利润 | 259,537 | 37,666 |

| 本年确认的收入和费用合计 | 259,537 | 36,244 |

| 股权支付费用 | 1,009 | 135 |

| 与股东的交易 | ||

| 本年行权的期权 | - | 156 |

| 本年分配股利 | (143,345) | (17,662) |

| (142,336) | (17,371) | |

| 所有者权益年末余额 | 486,604 | 369,403 |