1-8月机械工业主营业务收入62771.5亿元,同比增长7.62%,高于全国工业企业6.06个百分点,比1-5月同比提速3.39个百分点;利润总额3712.14亿元,同比增长6.83%,而全国工业企业则下降10.61%。工程机械同期收入达到1764亿元,增长10.89%,利润总额增速达到18.64%。

内需拉动强劲复苏

内需是我国工程机械今年逐季增长的主要拉动力量,1-8月份在出口同比下降51%的情况下,行业收入仍增长了10.89%,利润增长18.64%。混凝土机械、汽车起重机、挖掘机销量创出历史新高,前三季度累计销量分别增长39.73%、11.76%和7.71%。作为典型的投资拉动型行业,工程机械与固定资产投资关系密切,1-9月固定资产投资累计增速33.3%,高出上年同期5.7个百分点,国内工程机械1-9月表观消费同比增长达到23.9%。

出口弹性大 未来空间广

2008年全球工程机械的销售额约2000亿美元,其中前50强销售额为1620亿美元,占比超过80%。世界工程机械的竞争是龙头之间的竞争,排名前两位的美国卡特彼勒和日本小松销售额分别为318亿美元和192亿美元,占比达到19.63%和11.85%。出口提升成为驰骋全球的必由之路,卡特彼勒和小松2008年出口分别占总收入的67%和77.6%,而我国出口最高的徐工和合力也仅刚过30%。

中国企业国际占比低,空间大。进入全球工程机械前50强的中国工程机械企业有徐工、三一、中联重科、柳工、龙工、厦工、山推和国机集团,八家企业合计收入为121亿美元,份额占50强的7.47%。而港口机械的振华港机和中集集团是我国工程机械未来的榜样,两者在行业内皆占领全球超过70%的份额。

工程机械仍处长周期 潜力最大

城市化和工业化进程决定工程机械仍有较大发展空间。我国工程机械2008年收入达到2790亿元,较1998年的350亿元增长7.97倍,同期我国GDP增速只有3.6倍,去掉出口拉动,我国工程机械内需增长达到5.19倍,仍然快于GDP增速。2008年我国城市化率达到45.7%,较2007年提高0.8个百分点,距离工业化国家67%的标准仍有较大空间。

我们认为,工程机械明年将延续恢复向上态势,龙头公司长期成长空间依然巨大,三大龙头依然是长期投资标的,波段选择建议重点关注受益房地产投资恢复和出口弹性大的品种。

工程机械股首选三大龙头

工程机械经过多年发展,竞争脉络已经基本清晰,行业一线品种就是徐工机械、三一重工、中联重科;二线品种包括柳工、安徽合力、山推股份等企业以及其它产品相对单一的中小型和零部件类公司。我们主要观点是长期投资龙头品种、波段选择细分品种。

根据分析,基础设施投资明年将保持平稳,增速下降,房地产投资和出口将成为拉动需求的最大增速力量。房地产投资用量大、出口比例高的公司重点关注。目前工程机械业绩良好,PE估值略低于历史平均水平,与国际接近,但PB为6.24倍,高出历史平均水平近50%,是国际平均值的2.36倍,进一步提升的风险加大。

需要注意的是,工程机械业面临的主要风险是海外出口恢复进程不确定及目前针对中国的反倾销不断增加的风险;成本压力加大及竞争加剧;信贷条件收紧等。最后我们重点推荐徐工机械、三一重工、中联重科和安徽合力等四家公司。

(中原证券研究所 路永光)

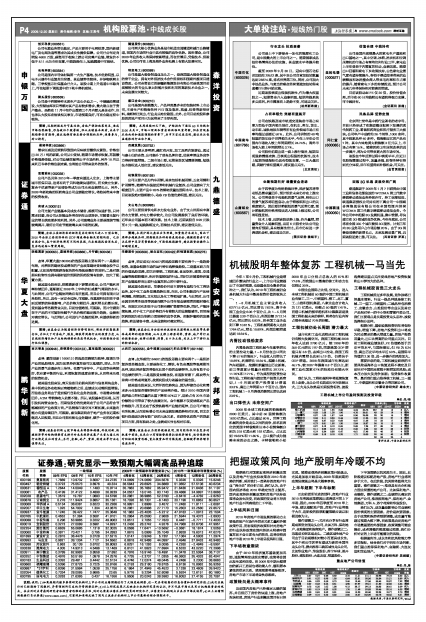

工程机械上市公司盈利预测及投资评级

单位:元/倍

■

资料来源:中原证券研究所