基金管理人的董事会及董事保证本报告所载资料不存在虚假记载、误导性陈述或重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

基金托管人中国银行股份有限公司根据本基金合同规定,于2010年1月18日复核了本报告中的财务指标、净值表现和投资组合报告等内容,保证复核内容不存在虚假记载、误导性陈述或者重大遗漏。

基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利。

基金的过往业绩并不代表其未来表现。投资有风险,投资者在作出投资决策前应仔细阅读本基金的招募说明书。

本报告中的财务资料未经审计。

本报告期为2009年10月1日起至12月31日止。

§2基金产品概况

■

§3主要财务指标和基金净值表现

3.1主要财务指标

单位:人民币元

■

注:(1)上述基金业绩指标不包括持有人认购或交易基金的各项费用,计入费用后实际收益水平要低于所列数字。

(2)“本期已实现收益”指基金本期利息收入、投资收益、其他收入(不含公允价值变动收益)扣除相关费用后的余额;“本期利润”为本期已实现收益加上本期公允价值变动收益。

(3)所列数据截止到2009年12月31日。

3.2 基金净值表现

3.2.1 本报告期基金份额净值增长率及其与同期业绩比较基准收益率的比较

■

注:同期业绩比较基准以人民币计价,已包含人民币汇率波动等因素产生的效应。

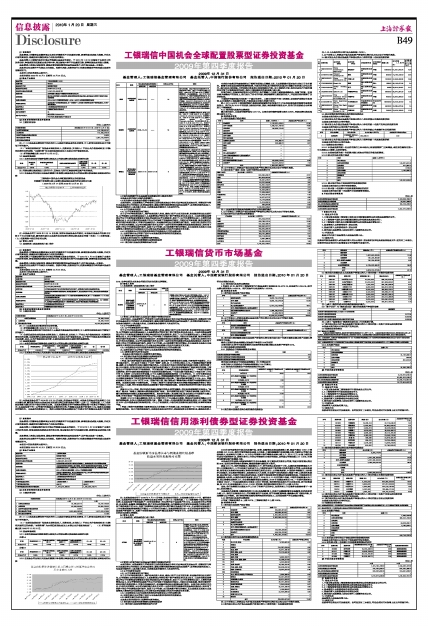

3.2.2 自基金合同生效以来基金份额累计净值增长率变动及其与同期业绩比较基准收益率变动的比较

工银瑞信中国机会全球配置股票型证券投资基金

份额累计净值增长率与业绩比较基准收益率的历史走势对比图

(2008年2月14日至2009年12月31日)

■

注:本基金合同于2008年2月14日生效,按照本基金基金合同规定,本基金自基金合同生效之日起6个月内为建仓期,截至报告期末本基金的各项投资比例已达到基金合同第十四条(二)投资范围、(七)投资限制中规定的各项比例。

§4 管理人报告

4.1 基金经理(或基金经理小组)简介

■

4.2 境外投资顾问为本基金提供投资建议的主要成员简介

本基金本报告期内无境外投资顾问。

4.3 报告期内本基金运作遵规守信情况说明

本报告期内,本基金管理人严格按照《证券投资基金法》等有关法律法规及基金合同、招募说明书等有关基金法律文件的规定,依照诚实信用、勤勉尽责的原则管理和运用基金资产,在控制风险的基础上,为基金份额持有人谋求最大利益,无损害基金份额持有人利益的行为。

4.4 公平交易专项说明

4.4.1 公平交易制度的执行情况

为了公平对待各类投资人,保护各类投资人利益,避免出现不正当关联交易、利益输送等违法违规行为,公司根据《证券投资基金法》、《基金管理公司特定客户资产管理业务试点办法》、《证券投资基金管理公司公平交易制度指导意见》等法律法规和公司内部规章,拟定了《公平交易管理办法》、《异常交易管理办法》,对公司管理的各类资产的公平对待做了明确具体的规定,并规定对买卖股票、债券时候的价格和市场价格差距较大,可能存在操纵股价、利益输送等违法违规情况进行监控。本报告期,按照时间优先、价格优先的原则,本公司对满足限价条件且对同一证券有相同交易需求的基金等投资组合,均采用了系统中的公平交易模块进行操作,实现了公平交易;未出现清算不到位的情况,且本基金及本基金与本基金管理人管理的其他投资组合之间未发生法律法规禁止的反向交易及交叉交易。

4.4.2 本投资组合与其他投资风格相似的投资组合之间的业绩比较

无,因报告期内本公司旗下没有与本基金投资风格相似的投资组合。

4.4.3 异常交易行为的专项说明

本基金本报告期没有出现异常交易的情况。

4.5 报告期内基金的投资策略和业绩表现说明

4.5.1 报告期内基金投资策略和运作分析

全球股市在第四季度前期经过了短暂的回调之后继续上扬,尤其是欧美市场还在年末创出了全年新高。随着全球各国宏观经济数据的改善,市场关注的焦点开始转向为各国央行刺激计划的退出步伐与时间。美元因此止跌回稳,并带动部分资金流出香港等新兴市场。在中国经济方面,政府对房地产市场的调控也引发了对政策转向的担忧,海外中国股票在四季度录得小幅上涨。

在报告期内,在保持相对较高仓位的同时,我们围绕几个投资主题积极调整组合,加强了配置。在适当减少金融地产的基础上,我们加大了对电子消费,清洁能源等主题投资的投入,并在报告期内获得了良好的收益。

中国经济的强劲复苏已经是一个确定性事件。只要全球经济不再二次探底,宏观经济政策没有急转弯,以目前海外中国股票的估值,市场应该还有较大的提升空间。

跨入2010,MSCI中国指数预期市盈率已经恢复到历史均值水平,行业和股票选择的重要性变得更加突出。我们认为2010年的投资主题包括消费,医药,清洁能源和信息技术,而我们的投资组合也将朝这几个领域倾斜。

4.5.2 报告期内基金的业绩表现

截止报告期末,本基金份额净值为0.917元。本报告期份额净值增长率为9.69%,同期业绩比较基准增长率为6.37%。

§5投资组合报告

5.1 期末基金资产组合情况

■

注:由于四舍五入的原因市值占基金总资产的比例分项之和与合计可能有尾差。

5.2 期末在各个国家(地区)证券市场的权益投资分布

■

注:1、权益投资的国家类别根据其所在证券交易所确定

2、由于四舍五入的原因市值占基金资产净值的比例分项之和与合计可能有尾差。

5.3 期末按行业分类的权益投资组合

■

注:1、以上分类采用全球行业分类标准(GICS);

2、由于四舍五入的原因市值占基金资产净值的比例分项之和与合计可能有尾差。

5.4期末按公允价值占基金资产净值比例大小排序的前十名权益投资明细

■

5.5 期末按债券信用等级分类的债券投资组合

本基金本报告期末未持有债券。

5.6 期末按公允价值占基金资产净值比例大小排名的前五名债券投资明细

本基金本报告期末未持有债券。

5.7期末按公允价值占基金资产净值比例大小排名的前十名资产支持证券投资明细

本基金本报告期末未持有资产支持证券。

5.8期末按公允价值占基金资产净值比例大小排名的前五名金融衍生品投资明细

■

5.9期末按公允价值占基金资产净值比例大小排序的前十名基金投资明细

本基金本报告期末未持有基金。

5.10 投资组合报告附注

5.10.1 本基金投资的前十名证券的发行主体本期未出现被监管部门立案调查,或在报告编制日前一年内受到公开谴责、处罚的情形。

5.10.2本基金投资的前十名股票未超出基金合同规定的备选股票库。

5.10.3 期末其他各项资产构成

■

5.10.4 期末持有的处于转股期的可转换债券明细

本基金本报告期末未持有可转换债券。

5.10.5 期末前十名股票中存在流通受限情况的说明

本基金本报告期末前十名股票不存在流通受限情况。

6 开放式基金份额变动

单位:份

■

7 备查文件目录

7.1 备查文件目录

1、中国证监会核准工银瑞信中国机会全球配置股票型证券投资基金募集的文件;

2、《工银瑞信中国机会全球配置股票型证券投资基金基金合同》;

3、《工银瑞信中国机会全球配置股票型证券投资基金托管协议》;

4、基金管理人业务资格批件、营业执照;

5、基金托管人业务资格批件、营业执照

6、报告期内基金管理人在指定报刊上披露的各项公告。

7.2 存放地点

备查文件存放于基金管理人或基金托管人处。

7.3 查阅方式

投资者可到基金管理人或基金托管人的办公场所、营业场所及网站免费查阅备查文件。在支付工本费后,投资者可在合理时间内取得备查文件的复制件或复印件。

| 基金简称 | 工银全球股票(QDII) |

| 交易代码 | 486001 |

| 基金运作方式 | 契约型开放式 |

| 基金合同生效日 | 2008年02月14日 |

| 报告期末基金份额总额 | 2,052,375,849.82份 |

| 投资目标 | 全球范围内受益于中国经济持续增长的公司 |

| 投资策略 | 通过在全球范围内分散投资,围绕着控制投资组合风险,追求基金长期资产增值并战胜业绩基准 |

| 业绩比较基准 | 40%×MSCI中国指数收益率+60%×MSCI全球股票指数收益率 |

| 风险收益特征 | 本基金属于全球股票型基金,在一般情况下,其风险与预期收益高于债券型基金,亦高于混合型基金 |

| 基金管理人 | 工银瑞信基金管理有限公司 |

| 基金托管人 | 中国银行股份有限公司 |

| 境外投资顾问 | 无 |

| 境外资产托管人 | 英文名称:Citibank N.A. |

| 中文名称:美国花旗银行有限公司 |

| 主要财务指标 | 报告期(2009年10月1日-2009年12月31日) |

| 1.本期已实现收益 | 113,799,601.47 |

| 2.本期利润 | 173,499,049.78 |

| 3.加权平均基金份额本期利润 | 0.0823 |

| 4.期末基金资产净值 | 1,881,619,589.42 |

| 5.期末基金份额净值 | 0.917 |

| 阶段 | 净值增长率① | 净值增长率标准差 ② | 业绩比较基准收益率③ | 业绩比较基准收益率标准差④ | ①-③ | ②-④ |

| 过去三个月 | 9.69% | 1.06% | 6.37% | 1.04% | 3.32% | 0.02% |

| 姓名 | 职务 | 任本基金的基金经理期限 | 证券从业年限 | 说明 | |

| 任职日期 | 离任日期 | ||||

| 郝康 | 本基金的基金经理 | 2008-2-14 | --- | 14 | 澳大利亚籍,毕业于澳大利亚莫纳西大学,获哲学博士学位。超过12年海外金融从业经历。1995年5月至1997年8月,任职于美洲银行,担任高级经理。1997年9月至2000年8月,任职于首源投资管理公司,担任基金经理。2001年2月至2004年6月,任职于联和运通投资顾问管理公司,担任执行董事。2004年7月至2006年12月,任职于北京博动科技有限责任公司,担任执行董事和财务总监。2007年8月至今,任职于工银瑞信基金管理有限公司权益投资部。2008年2月14日至今,担任工银全球基金基金经理。 |

| 游凛峰 | 本基金的基金经理 | 2009-12-25 | --- | 15 | 美国籍,毕业于美国斯坦福大学,获博士学位。1993年7月至1994年10月,任职于Johnson & Johnson Company,担任统计员。1994年10月至1996年6月,任职于Vestek System of now Thomson-Reuters,担任定量分析员。1996年6月至2000年8月,任职于Salomon Brothers,担任股票分析策略师。2000年8月至2006年6月,任职于Merrill Lynch Investment Managers,其中于2000年8月至2002年11月,担任高级研究员;2002年11月至2006年6月,担任美林集中基金和美林保本基金基金经理。2006年6月至2008年1月,任职于Fore Research & Management,于2006年7月至2007年11月,担任Fore Equity Market Neutral组合基金经理。2008年1月至2008年11月,任职于Jasper Asset Management,担任Jasper Gemini Fund基金基金经理。2009年1月至今,任职于工银瑞信基金管理有限公司。 |

| 曹冠业 | 曾任本基金的基金经理,工银成长的基金经理 | 2008-2-14 | 2009-12-25 | 8 | 中国籍,毕业于上海交通大学,获材料科学和技术经济双学士学位;2001年毕业于法国马赛经济科技法律大学,获工商管理硕士和法学硕士学位;并获注册金融分析师(CFA)和金融风险管理师(FRM)资格。1998年4月至1998年9月,任职于中海信托,担任证券投资部分析员。2001年5月至2001年9月,任职于法国雷诺机车集团从事投资研究工作。2001年9月至2006年10月,任职于法国东方汇理资产管理公司巴黎总部和香港公司。2001年9月至2002年8月,担任国际协调发展部亚太区主管;2002年8月至2004年11月,担任结构基金部基金经理;2004年11月至2005年12月,担任亚太结构基金投资主管;2005年12月至2006年10月,担任亚太股票投资部投资经理。2006年10月25日至2007年8月28日,任职于香港恒生投资管理公司,担任香港中国股票和QFII基金投资经理。2007年8月至今,任职于工银瑞信基金管理有限公司。2007年11月29日至2009年5月17日,担任工银核心价值基金基金经理。2008年2月14日至2009年12月25日,担任工银全球基金基金经理。2009年5月18日至今,担任工银成长基金基金经理。 |

| 序号 | 项目 | 金额(人民币元 ) | 占基金总资产的比例(%) |

| 1 | 权益投资 | 1,742,331,479.51 | 87.35 |

| 其中:普通股 | 1,595,431,758.43 | 79.99 | |

| 存托凭证 | 146,899,721.08 | 7.37 | |

| 2 | 基金投资 | - | |

| 3 | 固定收益投资 | - | - |

| 其中:债券 | - | - | |

| 资产支持证券 | - | - | |

| 4 | 金融衍生品投资 | 340,595.72 | 0.02 |

| 其中:远期 | 340,595.72 | 0.02 | |

| 期货 | - | - | |

| 期权 | - | - | |

| 权证 | - | - | |

| 5 | 买入返售金融资产 | - | - |

| 其中:买断式回购的买入返售金融资产 | - | - | |

| 6 | 货币市场工具 | - | - |

| 7 | 银行存款和结算备付金合计 | 109,589,510.58 | 5.49 |

| 8 | 其他资产 | 142,301,302.52 | 7.13 |

| 9 | 合计 | 1,994,562,888.33 | 100.00 |

| 国家(地区) | 公允价值(人民币元) | 占基金资产净值比例(%) |

| 中国香港 | 900,655,259.72 | 47.87 |

| 美国 | 454,384,562.84 | 24.15 |

| 瑞士 | 89,551,379.67 | 4.76 |

| 新加坡 | 54,797,644.68 | 2.91 |

| 澳大利亚 | 52,837,143.97 | 2.81 |

| 法国 | 51,033,592.97 | 2.71 |

| 日本 | 42,626,665.12 | 2.27 |

| 英国 | 27,939,058.81 | 1.48 |

| 印度尼西亚 | 26,426,437.50 | 1.40 |

| 德国 | 16,027,977.22 | 0.85 |

| 加拿大 | 14,178,866.96 | 0.75 |

| 韩国 | 11,316,908.16 | 0.60 |

| 挪威 | 555,981.89 | 0.03 |

| 合计 | 1,742,331,479.51 | 92.60 |

| 行业类别 | 公允价值(人民币元) | 占基金资产净值比例(%) |

| 能源 | 264,034,661.84 | 14.03 |

| 金融 | 420,785,137.14 | 22.36 |

| 基础材料 | 157,325,488.74 | 8.36 |

| 信息技术 | 252,347,417.27 | 13.41 |

| 工业 | 140,341,092.78 | 7.46 |

| 消费者非必需品 | 145,263,457.45 | 7.72 |

| 消费者常用品 | 183,761,355.56 | 9.77 |

| 医疗保健 | 139,114,664.30 | 7.39 |

| 电信服务 | 4,497,359.79 | 0.24 |

| 公用事业 | 34,860,844.64 | 1.85 |

| 合计 | 1,742,331,479.51 | 92.60 |

| 序号 | 证券代码 | 公司名称 (英文) | 公司名称 (中文) | 所在证券市场 | 所属国家(地区) | 数量(股) | 公允价值 (人民币元) | 占基金资产净值比例(%) |

| 1 | CNE1000002H1 | China Construction Bank Corp | 建设银行 | 香港证券交易所 | 中国 | 13900000 | 81,631,942.24 | 4.34 |

| 2 | KYG875721485 | Tencent Holdings Ltd | 腾讯 | 香港证券交易所 | 中国 | 500000 | 74,180,440.00 | 3.94 |

| 3 | CNE1000002L3 | China Life Insurance Co Ltd | 中国人寿 | 香港证券交易所 | 中国 | 1420000 | 47,948,299.36 | 2.55 |

| 4 | CH0038863350 | Nestle SA | 雀巢 | 瑞士证券交易所 | 瑞士 | 135900 | 45,165,027.66 | 2.4 |

| 5 | CH0012032048 | Roche Holding AG | 罗氏 | 瑞士证券交易所 | 瑞士 | 34295 | 39,914,324.57 | 2.12 |

| 6 | HK0883013259 | CNOOC Ltd | 中国海洋石油 | 香港证券交易所 | 中国 | 3600000 | 38,670,681.60 | 2.06 |

| 7 | CNE1000003X6 | Ping An Insurance Group Co of China Ltd | 中国平安 | 香港证券交易所 | 中国 | 450000 | 26,942,688.00 | 1.43 |

| 8 | ID1000068703 | Bumi Resources Tbk PT | 布米资源公司 | 印度尼西亚证券交易所 | 印度尼西亚 | 15000000 | 26,426,437.50 | 1.4 |

| 9 | CNE1000001Q4 | China Citic Bank Co Ltd | 中信银行 | 香港证券交易所 | 中国 | 4520000 | 26,385,872.45 | 1.4 |

| 10 | CNE1000002R0 | China Shenhua Energy Co Ltd | 中国神华 | 香港证券交易所 | 中国 | 700000 | 23,420,768.00 | 1.24 |

| 序号 | 衍生品类别 | 衍生品名称 | 公允价值(人民币元) | 占基金资产净值比例(%) |

| 1 | 远期投资 | 汇率远期(美元兑人民币) | 340,595.72 | 0.02 |

| 序号 | 名称 | 金额(人民币元) |

| 1 | 存出保证金 | - |

| 2 | 应收证券清算款 | 140,837,651.08 |

| 3 | 应收股利 | 317,981.72 |

| 4 | 应收利息 | 8779.96 |

| 5 | 应收申购款 | 1,136,889.76 |

| 6 | 其他应收款 | - |

| 7 | 待摊费用 | |

| 8 | 其他 | - |

| 9 | 合计 | 142,301,302.52 |

| 本报告期期初基金份额总额 | 2,168,899,789.97 |

| 本报告期基金总申购份额 | 39,681,298.81 |

| 减:本报告期基金总赎回份额 | 156,205,238.96 |

| 本报告期基金拆分变动份额 | - |

| 本报告期期末基金份额总额 | 2,052,375,849.82 |

2009年12月31日

基金管理人:工银瑞信基金管理有限公司 基金托管人:中国银行股份有限公司 报告送出日期:2010年01月20日

2009年第四季度报告