基金管理人的董事会及董事保证本报告所载资料不存在虚假记载、误导性陈述或重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

基金托管人中国银行股份有限公司根据本基金合同规定,于2010年1月21日复核了本报告中的财务指标、净值表现和投资组合报告等内容,保证复核内容不存在虚假记载、误导性陈述或者重大遗漏。

基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利。

基金的过往业绩并不代表其未来表现。投资有风险,投资者在作出投资决策前应仔细阅读本基金的招募说明书。

本报告中财务资料未经审计。

本报告期自2009年10月1日起至12月31日止。

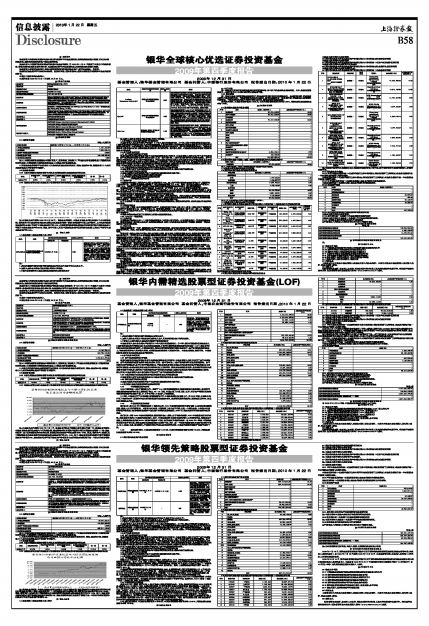

§2 基金产品概况

■

§3主要财务指标

3.1主要财务指标

单位:人民币元

■

注:1、本期已实现收益指基金本期利息收入、投资收益、其他收入(不含公允价值变动收益)扣除相关费用后的余额,本期利润为本期已实现收益加上本期公允价值变动收益。

2、所述基金业绩指标不包括持有人认购或交易基金的各项费用,例如:基金的申购、赎回费等,计入费用后实际收益水平要低于所列数字。

3.2 基金净值表现

3.2.1 本报告期基金份额净值增长率及其与同期业绩比较基准收益率的比较

■

3.2.2 自基金合同生效以来基金累计份额净值增长率变动及其与同期业绩比较基准收益率变动的比较

■

注:本基金生效日期为2008年5月26日。按基金合同规定,本基金自基金合同生效起六个月内为建仓期。截至报告日本基金的各项投资比例已达到基金合同第十四条:香港证券市场上公开发行、上市交易的股票及金融衍生品合计不高于本基金基金资产的40%;主动管理的股票型公募基金和交易型开放式指数基金合计不低于本基金基金资产的60%;现金、货币市场工具及中国证监会允许投资的其他金融工具合计不高于本基金基金资产的40%。

§4 管理人报告

4.1 基金经理(或基金经理小组)简介

■

注:

1、此处的任职日期和离任日期均指基金合同生效日或公司作出决定之日。

2、证券从业的含义符合行业普遍认可的计算标准。

4.2 境外投资顾问为本基金提供投资建议的主要成员简介

■

注:证券从业的含义符合行业普遍认可的计算标准。

4.3 报告期内本基金运作遵规守信情况说明

本基金管理人在本报告期内严格遵守《中华人民共和国证券法》、《中华人民共和国证券投资基金法》、《证券投资基金运作管理办法》及其各项实施准则、《银华全球核心优选证券投资基金基金合同》和其他有关法律法规的规定,本着诚实信用、勤勉尽责的原则管理和运用基金资产,在严格控制风险的基础上,为基金份额持有人谋求最大利益,无损害基金份额持有人利益的行为。在本报告期内,本基金投资组合符合有关法规及基金合同的约定。

4.4 公平交易专项说明

4.4.1 公平交易制度的执行情况

根据《证券投资基金管理公司公平交易制度指导意见》的要求,本基金管理人制定并执行了公平交易制度。公平交易制度的范围包括所有投资品种,以及一级市场申购、二级市场交易等所有投资管理活动。公平交易的执行情况包括:公平对待不同投资组合,严禁直接或者通过与第三方的交易安排在不同投资组合之间进行利益输送;在保证各投资组合投资决策相对独立性的同时,确保其在获得投资信息、投资建议和投资决策方面享有公平的机会;实行集中交易制度和公平的交易分配制度;加强对投资交易行为的监察稽核力度等。综上所述,本基金管理人在本报告期内严格执行了公平交易制度的相关规定。

4.4.2 本投资组合与其他投资风格相似的投资组合之间的业绩比较

本基金管理人旗下无其他投资风格与本基金相似的投资组合,因此未进行业绩比较。

4.4.3 异常交易行为的专项说明

本基金未发现存在可能导致不公平交易和利益输送的异常交易行为。

4.4.4 报告期内基金的投资策略和业绩表现说明

4.5 报告期内基金的投资策略和业绩表现说明

4.5.1 行情回顾及运作分析

(1) 香港市场

中国经济持续复苏,国民生产总值于三季度增长8.9%,加上货币供应仍维持在较充裕的水平,因而带动中资股的升势。在能源及金融股的推动下,恒生指数在四季度上升4.4%。期内,恒生国企指数的升幅更大,达到7.9%。惟临近年末期间,则因为市场忧虑政府刺激经济措施可能逐步退市,而出现轻微调整。

香港经济方面,于四季度继续平稳发展,失业率进一步下降至5.1%,出口贸易更再次回复同比正增长。但一方面,由于社会上对房价升幅过急的不满之声越来越大,加上美元反弹令资金涌入香港的情况停止,房地产市场在四季度出现了冷却迹象。总括而言,香港经济仍极度依赖外围因素,特别是美国方面的货币政策,经济上的结构性缺陷令香港经济在周期性波动的影响下更显得被动。

股票市场方面,中资股受惠于实体经济的强力复苏,表现更胜港股。美元走弱及外围经济回稳则有利商品价格,间接推动能源股的股价。此外,在政策支持下,消费行业的企业业绩亦纷纷报捷。汽车、家电等的销售均大幅增长。唯独房地产板块因预期国家收紧政策限制而停滞不前。

由于上述趋势,本基金香港股票投资组合于四季度高配消费股、能源股等的部署,成功为基金带来优异的相对回报。

(2) 全球投资组合

2009年第4季度,在全球经济回暖的支撑下,各区域的股市继续上涨,其中:标普/花旗全球市场指数的全球新兴市场部分涨9.8%,北美部分涨5.4%,香港恒生指数涨4.4%,亚太部分(除日本外)涨4.3%,欧洲部分涨2.6%,日本部分下跌3.9%。日本部分的下跌主要是美元反弹的货币因素造成,以日元标价的日本部分在第4季度持平。

本基金仍然较高地配置了以香港为主的亚太区域股票基金。

4.5.2 2010年一季度展望

(1) 总体市场

全球金融市场经过去年十二月份的适度调整后,正好迎上季节性的一月效应重拾动力,行情有望继续走高。综观投资因素,基本面总体良好,流动性依然宽松,投资人的风险态度是乐观中带谨慎,预期第一季度权益类资产投资表现理想。

(2) 环球市场

爆发金融海啸后一年多,各国经济正处于不同的复苏阶段,政府在处理流动性退市的手段与时间表也因此会有所不同。相反,全球金融环境自由流通,加上套息交易活跃,股市走势在第一季度将保持高度相连与互动性。

估值方面,虽然去年资产市场出现亢奋性强力反弹,但全球各主要股票指数技术上仍没有重返到金融海啸以前的水平。所以说资产估值有超前嫌疑是可以理解的,不过目前距离创历史性新高还差很远,基本上是徘徊在康复过程的中段位置。与此同时,从房地产及就业市场逐步趋向稳定,消费者信心有所回暖,转化为企业盈利预期今年有双位数增长的带动下(注:有别于2009上半年的库存重建和下半年的政府基建及大额补贴),传统市盈率客观上是处于合理水平。至于流动性,纵使资产泡沫的风险日渐明显,但通货膨胀暂时尚未浮现,各央行在第一季度采取的策略是口硬手软。

环球区域当中,新兴市场依赖自身的成长性及扩宽内需的空间,相对成熟市场,将继续有较大的吸引力。从基本面如财政状况及信贷风险等角度评审,亚洲和南美要比东欧和中东好;北美和西欧又比日本好。行业板块当中,2010年将继续是信息科技产品更新换代,制式百花齐放,技术跳跃飞升的良好时机,相关股票表现值得期待。

风险主要有两方面:(1)复苏速度太快引致通胀提早重临,逼使央行过急退市;(2)个别新兴经济出现主权债务违约,爆发区域性多米诺骨牌效应。这两个情景都会激发美元反弹,连锁反应下大量套息交易平仓令市场影响放大,引致资产价格再一次受压而脱离基本面。也是因为这种忧虑,第一季度市场将无可避免地出现较大的波动性。

(3) 香港市场

香港的经济发展前景在金融海啸爆发以后日见依赖中国。预期2010年中国GDP增长又再冠于全球,上市企业更多元化,加上投资人普遍对人民币有升值预期,可预见环球资金在第一季度将继续流向中国相关联而又自由进出的香港市场,推高资产价格。行业板块以内需消费及再生能源等较为切合国家发展方向并富内生性膨胀力。

至于风险方面,近期中国的最大骄傲可能也是它最大的隐忧:作为全球第一个经济踏上复苏之路的,有机会也是第一个货币政策退市的国家。纵使中国领导人已经明言今年重点在于调结构而非纯粹收紧流动性,但股票市场风险就正在于国际投资人未必完全对这一点有充分理解而出现过度敏感及恐慌。

(4) 外汇市场

第一季度各主要货币将会再次受美元的浮沉而牵动,其中以日元最有机会持续贬值。另外,虽然饱受国际压力,人民币在2010年相对美元将大致保持平稳。

4.5.3 投资策略

第一季度本基金主要配置在权益类资产,现金会有弹性安排以达致避险效用。地域配置方面,将会维持对新兴市场高配的状态。行业配置首选信息科技板块,而再生能源目前一般估值不低,可准备在大盘调整的时候增持。个股选择优先考虑今明两年盈利成长性,副选为特殊情况类股票。

截至报告期末,本基金份额净值为0.955元,本报告期份额净值增长率为5.99%,同期业绩比较基准收益率为4.25%。

§5 投资组合报告

5.1 报告期末基金资产组合情况

■

5.2 报告期末在各个国家(地区)证券市场的股票及存托凭证投资分布

■

注:1、股票的国家(地区)类别根据其所在证券交易所确定。

2、本基金本报告期末未持有存托凭证。

5.3 报告期末按行业分类的股票投资组合

■

注:1、以上分类采用全球行业分类标准(GICS)。

2、本基金本报告期末未持有存托凭证。

5.4 报告期末按公允价值占基金资产净值比例大小排序的前十名股票及存托凭证投资明细

■

注:本基金本报告期末未持有存托凭证。

5.5 报告期末按债券信用等级分类的债券投资组合

本基金本报告期末未持有债券。

5.6 报告期末按公允价值占基金资产净值比例大小排名的前五名债券投资明细

本基金本报告期末未持有债券。

5.7 报告期末按公允价值占基金资产净值比例大小排名的前十名资产支持证券投资明细

本基金本报告期末未持有资产支持证券

5.8 报告期末按公允价值占基金资产净值比例大小排名的前五名金融衍生品投资明细

本基金本报告期末未持有金融衍生品。

5.9 报告期末按公允价值占基金资产净值比例大小排序的前十名基金投资明细

■

注:本基金所投资的上述基金以及上述基金的基金管理人均不是、亦不得被视为本基金的发起人、分销商或发行者。

5.10 投资组合报告附注

5.10.1 申明本基金投资的前十名证券的发行主体本期是否出现被监管部门立案调查,或在报告编制日前一年内受到公开谴责、处罚的情形。

本基金投资的前十名证券的发行主体本期未出现被监管部门立案调查,或在报告编制日前一年内受到公开谴责、处罚的情形。

5.10.2 申明基金投资的前十名股票是否超出基金合同规定的备选股票库。

本基金投资的前十名股票未超出基金合同规定的备选股票库。

5.10.3 其他资产构成

■

5.10.4 报告期末持有的处于转股期的可转换债券明细

本基金本报告期末未持有债券。

5.10.5 报告期末前十名股票中存在流通受限情况的说明

本基金本报告期末本基金前十名股票中不存在流通受限的情况。

5.10.6 投资组合报告附注的其他文字描述部分

由于四舍五入的原因,比例的分项之和与合计可能有尾差。

§6 开放式基金份额变动

单位:份

■

§7 影响投资者决策的其他重要信息

无。

§8 备查文件目录

8.1 备查文件目录

8.1.1中国证监会核准银华全球核心优选证券投资基金募集的文件

8.1.2《银华全球核心优选证券投资基金基金合同》

8.1.3《银华全球核心优选证券投资基金托管协议》

8.1.4 《银华全球核心优选证券投资基金招募说明书》

8.1.5 《银华基金管理有限公司开放式基金业务规则》

8.1.6基金管理人业务资格批件、营业执照和公司章程

8.1.7基金托管人业务资格批件、营业执照

8.2 存放地点

上述备查文本存放在本基金管理人或基金托管人的办公场所。本报告存放在本基金管理人及托管人住所,供公众查阅、复制。

8.3 查阅方式

投资者可免费查阅,在支付工本费后,可在合理时间内取得上述文件的复制件或复印件。相关公开披露的法律文件,投资者还可在本基金管理人网站(www.yhfund.com.cn)查阅。

| 基金简称 | 银华全球优选(QDII-FOF) |

| 交易代码 | 183001 |

| 基金运作方式 | 契约型开放式 |

| 基金合同生效日 | 2008年5月26日 |

| 报告期末基金份额总额 | 134,382,861.93 份 |

| 投资目标 | 通过以香港区域为核心的全球化资产配置,对香港证券市场进行股票投资并在全球证券市场进行公募基金投资,有效分散投资风险并追求基金资产的长期稳定增值。 |

| 投资策略 | 本基金采用多重投资策略,充分使用由上而下、由下而上和横向推进的投资策略来使组合效率最优化。衍生品策略将不作为本基金的主要投资策略,只会在适当的时候用来规避外汇风险和市场系统性风险。 |

| 业绩比较基准 | 标准普尔/花旗全球市场指数(S&P/Citigroup BMI Global)×60%+香港恒生指数(Hang Seng Index)×40%。 |

| 风险收益特征 | 本基金为基金中基金,预期风险与收益水平高于债券基金与货币市场基金,低于全球股票型基金,在证券投资基金中属于中等偏高预期风险和预期收益的基金品种。本基金力争在控制风险的前提之下,使基金的长期收益水平高于业绩比较基准。 |

| 基金管理人 | 银华基金管理有限公司 |

| 基金托管人 | 中国银行股份有限公司 |

| 境外投资顾问 | 英文名称:Morgan Stanley Investment Management Limited |

| 中文名称:摩根士丹利投资管理有限公司 | |

| 英文名称:SEI Investments (Europe) Limited | |

| 中文名称:信怡泰投资(欧洲)有限公司 | |

| 境外资产托管人 | 英文名称:Bank of China (Hong Kong) Limited |

| 中文名称:中国银行(香港)有限公司 |

| 主要财务指标 | 报告期(2009年10月1日——2009年12月31日) |

| 1.本期已实现收益 | 1,631,323.47 |

| 2.本期利润 | 7,548,546.18 |

| 3.加权平均基金份额本期利润 | 0.0550 |

| 4.期末基金资产净值 | 128,269,693.28 |

| 5.期末基金份额净值 | 0.955 |

| 阶段 | 净值增长率① | 净值增长率标准差② | 业绩比较基准收益率③ | 业绩比较基准收益率标准差④ | ①-③ | ②-④ |

| 过去三个月 | 5.99% | 1.23% | 4.25% | 1.02% | 1.74% | 0.21% |

| 姓名 | 职务 | 任本基金的基金经理期限 | 证券从业年限 | 说明 | |

| 任职日期 | 离任日期 | ||||

| 谢礼文先生 | 本基金的基金经理、公司境外投资部总监。 | 2008年5月26日 | - | 23年 | 密歇根大学学士,斯坦福大学硕士,特许金融分析师(CFA)。曾先后担任ROBERT C. BROWN &CO. INC以及Cook Inlet副主席和组合经理,在汇丰资产管理公司担任全球固定收益资产组合经理、在野村资产管理公司担任大中华股票基金经理、在恒生投资管理公司担任资产管理负责人和投资总监等职务。于2007年8月加入银华基金管理有限公司。具有从业资格。国籍:美国。 |

| 姓名 | 在境外投资顾问所任职务 | 证券从业年限 | 说明 |

| Andrew Harmstone-Rakowski | 摩根士丹利投资管理公司执行董事 | 25年 | 获得美国宾夕法尼亚大学商务经济学硕士学位和美国威思康星大学经济学学士学位。全球战术资产配置团队的组合经理,主要负责定量技术和资产配置。2008年加入摩根士丹利,曾任贝尔斯登国际公司欧洲股票定量研究的主管,雷曼兄弟公司欧洲股票衍生品以及定量研究的主管,瑞士信贷公司产品开发主管,摩根大通公司结构性衍生品欧洲主管、期货期权美国主管等多个职位。曾在Paine Webber Capital Market, Conti Commodities, Bank of New York England and Data Resources等多个公司任职。国籍:美国。 |

| Muj Ali | 摩根士丹利投资管理公司执行董事 | 15年 | 获得美国达特默斯Amos Tuck商学院荣誉MBA学位和美国哥伦比亚大学瓦萨学院工程及经济系统学士学位,并获得美国大学优等生的荣誉。摩根士丹利投资管理亚洲(除日本外)产品开发主管,是摩根士丹利机构投资顾问团队成员。2007年加入摩根士丹利。曾任瑞士信贷公司负责产品开发以及机构和金融中介销售。美国国际集团负责投资及保险产品的开发与营销。纽约联邦储蓄银行经济研究及银行监管部任研究员。国籍:美国。 |

| John Lau | 信怡泰(欧洲)有限公司高级投资组合经理 | 11年 | 获得美国哥伦比亚大学的MBA学位、加利福尼亚大学的工程硕士学位和密歇根大学的工程学士学位,并拥有特许金融分析师资格(CFA)。2007年加入信怡泰,任职高级投资组合经理。负责基金经理研究和监控信怡泰的亚洲投资组合。曾在花旗集团资产管理的股票量化投资部门工作了10年,负责管理其部门的美国及全球股票量化投资策略,市场中立策略和结构化产品。国籍:美国。 |

| 序号 | 项目 | 金额(人民币元 ) | 占基金总资产的比例(%) |

| 1 | 权益投资 | 44,418,635.54 | 34.46 |

| 其中:普通股 | 44,418,635.54 | 34.46 | |

| 存托凭证 | - | - | |

| 2 | 基金投资 | 78,217,648.49 | 60.68 |

| 3 | 固定收益投资 | - | - |

| 其中:债券 | - | - | |

| 资产支持证券 | - | - | |

| 4 | 金融衍生品投资 | - | - |

| 其中:远期 | - | - | |

| 期货 | - | - | |

| 期权 | - | - | |

| 权证 | - | - | |

| 5 | 买入返售金融资产 | - | - |

| 其中:买断式回购的买入返售金融资产 | - | - | |

| 6 | 货币市场工具 | - | - |

| 7 | 银行存款和结算备付金合计 | 6,053,426.12 | 4.70 |

| 8 | 其他资产 | 220,240.03 | 0.17 |

| 9 | 合计 | 128,909,950.18 | 100.00 |

| 国家(地区) | 公允价值(人民币元) | 占基金资产净值比例(%) |

| 中国香港 | 44,418,635.54 | 34.63 |

| 行业类别 | 公允价值(人民币元) | 占基金资产净值比例(%) |

| 必需消费品 | - | - |

| 材料 | 1,727,360.88 | 1.35 |

| 电信服务 | 1,436,947.77 | 1.12 |

| 非必需消费品 | 4,844,700.32 | 3.78 |

| 工业 | 2,159,130.67 | 1.68 |

| 公共事业 | - | - |

| 金融 | 26,162,758.82 | 20.40 |

| 能源 | 5,951,340.41 | 4.64 |

| 信息技术 | 2,136,396.67 | 1.67 |

| 合计 | 44,418,635.54 | 34.63 |

| 序号 | 公司名称 (英文) | 公司名称(中文) | 证券代码 | 所在证券市场 | 所属国家(地区) | 数量(股) | 公允价值(人民币元) | 占基金资产净值比例(%) |

| 1 | China Life Insurance Co. Ltd. | 中国人寿保险股份有限公司 | 2628 HK | 香港证券交易所 | 中国香港 | 100,000.00 | 3,376,640.80 | 2.63 |

| 2 | China Construction Bank Corporation | 中国建设银行股份有限公司 | 939 HK | 香港证券交易所 | 中国香港 | 574,000.00 | 3,370,988.12 | 2.63 |

| 3 | CNOOC Ltd. | 中国海洋石油有限公司 | 883 HK | 香港证券交易所 | 中国香港 | 287,000.00 | 3,082,912.67 | 2.40 |

| 4 | Industrial And Commercial Bank Of China Ltd. | 中国工商银行股份有限公司 | 1398 HK | 香港证券交易所 | 中国香港 | 522,000.00 | 2,959,892.01 | 2.31 |

| 5 | Sun Hung Kai Properties Ltd. | 新鸿基地产发展有限公司 | 16 HK | 香港证券交易所 | 中国香港 | 28,000.00 | 2,867,195.07 | 2.24 |

| 6 | Standard Chartered PLC | 渣打集团有限公司 | 2888 HK | 香港证券交易所 | 中国香港 | 15,600.00 | 2,674,299.51 | 2.08 |

| 7 | Tencent Holdings Ltd. | 腾讯控股有限公司 | 700 HK | 香港证券交易所 | 中国香港 | 14,400.00 | 2,136,396.67 | 1.67 |

| 8 | Sino Land Co. Ltd. | 信和置业有限公司 | 83 HK | 香港证券交易所 | 中国香港 | 156,000.00 | 2,074,058.69 | 1.62 |

| 9 | Ping An Insurance (Group) Co. of China Ltd. | 中国平安保险(集团)股份有限公司 | 2318 HK | 香港证券交易所 | 中国香港 | 31,000.00 | 1,856,051.84 | 1.45 |

| 10 | HSBC Holdings plc | 汇丰控股有限公司 | 5 HK | 香港证券交易所 | 中国香港 | 23,200.00 | 1,826,185.96 | 1.42 |

| 序号 | 基金名称 | 基金类型 | 运作 方式 | 管理人 | 公允价值(元) | 占基金资产净值比例(%) |

| 1 | HANG SENG H-SHARE INDEX ETF 恒生H股指数ETF | 股票型- | 开放式 | Hang Seng Investment Management Limited 恒生投资管理有限公司 | 22,580,455.50 | 17.60 |

| 2 | ISHARES S&P EUROPE 350 INDEX FUND安硕标准普尔欧洲350指数基金 | 股票型- | 开放式 | BlackRock Fund Advisors 贝莱德基金顾问公司 | 13,913,194.95 | 10.85 |

| 3 | MFS MERIDIAN FUNDS– U.S. RESEARCH FUND MFS 全盛基金–美国研究基金 | 股票型- | 开放式 | MFS International Ltd. MFS 投资管理有限公司- | 12,702,024.90 | 9.90 |

| 4 | SPDR S&P EMERGING ASIA PACIFIC ETF 道富标普新兴市场亚太地区指数ETF | 股票型- | 开放式 | SSGA Funds Management Inc. 道富环球投资管理- | 6,027,538.92 | 4.70 |

| 5 | TRACKER FUND OF HONG KONG 香港盈富基金 | 股票型- | 开放式 | Hang Seng Investment Management Limited 恒生投资管理有限公司- | 5,987,440.10 | 4.67 |

| 6 | ISHARES S&P GLOBAL TECHNOLOGY SECTOR INDEX FUND 安硕标准普尔全球科技行业指数基金 | 股票型- | 开放式 | BlackRock Fund Advisors 贝莱德基金顾问公司- | 5,277,784.67 | 4.11 |

| 7 | ISHARES MSCI BRIC INDEX FUND 安硕MSCI金砖四国指数基金 | 股票型- | 开放式 | BlackRock Fund Advisors 贝莱德基金顾问公司- | 4,946,552.93 | 3.86 |

| 8 | SPDR S&P EMERGING LATIN AMERICA ETF 道富标普新兴市场拉丁美洲指数ETF | 股票型- | 开放式 | SSGA Funds Management Inc. 道富环球投资管理- | 4,728,717.30 | 3.69 |

| 9 | ISHARES MSCI TAIWAN INDEX FUND 安硕MSCI台湾指数基金 | 股票型- | 开放式 | BlackRock Fund Advisors 贝莱德基金顾问公司- | 1,053,884.87 | 0.82 |

| 10 | LLOYD GEORGE ASIA PACIFIC FUND Lloyd George亚太地区基金 | 股票型- | 开放式 | Lloyd George Management Lloyd George资产管理公司- | 1,000,054.35 | 0.78 |

| 序号 | 名称 | 金额(人民币元) |

| 1 | 存出保证金 | - |

| 2 | 应收证券清算款 | - |

| 3 | 应收股利 | 90,974.64 |

| 4 | 应收利息 | 441.28 |

| 5 | 应收申购款 | 92,165.74 |

| 6 | 其他应收款 | 36,658.37 |

| 7 | 待摊费用 | - |

| 8 | 其他 | - |

| 9 | 合计 | 220,240.03 |

| 报告期期初基金份额总额 | 139,038,583.50 |

| 报告期期间基金总申购份额 | 8,585,196.79 |

| 报告期期间基金总赎回份额 | 13,240,918.36 |

| 报告期期间基金拆分变动份额 | - |

| 报告期期末基金份额总额 | 134,382,861.93 |

银华全球核心优选证券投资基金

2009年第四季度报告

2009年12月31日

基金管理人:银华基金管理有限公司 基金托管人:中国银行股份有限公司 报告送出日期:2010年1月22日