|

⊙国泰君安证券企业融资总部

近日来,新股接连出现破发。中国西电上市首日即出现破发,收盘价为7.92元,相比发行价下跌1.39%;二重重装开盘即破发,全日最高价也未超过发行价,收盘下跌4.12%。新股的频繁破发进一步验证了目前发行定价制度中的市场化机制,是市场化改革必然经历的阵痛。

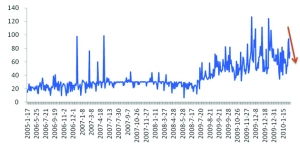

2009年新股发行制度改革以来,市场定价成为IPO的重要特点。在“新股不败”神话的预期作用下,投资者热衷于“打新”以获取无风险收益,导致新股发行价格越来越接近于市场的合理价格,使得新股的一、二级市场价差大大缩小,投资者的“打新”收益率明显降低。在这种背景下,新股上市首日破发将实属必然,发行风险日益凸现。

新股破发拆穿了“新股不败”的神话,改变了IPO参与各方的预期。投资者特别是询价对象在参与报价和申购时将更趋于理性,发行人和主承销商决定发行价格时将更加谨慎克制,发行定价机制的市场约束作用开始显现。

中国一重日前发布发行结果公告,发行价格确定为5.7元,居于初步询价确定的价格区间5元-5.8元之间,打破了之前主板新股发行累计投标询价阶段中确定的发行价格为价格区间上限的惯例,新股定价机制市场约束力量顺利传导到发行人和主承销商的定价行为上。另一方面,从中国一重的发行结果公告中可以看出,询价对象参与网下询价和申购的热情大大降低,仅有58家询价对象管理的115个配售对象参与网下初步询价;其中,申报价格不低于发行价格区间下限5元的配售对象有87个、对应的意愿申购量合计为124.779亿股,该申购量对应网下发行量的认购倍数为12.48倍。中国一重网下初步询价参与家数和认购倍数创了2009年来主板IPO的最低,并远远低于平均水平。在累计投标询价阶段,许多配售对象根据市场情况的变化和预期的调整,在累计报价中并没有按照惯例按价格区间的上限进行报价申购,而是根据市场出现的最新情况调整报价,相当部分的配售对象申购报价低于发行价格区间上限。最终,发行价格5.7元所对应的网下认购倍数仅为3.82倍,配售比例为26.17%,发行定价机制的市场约束力量在累计投标询价阶段继续发挥作用。

随着发行定价机制市场约束作用的加强,发行市盈率有望扭转不断攀升的趋势。经过市场现实的洗礼,IPO参与各方从不同角度认识到发行定价机制内在的市场约束力量,从而使投资者的行为趋于理性,发行人和主承销商的行为谨慎克制,IPO发行定价将趋于合理,发行制度市场化改革的预期局面有望实现。