新年以来,沪综指已经连续四周收出阴线,环顾全球股市,进入防御状态者比比皆是。美国道指在守10000点,香港守20000点,咱们守3000点。应该说,这些点位都是当前相关区域经济和地产经济的相对合理的反应。如果这些点位失守,可能会对全球刺激政策退出的时间和退出的节奏产生较大影响;而退出政策的迟滞,又反过来会对相关市场形成影响。

应该说,A股市场已经进入了阶段性的调整之中,按照笔者的预期,应该是在运行“耐克”走势的前半部分,而这部分有多长,也就意味着市场的调整有多深入。目前来看,影响市场运行的主要因素包括三个方面:欧洲危机、政策紧缩和盈利预期调整。这三个方面的不确定性还是比较大,但必须同时看到的是,这次的危机和08年的危机还是有本质的不同;另外,市场估值水平方面,目前市场估值比08年之处要更低。这意味着市场的风险度要远比08年来的要低一些。另一方面,我们认为地产板块目前存在极度低估,其未来的价值回归将直接推动A股的反弹甚至反转。由此,此前作为市场不稳定因素的地产板块,正逐渐成为市场的稳定力量。

三重因素压制A股市场

周四晚上,西班牙和葡萄牙分别大跌5.9%和5%,因对希腊主权债务的担忧引发对两国财政稳定状况的怀疑。欧洲其他市场以及美国股市也因担忧蔓延而下挫。现在市场的疑虑在于,这究竟是次贷危机的尾声延续,还是新一轮危机的开始?亚洲能否独善其身?中国能否独善其身?

欧洲的整体情况还是比较复杂的。反应欧洲经济运行的一个重要指标是欧元的走势。去年11月25日以来,欧元对没有已经从1.51下跌到昨日的1.36,两个多月的时间里,欧元对美元贬值了约10%。如果欧元继续出现大幅贬值,则意味着欧洲经济可能要出大问题。目前西班牙和英国的情况最令人忧虑,如果这两个国家出现明显的债务危机,则可能成为点燃欧洲大面积危机的导火索。

除了欧洲可能的危机之外,当前人们对A股前景感到忧虑还有两个因素,一是担忧紧缩政策的过度;二是忧虑上市公司业绩增长预期的反向修正。这是当前人们担忧的两个核心因素。事实上,这两个因素也存在一定的内在联系。一方面,如果紧缩政策继续延续,比如对地产业的打压进一步持续到4、5月份,那么,房价和商品房成交量无疑将受到显著的压制,未来房地产新增开工量无疑会出现明显的回落,这必将影响到整个国民经济的增长,影响2010年保增长的实现。如果出现这一状况,当前对上市公司2010年业绩增长的普遍预期(25%)可能面临持续的下调;当然,事情的另一方面是,如果出现上市公司收益预期的下调,那么政策的进一步紧缩,可能会出现一定程度的缓解。

客观认识房地产业前景

必须承认的是,当前房地产业的前景对中国股市的作用非常大。这个行业不仅影响银行、而且影响着其相关五六十个行业。所以,只有看清地产业的前景,我们才能够看清中国股市的前景。

我认为,中国房地产在较长时间内不会出现境外媒体所声称的崩溃。因为过去20年房地产完成了约20亿平米的商品房供应,而未来10至15年的总需求依然高达100亿平米。其中包括:1、存量需求。现在城市居住人口尚缺50亿平方米的住房;2、增量需求。每年1%左右的城镇化速度,预示每年大约需要2.6亿平方米的新增住房;3、替代需求。危房改造、旧房拆迁也要制造不少的新房需求。要满足这三个方面的需求,每年新增的住宅恐怕需要10亿平方米左右。

但同时也应该认识到,房地产作为“支柱”产业确实存在很多问题。不仅不利于我国产业结构的升级,而且会加剧资源配置的不合理和产业结构的不平衡。更重要的是,依靠房地产业拉动经济增长本身也不具有长久的可持续性。

所以,笔者对于房地产业的认识是,它不会崩溃,因为需求太大;而且未来10至15年,房地产业的盈利前景依然相当看好;但另一方面,从国家战略的角度,我们必须改变当前经济增长的方式。但这个过程是相当漫长而且艰难的。

作为投资者,我们的定位是什么?这点要考虑清楚,你是为了盈利,还是为了国家战略?还是二者兼顾?仅从房地产股票的情况来看,较大的可能性是,大多数龙头地产公司会在明年、在后年,或者在未来5年,盖更多的房子、卖出更多的房子,赚取更多的盈利。这是一个大概率事件。

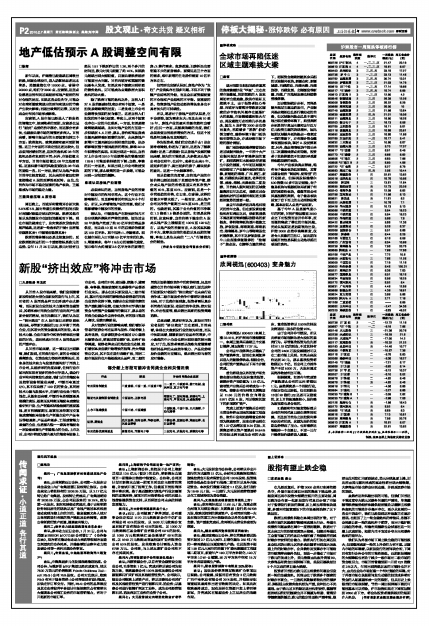

而从估值的角度看,当前地产股的市场价格已经远远低于其重估净资产值,部分龙头地产股的价格甚至只有其净资产值的60%,甚至50%。应该说,这是一个非常低估的价格,在日本、在香港,这样的估值水平都太低了。一般而言,龙头地产公司比净资产值高出20%至50%,是正常的。也就是说,其基于公允价值的市净率在1.2倍至1.5倍是合适的。如果是这样的话,这意味着,当前价格下隐含的A股龙头地产股上涨幅度在100%至120%左右。从地产股的前景而言,A股其实风险并不大,蓝筹股当前的低估以及近期的调整,事实上是为未来的“二八”行情做充分的铺垫。

(作者为中证投资公司首席分析师)