|

北京市朝阳区酒仙桥东路1号

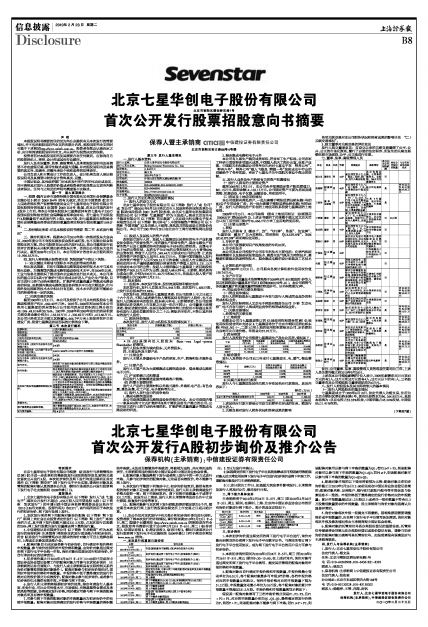

首次公开发行股票招股意向书摘要

声 明

本招股说明书摘要的目的仅为向公众提供有关本次发行的简要情况,并不包括招股说明书全文的各部分内容。招股说明书全文同时刊载于下述网站http://www.cninfo.com.cn。投资者在做出认购决定之前,应仔细阅读招股说明书全文,并以其作为投资决定的依据。

投资者若对本招股说明书及其摘要存在任何疑问,应咨询自己的股票经纪人、律师、会计师或其他专业顾问。

发行人及全体董事、监事、高级管理人员承诺招股说明书及其摘要不存在虚假记载、误导性陈述或重大遗漏,并对招股说明书及其摘要的真实性、准确性、完整性承担个别和连带的法律责任。

公司负责人和主管会计工作的负责人、会计机构负责人保证招股说明书及其摘要中财务会计资料真实、完整。

中国证监会、其他政府部门对本次发行所作的任何决定或意见,均不表明其对发行人股票的价值或者投资者的收益做出实质性判断或者保证。任何与之相反的声明均属虚假不实陈述。

第一节 重大事项提示

一、根据《境内证券市场转持部分国有股充实全国社会保障基金实施办法》(财企[2009]94号)的有关规定,经北京市国资委《北京市人民政府国有资产监督管理委员会关于七星华创电子股份有限公司国有股转持的批复》(京国资[2009]223号)批复,在本公司境内发行A股并上市后,将本公司国有股股东七星集团持有的七星电子250万股国有股划转给全国社会保障基金理事会持有;若七星电子实际发行A股数量低于本次发行的上限2,500万股,则七星集团应划转给全国社会保障基金理事会的股份数量按照实际发行股份数量的10%计算。

二、股份锁定承诺:详见本招股说明书摘要“第二节 本次发行概况”

三、滚存利润共享:根据本公司2010年第一次临时股东大会决议,2009年度公司不向股东派发现金股利或红股,也不实施公积金转增股本的方案。若公司股票在2010年内发行成功,则公司截至发行前经审计的累积未分配利润由新老股东共享,否则由公司股东大会另行决议。截至2009年12月31日,本公司经审计的合并未分配利润为19,990.35万元。

四、发行人特别提示投资者注意“风险因素”中的以下风险:

(一)在关键技术领域与国际水平的差距带来的风险

相比发达国家,目前中国集成电路制造设备的技术水平与其有较大差距。为提高国内集成电路制造设备技术水平,自2004年以来,工业与信息化部组织了部分国内企业联合进行技术攻关,本公司承担的重点项目8英寸扩散炉已经开发成功并进入产业化生产阶段,目前正进行12英寸65纳米清洗机、扩散炉和质量流量计等集成电路设备的研发。虽然国内集成电路制造设备研制水平正在大幅进步,但与国外发达国家的技术水平相比仍有差距,技术水平的差距可能给公司的经营带来一定的风险。

(二)关联交易的风险

截至2009年12月31日,本公司及控股子公司共向控股股东七星集团租赁房产约31,060.40平方米。2007年、2008年和2009年本公司租用七星集团的房屋面积占公司使用房屋总面积的比例分别为49.10%、48.81%和50.76%。2007年、2008年和2009年发生的房屋租赁关联交易金额分别为1,138.93万元、1,320.69万元和1,413.60万元。本公司已经在北京市顺义区购置26,666.7平方米土地使用权并正在建设厂房,租赁七星集团房屋面积的比例将会下降。

第二节 本次发行概况

| 股票种类: | 人民币普通股(A股) |

| 每股面值: | 人民币1.00元 |

| 发行股数: | 1,656万股 |

| 占发行后总股本的比例: | 占发行后总股本的25.48% |

| 发行价格: | 待询价后确定 |

| 发行市盈率(按发行后总股本全面摊薄计算): | 【★】倍 |

| 发行前每股权益(以归属于母公司所有者口径计算): | 5.99元(2009年12月31日经审计后的数据) |

| 发行后每股净权益: | 【★】元 |

| 发行市净率(按发行后总股本全面摊薄计算): | 【★】倍 |

| 发行方式: | 采用网下向询价对象询价配售发行与网上资金申购定价发行相结合的方式 |

| 发行对象: | 符合资格的询价对象和在深圳证券交易所开户的境内自然人、法人等投资者(国家法律、法规禁止购买者除外) |

| 本次发行股份的流通限制和锁定安排: | 公司股东硅元科电、王荫桐承诺:自公司股票在深圳证券交易所上市交易之日起一年内不转让; 公司董事王荫桐承诺:除前述锁定期外,在其任职期间每年转让的股份不得超过其所持有发行人股份总数的百分之二十五;离职后半年内,不转让其所持有的发行人股份。 |

| 承销方式: | 余额包销 |

| 预计募集资金总额和净额: | 预计募集资金总额不超过25,000万元;扣除发行费用后,本次发行预计募集资金约为23,812万元 |

| 发行费用概算: | 约【★】万元 |

第三节 发行人基本情况

一、发行人基本资料

| 发行人名称: | 北京七星华创电子股份有限公司 |

| 发行人英文名称: | Beijing Sevenstar Electronics Co., Ltd. |

| 注册资本: | 4,844万元 |

| 法定代表人: | 杨文良 |

| 成立日期: | 2001年9月28日 |

| 公司住所: | 中国北京市朝阳区酒仙桥东路1号 |

| 邮政编码: | 100016 |

| 联系电话: | 010-64369908、010-64361831-8392 |

| 传真号码: | 010-84566380 |

| 互联网网址: | http://www.sevenstar.com.cn |

| 电子信箱: | zbzq@sevenstar.com.cn |

二、发行人历史沿革及改制重组情况

(一)发行人的设立方式

北京七星华创电子股份有限公司(以下简称“发行人”或“公司”或“本公司”)是2001年9月25日经北京市人民政府经济体制改革办公室【京政体改股函[2001]54号】文批准,由北京七星华电科技集团有限责任公司(以下简称“七星集团”)作为主发起人,联合北京吉乐电子集团有限公司(以下简称“吉乐集团”)、北京硅元科电微电子技术有限责任公司(以下简称“硅元科电”)、中国华融资产管理公司(以下简称“中国华融”)以及自然人王荫桐、周凤英共同发起设立的股份有限公司。本公司于2001年9月28日在北京市工商行政管理局注册登记。

(二)发起人及其投入的资产内容

改制设立发行人时,发起人七星集团以其拥有的电子产业机器设备全部生产经营性资产、传声器生产经营性资产、混合电路生产经营性资产以及七星集团持有的晨晶电子85%的出资权益、友晟电子76.77%的出资权益、友浩电子79.97%的出资权益和七九七音响60%的出资权益,等值于人民币5,349.44万元形成对公司的出资(上述投入的净资产评估值为人民币5,858.77万元,扣除中国华融投入发行人的净资产等值于人民币509.33万元的余额);发起人吉乐集团以其拥有的用于生产偏转线圈的部分经营性资产等值人民币3,731.13万元形成对本公司的出资;发起人中国华融以七星集团上述回购股权的净资产509.33万元作为出资;发起人硅元科电、王荫桐、周凤英均为现金出资,分别为520万元、40万元和40万元。各发起人投入资产的评估基准日为2000年12月31日。

三、股本情况

(一)总股本、本次发行股本、股份流通限制和锁定安排

本次发行前,发行人总股本为4,844万股,本次发行1,656万股,占发行后总股本的25.48%。

本次发行前,控股股东七星集团承诺:自公司股票上市之日起三十六个月内,不转让或者委托他人管理其持有的发行人股份,也不由发行人回购其持有的股份;股东硅元科电、王荫桐承诺:自公司股票在深圳证券交易所上市交易之日起一年内不转让;公司董事王荫桐承诺:除前述锁定期外,在其任职期间每年转让的股份不得超过其所持有发行人股份总数的百分之二十五;离职后半年内,不转让其所持有的发行人股份。

(二)股东持股情况

本次发行前,发行人前10名股东及持股情况如下:

| 股东名称 | 持股数量(万股) | 持股比例(%) |

| 七星集团(SLS)* | 4,012 | 82.82 |

| 硅元科电 | 802 | 16.56 |

| 王荫桐 | 30 | 0.62 |

| 合计 | 4,844 | 100.00 |

*注:SLS是国有法人股股东(State-own Legal-person Shareholder)的缩写。

发行人股东全部为境内股东,无外资股东。

四、主营业务及主要产品

(一)主营业务

发行人主要从事基础电子产品的研发、生产、销售和技术服务业务。

(二)主要产品

发行人主要产品为大规模集成电路制造设备、混合集成电路和电子元件。

(三)产品销售方式和渠道

利用发行人销售渠道直接向终端客户销售;

(四)所需主要原材料

发行人产品的主要原材料以外购元器件、外购机电产品、有色金属、黑色金属、化工产品、电子浆料等为主。

(五)发行人在行业中的竞争地位

1、集成电路制造设备

本公司是我国集成电路制造设备的领先企业。本公司是国内唯一一家具有8英寸立式扩散炉和8英寸清洗设备生产能力的公司;公司目前正进行12英寸65纳米清洗机、扩散炉和质量流量计等集成电路设备的研发。

2、混合集成电路和电子元件

本公司有九条生产线完成贯军标,符合军工生产标准。公司在军工科研方面取得多项重大成果,中国载人航天工程办公室、信息产业部、中国航天科技集团公司等单位先后对七星电子在“神舟五号”、“神舟六号”、“神舟七号”载人飞船及“嫦娥一号”发射成功中作出的贡献给予了各种奖励,肯定了七星电子为中国航天事业中做出的贡献。

五、发行人业务及生产经营有关的资产权属情况

(一)发行人拥有的主要固定资产

截至2009年12月31日,本公司合并报表固定资产账面原值27,801.15万元,账面余额14,103.17万元。公司固定资产主要为房屋及建筑物、机器设备、电子仪器、运输设备,均在使用中。

(二)房屋及土地使用权情况

本公司现拥有两处房产,一处为座落于朝阳区酒仙桥东路1号的M2电子专用设备厂房;另一处为座落于朝阳区酒仙桥东路1号的M5厂房。发行人的两处房产所在的土地使用权系租赁七星集团的土地取得。

2008年7月23日,本公司取得《国有土地使用权证[京顺国用(2008出字)第00050号]》,上述证书载明了对座落于顺义区北京天竺出口加工区竺园三街6号26,666.7平方米工业用地的使用权。

(三)主要无形资产

1、商标

发行人所拥有“jL(图形)”、“JZ”、“飞行牌”、“永振”、“友谊牌”、“七星华创(图形)”共六项商标,同时拥有“QUALIFLOW”、“ASM QUALIFLOW”两项商标使用权。

2、专利申请

本公司已获国家知识产权局批准的专利82项。

3、非专利技术

本公司及本公司控股子公司非专利技术主要包括:化学汽相淀积硅薄膜生长及装备研发制造技术,高真空及气氛压力控制技术,高精度和高稳定热场控制技术,混合集成电路的设计组装及工艺技术等。

4、计算机软件使用权

截至2009年12月31日,公司拥有各类计算机软件使用权价值158.74万元。

5、生产许可证

根据北京市质量技术监督管理局于2009年3月18日颁发的《中华人民共和国制造计量器具许可证》(京制00000199号-01),本公司获得气体质量流量计和质量流量控制器的制造许可。证书有效期为3年。

六、同业竞争和关联交易情况

(一)同业竞争情况

发行人的控股股东七星集团不存在与发行人构成同业竞争的相同或相似业务。

发行人的实际控制人北京电子控股有限责任公司(下称“北京电控”)也不存在与发行人构成同业竞争的相同或相似业务。

(二)关联交易情况

1、经常性的关联交易

(1)土地租赁

根据本公司与七星集团签订的《土地使用权租赁合同》和《土地使用权租赁合同补充协议》,七星集团将位于北京市朝阳区酒仙桥东路1号M5、M2(一、二层)占用土地的使用权租赁给本公司,定价原则为当地可比市场价格。年租金为57.97万元。

(2)房屋租赁

发行人及控股子公司租赁七星集团生产及办公用房,情况如下:

| 年份 | 租赁面积 (平方米) | 交易金额 (万元) | 关联交易金额占 营业成本的比例 | 关联交易金额占同类业务的比例 |

| 2007年 | 28,677.59 | 1,138.93 | 2.93% | 91.44% |

| 2008年 | 28,733.25 | 1,320.69 | 3.23% | 96.23% |

| 2009年 | 31,060.40 | 1,413.60 | 3.83% | 92.56% |

(3)综合服务

发行人及控股子公司近三年支付七星集团水、电、暖气、物业费等情况:

| 年份 | 金额(万元) | 关联交易金额占 营业成本的比例 | 关联交易金额占 同类业务的比例 |

| 2007年 | 986.57 | 2.54% | 95.80% |

| 2008年 | 984.68 | 2.40% | 98.04% |

| 2009年 | 1,103.08 | 2.99% | 98.35% |

(4)关联方其他应付款项

发行人与七星集团及其他关联方存在其他应付款情况,具体内容如下:

(单位:万元)

| 债权人 | 2009年度 | 2008年度 | 2007年度 |

| 北京七星华电科技集团有限责任公司 | 649.37 | 2,499.08 | 2,596.22 |

| 合计 | 649.37 | 2,499.08 | 2,596.22 |

上述其他应付款主要是公司设立前原单位形成的往来,随发行人设立进入。

2、关联交易对发行人财务状况和经营成果的影响

各项关联交易对本公司财务状况和经营成果的影响详见“(二)关联交易情况”。

3、独立董事对关联交易的评价意见

发行人独立董事意见:自设立以来的关联交易遵循了公平、公开、公正的市场化原则,履行了必要的法定程序,所发生的关联交易都依照市场规则,公平、公正地进行交易。

七、董事、监事、高级管理人员

| 姓名 | 职务 | 性别 | 年龄 | 简要经历 | 兼职情况 | 是否在本公司领取薪酬 | 持有公司股份的数量 | 与公司的其他利益关系 |

| 杨文良 | 董事长 | 男 | 44岁 | 曾任国营第七九七厂副总工程师、副厂长,发行人副总经理 | 北京电控总裁,七星集团董事长、总经理, 798文化创意董事长 | 否 | ||

| 张建辉 | 副董事长 | 男 | 46岁 | 曾任国营第七九八厂总工程师、厂长,七星集团执行副总裁 | 硅元科电董事长 | 是 | 持有硅元科电出资额37.50万元 | |

| 王彦伶 | 董事、总经理 | 男 | 45岁 | 曾任国营第七九八厂分厂厂长,北京飞行电子总公司副总经理,七星集团飞行分公司总经理,七星飞行董事长、总经理,七星集团副总裁 | 七星飞行董事,硅元科电董事,七星集团董事 | 是 | ||

| 王荫桐 | 董事 | 男 | 64岁 | 曾任国营第七○○厂厂长,七星集团总经理、党委书记、发行人董事长、总经理 | 七星弗洛尔董事长,北京电子制造装备协会会长 | 否 | 30万股 | |

| 张岳明 | 董事 | 男 | 47岁 | 曾任国营第七○六厂副厂长、厂长,七星集团副总裁、书记,发行人监事 | 北京信息职业技术学院党委书记 | 否 | ||

| 贾崇石 | 董事 | 男 | 64岁 | 曾任北京电控计划财务处处长,北京电控副总经济师,北京电控久益实业发展公司总经理 | 易亨电子集团监事会召集人、北京广居安物业管理公司董事长 | 否 | ||

| 叶甜春 | 独立董事 | 男 | 45岁 | 中科院微电子研究所所长,中科院EDA中心主任 | 否 | |||

| 朱煜 | 独立董事 | 男 | 45岁 | 国家光刻设备工程技术研究中心清华大学精密机械与测控研究基地主任 | 否 | |||

| 郇绍奎 | 独立董事 | 男 | 39岁 | 深圳市新德勤财务会计咨询公司高级经理,蔚深证券有限公司投资银行部资深高级经理,北京信汇科技有限公司董事、财务总监 | 天津信汇制药股份有限公司董事、董事会秘书 | 否 | ||

| 王茂林 | 监事会主席 | 男 | 47岁 | 曾任国营第七○○厂设计所所长,发行人企业管理部副部长 | 七星弗洛尔总经理 | 否 | 持有硅元科电出资额15.00万元 | |

| 金春燕 | 监事 | 女 | 34岁 | 曾任北京798文化创意产业投资股份有限公司副总经理 | 七星集团财务总监 | 否 | ||

| 唐亚非 | 监事 | 男 | 55岁 | 曾任国营第七○○厂设计三所副所长、设计四所副所长 | 发行人微电子设备分公司总经理 | 是 | 持有硅元科电出资额9.70万元 | |

| 张国铭 | 副总经理 | 男 | 46岁 | 曾任国营北京七○○副厂长、总工程师 | 硅元科电监事,七星宏泰董事长 | 是 | 持有硅元科电出资额35.00万元 | |

| 杨向东 | 副总经理 | 男 | 49岁 | 曾任北京电视配件三厂资财部部长,吉乐集团资材部部长、副总经理 | 友益电子董事,七星弗朗特董事长 | 是 | 持有硅元科电出资额35.00万元 | |

| 张莉娟 | 财务总监 | 女 | 47岁 | 曾任中国北方工业公司出口财务部财务经理、专业子公司财务主管,北京泛太物流有限公司/澳大利亚船务有限公司财务总监 | 晨晶电子董事,友益电子董事 | 是 | 持有硅元科电出资额25.71万元 | |

| 徐加力 | 董事会秘书 | 男 | 43岁 | 曾任唐山陶瓷集团有限公司证券处副处长,唐山陶瓷股份有限公司证券部经理 | 硅元科电董事 | 是 | 持有硅元科电出资额30.00万元 |

备注:公司董事、监事、高级管理人员的每届任期均为三年,上述人员任期均截止到2010年9月26日。

上述在本公司领取薪酬的7位人员中,2009年薪酬在35万元至45万元的有2人;25万元至35万元的有4人;25万元以下的有1人。三名独立董事在本公司领取独立董事津贴均为6万元。

八、发行人控股股东及其实际控制人的基本情况

(一)发行人控股股东的基本情况

七星集团成立于1999年6月10日,法定代表人为杨文良,住所为北京市朝阳区酒仙桥东路1号,现有注册资本为90,264.95万元,其股本结构为:北京电控占53.35%权益,中国华融占45.24%权益,中国信达占1.41%权益。

保荐人暨主承销商

北京市朝阳区安立路66号4号楼

(下转B7版)