⊙国金证券研究所 陈东 曹阳

一、追寻热钱的身影

通常计算热钱的方法是将外汇储备增加额减去贸易顺差、FDI净流入所得到的残差,我们认为这一计算方法略显粗糙。2007年“次贷危机”至今,外汇市场经历了巨幅震荡,美元与欧元、日元等国际货币汇率出现很大波动,考虑到中国国际储备中存在一定日元、欧元,因此必须对相应汇兑损益进行调整。同样的变化发生在美国债券市场,美国政府赤字负担加重,并扩大了长期债务规模。“次贷危机”后伴随美联储量化宽松货币政策压低了长期国债利率,其投资收益变动亦很大。

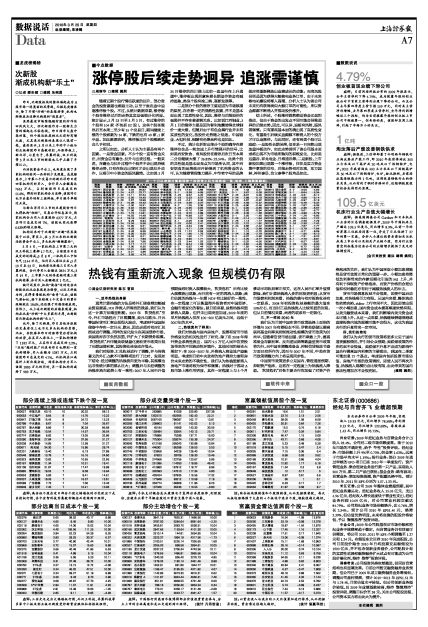

我们对投资、汇兑收益进行了调整,并与传统意义的外汇占款不可解释项进行了比对,发现如下结论:经过调整的热钱流向更为平稳,其规模也远非传统计算的那么巨大;调整后与未经调整的热钱在流向趋势上有一致性:2007年人民币升值预期强烈时流入规模较大,“次贷危机”后有比较大规模流出现象,而目前有一定的再流入现象;我们估算的热钱与一年期NDF有比较好的一致性,在一定程度上可以衡量海外投资者对中国经济、金融市场变化的看法。就目前来看,虽然热钱有重新流入现象,但并未出现明显加速,2009年底的单月热钱流入仅在100-200亿美元之间,远低于2007年的水平。

二、热钱流向了哪里?

我们对热钱与国内房地产、股票和货币市场价格变化的相关性进行了研究。除了在2008年海外资金系统性流出、国内9.5万亿人民币信贷投放带来的不同流动性环境外,其他时间的结论大致如下:在2005-2007年,外资流入商业地产迹象明显。考虑到目前中央政府的地产调控力度和房价未来走势的不确定性,我们认为热钱重新涌入房地产市场将较为保守和谨慎;热钱对于推动A股市场上涨作用明显,其在一定程度上与3个月移动平均收益率正相关,这在人民币汇率升值预期强、我们计算热钱流入多的时段更明显;从货币市场套利机制来看,热钱的确与相对投资收益有一定联系。2008年初投资收益差额的最大值在10%左右,而当时正是热钱流入比较明显的时段。但从目前情况来看,两者的联系有一定弱化。

三、不一样的2010年

我们认为目前中国在货币政策选择上面临的环境与2007年有着根本不同:尽管美联储以提高联邦基金利率来控制流动性规模的货币政策为时尚早,但随着信贷市场回暖、货币乘数上升,提高准备金存款利率、反向逆回购等数量型货币政策将先行。而中国在调整准备金、控制信贷投放节奏方面已有所作为,因而与2007年不同,中美在货币政策调整方向上将呈现同步性。

中国货币政策更多立足国内,管理通胀预期、抑制资产泡沫,这将在一定程度上为热钱流入降温。“次贷危机”后各主要央行均加强了对资产价格泡沫的关注,我们认为中国采取小幅加息措施将是货币政策正常化的重要一步。小幅加息将降低负利率带来的存款活期化引发的M1上升,并有利于抑制资产价格泡沫,而资产价格的合理估值和相对稳定亦有利于减缓热钱流入的冲击。

货币市场套息收益不会很高,即使中国启动加息,对热钱吸引力有限。从国内来看,整体流动性依然充裕,shibor上行空间不大,因此即使出现一次小幅加息,国内资金成本提高幅度依然有限。从美元融资成本来看,我们判断境内美元资金成本可能上升。从这一点来看,热钱继续借道香港或直接投资内地的规模可能不会很大,这也为我国央行的升息带来一定空间。

四、我们的结论

我们认为央行的货币政策将更多立足于国内通货膨胀情况,并引导公众预期;美联储政策的外在约束不会很强,美联储不升息不会成为影响中国央行提高国内利率的主要理由,我国在二季度可能加息27个基点。考虑国内包括股票市场估值、房地产市场的政策调控,即使人民币再次升值,热钱流入规模仍会比较有限,由此带来的国内流动性增加亦不会很充裕。(编辑 姚炯)