| ||

|

□上海证券 彭蕴亮

本周大盘走势跌宕起伏,但周五的大幅上涨令市场耳目一新。从事件驱动的角度来看,下周最受市场瞩目的事件当属融资融券,而有色板块将迎来传统的旺季,其投资机会值得我们谨慎关注。

谨慎关注融资融券

从短期盘面来看,下周最令人瞩目的时间当属融资融券的正式展开,国际经验显示,长期来看, 融资融券业务对提升证券市场交易额、增加市场流通性具有积极的推动作用,具有一定投资价值,可谨慎关注。

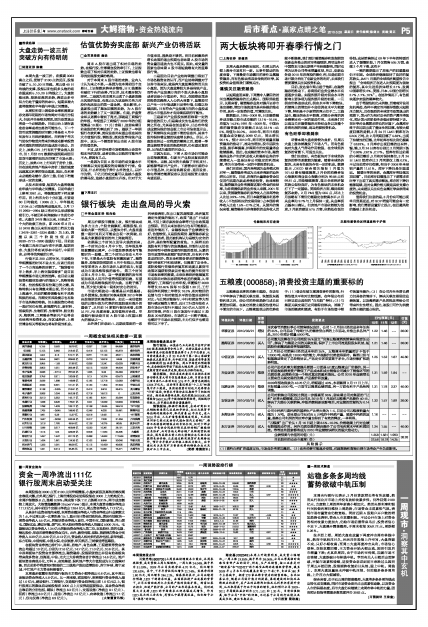

数据显示,1995-2009年,日本融资融券成交额占股市成交额的13.1%-16.5%,均值为14.3%;1991年-2009年,中国台湾的融资融券交易额占比达23.1%-43.5%,均值为35.0%。 2009年,两市日均股票基金成交额达2099 亿元,同比增长90.1%。预计2010年,两市的交易量在融资融券的推动下,流动性增加,股市活跃性加强,换手率提高,沪深两市的交易量将会继续提高。因此,在成熟的资本市场,融资融券业务产生的利差收入和融券业务的手续费收入一直是证券公司稳定的利润来源,将为市场带来一定的中期投资机会。

我们注意到,国内券商因为业务模式相对单一,融资融券将成为未来券商新的业务增长点所在。目前,券商的大量剩余资金仅仅用作活期存款或者债券投资,收益率较低,融资融券业务将提高这部分资金的收益率,为券商提供新的业务收入来源。2001年以来,美国融资融券利息净收入占券商净收入比达3.9%-16%,而日本融资融券利息净收入(不包括相应的交易佣金)占本国券商净收入比在1.5%-2.7%之间。从国外的情况来看,融资融券为券商提供的业务收入贡献不断提高。我们预计融资融券和股指期货创新业务推出的时间将超预期,两项业务对中国资本市场长期将产生积极影响,同时也将为证券公司带来增量收益,所以,创新业务是2010年券商股的催化 剂,但是前期市场已部分消化了创新业务的利好,未来我们需要谨慎关注其投资机会。

目前,发达省市网点趋于饱和,在融资融券的推动下,券商经纪业务业绩水平有望逐步企稳。如服务部升级对佣金水平的影响主要体现为服务部升级的初期,一旦佣金价格战形成后,佣金水平将下降较快,后续网点的增加并不会使佣金水平大幅度下降,特别是不少新增的网点位于二、三线城市,整体佣金水平较高,对部分券商的佣金费率还有一定的促进作用。未来我们可以适当关注融资融券对经纪业务以及整个券商利润的贡献,适当把握投资机会。

有色旺季即将到来

尽管本周大盘走势较为曲折,但周五大盘上涨依然激发了市场人气,而有色板块对大盘人气带动作用较强,在全球经济复苏的背景下,可适当关注。

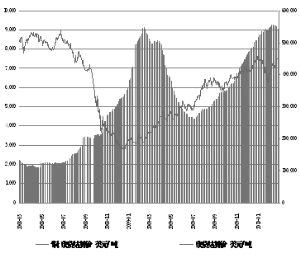

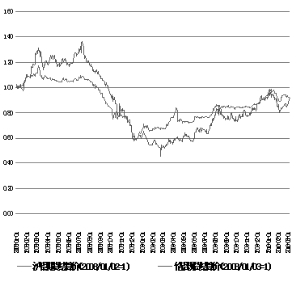

我们注意到,有色板块对于全球经济复苏的弹性系数较为敏感,随着全球经济复苏,未来有色板块存在一定的机会。数据显示,OECD综合领先指标1月值为101.43略有继续提高,2月份的消费者信心指数和商业信心指数分别为99.88点和99.81点,均是继续提高,显示全球经济复苏势头保持良好,为有色板块的未来机会打下了一定基础。美国经济方面,维持温和复苏态势。2月PMI值为56.5点,环比上月虽略有下滑但仍能稳定在较高水平;2月失业率为9.7%与上月保持一直,失业率拐点基本已确认。但房地产市场依然较为低迷,2月新房建设57.5万套,依然处在低位徘徊;成屋销售经过 09年下半年的转暖后进入了缓慢阶段,1月仅销售505万套,连续2个月下滑,这些不

一致的数据显示了房地产的回暖基础仍不牢固。全球经济继续保持了良好的复苏势头,IMF1月底的全球经济展望报告中指出“全球经济正在进入比预期更为强劲的复苏,其中先进经济体增长2.1%,发展中国家增长6%,美国、日本、中国分别增长2.7%、1.7%、10%”。在这种情况下,有色板块逐步走强的概率较大。

由于希腊危机仍未消除,而葡萄牙信用危机再起,各种不确定性问题导致欧元短期压力较大,且在强烈的全球货币政策退出的预期下,美元作为相对安全的资产属性将强化,预计美元的阶段性走强还要持续下去。 在旺季对金属需求增长的环境下,金属库存终于在近期出现了整体性的回落。有较大幅度回落的是铜,3月24日LME铜库存为52.05万吨,比2月同期回落了5.83%,出现了持续性的回落,比年初库存相比则仍提高了52.83%。3月库存出现回落的还有锌、锡、镍,3月24日库存分别比2月同期下跌了0.06%、2.61%、2.17%。铝库存经过前期的小幅回落后,3月相对保持高位,3月24日LME铝库存比2月同期仅上涨0.2%。不过当前库存仍很高,相当于2008年全球铝产量的11.51%,库存下降仍是任重道远。 随着旺季的来临,金属库存将陆续见顶回落”。目前库存回落显示了下游需求在旺季下出现了真实需求释放,库存的下降仍能够延续,这对金属价格无疑是具备支撑力度的,未来建议关注有色金属旺季来临带来的投资机会。

值得我们注意的是,3月份有可能出现单月贸易逆差,对GDP增速可能会有一定影响,我们需要设置好止损点,在回避风险的基础上抓住机会。