(上接25版)

六、信息披露义务人在收购标的上之权利设置

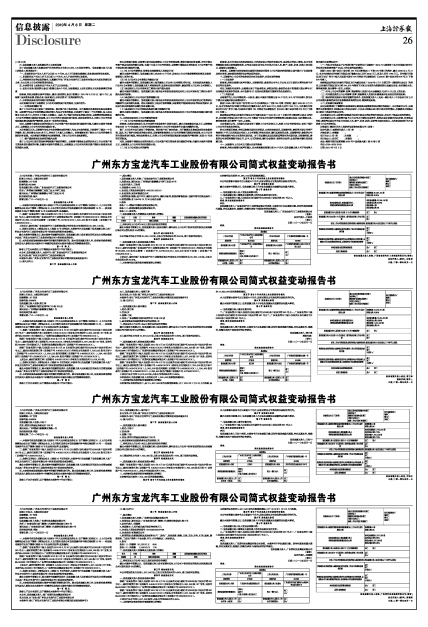

关于信息披露义务人收购金安汽车持有的东方宝龙28,884,100股股份事宜,信息披露义务人出具《承诺函》,特承诺如下:

“一、自该股份过户至本人名下之日起12个月内,本人不行使股东提案权、股东表决权等股东权利。

二、自该股份过户至本人名下之日起12个月内,本人不会对外转让该股份。

三、并按照有关法律法规的要求,认真履行作为广州东方宝龙汽车工业股份有限公司大股东的责任和义务,全力支持上市公司的经营良性发展。

四、本承诺书自上述股份过户至本人名下之日起生效。”

七、在东方宝龙《股权转让协议》签署日前六个月内,吴培青通过上交所买卖东方宝龙股票情况的核查

经核查,并经吴培青出具声明确认,截至《股权转让协议》签署日(2010年3月26日)前6个月,吴培青(及其直系亲属、控股企业)没有通过上交所买卖ST宝龙股票的行为。

八、本次权益变动后的后续计划的核查

本财务顾问听取了吴培青对上市公司后续发展计划的陈述,主要内容为:

(一)主营业务调整计划

鉴于上市公司主业目前处于停顿状态、部分资产处于冻结状态,尚不能通过自身或现有股东恢复经营。吴培青作为东方宝龙的潜在实际控制人为东方宝龙的解困,已经接手了超过一个亿的债务,投入相关资金6000多万元,并付出了大量人力和物力。因此,为了保护全体股东的根本利益,吴培青还将积极解决上市公司的债务问题和财务困难,对上市公司的主营业务进行梳理,寻找业务增长点,扭转上市公司的经营困境及资金短缺的严峻形势,实现ST宝龙的正常发展。

同时,吴培青不排除在合适的时机对上市公司资产和主营业务进行重组的可能,但截至本报告书签署之日,吴培青及上市公司尚无相关重组计划。

本财务顾问认为,吴培青作为东方宝龙的潜在实际控制人为东方宝龙的解困,已经接手了超过一个亿的债务,投入相关资金6000多万元,并付出了大量人力和物力。这些措施有利于解决上市公司的债务问题和财务困难。本财务顾问将继续与吴培青沟通,了解上市公司主业恢复情况。

(二)资产重组或者其他类似的重大决策

鉴于上市公司目前主营业务停顿和资产冻结的情况,吴培青不排除在合适的时机对上市公司资产和主营业务进行重组的可能,但截至本报告书签署之日,吴培青及上市公司尚无相关资产重组计划或其他类似的重大决策。

经本财务顾问核查,吴培青目前正在积极解决上市公司经营困难、债务问题和财务困难,尚无出售公司资产或其他类似的重大决策。但鉴于目前上市公司的现状,吴培青不排除在合适时机对上市公司资产和主营业务进行重组的可能。

(三)对上市公司董事会、监事会及高级管理人员变更计划

截至本报告书签署日,信息披露义务人在未来12个月内,没有向上市公司推荐董事和监事及更换高级管理人员的计划。

(四)对上市公司《公司章程》的修改计划

截至本报告书签署日,信息披露义务人暂无修改上市公司《公司章程》的计划。未来如涉及到修改上市公司《公司章程》,信息披露义务人将按照法律、法规有关规定和程序,修改完善上市公司《公司章程》。

(五)是否拟对上市公司现有员工聘用计划作重大变动

截至本报告书签署日,信息披露义务人暂无在本次权益变动完成后对上市公司现有员工聘用计划作重大变动的安排。

(六)是否拟对上市公司分红政策调整计划

截至本报告书签署日,信息披露义务人暂无在本次权益变动完成后对上市公司现有的分红政策进行调整或作出其他重大安排。若以后拟进行上述分红政策调整,吴培青将严格按照相关法律法规的要求,依法执行相关批准程序及履行信息披露义务。

(七)是否拟对上市公司组织机构进行重大调整的计划

截至本报告书签署日,信息披露义务人暂无在本次权益变动完成后对上市公司组织结构做出重大调整的计划。

九、本次权益变动对上市公司影响的核查

(一)对上市公司经营状况的影响核查

经核查,本次权益变动后,东方宝龙的主营业务将不会发生变化。截止本核查意见出具之日,吴培青暂无在未来12个月内改变上市公司主营业务或者对上市公司主营业务作出重大调整的计划。

鉴于上市公司主业目前处于停顿状态、部分资产处于冻结状态,尚不能通过自身或现有股东恢复经营。因此,为了保护全体股东的根本利益,吴培青将积极解决上市公司的债务问题和财务困难,对上市公司的主营业务进行梳理,寻找业务增长点,扭转上市公司的经营困境及资金短缺的严峻形势,实现ST宝龙的正常发展。

同时,吴培青不排除在合适的时机对上市公司资产和主营业务进行重组的可能,但截至本报告书签署之日,吴培青及上市公司尚无相关重组计划。

(二)对上市公司独立性的影响

经核查,东方宝龙在本次权益变动后,仍为依法设立的股份有限公司,具有独立的法人资格。东方宝龙将继续拥有独立经营运转系统,公司及关联企业与东方宝龙之间在人员、资产、业务、财务、机构上完全独立,具备独立运营能力。

经核查,吴培青已对权益变动过渡期间和变动后保持上市公司稳定经营和独立运作做出了合理安排及相关承诺,该安排和承诺符合法律法规的规定。

十、吴培青与上市公司的业务是否存在同业竞争、关联交易的核查

(一)同业竞争

经核查,并经吴培青出具声明确认,吴培青控股、参股的公司与上市公司之间目前所从事的业务不存在任何同业竞争。

同时,为避免同业竞争,吴培青出具了书面承诺函,承诺其控股、参股的企业不直接或间接从事与ST宝龙构成同业竞争的业务,也不投资与ST宝龙存在直接或间接竞争的企业或项目。

(二)关联交易

吴培青作为上市公司潜在第一大股东,截止本报告书签署日前24个月内,本人与下列当事人发生以下重大交易暨关联交易情况如下:

根据(2005)穗中法民二初字第184号《民事判决》(下称184号案)的判定,截止2009年2月21日,东方宝龙拖欠民生银行开发区支行借款本金人民币3500万元,利息人民币1769万元。民生银行开发区支行已向广州市中级人民法院申请对184号判决予以强制执行【(2006)穗中法执字第676号】(下称676号案)。

根据我国法律及民生银行开发区支行与威远实业于2009年5月7日签订的《债权转让协议》的约定,民生银行开发区支行已将184、676号案项下对东方宝龙的全部债权转让给威远实业,包括债权本息、案件受理费、保全费等一切主、从权利。

本财务顾问认为,上述重大交易有利于缓解上市公司财务压力,改善上市公司经营状况,有利于保护上市公司所有股东的利益。

经本财务顾问核查,并经吴培青出具相关承诺函,本次权益变动后,吴培青控股、参股等关联公司将严格按照《中华人民共和国公司法》、《公司章程》的有关规定,履行其权利和义务。吴培青控股、参股的公司将尽可能地避免与东方宝龙的关联交易。对于无法避免及因合理原因等发生的关联交易,吴培青控股、参股的公司承诺将遵循市场公开、公平、公正的原则,履行合法程序,按照有关法律、法规的要求履行信息披露义务。

十一、吴培青与上市公司之间重大交易的核查

经核查,并经吴培青出具声明确认,在本核查意见签署日前24个月内,信息披露义务人与下列当事人发生重大交易情况如下:

(一)与东方宝龙及其子公司进行资产交易的合计金额高于3000万元或者高于东方宝龙最近经审计的合并财务报表净资产5%以上的交易的具体情况:

根据(2005)穗中法民二初字第184号《民事判决》(下称184号案)的判定,截止2009年2月21日,东方宝龙拖欠民生银行开发区支行借款本金人民币3500万元,利息人民币1769万元。民生银行开发区支行已向广州市中级人民法院申请对184号判决予以强制执行【(2006)穗中法执字第676号】(下称676号案)。

根据我国法律及民生银行开发区支行与威远实业于2009年5月7日签订的《债权转让协议》的约定,民生银行开发区支行已将184、676号案项下对东方宝龙的全部债权转让给威远实业,包括债权本息、案件受理费、保全费等一切主、从权利。

(二)未与上市公司的董事、监事、高级管理人员进行合计金额超过人民币5万元以上的交易;

(三)未对拟更换的上市公司董事、监事、高级管理人员进行补偿或者存在其他任何类似安排;

(四)除此次权益变动计划所披露的信息外,信息披露义务人(及其一致行动人)不存在其它对上市公司有重大影响的其他正在签署或者谈判的合同、默契或者安排。

十二、财务顾问核查意见

在对吴培青进行了谨慎的尽职调查和认真阅读吴培青提供相关资料的基础上,本财务顾问认为,吴培青的主体资格符合《收购办法》的有关规定,不存在《收购办法》第六条列举的情况,并能提供《收购办法》第五十条规定的相关文件。

本财务顾问认为,吴培青已经熟悉与证券市场有关的法律和行政法规,并充分了解其应承担的责任。

本财务顾问认为,吴培青已就与上市公司之间避免同业竞争、规范关联交易做出相关承诺,并承诺其控股、参股等关联公司与东方宝龙在人员、资产、财务、机构、业务等方面相互独立。本次权益变动行为不会损害上市公司的利益。

财务顾问:深圳市天生人和经济信息咨询有限公司(盖章)

法定代表人(或授权代表人):郑 炜 ;

内核负责人:李海健 ;

项目主办人:郑 炜 ;左灵超 ;

项目协办人:屈丹红 ;李振东 ;

地址:深圳市福田区深南路2008号中国凤凰大厦1栋25楼C座

电话:0755-8202 0169

日期:2010年4月2日