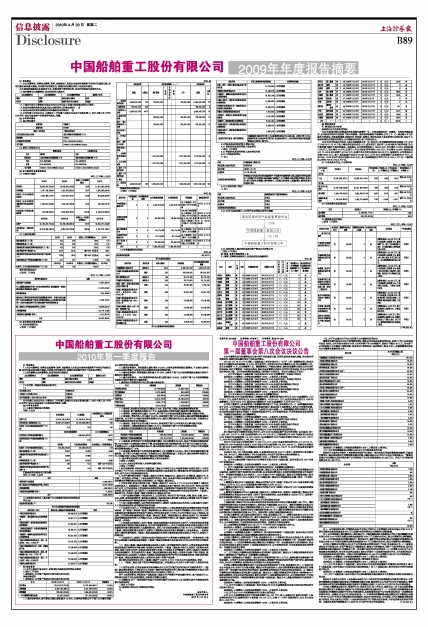

第一届董事会第八次会议决议公告

证券代码:601989 证券简称:中国重工 公告编号:临2010-003

中国船舶重工股份有限公司

第一届董事会第八次会议决议公告

本公司董事会及全体董事保证公告内容不存在虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

2010年4月16日上午9时整,中国船舶重工股份有限公司(“公司”)第一届董事会第八次会议在北京市海淀区昆明湖南路72号601会议室举行。本次会议由李长印董事长主持,应出席董事13名,亲自出席董事11名,未出席董事2名。董强董事因工作原因未参会,委托孙波董事出席会议并代为行使表决权,邵开文董事因工作原因未参会,委托李国安董事出席会议并代为行使表决权,符合公司章程规定的法定人数。公司全体监事和高级管理人员列席了本次会议。会议审议通过以下决议:

一、 关于审议通过《中国船舶重工股份有限公司2009年度董事会工作报告》的决议

表决结果:13票赞成(占有效表决票数的100%)、0票反对、0票弃权。

二、 关于审议通过《中国船舶重工股份有限公司2009年度总经理工作报告》的决议

表决结果:13票赞成(占有效表决票数的100%)、0票反对、0票弃权。

三、 关于审议通过《中国船舶重工股份有限公司2009年度财务决算报告》的决议

表决结果:13票赞成(占有效表决票数的100%)、0票反对、0票弃权。

四、 关于审议通过《中国船舶重工股份有限公司2009年年度报告及摘要》的决议

表决结果:13票赞成(占有效表决票数的100%)、0票反对、0票弃权。

五、 关于审议通过公司高级管理人员2009年度薪酬的决议

董事会同意2009年度高级管理人员薪酬分别为:董事会秘书郭同军先生2009年度薪酬为:人民币42.7万元;财务总监华伟先生2009年度薪酬为:人民币43.11万元;副总经理段志发先生2009年度薪酬为:人民币33.54万元;副总经理马聚勇先生2009年度薪酬为:人民币59.67万元。

公司独立董事对上述高级管理人员薪酬的事项进行了审查,发表意见认为:(1)该等薪酬安排体现了公平、公正的原则,符合公司绩效考核制度的要求,真实反映了高级管理人员为公司所做的贡献,有利于进一步激励公司高级管理人员为广大股东作出更大成绩;(2)该等薪酬安排的决策程序,符合有关法律法规和《首次公开发行A股股票招股说明书》、公司章程的规定,不存在损害股东利益的情形。同意前述高级管理人员的薪酬事项。

表决结果:13票赞成(占有效表决票数的100%)、0票反对、0票弃权。

六、 关于审议通过《中国船舶重工股份有限公司内部控制自我评价报告》的决议

表决结果:13票赞成(占有效表决票数的100%)、0票反对、0票弃权。

七、 关于审议通过《中国船舶重工股份有限公司2009年度社会责任报告》的决议

表决结果:13票赞成(占有效表决票数的100%)、0票反对、0票弃权。

八、 关于审议通过中国船舶重工股份有限公司2009年度利润分配预案的决议

经中瑞岳华会计师事务所有限公司审计,公司2009年实现归属于母公司净利润(合并报表口径)1,490,482,213.07元,年初未分配利润为972,507,525.06元,扣除根据公司2008 年度股东大会决议2009 年度公司已分配利润214,583,249.06 元以及提取的2009 年度法定盈余公积金58,921,705.71 元,2009 年未分配利润为2,189,484,783.36 元。

母公司2009 年初未分配利润为10,049,511.10 元,2009 年度实现净利润589,217,057.10 元,根据公司2008 年度股东大会决议2009 年度公司已分配利润214,583,249.06元。根据公司章程规定,按2009 年度净利润10%比例提取法定盈余公积金计58,921,705.71元,年末可供投资者分配的利润为325,761,613.43元。

以总股本665,100万股为基数,拟每10 股派发现金红利0.44元(含税),派发现金红利总额为295,096,361.98元,剩余利润转入下年未分配利润,本年度不进行资本公积金转增股本。

表决结果:13票赞成(占有效表决票数的100%)、0票反对、0票弃权。

九、 关于审议通过续聘中瑞岳华会计师事务所有限公司为中国船舶重工股份有限公司2010年度审计机构的决议

表决结果:13票赞成(占有效表决票数的100%)、0票反对、0票弃权。

十、 关于中国船舶重工股份有限公司关联交易的决议(关联董事已回避表决)

1、董事会同意公司与控股股东中国船舶重工集团公司及其控制的其他企业之间存在销售商品的关联交易,拟按照市场价格或经双方协商同意、以合理成本费用加上合理的利润确定的协议价格进行定价,并拟签定原则协议之补充协议二:2010年度公司与中国船舶重工集团公司的销售金额上限为(不含税)520,590万元;2010年度公司与中国船舶重工集团公司的采购商品金额上限为(不含税)262,237万元。

2、董事会同意公司与中国船舶重工集团公司控股子公司中船重工财务公司2010年度存款发生额不超过人民币50亿元;2010年度贷款发生额不超过人民币40亿元。

3、董事会同意公司与中国船舶重工集团公司控股子公司中船重工财务公司2010年度委托贷款发生额不超过人民币40亿元。

4、董事会同意修改公司与中国船舶重工集团公司土地租赁合同。将原由中国船舶重工集团公司承担的税费缴纳义务改由本公司使用土地的下属企业直接承担,由此将原租金2509.48万元(含税费)改为扣除税费后的租金1849.37万元(不含税费)。

5、2009年公司与关联方发生借款5800万元的关联交易议案

中国船舶重工集团公司江苏自动化研究所向青岛杰瑞自动化有限公司提供借款1460万元;洛阳双瑞特种设备有限公司向青岛双瑞防污工程有限公司提供借款2000万元;洛阳双瑞精钛业有限公司向厦门双瑞船舶涂料有限公司提供委托贷款方式1500万元;中国船舶重工集团公司洛阳船舶材料研究所向洛阳七维防腐工程材料有限公司提供委托贷款300万元;洛阳双瑞精钛业有限公司向洛阳双瑞达特铜有限公司提供委托贷款600万元。按照同期人民银行基准贷款利率执行。

公司独立董事对上述关联交易事项进行了审查,发表意见认为:(1)该等关联交易为公司生产经营所必须,不影响公司经营的独立性,其定价原则体现了公平、公正的原则,不会出现向大股东输送利益的情形;(2)该等关联交易的决策程序,符合有关法律法规和《首次公开发行A股股票招股说明书》、公司章程的规定,不存在损害股东利益的情形。同意前述关联交易事项。

以上议案的前四项将提交2010年5月11日召开的2009年度股东大会审议。

表决结果:5票赞成(占有效表决票数的100%)、0票反对、0票弃权。

十一、关于公司A股募集资金投资项目的决议

公司拟用A股募集资金投资5个新增项目,项目具体情况请见《中国船舶重工股份有限公司使用实际募集资金超过募投项目拟使用募集资金部分相关事项的公告》。

公司独立董事对上述事项进行了审查,发表意见认为:(1)该等项目符合公司发展方向,有利于公司做大做强,增强公司国际竞争力,使用实际募集资金超过募投项目所需部分中的一定金额不违反相关的法律规定;(2)以实际募集资金超过募投项目所需部分中的一定金额投资项目的决策程序,符合有关法律法规和《首次公开发行A股股票招股说明书》、公司章程的规定,不存在损害股东利益的情形。同意前述投资项目事项

表决结果:13票赞成(占有效表决票数的100%)、0票反对、0票弃权。

十二、关于授权公司董事会使用募集资金适时收购中国船舶重工集团公司上海船用柴油机研究所新型中速柴油机生产线的决议(关联董事已回避表决)

该新型中速柴油机生产线最近一期未经审计的账面净资产约1.12亿元,最终收购价格参照资产评估值确定。公司将于此项交易获得股东大会批准后,聘请资产评估机构对标的资产进行评估,确定收购价格,并另行召开董事会,根据股东大会的授权审议批准此项收购。

公司独立董事对授权董事会进行上述关联交易的事项进行了审查,发表意见认为:(1)该项目符合公司发展方向,有利于公司做大做强,增强公司的国际竞争力,使用实际募集资金超过募投项目所需部分中的一定金额不违反相关的法律规定,其对董事会的授权亦不违反法律法规的规定;(2)授权公司董事会使用募集资金适时收购中国船舶重工集团公司上海船用柴油机研究所新型中速柴油机生产线的决策程序,符合有关法律法规和《首次公开发行A股股票招股说明书》、公司章程的规定,不存在损害股东利益的情形。同意授权董事会适时收购中国船舶重工集团公司上海船用柴油机研究所新型中速柴油机生产线。

表决结果:5票赞成(占有效表决票数的100%)、0票反对、0票弃权。

十三、关于审议通过《中国船舶重工股份有限公司2009年度募集资金存放与实际使用情况的专项报告》的决议

表决结果:13票赞成(占有效表决票数的100%)、0票反对、0票弃权。

十四、关于公司2010年度募集资金项目投资计划的决议

公司2010年度募集资金项目计划投资金额为225,791万元,其中,根据公司《首次公开发行A股股票招股说明书》已披露的项目计划投资174,791万元;议案十一中的5项新增项目2010年计划投资51,000万元。

表决结果:13票赞成(占有效表决票数的100%)、0票反对、0票弃权。

十五、关于审议通过关于为公司所属子公司融资担保的决议

董事会同意为保证公司生产经营稳定增长,维护公司股东及投资者的利益。依照《中华人民共和国担保法》规定,公司年度内按经审计的上年末净资产的20%额度内,即累计不超过40亿元,为全资子公司和控股子公司提供中短期贷款、商业承兑汇票等担保(具体额度上限见下表);并提请董事会授权本公司董事长签署担保文件。

| 单位名称 | 2010年担保额度上限 (单位:万元) |

| 中国船舶重工股份有限公司(合并) | 400,000 |

| 大连船用柴油机有限公司 | 20,000 |

| 宜昌船舶柴油机有限公司 | 20,000 |

| 陕西柴油机重工有限公司 | 28,000 |

| 武汉船用机械有限责任公司(合并) | 30,000 |

| 重庆红江机械有限责任公司 | 10,000 |

| 重庆跃进机械厂有限公司 | 20,000 |

| 重庆江增机械有限公司(合并) | 15,000 |

| 重庆齿轮箱有限责任公司 | 85,000 |

| 武汉重工铸锻有限责任公司(合并) | 35,000 |

| 重庆长征重工有限责任公司 | 40,000 |

| 大连船用推进器有限公司 | 15,000 |

| 大连船用阀门有限公司 | 12,000 |

| 中国重工天津七所高科技有限公司 | 5,000 |

| 天津七所精密机电技术有限公司 | 1,000 |

| 九江七所精密机电科技有限公司 | 2,000 |

| 上海齐耀系统工程有限公司 | 3,000 |

| 上海齐耀发动机有限公司 | 2,000 |

| 上海齐耀螺杆机械有限公司 | 3,000 |

| 连云港杰瑞电子有限公司 | 15,000 |

| 青岛杰瑞自动化有限公司 | 3,000 |

| 连云港杰瑞模具技术有限公司 | 10,000 |

| 厦门双瑞船舶涂料有限公司 | 10,000 |

| 青岛双瑞防腐防污工程有限公司 | 10,000 |

| 洛阳七维防腐工程材料有限公司 | 2,000 |

| 洛阳双瑞达特铜有限公司 | 2,000 |

| 洛阳双瑞橡塑科技有限公司 | 2,000 |

表决结果:13票赞成(占有效表决票数的100%)、0票反对、0票弃权。

十六、关于使用募集资金以增资方式补充子公司流动资金的议案

根据公司《首次公开发行A股股票招股说明书》陈述:“若本次发行的实际募集资金数额(扣除发行费用后)超过拟投资项目的募集资金需求总额,则超过部分本公司用于补充公司流动资金。”董事会同意公司以增资方式向所属全资子公司和控股子公司补充流动资金28,080万元,相关子公司相应增加资本金28,080万元。

| 公司名称 | 金额 (单位:万元) |

| 大连船用柴油机有限公司 | 7,260 |

| 宜昌船舶柴油机有限公司 | 960 |

| 陕西柴油机重工有限公司 | 4,860 |

| 武汉船用机械有限责任公司 | 1,690 |

| 重庆齿轮箱有限责任公司 | 2,600 |

| 武汉重工铸锻有限责任公司 | 3,920 |

| 大连船用推进器有限公司 | 2,140 |

| 大连船用阀门有限公司 | 480 |

| 天津七所精密机电技术有限公司 | 480 (注1) |

| 九江七所精密机电科技有限公司 | |

| 上海齐耀系统工程有限公司 | 2,690 (注2) |

| 上海齐耀发动机有限责任公司 | |

| 上海齐耀螺杆机械有限公司 | |

| 连云港杰瑞模具技术有限公司 | 40 |

| 青岛双瑞防腐防污工程有限公司 | 960 (注3) |

| 洛阳双瑞达特铜有限公司 | |

| 洛阳双瑞橡塑科技有限公司 | |

| 合计 | 28,080 |

注1:公司将根据天津七所精密机电技术有限公司和九江七所精密机电科技有限公司在2010年期间业绩及业务发展速度在480万元总额内决定对两家公司增资的比例和数额。

注2:公司将根据上海齐耀系统工程有限公司、上海齐耀发动机有限责任公司和上海齐耀螺杆机械有限公司在2010年期间业绩及业务发展速度在2690万元总额内决定对三家公司增资的比例和数额。

注3:公司将根据青岛双瑞防腐防污工程有限公司、洛阳双瑞达特铜有限公司和洛阳双瑞橡塑科技有限公司在2010年期间业绩及业务发展速度在960万元总额内决定对三家公司增资的比例和数额。

公司独立董事对以增资方式补充子公司流动资金的事项进行了审查,发表意见认为:(1)该等安排符合公司发展方向,有利于降低自公司融资成本,提高公司经营效益,保护广大股东的利益,使用实际募集资金超过募投项目所需部分中的一定金额不违反相关的法律规定;(2)以增资方式补充子公司流动资金的决策程序,符合有关法律法规和《首次公开发行A股股票招股说明书》、公司章程的规定,不存在损害股东利益的情形。同意公司使用募集资金28,080万元以增资方式补充子公司流动资金。

表决结果:13票赞成(占有效表决票数的100%)、0票反对、0票弃权。

十七、关于审议通过公司《内幕信息知情人管理制度》的决议

表决结果:13票赞成(占有效表决票数的100%)、0票反对、0票弃权。

十八、关于审议通过《中国船舶重工股份有限公司年报信息披露重大差错责任追究制度》、修订《中国船舶重工股份有限公司关联交易内部决策制度》和《中国船舶重工股份有限公司对外担保制度》的决议

表决结果:13票赞成(占有效表决票数的100%)、0票反对、0票弃权。

十九、关于中国船舶重工股份有限公司以实际募集资金超过募投项目所需部分金额补充流动资金的议案

根据公司《首次公开发行A股股票招股说明书》:本次发行的实际募集资金扣除发行费用后,本次发行募集资金净额超过拟投资项目的募集资金需求总额,超过部分本公司用于补充公司流动资金,董事会同意将本次发行实际募集资金超过投资项目所需部分金额中人民币38亿元用于补充公司流动资金。

公司独立董事徐志坚先生、张彦仲先生、范有年先生、张士华先生、陈丽京女士对上述以实际募集资金超过募投项目所需部分金额用于补充流动资金事项发表意见如下:(1)本次发行实际募集资金超过投资项目所需部分金额用于补充公司流动资金,此种安排将有助于公司财务状况的进一步改善和经济效益的进一步提高,符合公司全体股东利益;(2)本次将实际募集资金超过募投项目所需部分金额中的38亿元用于补充公司流动资金的决策程序,符合有关法律法规、公司章程、公司《募集资金管理制度》的规定,符合《首次公开发行A股股票招股说明书》的资金使用安排,不存在损害股东利益的情形。同意将本次发行募集资金中人民币38亿元用于补充公司流动资金。(下转B90版)