2010年第1号

重 要 提 示

民生加银品牌蓝筹灵活配置混合型证券投资基金(以下简称“本基金”)经2009年1月22日中国证监会证监许可【2009】76号文核准募集,基金合同于2009年3月27日正式生效。

投资有风险,投资人申购基金时应认真阅读招募说明书;基金的过往业绩并不预示其未来表现。

本摘要根据基金合同和基金招募说明书编写,并经中国证监会核准。基金合同是约定基金当事人之间权利、义务的法律文件。基金投资人自依基金合同取得基金份额,即成为基金份额持有人和本基金合同的当事人,其持有基金份额的行为本身即表明其对基金合同的承认和接受,并按照《基金法》、《运作办法》、基金合同及其他有关规定享有权利、承担义务。基金投资人欲了解基金份额持有人的权利和义务,应详细查阅基金合同。

本基金管理人保证本招募说明书的内容真实、准确、完整。本招募说明书经中国证监会审核同意,但中国证监会对本基金做出的任何决定,均不表明其对本基金的价值和收益做出实质性判断或保证,也不表明投资于本基金没有风险。

基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。

除非另有说明,本招募说明书所载内容截止日为2010年3月27日,有关财务数据和净值表现截止日为2009年12月31日。(财务数据未经审计)

一、基金管理人

(一)基金管理人概况

名称:民生加银基金管理有限公司

注册地址:深圳市福田区益田路新世界商务中心42楼

办公地址:深圳市福田区益田路新世界商务中心42、43楼

法定代表人:杨东

成立时间:2008年11月3日

批准设立机关及批准设立文号:中国证券监督管理委员会证监许可[2008]1187号

组织形式:有限责任公司(中外合资)

注册资本:人民币贰亿元

存续期间:永续经营

经营范围:基金募集、基金销售、资产管理和中国证监会许可的其他业务。

股权结构:公司股东为中国民生银行股份有限公司(持股60%)、加拿大皇家银行(持股30%)、三峡财务有限责任公司(持股10%)。

电话:0755-23999888

传真:0755-23999800

联系人:顾定锟

民生加银基金管理有限公司设有股东会、董事会、监事会;董事会下设专门委员会:审计委员会、合规及风险管理委员会、薪酬与提名委员会;经营管理层下设专门委员会:投资决策委员会、风险控制委员会,以及设立常设部门:投资部、研究部、市场部、运营管理部、交易部、信息技术部、综合管理部、监察稽核部。

基金管理情况:截至2010年3月27日,民生加银基金管理有限公司管理3只开放式基金:民生加银品牌蓝筹灵活配置混合型证券投资基金、民生加银增强收益债券型证券投资基金、民生加银精选股票型证券投资基金。

(二)主要人员情况

1.基金管理人董事会成员

杨东先生:董事长,硕士,高级工程师。历任中国人民银行江西省分行科技处、调统处等部门处长,交通银行深圳分行电脑处处长,后加入中国民生银行,历任深圳分行副行长,杭州分行行长、深圳分行行长。现任民生加银基金管理有限公司董事长。

沈建军先生:董事,硕士,高级经济师。历任国家物资部办公厅、国家内贸部办公厅处长、全国工商联办公厅主席办公室主任、中国民生银行国际业务部、中国民生银行资产管理部、中国民生银行投资银行部副总经理。现任中国民生银行董事会战略发展与投资管理委员会投资管理办公室主任。

Frank Lippa先生:董事。曾在普华永道会计事务所从事审计、税务监督方面的工作,历任加拿大皇家银行高级顾问,加拿大皇家银行投资管理公司副总裁、首席会计师和首席财务官。现任加拿大皇家银行资产管理公司首席运营官和首席财务官。

霍平先生:董事,硕士,特许金融分析师。历任加拿大皇家银行投资管理公司(多伦多)基金业绩评估分析员、国际投资研究及分析(地区)员、国际投资研究及分析(行业)员。现任加拿大皇家银行投资管理(亚洲)有限公司(香港)基金经理。

李镇光先生:董事,博士,高级经济师。历任海口丰信公司总经理、香港景邦经济咨询公司总经理、三峡财务有限责任公司综合管理部副经理、三峡财务公司投资银行部副经理、经理。现任三峡财务有限责任公司副总经理。

朱晓光先生:董事,硕士,高级经济师。历任中国银行北京分行财会部副科长,中国民生银行总行财会部会计处处长,中国民生银行福州分行副行长,中国民生银行中小企业金融部财务总监。现任民生加银基金管理有限公司督察长。

王国刚先生:独立董事,博士生导师,经济学教授,中国注册会计师,政府特殊津贴获得者。先后在福建师范大学、南京大学任教,曾任华夏证券有限公司副总裁。现任中国社会科学院金融研究所副所长,并兼任中国金融学会常务理事、中国农村金融学会常务理事等职。

张亦春先生:独立董事,厦门大学教授、博士生导师。历任厦门大学经济系讲师、经济学院财金系副教授、教授、系副主任、系主任、厦门大学经济学院院长。现任厦门大学金融研究所所长。

Cole Randy Capener先生:独立董事,法律博士。历任美国贝克麦坚时律师事务所的律师、合伙人。后创办拯救非洲家庭的慈善组织。现任美国拯救非洲家庭的慈善组织总裁。

2.基金管理人监事会成员

赵尚恒先生:监事会主席,学士,高级经济师。历任交通银行郑州分行支行行长、太平洋保险公司湖南省分公司副总经理、民生银行电子银行部副总经理。现任民生加银基金管理有限公司监事会主席。

徐敬文先生:监事,硕士,美国伊利诺州注册会计师,美国注册管理会计师,特许金融分析师。曾在加拿大皇家银行从事战略发展与财务分析工作,其中包括加拿大皇家银行资产管理公司的业务发展。现于香港担任加皇投资管理(亚洲)有限公司亚洲股票市场研究分析员。

李君波先生:监事,硕士。历任三峡财务有限责任公司投资银行部研究员,三峡财务有限责任公司研究发展部研究员、副经理,现任三峡财务有限责任公司股权投资管理部副经理。

顾定锟先生:监事,硕士。历任广东发展银行深圳分行财会部副科长、中国光大银行深圳宝城支行会计科科长、中国民生银行深圳分行计财部副总经理、深圳彩田支行副行长(主持工作)、深圳分行会计部副总经理(主持工作)、深圳分行同业金融部副总监(主持工作)。现任民生加银基金管理有限公司营运总监兼综合管理部总监。

黄梅萍女士:监事,硕士。曾先后在中国人民银行深圳市分行、中国证券监督管理委员会深圳监管局工作。现任民生加银基金管理有限公司监察稽核部副总监。

3.基金管理人高级管理人员

杨东先生:董事长,简历见上。

张嘉宾先生:总经理,工商管理硕士,历任深业美国公司(新泽西)副总裁,瑞银华宝(纽约)业务经理,富国基金管理有限公司总经理助理、市场总监,信诚基金管理有限公司副总经理、首席市场官,中国光大资产管理有限公司(香港)首席运营官。现任民生加银基金管理有限公司总经理。

朱晓光先生:督察长,简历见上。

4.本基金基金经理

陈东先生,基金经理,武汉大学经济学博士,12年证券从业经历。历任广发证券公司研发中心副总经理,天相投资顾问有限公司研究总监,德邦证券总裁助理兼研究所所长。2008 年进入民生加银基金管理有限公司,现任公司研究部总监,自2009年3月27日起至今担任本基金基金经理,自2009年9月10日起至今担任民生加银增强收益债券型证券投资基金基金经理。

黄钦来先生,基金经理,厦门大学经济学硕士,12年证券从业经历。1998年7月进入国泰君安证券研究所,2000年7月加入鹏华基金管理有限公司,先后任研究员、鹏华普惠封闭基金基金经理助理、鹏华普天收益混合基金基金经理、鹏华中国50混合基金基金经理、基金管理部副总监、基金管理部总监、机构理财部总监兼研究总监,现任民生加银基金管理有限公司总经理助理兼投资总监、投资决策委员会主席,自2009年3月31日起至今担任本基金基金经理,自2010年2月3日起至今担任民生加银精选股票型证券投资基金基金经理。

傅晓轩先生,基金经理助理,上海交通大学硕士,14年证券从业经历。曾任大鹏证券综合研究所债券高级分析师。2004年加盟中国民生银行,曾任金融市场部发债融资中心高级经理,负责短期融资券的承销发行工作,后任金融市场部代客资产管理中心投资组合经理。2008年进入民生加银基金管理有限公司,负责固定收益投资及研究业务,自2009年3月27日起至今担任本基金基金经理助理,自2009年7月21日起至今担任民生加银增强收益债券型证券投资基金基金经理。

5.投资决策委员会

投资决策委员会由5名成员组成,设主席1名,其他委员4名。名单如下:

黄钦来先生,投资决策委员会主席,简历见上;张嘉宾先生,投资决策委员会委员,简历见上;陈东先生,投资决策委员会委员,简历见上;傅晓轩先生,投资决策委员会委员,简历见上;陈廷国先生,投资决策委员会委员,2008年1月加入民生加银基金管理有限公司,担任研究部首席分析师。

朱晓光先生、黄梅萍女士列席会议,简历见上。

6.上述人员之间不存在亲属关系。

二、基金托管人

(一)基本情况

名称:中国建设银行股份有限公司(简称:中国建设银行)

住所:北京市西城区金融大街25号

办公地址:北京市西城区闹市口大街1号院1号楼

法定代表人:郭树清

成立时间:2004年09月17日

组织形式:股份有限公司

注册资本:贰仟叁佰叁拾陆亿捌仟玖佰零捌万肆仟元人民币

存续期间:持续经营

基金托管资格批文及文号:中国证监会证监基字[1998]12号

联系人:尹 东

联系电话:010- 6759 5003

中国建设银行股份有限公司拥有悠久的经营历史,其前身“中国人民建设银行”于1954年成立,1996年易名为“中国建设银行”。中国建设银行是中国四大商业银行之一。中国建设银行股份有限公司由原中国建设银行于2004年9月分立而成立,承继了原中国建设银行的商业银行业务及相关的资产和负债。中国建设银行(股票代码:939)于2005年10月27日在香港联合交易所主板上市,是中国四大商业银行中首家在海外公开上市的银行。2006年9月11日,中国建设银行又作为第一家H股公司晋身恒生指数。2007年9月25日中国建设银行A股在上海证券交易所上市并开始交易。A股发行后中国建设银行的已发行股份总数为:233,689,084,000股(包括224,689,084,000股H股及9,000,000,000股A股)。

截至2009年12月31日,中国建设银行实现净利润1,068.36亿元,较上年增长15.32%,每股盈利为0.46元,较上年增加0.06元,盈利水平好于预期;平均资产回报率为1.24%,较上年降低0.07个百分点,加权平均净资产收益率为20.87%,较上年提高0.19个百分点,整体盈利趋势向好;总资产达到96,233.55亿元,较上年增长27.37%;资产质量在国内大银行中保持领先,不良贷款额和不良贷款率持续双降,信贷资产质量持续改善,不良贷款率为1.50%,较上年末下降0.71个百分点;拨备水平充分,拨备覆盖率为175.77%,较上年末提升44.19个百分点。

中国建设银行在中国内地设有1.3万余个分支机构,并在香港、新加坡、法兰克福、约翰内斯堡、东京、首尔、纽约及胡志明市设有分行,在悉尼设有代表处,拥有建行亚洲、建银国际,建行伦敦、建信基金、建信金融租赁、建信信托等多家子公司。全行已安装运行自动柜员机(ATM)36,021台,拥有员工约30万人,为客户提供全面的金融服务。

中国建设银行得到市场和业界的支持和广泛认可,在2009年共获得50多个国内外奖项。中国建设银行在英国《银行家》杂志公布的“全球金融品牌500强”、“全球银行1000强”中分列第9位和第12位,被《亚洲货币》杂志评为2009年度“中国区最佳银行”,被《欧洲货币》杂志评为2009年度“中国最佳银行”,连续两年被香港《资本》杂志评为“中国杰出零售银行”,荣获《亚洲银行家》杂志颁发的“中国风险管理成就奖”,中国扶贫基金会颁发的“20年特别贡献奖”等奖项,被中国红十字基金会评为“最具责任感企业”,被《全球托管人》杂志评为“国内最佳托管银行”,连续三年荣获香港《财资》杂志“中国最佳境外客户境内托管银行奖”。

中国建设银行总行设投资托管服务部,下设综合制度处、基金市场处、资产托管处、QFII托管处、基金核算处、基金清算处、监督稽核处和投资托管团队、涉外资产核算团队、养老金托管服务团队、养老金托管市场团队、上海备份中心等12个职能处室,现有员工130余人。2008年,中国建设银行一次性通过了根据美国注册会计师协会(AICPA)颁布的审计准则公告第70号(SAS70)进行的内部控制审计,安永会计师事务所为此提交了“业内最干净的无保留意见的报告”,中国建设银行成为取得国际同业普遍认同并接受的SAS70国际专项认证的托管银行。

(二)主要人员情况

罗中涛,投资托管服务部总经理,曾就职于国家统计局、中国建设银行总行评估、信贷、委托代理等业务部门并担任领导工作,对统计、评估、信贷及委托代理业务具有丰富的管理经验。

李春信,投资托管服务部副总经理,曾就职于中国建设银行总行人事教育部、计划部、筹资储蓄部、国际业务部,对商业银行综合经营计划、零售业务及国际业务具有丰富的客户服务和业务管理经验。

纪伟,投资托管服务部副总经理,曾就职于中国建设银行南通分行、中国建设银行总行计划财务部、信贷经营部、公司业务部,长期从事大客户的客户管理及服务工作,具有丰富的客户服务和业务管理经验。

(三)基金托管业务经营情况

作为国内首批开办证券投资基金托管业务的商业银行,中国建设银行一直秉持“以客户为中心”的经营理念,不断加强风险管理和内部控制,严格履行托管人的各项职责,切实维护资产持有人的合法权益,为资产委托人提供高质量的托管服务。经过多年稳步发展,中国建设银行托管资产规模不断扩大,托管业务品种不断增加,已形成包括证券投资基金、社保基金、保险资金、基本养老个人账户、QFII、企业年金等产品在内的托管业务体系,是目前国内托管业务品种最齐全的商业银行之一。截至2009年12月31日,中国建设银行已托管143只证券投资基金,其中封闭式基金6只,开放式基金137只。建设银行专业高效的托管服务能力和业务水平,赢得了业内的高度认同。2010年初,中国建设银行被总部设于英国伦敦的《全球托管人》杂志评为2009年度“国内最佳托管银行”(Domestic Top Rated),并连续第三年被香港《财资》杂志评为“中国最佳次托管银行”。

三、相关服务机构

(一)销售机构及联系人

1.直销机构

民生加银基金管理有限公司

注册地址:深圳市福田区益田路新世界商务中心42楼

办公地址:深圳市福田区益田路新世界商务中心42、43楼

法定代表人:杨东

客服电话:400-8888-388

联系人:温云春

电话:0755-23999809

传真:0755-23999810

网址:www.msjyfund.com.cn

2.代销机构

(1)中国建设银行股份有限公司

注册地址:北京市西城区金融大街25号

办公地址:北京市西城区闹市口大街1号院1号楼

法定代表人:郭树清

客服电话:95533

联系人:张静

网址:www.ccb.com

(2)中国民生银行股份有限公司

注册地址:北京市西城区复兴门内大街2号

办公地址:北京市西城区复兴门内大街2号

法定代表人:董文标

客服电话:95568

联系人:董云巍、吴海鹏

电话:010-58351666

传真:010-83914283

网址:www.cmbc.com.cn

(3)中信银行股份有限公司

注册地址:北京市东城区朝阳门北大街8号富华大厦C座

办公地址:北京市东城区朝阳门北大街8号富华大厦C座

法定代表人:孔丹

客服电话:95558

联系人:郭伟

电话:010-65557048

传真:010-65550827

网址:http://bank.ecitic.com

(4)深圳发展银行股份有限公司

注册地址:深圳市深南东路5047号深圳发展银行大厦

办公地址:深圳市深南东路5047号深圳发展银行大厦

法定代表人:法兰克纽曼(Frank N. Newman)

客服电话:95501

联系人:张青

电话:0755-82088888

传真:0755-82080406

网址:www.sdb.com.cn

(5)招商银行股份有限公司

注册地址:深圳市深南大道7088号招商银行大厦

办公地址:深圳市深南大道7088号招商银行大厦

法定代表人:秦晓

客户电话:95555

联系人:丰靖

电话:0755-83076583

传真:0755-83195049

网址:www.cmbchina.com

(6)上海银行股份有限公司

注册地址:上海市浦东新区银城中路168号

办公地址:上海市浦东新区银城中路168号

法定代表人:宁黎明

客户服务热线:021-962888

联系人:张萍

联系电话:021-68475888

传真:021-68476111

网址:www.bankofshanghai.com

(7)南京银行股份有限公司

注册地址:南京市白下区淮海路50号

办公地址:南京市白下区淮海路50号

法定代表人:林复

客服电话:400-88-96400

联系人:贺坚

电话:025-84544135

传真:025-84544129

网址:www.njcb.com.cn

(8)交通银行股份有限公司

注册地址:上海市浦东新区银城中路188号

办公地址:上海市浦东新区银城中路188号

法定代表人:胡怀邦

客服电话:95559

联系人:曹榕

电话:021-58781234

传真:021-58408842

网址:www.bankcomm.com

(9)北京银行股份有限公司

注册地址:北京市金融大街丙17号北京银行大厦

办公地址:北京市金融大街丙17号北京银行大厦

法定代表人:闫冰竹

客户服务电话:010-96169

联系人:王曦

电话:010-66223584

传真:010-66226073

网址:www.bankofbeijing.com.cn

(10)江苏银行股份有限公司

注册地址:南京市洪武北路55号置地广场

办公地址:南京市洪武北路55号置地广场

法定代表人:黄志伟

客户服务热线:40086-96098或当地营业网点咨询电话

联系人:田春慧

电话:025-58588167

传真:025-58588164

网址:www.jsbchina.cn

(11)中国银行股份有限公司

注册地址:北京市西城区复兴门内大街1号

办公地址:北京市西城区复兴门内大街1号

法定代表人:肖钢

客户服务电话:95566

联系人:王圣明

电话:010-66594911

传真:010-66594942

网址:www.boc.cn

(12)中国银河证券股份有限公司

注册地址:北京市西城区金融大街35号国际企业大厦C座

办公地址:北京市西城区金融大街35号国际企业大厦C座

法定代表人:顾伟国

客服电话: 400-888-8888

联系人:田薇

电话:010-66568430

传真:010-66568536

网址:www.chinastock.com.cn

(13)广发证券股份有限公司

注册地址:广州市天河北路183号大都会广场43楼

办公地址:广州市天河北路大都会广场18、19、 36、38、41和42楼

法定代表人:王志伟

客服电话:95575或致电各地营业网点

联系人:黄岚

电话:020-87555305

传真:020-87555417

网址: http://www.gf.com.cn

(14)中信建投证券有限责任公司

注册地址:北京市朝阳区安立路66号4号楼

办公地址:北京市东城区朝阳门内大街188号

法定代表人:张佑君

开放式基金咨询电话:400-8888-108

联系人:魏明

电话:010-85130588

传真:010-65182261

网址:www.csc108.com

(15)国泰君安证券股份有限公司

注册地址:上海市浦东新区商城路618号

办公地址:上海市浦东新区银城中路168号上海银行大厦29层

法定代表人:祝幼一

客户服务热线:400-8888-666

联系人:芮敏祺

电话:021-38676666

传真:021-38670666

网址:www.gtja.com

(16)平安证券有限责任公司

注册地址:深圳市福田区金田路大中华国际交易广场8楼

办公地址:深圳市福田区金田路大中华国际交易广场8楼

法定代表人:杨宇翔

业务咨询电话:4008816168

联系人:周璐

联系电话:4008866338

传真:0755-82400862

网站:http://www.PINGAN.com

(17)申银万国证券股份有限公司

注册地址:上海市常熟路171号

办公地址:上海市常熟路171号

法定代表人:丁国荣

客服电话:021-962505

联系人:曹晔

电话:021-54033888-2653

传真:021-54038844

网址:www.sywg.com

(18)华泰证券股份有限公司

注册地址:江苏省南京市中山东路90号华泰证券大厦

办公地址:江苏省南京市中山东路90号华泰证券大厦

法定代表人:吴万善

客户服务电话:95597

联系人:李金龙

电话:025-84457777-950

传真:025-84579763

网址:www.htsc.com.cn

(19)华泰联合证券有限责任公司

注册地址:深圳市罗湖区深南东路5047号深圳发展银行大厦10、24、25层

办公地址:深圳市罗湖区深南东路5047号深圳发展银行大厦10、24、25层

法定代表人:马昭明

客服电话:95513、400-8888-555

联系人:盛宗凌

电话:0755-82492000

传真:0755-82492962

网址:www.lhzq.com

(20)招商证券股份有限公司

注册地址:深圳市福田区益田路江苏大厦A座38-45楼

办公地址:深圳市福田区益田路江苏大厦A座38-45楼

法定代表人:宫少林

客户服务热线:95565,400-8888-111

联系人:黄健

电话:0755-82943666

传真:0755-82943636

网址:www.newone.com.cn

(21)兴业证券股份有限公司

注册地址:福州市湖东路99号标力大厦

办公地址:上海市浦东新区民生路1199弄证大五道口广场1号楼21层

法定代表人:兰荣

客户电话:400-8888-123

联系人:谢高得

电话:021-38565785

传真:021-38565955

网址:www.xyzq.com.cn

(22)海通证券股份有限公司

注册地址:上海市淮海中路98号

办公地址:上海市广东路689号

法定代表人:王开国

客服电话:95553或拨打各城市营业网点咨询电话

联系人:金芸、李笑鸣

电话:021-23219000

传真:021-23219100

网址:www.htsec.com

(23)广发华福证券有限责任公司

注册地址:福州市五四路157号新天地大厦7、8层

办公地址:福州市五四路157号新天地大厦7、8、10层

法定代表人:黄金琳

客服电话:0591-96326

联系人:张腾

电话:0591-87383623

传真:0591-87383610

网址:www.gfhfzq.com.cn

(24)国信证券股份有限公司

注册地址:深圳市罗湖区红岭中路1012号国信证券大厦十六层至二十六层

办公地址:深圳市罗湖区红岭中路1012号国信证券大厦十六层至二十六层

法定代表人:何如

客服电话:95536

联系人:齐晓燕

电话:0755-82130833

传真:0755-82133302

网址:www.guosen.com.cn

(25)安信证券股份有限公司

注册地址:深圳市福田区金田路4018号安联大厦35层、28层A02单元

办公地址:深圳市福田区金田路4018号安联大厦35层、28层A02单元

法定代表人:牛冠兴

开放式基金咨询电话:4008-001-001

联系人:陈剑虹

联系电话:0755-82558305

开放式基金业务传真:0755-82558355

网址:www.essence.com.cn

(26)中国建银投资证券有限责任公司

注册地址:深圳市福田区益田路与福中路交界处荣超商务中心A栋第18层至20层

办公地址:深圳市福田区益田路与福中路交界处荣超商务中心A栋第18层至20层

法定代表人:杨小阳

客服电话:4006-008-008

联系人:刘权

电话:0755-82026521

传真:0755-82026539

网址:www.cjis.cn

(27)国联证券股份有限公司

注册地址:江苏省无锡市县前东街168号

办公地址:无锡市县前东街168号国联大厦6楼-8楼

法定代表人:雷建辉

客服电话: 400-888-5288,0510-82588168

联系人:徐欣

开放式基金咨询电话:4008885288,0510-82831662

开放式基金业务传真:0510-82830162

网址:www.glsc.com.cn

(28)民生证券有限责任公司

注册地址:北京市朝阳区朝阳门外大街16号中国人寿大厦1901室

办公地址:北京东城区建国门内大街28号民生金融中心A座16-18层

法定代表人:岳献春

客服电话:4006198888

联系人:赵明

开放式基金业务传真:010-85127917

公司网站:www.mszq.com

(29)中原证券股份有限公司

注册地址:河南省郑州市经三路15号广汇国贸大厦

办公地址:河南省郑州市郑东新区商务外环路10号17层

法定代表人:石保上

客服电话:0371-967218或4008139666

联系人:程月艳

电话:0371-65585670

传真:0371-65585665

网址:www.ccnew.com

(30)东海证券有限责任公司

注册地址:江苏省常州市延陵西路23号投资广场18、19楼

办公地址:江苏省常州市延陵西路23号投资广场18、19楼

法定代表人:朱科敏

客服电话:0519-88166222,021-52574550,0379-64902266

联系人:李涛

电话:0519-88157761

传真:0519-88157761

网址:http://www.longone.com.cn

(31)光大证券股份有限公司

注册地址:上海市静安区新闸路1508号

办公地址:上海市静安区新闸路1508号

法定代表人:徐浩明

客服电话:4008888788,10108998

联系人:刘晨、李芳芳

电话:021-22169999

传真:021-22169134

网址:www.ebscn.com

(32)宏源证券股份有限公司

注册地址:新疆乌鲁木齐市文艺路233号宏源大厦

办公地址:北京西城区太平桥大街19号

法人代表人:冯戎

客户服务电话:400-800-0562

联系人:李巍

联系电话:010-88085201

传真:010-88085195

网址:www.hysec.com

(33)长江证券股份有限公司

注册地址:湖北省武汉市新华路特8号

办公地址:湖北省武汉市新华路特8号

法人代表人:胡运钊

客户服务电话:4008-888-999

联系人:李良

电话:021-68751929

传真:027-85481900

网址:www.cjsc.com.cn

基金管理人可根据《基金法》、《运作办法》、《销售办法》和基金合同等的规定,选择其他符合要求的机构代理销售本基金,并及时履行公告义务。

(二)注册登记机构

名称:民生加银基金管理有限公司

注册地址:深圳市福田区益田路新世界商务中心42楼

办公地址:深圳市福田区益田路新世界商务中心42、43楼

法定代表人:杨东

电话:0755-23999888

传真:0755-23999810

联系人:洪锐珠

(三)出具法律意见书的律师事务所和经办律师

名称:上海源泰律师事务所

注册地址:上海市浦东南路256号华夏银行大厦1405室

办公地址:上海市浦东南路256号华夏银行大厦1405室

负责人:廖海

经办律师:廖海、安冬

电话:021-51150298

传真:021-51150398

联系人:安冬

(四)审计基金财产的会计师事务所和经办注册会计师

名称:普华永道中天会计师事务所有限公司

注册地址:上海市浦东新区陆家嘴环路1233号汇亚大厦1604-1608室

办公地址:上海市湖滨路202号普华永道中心11楼

法人代表:杨绍信

经办注册会计师:汪棣、徐振晨

电话:021-23238888

传真:021-23238800

联系人:徐振晨

四、基金的名称

民生加银品牌蓝筹灵活配置混合型证券投资基金

五、基金的类型

混合型

六、基金的投资目标

本基金通过积极灵活的资产配置,并重点投资于具有品牌优势的蓝筹企业,在充分控制基金资产风险的前提下,追求超越业绩比较基准的投资回报,争取实现基金资产的长期稳健增值。

七、基金的投资方向

本基金的投资范围为具有良好流动性的金融工具,包括国内依法发行上市的股票、债券、货币市场工具、权证、资产支持证券以及法律法规或中国证监会允许基金投资的其他金融工具。

本基金各类资产的投资比例为:股票资产占基金资产的30%-80%;债券、货币市场工具、权证、现金、资产支持证券以及法律法规或中国证监会允许基金投资的其他金融工具占基金资产的20%-70%,其中,基金持有全部权证的市值不超过基金资产净值的3%,基金保持不低于基金资产净值5%的现金或者到期日在一年以内的政府债券。本基金股票资产部分至少80%投资于具有品牌优势的蓝筹企业。

如法律法规或监管机构以后允许基金投资其他品种,基金管理人在履行适当程序后,可以将其纳入投资范围。

八、投资决策依据

1.国家有关法律法规和基金合同的有关规定;

2.国内外宏观经济形势及其对中国证券市场的影响;

3.国家货币政策、产业政策以及证券市场政策;

4.行业发展现状及前景;

5.上市公司基本面及成长前景;

6.股票、债券等资产的预期收益率及风险水平。

九、基金的投资策略

本基金将综合运用“自上而下”和“自下而上”相结合的投资策略,在资产配置层面与个股选择层面对投资组合进行优化配置,争取实现基金资产超越业绩比较基准的稳健增值。

1.资产配置

本基金资产配置主要分为战略性资产配置(SAA)和战术性资产配置(TAA)。

(1)战略性资产配置(SAA)

本基金战略性资产配置是是指在遵守基金合同规定的投资范围和投资比例的前提下,以现代投资组合理论、经济周期理论为指导,依据“自上而下”多维经济MEKI分析决策支持系统,运用定性分析和定量分析,确定较长时间内的股票、债券等大类资产的投资比例。

根据现代投资组合理论和经济周期理论,预期风险与收益及其相关性是确定大类资产配置的依据;经济发展带有周期性变化,每一轮经济周期分为衰退、复苏、扩张、放缓四个循环阶段,在这四个阶段中,股票、债券等大类资产存在着周期性的兴衰变化。因而本基金关注可能对各类资产的预期风险、收益及相关性产生影响的各种因素,从宏观经济、中观经济和市场层面运用定性分析和定量分析,判断和预测中国经济周期和趋势,严谨衡量大类资产的长期理性的收益率、风险及相关性,确定基金资产在各大类资产之间的战略性资产配置策略。

本基金对宏观经济层面的主要考察因素包括但不限于GDP增速(包括全球主要国家的GDP增速以及中国的GDP增速)、居民消费价格指数、固定资产投资增速、进出口增速、货币供应量M1增速、M2增速等指标的变化以及宏观经济趋势变化、宏观经济增长模式以及宏观经济政策的变化及含义等;中观经济层面主要考察因素包括但不限于权重行业盈利增速、大宗商品和资源要素价格的变化等;对市场层面的主要考察因素包括但不限于市场PE、PB估值水平、A-H股溢价、成交量变化及政府市场政策等。

(2)战术性资产配置(TAA)体系

战术性资产配置(TAA)是根据特定市场环境及经济条件,围绕基金资产的战略性资产配置基准对资产配置状态进行动态调整,从而增加投资组合价值的积极投资过程。

本基金结合国内资本市场的特点并结合成熟的联邦模型,建立了适应国内市场的战术性资产配置的TAA体系。该体系遵循“回归均衡”的原则,根据各大类资产相对无风险资产的风险溢价水平以及该溢价水平对均衡或长期水平的偏离程度配置大类资产。

2.股票投资策略

(1)行业配置

本基金在深入分析行业特性、行业竞争结构、行业发展模式等行业发展规律的基础上,通过适时关注和分析中国经济发展周期、经济结构调整,考虑国际宏观经济形势和国际产业联动和产业转移对于中国行业的影响,研究全球经济一体化背景下的中国行业景气趋势,判断行业增长前景,同时结合行业估值水平的预测分析,综合判断各行业投资价值,确定和动态调整本基金股票资产的各行业投资比例。

(2)个股选择

本基金在个股选择上采取“核心-卫星策略”,即本基金股票的核心资产部分投资于具有品牌优势的蓝筹企业,此部分投资不低于股票资产的80%;卫星股票资产部分投资于具有品牌优势蓝筹企业之外的优质公司。

1)核心股票资产投资策略

本基金核心股票资产部分采用买入并持有策略投资于具有品牌优势的蓝筹企业。

①蓝筹股企业的选择标准

蓝筹股是指具有稳定的盈余记录、能定期分派较优厚的股息、业绩优良的企业的股票,又称为“绩优股”。本基金将选择具有以下特征的企业作为蓝筹股企业:

A 地位突出:在证券市场、行业中占有突出地位,企业的股本规模较大,总市值及权重较大,公司的总市值排名居于整个证券市场前三分之一,或者总市值排名居于所在行业的前三分之一;企业在技术资源、客户资源、销售渠道、产品创新等方面处于行业领先地位。

B 业绩优良:主营业务突出,盈利能力强,投资回报稳定。

C 分红优厚:分红稳定,具有较高的现金股息率。

D 流动性较好:流动性较好一方面因为企业股本规模较大,另一方面因为成交活跃。

E 成长性较好:企业发展前景良好,主营业务收入、净利润不断增长。

②品牌优势企业的选择标准

品牌优势企业是指具有品牌竞争优势的企业,其拥有具有竞争对手难以模仿甚至无法超越的品牌竞争差异化能力。品牌优势能够使企业具有较高的知名度、美誉度、忠诚度,容易吸引、培养和留住对企业有较高的认知度、较强的信任感和好感、较为稳定的长期客户,从而产生超额利润,实现优秀品牌的溢价能力。

本基金在定性分析上,将选择具有以下特征的企业作为品牌企业:

A 过硬的质量、完善的服务。质量是品牌的生命,也是企业的生命;服务是产品的衍生,是品牌的重要支撑,是现代市场竞争的焦点之一。

B 良好的形象、较高的文化价值。形象是品牌在市场上、客户心中所表现出的个性特征,体现客户对品牌的评价与认知。文化价值是品牌的精神内涵,是现代社会的消费心理和文化价值取向的结合,是企业形象的外在展现和传播。

C 规范合理的公司治理、优秀的企业管理。规范合理的公司治理、优秀的企业管理是企业产生和长期拥有优秀品牌的保障,使得优秀品牌在各种情形下得以健康成长、顺利发展。长期良好的品牌的打造和维护,无一不是在规范合理的公司治理的基础上,依靠科学有效的优秀管理去创立、维护和创新的。

D 较强的品牌长久发展能力。本基金通过研究品牌产品市场特性、品牌产品是否符合客户和市场的发展趋势、企业对于品牌维护的投入、品牌市场的细分与推广等因素,分析品牌的长久发展能力。

品牌优势最终将使得企业具有较强的议价和定价能力、较高的市场占有率以及超过行业平均水平的盈利能力,因此,本基金在财务分析上,将通过企业的毛利率、营业收入、净资产收益率等指标与行业进行对比分析,寻找出具有品牌优势的企业。

本基金将严格依据上述投资策略,展开深入细致的分析论证和调研活动,考察和筛选上市公司,将同时符合上述蓝筹股企业选择标准和品牌优势企业选择标准的优质公司,作为本基金核心股票资产备选对象进行投资。

2)卫星股票资产投资策略

本基金卫星股票资产部分是通过投资于具有品牌优势的蓝筹企业之外的优质公司来达到增加组合超额收益、分散组合风险的目的,因此,本基金将采取积极投资策略投资于企业总市值较小、成长性较好、核心团队稳定、经营管理优秀、估值合理的优质公司;此外,在符合法律法规、控制风险、深入研究的前提下,本基金将积极寻求并参与新股申购、定向增发等投资机会,实现基金资产稳健增值。

3.债券投资策略

本基金的债券投资策略主要包括债券投资组合策略和个券选择策略。

(1)债券投资组合策略

本基金的投资组合策略采用自上而下进行分析,从宏观经济和货币政策等方面分析,判断未来的利率走势,从而确定债券资产的配置策略;同时,在日常的操作中综合运用久期管理、收益率曲线形变预测等组合管理手段进行债券日常管理。

1)久期管理

本基金通过宏观经济及政策形势分析,对未来利率走势进行判断,在充分保证流动性的前提下,确定债券组合久期以及可以调整的范围。

2)收益率曲线形变预测

收益率曲线形状的变化将直接影响本基金债券组合的收益情况。本基金将根据宏观面、货币政策面等综合因素,对收益率曲线变化进行预测,在保证债券流动性的前提下,适时采用子弹、杠铃或梯形策略构造组合。

(2)个券选择策略

在个券选择上,本基金重点考虑个券的流动性,包括是否可以进行质押融资回购等要素,还将根据对未来利率走势的判断,综合运用收益率曲线估值、信用风险分析、隐含期权价值评估等方法来评估个券的投资价值。此外,对于可转换债券等内嵌期权的债券,还将通过运用金融工程的方法对期权价值进行判断,最终确定其投资策略。

本基金将重点关注具有以下一项或者多项特征的债券:

1)信用等级较高、流动性好;

2)资信状况良好、未来信用评级趋于稳定或有较大改善的企业发行的债券;

3)在剩余期限和信用等级等因素基本一致的前提下,运用收益率曲线模型或其他相关估值模型进行估值后,市场交易价格被低估的债券;

4)公司基本面良好,具备良好的成长空间与潜力,转股溢价率和投资溢价率合理、有一定下行保护的可转债。

4.其他金融工具的投资策略

本基金的权证投资将以保值为主要投资策略,以充分利用权证来达到控制下跌风险、实现保值和锁定收益的目的。本基金在权证投资中以对应的标的证券的基本面为基础,结合权证定价模型、市场供求关系、交易制度设计等多种因素对权证进行定价;利用权证衍生工具的特性,通过权证与证券的组合投资,来达到改善组合风险收益特征的目的,包括但不限于杠杆交易策略、看跌保护组合策略、保护组合成本策略、获利保护策略、买入跨式投资策略等。

对于监管机构允许基金投资的其他金融工具,本基金将在谨慎分析收益性、风险水平、流动性和金融工具自身特征的基础上进行稳健投资,以降低组合风险,实现基金资产的保值增值。

十、投资管理程序

本基金采用投资决策委员会领导下的基金经理负责制。本基金的投资管理程序如下:

1.研究员提供研究报告,以研究驱动投资

本基金严格实行分析支持投资决策机制,加强研究对投资决策的支持工作,防止投资决策的随意性。研究员在熟悉基金的投资目标和投资策略基础上,对其分工的行业和上市公司进行综合研究、深度分析,广泛参考和利用外部研究成果,拜访政府机构、行业协会等,了解国家宏观经济政策及行业发展状况,调查上市公司和相关的供应商、终端销售商,考察上市公司真实经营状况,并向投资决策委员会和基金经理定期或不定期撰写提供宏观经济分析报告、证券市场行情报告、行业分析报告和发债主体及上市公司研究报告等。

2.投资决策委员会审议并决定基金投资重大事项

投资决策委员会将定期分析投资研究团队所提供的研究报告,在充分讨论宏观经济、股票和债券市场的基础上,根据基金合同规定的投资目标、投资范围和投资策略,依据基金管理人的投资管理制度,确定基金的总体投资计划,包括基金在债券、股票及现金等大类资产的投资比例等重大事项。

3.基金经理构建具体的投资组合

基金经理根据投资决策委员会的资产投资比例等决议,参考研究团队的研究成果,根据基金合同,依据专业经验进行分析判断,在授权范围内构建具体的投资组合,进行组合的日常管理。

4.交易部独立执行投资交易指令

基金管理人设置独立的交易部,由基金经理根据投资方案的要求和授权以及市场的运行特点,作出投资操作的相关决定,向交易部发出交易委托。交易部接到基金经理的投资指令后,根据有关规定对投资指令的合规性、合理性和有效性进行检查,确保投资指令在合法、合规的前提下得到高效的执行,对交易情况及时反馈,对投资指令进行监督;如果市场和个股交易出现异常情况,及时提示基金经理。

5.基金绩效评估

基金经理对投资管理策略进行评估,出具自我评估报告。金融工程小组就投资管理进行持续评估,定期提出评估报告,如发现原有的投资分析和投资决策同市场情况有较大的偏离,立即向主管领导和投资决策委员会报告。投资决策委员会根据基金经理和金融工程小组的评估报告,对于基金业绩进行评估。基金经理根据投资决策委员会的意见对投资组合进行调整。

6.基金风险监控

监察稽核部对投资组合计划的执行过程进行日常监督和实时风险控制,包括投资集中度、投资组合比例、投资限制、投资权限等交易情况,风险控制委员会根据市场变化对基金投资组合进行风险评估,并提出风险防范措施。

7.投资管理程序的调整

基金管理人在保证基金份额持有人利益的前提下,有权根据投资需要和环境变化,对投资管理的职责分工和程序进行调整,并在招募说明书或其更新中予以公告。

十一、业绩比较基准

沪深300 指数收益率×60%+上证国债指数收益率×40%。

本基金是混合型基金,基于本基金资产配置比例、股票投资对象和指数的市场代表性,采用沪深300 指数和上证国债指数加权组成的复合型指数作为本基金的业绩比较基准,能够真实反映本基金的风险收益特征,同时也能较恰当衡量本基金的投资业绩。

在本基金的运作过程中,如果法律法规变化或者出现更有代表性、更权威、更为市场普遍接受的业绩比较基准,则基金管理人与基金托管人协商一致,并报中国证监会核准后公告,对业绩比较基准进行变更。

十二、风险收益特征

本基金属于主动式混合型证券投资基金,通常预期风险收益水平高于货币市场基金和债券型基金,低于股票型基金。

十三、基金投资组合报告

基金管理人的董事会及董事保证本报告所载资料不存在虚假记载、误导性陈述或重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

基金托管人中国建设银行股份有限公司根据本基金合同规定复核了本投资组合报告内容,保证复核内容不存在虚假记载、误导性陈述或者重大遗漏。

基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利。

基金的过往业绩并不代表其未来表现。投资有风险,投资者在作出投资决策前应仔细阅读本基金的招募说明书。

本投资组合报告截至时间为2009年12月31日,本报告中所列财务数据未经审计。

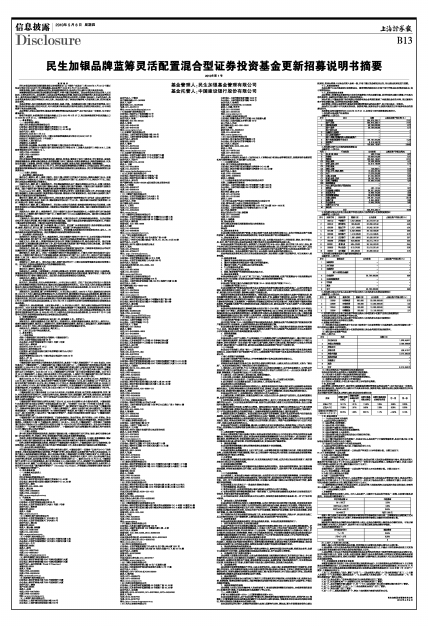

1、报告期末基金资产组合情况

金额单位:人民币元

| 序号 | 项目 | 金额 | 占基金总资产的比例(%) |

| 1 | 权益投资 | 584,975,338.17 | 77.91 |

| 其中:股票 | 584,975,338.17 | 77.91 | |

| 2 | 固定收益投资 | 50,799,000.00 | 6.77 |

| 其中:债券 | 50,799,000.00 | 6.77 | |

| 资产支持证券 | - | - | |

| 3 | 金融衍生品投资 | - | - |

| 4 | 买入返售金融资产 | - | - |

| 其中:买断式回购的买入返售金融资产 | - | - | |

| 5 | 银行存款和结算备付金合计 | 106,735,504.00 | 14.22 |

| 6 | 其他资产 | 8,316,340.70 | 1.11 |

| 7 | 合计 | 750,826,182.87 | 100.00 |

2、报告期末按行业分类的股票投资组合

金额单位:人民币元

| 代码 | 行业类别 | 公允价值 | 占基金资产净值比例(%) |

| A | 农、林、牧、渔业 | 490,212.55 | 0.07 |

| B | 采掘业 | 43,006,044.00 | 5.81 |

| C | 制造业 | 280,052,788.67 | 37.81 |

| C0 | 食品、饮料 | 32,639,939.35 | 4.41 |

| C1 | 纺织、服装、皮毛 | 45,815,788.69 | 6.19 |

| C2 | 木材、家具 | - | - |

| C3 | 造纸、印刷 | 740,926.71 | 0.10 |

| C4 | 石油、化学、塑胶、塑料 | 72,324,691.95 | 9.76 |

| C5 | 电子 | 17,079,024.00 | 2.31 |

| C6 | 金属、非金属 | 37,064,800.20 | 5.00 |

| C7 | 机械、设备、仪表 | 38,702,799.74 | 5.23 |

| C8 | 医药、生物制品 | 35,684,818.03 | 4.82 |

| C99 | 其他制造业 | - | - |

| D | 电力、煤气及水的生产和供应业 | - | - |

| E | 建筑业 | 496,147.44 | 0.07 |

| F | 交通运输、仓储业 | 36,521,494.54 | 4.93 |

| G | 信息技术业 | 18,966,764.00 | 2.56 |

| H | 批发和零售贸易 | 29,572,020.80 | 3.99 |

| I | 金融、保险业 | 149,551,154.42 | 20.19 |

| J | 房地产业 | 6,654,490.81 | 0.90 |

| K | 社会服务业 | 19,664,220.94 | 2.65 |

| L | 传播与文化产业 | - | - |

| M | 综合类 | - | - |

| 合计 | 584,975,338.17 | 78.98 |

3、报告期末按公允价值占基金资产净值比例大小排序的前十名股票投资明细

金额单位:人民币元

| 序号 | 股票代码 | 股票名称 | 数量(股) | 公允价值 | 占基金资产净值比例(%) |

| 1 | 002142 | 宁波银行 | 1,847,860.00 | 32,319,071.40 | 4.36 |

| 2 | 600519 | 贵州茅台 | 189,653.00 | 32,206,872.46 | 4.35 |

| 3 | 600309 | 烟台万华 | 1,247,199.00 | 29,945,247.99 | 4.04 |

| 4 | 601398 | 工商银行 | 5,349,909.00 | 29,103,504.96 | 3.93 |

| 5 | 600036 | 招商银行 | 1,518,925.00 | 27,416,596.25 | 3.70 |

| 6 | 601169 | 北京银行 | 1,365,489.00 | 26,408,557.26 | 3.57 |

| 7 | 002293 | 罗莱家纺 | 640,886.00 | 26,314,779.16 | 3.55 |

| 8 | 002001 | 新 和 成 | 535,478.00 | 26,184,874.20 | 3.54 |

| 9 | 000933 | 神火股份 | 613,070.00 | 22,610,021.60 | 3.05 |

| 10 | 000937 | 金牛能源 | 490,289.00 | 20,396,022.40 | 2.75 |

4、报告期末按债券品种分类的债券投资组合

金额单位:人民币元

| 序号 | 债券品种 | 公允价值 | 占基金资产净值比例(%) |

| 1 | 国家债券 | - | - |

| 2 | 央行票据 | - | - |

| 3 | 金融债券 | - | - |

| 其中:政策性金融债 | - | - | |

| 4 | 企业债券 | 50,799,000.00 | 6.86 |

| 5 | 企业短期融资券 | - | - |

| 6 | 可转债 | - | - |

| 7 | 其他 | - | - |

| 8 | 合计 | 50,799,000.00 | 6.86 |

5、报告期末按公允价值占基金资产净值比例大小排名的前五名债券投资明细

金额单位:人民币元

| 序号 | 债券代码 | 债券名称 | 数量(张) | 公允价值 | 占基金资产净值比例(%) |

| 1 | 122928 | 09铁岭债 | 200,000 | 20,000,000.00 | 2.70 |

| 2 | 122939 | 09吉安债 | 100,000 | 10,350,000.00 | 1.40 |

| 3 | 122940 | 09咸城投 | 100,000 | 10,280,000.00 | 1.39 |

| 4 | 122936 | 09鹤城投 | 100,000 | 10,169,000.00 | 1.37 |

6、报告期末按公允价值占基金资产净值比例大小排名的前十名资产支持证券投资明细

本基金本报告期末未持有资产支持证券。

7、报告期末按公允价值占基金资产净值比例大小排名的前五名权证投资明细

本基金本报告期末未持有权证投资。

8、投资组合报告附注

(1)报告期内本基金投资的前十名证券中没有发行主体被监管部门立案调查的、或在报告编制日前一年内受到公开谴责、处罚的股票。

(2)报告期内本基金投资的前十名股票没有超出基金合同规定的备选股票库。

(3)期末其它各项资产构成

单位:人民币元

| 序号 | 名称 | 金额(元) |

| 1 | 存出保证金 | 1,828,546.21 |

| 2 | 应收证券清算款 | 3,806,896.69 |

| 3 | 应收股利 | - |

| 4 | 应收利息 | 408,513.77 |

| 5 | 应收申购款 | 2,272,384.03 |

| 6 | 其他应收款 | - |

| 7 | 待摊费用 | - |

| 8 | 其他 | - |

| 9 | 合计 | 8,316,340.70 |

(4) 期末持有的处于转股期的可转换债券明细

本基金本报告期末未持有处于转股期的可转换债券。

(5) 期末前十名股票中存在流通受限情况的说明

本基金本报告期末前十名股票中不存在流通受限情况。

(6)投资组合报告附注的其它文字描述部分

由于四舍五入的原因,分项之和与合计项之间可能存在尾差。

十四、基金业绩

基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩并不代表其未来表现。投资有风险,投资者在做出投资决策前应仔细阅读本基金的招募说明书。

基金份额净值增长率及其与同期业绩比较基准收益率的比较

| 阶段 | 份额净值增长率① | 份额净值增长率标准差② | 业绩比较基准收益率③ | 业绩比较基准收益率标准差④ | ①-③ | ②-④ |

| 过去三个月 | 15.17% | 1.31% | 11.49% | 1.05% | 3.68% | 0.26% |

| 过去六个月 | 17.08% | 1.57% | 8.69% | 1.28% | 8.39% | 0.29% |

| 自基金合同生效起至今(2009年12月31日) | 23.75% | 1.30% | 26.21% | 1.17% | -2.46% | 0.13% |

十五、基金的费用

(一)与基金运作有关的费用

1、与基金运作相关费用列示

(1)基金管理人的管理费;

(2)基金托管人的托管费;

(3)基金财产划拨支付的银行费用;

(4)基金合同生效后的基金信息披露费用;

(5)基金份额持有人大会费用;

(6)基金合同生效后与基金有关的会计师费和律师费;

(7)基金的证券交易费用;

(8)在中国证监会规定允许的前提下,本基金可以从基金财产中计提销售服务费,具体计提方法、计提标准在招募说明书或相关公告中载明;

(9)依法可以在基金财产中列支的其他费用。

2、与基金运作相关费用计提方法、计提标准和支付方式

(1)基金管理人的管理费

在通常情况下,基金管理费按前一日基金资产净值的1.5%年费率计提。计算方法如下:

H=E×年管理费率÷当年天数

H为每日应计提的基金管理费

E为前一日基金资产净值

基金管理费每日计提,按月支付。由基金管理人向基金托管人发送基金管理费划付指令,经基金托管人复核后于次月首日起3个工作日内从基金财产中一次性支付给基金管理人,若遇法定节假日、休息日或不可抗力致使无法按时支付的,顺延至最近可支付日支付。

(2)基金托管人的托管费

在通常情况下,基金托管费按前一日基金资产净值的0.25%年费率计提。计算方法如下:

H=E×年托管费率÷当年天数

H为每日应计提的基金托管费

E为前一日基金资产净值

基金托管费每日计提,按月支付。由基金管理人向基金托管人发送基金托管费划付指令,经基金托管人复核后于次月首日起3个工作日内从基金财产中一次性支付给基金托管人,若遇法定节假日、休息日或不可抗力致使无法按时支付的,顺延至最近可支付日支付。

(3)除管理费和托管费之外的基金费用,由基金托管人根据其他有关法规及相应协议的规定,按费用支出金额支付,列入或摊入当期基金费用。

(二)与基金销售相关费用

1、申购费用

本基金申购费用由投资人承担,不列入基金财产,主要用于本基金的市场推广、销售、注册登记等各项费用。本基金的申购费率如下:

| 单次申购金额M | 申购费率 |

| M<100万 | 1.50% |

| 100万≤M<200万 | 1.00% |

| 200万≤M<500万 | 0.50% |

| M≥500万 | 每次1000元 |

投资人同日或异日多次申购,须按每次申购所对应的费率档次分别计费。当需要采取比例配售方式对有效申购金额进行部分确认时,投资人申购费率按照申购申请确认金额所对应的费率计算。

2、赎回费用

赎回费用由赎回基金份额的基金份额持有人承担,在基金份额持有人赎回基金份额时收取。不低于赎回费总额的25%应归入基金财产,其余用于支付注册登记费和其他必要的手续费。

本基金的赎回费率如下:

| 持有基金时间T | 赎回费率 |

| T<1年 | 0.50% |

| 1年≤T<2年 | 0.30% |

| T≥2年 | 0 |

注:上表中,1年按365天计算。

投资人通过日常申购所得的基金份额,持有期限自注册登记机构确认登记之日起计算。

3、基金管理人可以在基金合同约定的范围内调整费率或收费方式,并最迟于新的费率或收费方式实施日前依照《信息披露办法》的有关规定在指定媒体上公告。

4、基金管理人可以在不违反法律法规规定及基金合同约定的情形下根据市场情况制定基金促销计划,针对以特定交易方式(如网上交易、电话交易等)等进行基金交易的投资人定期或不定期地开展基金促销活动。在基金促销活动期间,按相关监管部门要求履行必要手续后,基金管理人可以适当调低基金申购费率和基金赎回费率。

十六、对招募说明书更新部分的说明

本更新招募说明书依据《中华人民共和国证券投资基金法》、《证券投资基金运作管理办法》、《证券投资基金销售管理办法》、《证券投资基金信息披露管理办法》及其他有关法律法规的要求,对2009年11月7日公布的《民生加银品牌蓝筹灵活配置混合型证券投资基金更新招募说明书(2009年第1号)》进行了更新,主要修改内容如下:

1、在“三、基金管理人”部分,更新了公司“(一)基金管理人概况”中“基金管理情况”和“(二)主要人员情况”中“1.基金管理人董事会成员”、“2. 基金管理人监事会成员”、“4.本基金基金经理”、“5.投资决策委员会”等相关信息。

2、对“四、基金托管人”的基本情况及相关业务经营情况进行了更新。

3、在“五、相关服务机构”中,根据相关公告,对代销机构进行了更新。

4、在“八、基金份额的申购与赎回”中,对“(十三)基金转换”的业务开通情况等内容进行了更新。

5、在“九、基金的投资”中,对“(十二)基金投资组合报告”进行了更新。

6、对“十、基金业绩”进行了更新。

7、在“二十二、其他应披露事项”中,增加了本次更新内容期间的历次公告。

民生加银基金管理有限公司

2010年5月6日

基金管理人:民生加银基金管理有限公司

基金托管人:中国建设银行股份有限公司