§1 重要提示

1.1 本公司董事会、监事会及董事、监事、高级管理人员保证本报告所载资料不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性负个别及连带责任。

1.2 公司第三季度财务报告未经会计师事务所审计。

1.3 公司负责人朱江洪、主管会计工作负责人望靖东及会计机构负责人(会计主管人员)廖建雄声明:保证季度报告中财务报告的真实、完整。

§2 公司基本情况

2.1 主要会计数据及财务指标

单位:(人民币)元

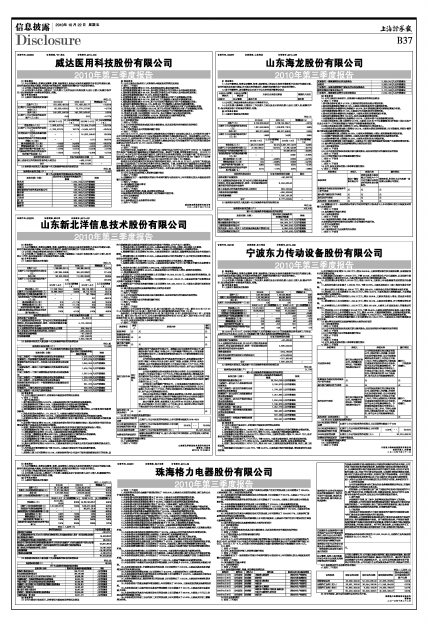

| 2010.9.30 | 2009.12.31 | 增减幅度(%) | ||||

| 总资产(元) | 63,117,462,938.29 | 51,530,250,677.91 | 22.49% | |||

| 归属于上市公司股东的所有者权益(元) | 11,971,155,925.03 | 9,969,900,256.59 | 20.07% | |||

| 股本(股) | 2,817,888,750.00 | 1,878,592,500.00 | 50.00% | |||

| 归属于上市公司股东的每股净资产(元/股) | 4.2483 | 5.3071 | -19.95% | |||

| 2010年7-9月 | 比上年同期增减(%) | 2010年1-9月 | 比上年同期增减(%) | |||

| 营业总收入(元) | 19,151,688,614.08 | 80.35% | 44,296,756,620.27 | 44.40% | ||

| 归属于上市公司股东的净利润(元) | 1,317,463,979.79 | 73.30% | 2,890,076,142.85 | 45.09% | ||

| 经营活动产生的现金流量净额(元) | - | - | 954,670,175.16 | -95.71% | ||

| 每股经营活动产生的现金流量净额(元/股) | - | - | 0.3388 | -96.25% | ||

| 基本每股收益(元/股) | 0.4675 | 73.28% | 1.0256 | 45.08% | ||

| 稀释每股收益(元/股) | 0.4675 | 73.28% | 1.0256 | 45.08% | ||

| 加权平均净资产收益率(%) | 11.80% | 39.81% | 25.83% | 16.88% | ||

| 扣除非经常性损益后的加权平均净资产收益率(%) | 11.47% | 39.54% | 23.88% | 12.22% | ||

单位:(人民币)元

| 非经常性损益项目 | 年初至报告期末金额 |

| 非流动资产处置损益 | -106,072.77 |

| 计入当期损益的政府补助,但与公司正常经营业务密切相关,符合国家政策规定、按照一定标准定额或定量持续享受的政府补助除外 | 55,408,893.22 |

| 计入当期损益的对非金融企业收取的资金占用费 | 465,804.10 |

| 除同公司正常经营业务相关的有效套期保值业务外,持有交易性金融资产、交易性金融负债产生的公允价值变动损益,以及处置交易性金融资产、交易性金融负债和可供出售金融资产取得的投资收益 | 104,891,289.73 |

| 除上述各项之外的其他营业外收入和支出 | 58,166,142.67 |

| 所得税影响额 | -34,166,022.25 |

| 少数股东权益影响额 | -3,236,472.14 |

| 合计 | 181,423,562.56 |

2.2 报告期末股东总人数及前十名无限售条件股东持股情况表

单位:股

| 报告期末股东总数(户) | 148,504 | ||

| 前十名无限售条件流通股股东持股情况 | |||

| 股东名称(全称) | 期末持有无限售条件流通股的数量 | 种类 | |

| 珠海格力集团有限公司 | 548,127,812 | 人民币普通股 | |

| 河北京海担保投资有限公司 | 289,729,896 | 人民币普通股 | |

| MORGAN STANLEY & CO. INTERNATIONAL PLC | 48,865,835 | 人民币普通股 | |

| 中国建设银行-华夏盛世精选股票型证券投资基金 | 38,530,276 | 人民币普通股 | |

| 中国工商银行-易方达价值成长混合型证券投资基金 | 36,049,965 | 人民币普通股 | |

| 中国银行-易方达深证100交易型开放式指数证券投资基金 | 35,706,301 | 人民币普通股 | |

| 珠海格力房产有限公司 | 34,452,437 | 人民币普通股 | |

| 瑞士信贷(香港)有限公司 | 33,947,582 | 人民币普通股 | |

| 交通银行-博时新兴成长股票型证券投资基金 | 33,000,000 | 人民币普通股 | |

| 全国社保基金一零八组合 | 28,911,272 | 人民币普通股 | |

§3 重要事项

3.1 公司主要会计报表项目、财务指标大幅度变动的情况及原因

√ 适用 □ 不适用

1、本报告期末交易性金融资产较期初增长了 1895.00%,主要是尚未交割的远期结、售汇合约公允价值变动增加所致。

2、本报告期末应收票据较期初增长了86.10%,主要是尚未到期的票据增加所致。

3、本报告期末预付账款较期初增长了71.97%,主要是预付供应商货款增加所致。

4、本报告期末应收利息较期初增长了84.68%,主要是尚未收回的存款利息增加所致。

5、本报告期末其他应收款较期初增长了66.16%,主要是套期工具资金增加所致。

6、本报告期末买入返售金融资产较期初增长了178.90%,主要是买入回购式金融资产增加所致。

7、本报告期末其他流动资产较期初增长了149.13%,主要是套期工具公允价值及保证金增加所致。

8、本报告期末发放贷款及垫款较期初增长了52.24%,主要是发放贷款增加所致。

9、本报告期末可供出售金融资产较期初增长了52.30%,主要是买入债券增加所致。

10、本报告期末投资性房地产较期初增长了51.53%,主要是对外出租物业增加所致。

11、本报告期末递延所得税资产较期初增长了32.33%,主要是暂时性差异纳税调整增加所致。

12、本报告期末短期借款较期初增长了100.60%,主要是押汇短期借款增加所致。

13、本报告期末吸收存款及同业存放较期初减少了78.14%,主要是吸收存款减少所致。

14、本报告期末预收账款较期初增长了42.24%,主要是预收经销商货款增加所致。

15、本报告期末卖出回购金融资产款较期初增长了220.00%,主要是向金融机构拆入回购资金增加所致。

16、本报告期末其他流动负债较期初增长了36.23%,主要是未支付的其他流动负债增加所致。

17、本报告期末长期借款较期初大幅增长,主要是押汇长期借款增加所致。

18、本报告期营业收入较上年同期增长了43.97%,主要是内销、出口收入增长所致。

19、本报告期营业成本较上年同期增长了53.70%,主要是收入增长对应的成本增长所致。

20、本报告期营业税金及附加较上年同期增长了42.97%,主要是收入增长对应的流转税增长所致。

21、本报告期销售费用较上年同期增长了39.36%,主要是收入增长对应的销售费用增长所致。

22、本报告期管理费用较上年同期增长了33.05%,主要是公司规模不断扩张对应的管理费用增长所致。

23、本报告期财务费用较上年同期增长了626.68%,主要是银行存款利息大幅增加所致。

24、本报告期公允价值变动损益较上年大幅变动,主要是本期远期结、售汇合约公允价值变动所致。

25、本报告期投资收益较上年同期变化了16739.86%,主要是交易性金融资产交割、计提债券利息所致。

26、本报告期营业外收入较上年同期增长了1748.51%,主要是节能惠民补贴款增加所致。

27、本报告期客户存款和同业存放款项净增加额较上年同期减少475.65%,主要是吸收存款减少所致。

28、本报告期收取利息、手续费及佣金的现金较上年同期增长了236.33%,主要是存款及发放贷款增加对应的利息增加所致。

29、本报告期收到税费返还较上年同期增长了452.87%,主要是收到的出口退税增加所致。

30、本报告期收到的其他与经营活动有关的现金较上年同期增长了433.87%,主要是部分开票保证金回收及收到节能惠民补贴款增加所致。

31、本报告期购买商品、接受劳务支出的现金较上年同期增长了115.52%,主要是应付票据到期承兑支付增加所致。

32、本报告期客户贷款及垫款净增加额较上年同期增长了887.98%,主要是发放贷款及垫款增加所致。

33、本报告期存放中央银行和同业款项净增加额较上年同期减少了30.51%,主要是存放同业款项减少所致。

34、本报告期收到的其他与投资活动有关的现金较上年同期减少了99.97%,主要是三个月以上定期存款净增加额减少所致。

35、本报告期支付给职工以及为职工支付的现金较上年同期增长了51.06%,主要是支付职工薪酬增加所致。

36、本报告期购建固定资产、无形资产和其他长期资产所支付的现金较上年同期增长了298.43%,主要是基建工程、土地使用权增加所致。

37、本报告期支付的其他和投资活动有关的现金较上年同期减少了98.07%,主要是三个月以上定期存款净增加额减少所致。

38、本报告期吸收投资所收到的现金较上年同期减少了100.00%,主要是上期有合资公司吸收投资所致。

39、本报告期取得借款收到的现金较上年同期增长了376.94%,主要是借款增加所致。

40、本报告期偿还债务所支付的现金较上年同期增长了1227.52%,主要是偿还到期借款所致。

41、本报告期分配股利、利润或偿还利息所支付的现金较上年同期增长了167.03%,主要是支付股利增加所致。

42、本报告期支付的其他与筹资活动有关的现金较上年同期增长了2544286.77%,主要是押汇借款增加对应的保证金增加所致。

43、本报告期汇率变动对现金的影响较上年同期大幅变动,主要是外币货币性项目增加对应汇率变化影响增加所致。

3.2 重大事项进展情况及其影响和解决方案的分析说明

3.2.1 非标意见情况

□ 适用 √ 不适用

3.2.2 公司存在向控股股东或其关联方提供资金、违反规定程序对外提供担保的情况

□ 适用 √ 不适用

3.2.3 日常经营重大合同的签署和履行情况

√ 适用 □ 不适用

2010年9月,公司与河南诚信格力电器市场营销有限公司签署《2010年格力产品区域经销合作协议》合同,合同约定2010年度公司对河南诚信格力电器市场营销有限公司产品销售总额不超过43亿元。2010年1月—9月,公司累计对河南诚信格力电器市场营销有限公司销售额为25.85亿元。

3.2.4 其他

□ 适用 √ 不适用

3.3 公司、股东及实际控制人承诺事项履行情况

□ 适用 √ 不适用

3.4 预测年初至下一报告期期末的累计净利润可能为亏损或者与上年同期相比发生大幅度变动的警示及原因说明

□ 适用 √ 不适用

3.5 其他需说明的重大事项

3.5.1 证券投资情况

□ 适用 √ 不适用

3.5.2 报告期接待调研、沟通、采访等活动情况表

| 接待时间 | 接待地点 | 接待方式 | 接待对象 | 谈论的主要内容及提供的资料 |

| 2010年07月13日 | 公司证券室 | 实地调研 | 毕盛投资、盛树投资 | 谈论公司生产经营情况 |

| 2010年07月26日 | 公司证券室 | 实地调研 | 联博香港 | 谈论公司发展战略情况 |

| 2010年08月19日 | 公司证券室 | 实地调研 | 安信证券、嘉实基金 | 谈论公司生产经营情况 |

| 2010年08月22日 | 公司证券室 | 实地调研 | 中原证券 | 谈论公司生产经营情况 |

| 2010年08月26日 | 公司证券室 | 实地调研 | 国都证券、红筹投资 | 谈论公司生产经营情况 |

| 2010年09月20日 | 公司会议室 | 实地调研 | 长城证券、华夏基金、中投证券、国金证券、中金公司、国泰君安、招商证券 | 谈论公司生产经营情况 |

| 2010年09月28日 | 公司证券室 | 实地调研 | 安信证券 | 谈论公司生产经营情况 |

3.6 衍生品投资情况

√ 适用 □ 不适用

| 报告期衍生品持仓的风险分析及控制措施说明(包括但不限于市场风险、流动性风险、信用风险、操作风险、法律风险等) | 大宗商品价格变动和外汇市场汇率波动的不确定性导致期货业务与外汇资金交易业务存在较大的市场风险。 控制措施:公司期货套期保值业务及外汇资金交易业务均不得进行投机交易,坚持谨慎稳健操作原则。对于套期保值业务,严格限定套期保值的数量不得超过实际现货交易的数量,期货持仓量应不超过套期保值的现货量,并实施止损机制。对于外汇资金业务,公司通过对外汇汇率的走势进行研判并通过合约锁定结汇汇率,有效防范市场风险。 |

| 已投资衍生品报告期内市场价格或产品公允价值变动的情况,对衍生品公允价值的分析应披露具体使用的方法及相关假设与参数的设定 | 期货套保合约报告期内损益为 22,836,264.60元,远期外汇合约报告期内损益为 23,121,744.67 元。 |

| 报告期公司衍生品的会计政策及会计核算具体原则与上一报告期相比是否发生重大变化的说明 | 无。 |

| 独立董事、保荐人或财务顾问对公司衍生品投资及风险控制情况的专项意见 | 公司独立董事认为:公司通过加强内部控制,落实风险防范措施,通过期货套期保值业务来平抑价格波动,提高公司经营水平。通过外汇资金交易业务提升公司外汇风险管理水平。以上衍生品的投资业务有利于发挥公司竞争优势,公司开展衍生品的投资业务是可行的,风险是可控的。 |

3.6.1 报告期末衍生品投资的持仓情况

√ 适用 □ 不适用

单位:(人民币)元

| 合约种类 | 期初合约金额 | 期末合约金额 | 报告期损益情况 | 期末合约金额占公司报告期末净资产比例 |

| 期货套保合约 | 29,589,300.00 | 52,224,935.40 | 22,836,264.60 | 0.44% |

| 远期外汇合约(买入) | 28,581,700.00 | 38,344,180.05 | -11,248,054.00 | 0.32% |

| 远期外汇合约(卖出) | 30,862,300.00 | 8,959,193.36 | 34,369,798.67 | 0.07% |

| 合计 | 89,033,300.00 | 99,528,308.81 | 45,958,009.27 | 0.83% |

注:持仓的期初、期末合约金额为合约的公允价值。

珠海格力电器股份有限公司

董事会

二○一○年十月二十二日

证券代码:000651 证券简称:格力电器 公告编号:2010-52

珠海格力电器股份有限公司

2010年第三季度报告