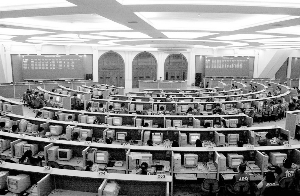

日成交额昨创历史纪录

|

⊙记者 叶苗 ○编辑 杨晓坤

1.7万亿——商品期货市场在昨日创出了有史以来最大的成交额。据统计,随着国际市场价格波动加大和股市的大幅上扬,国内商品市场从10月份开始,成交额出现大幅升温,截至27日已连续12个交易日成交额突破1万亿元。业内人士表示,量化宽松造成的流动性充裕、上涨全球市场联涨带动的市场氛围、以个人投资者为主的市场结构,共同造成了十月以来的市场情况。一方面,说明市场容量出现了实质性的变化,“大期市”正式到来,量的提升已经引发质的飞跃;另一方面,也说明短线交易需要采取一定的抑制措施。

日成交额创出新纪录

截至昨日收盘,上海、郑州、大连三大期货交易所的当日总成交额达到了1.73万亿元,创出了历史纪录。据统计,从本月12日以来,三大市场的总成交已经连续12个交易日维持在1万亿以上,10月份至今商品期货日均成交额达到了1.26万亿,这大大超出了以往的成交水准。尽管在今年1月份这一数字就曾经突破过万亿大关,但十月份的表现已经充分说明,大宗商品市场已经正式迈入了“万亿时代”。十月份的持续放量,并在昨日创出新纪录,也说明短期内市场的成交热情很高涨。

从历史角度看,“十月飞跃”的行情说明中国期市可能正在经历实质性的变化,市场容量已经上了新的台阶。截至昨日,2010年商品期货的总成交额已经达到了171万亿。资料显示,2006年,中国期市全年成交21万亿,到了2007年上升至41万亿,2008年则猛增至72万亿,2009年首次突破100大关达到130万亿。也就是说,在没有推出新品种的情况下,今年商品市场的成交额已经大幅超过了去年,如果再算上金融期货的成交额,当前市场的容量已经远远超过被称为“期货大年”的2009年。可以说,中国期市正在经历连续第四年的“量的提升”,并且已经走到了“质的转变”的门口。

三大原因引发市场升温

“主要是三个原因引发了短期市场的升温,”广发期货总经理肖成表示,首要的原因在于国内外的流动性极为充裕。一方面美国量化宽松的货币政策导致资金四处寻找投资机会,股市和期市必然首当其冲,另一方面国内对房地产的严格调控,也会促使一部分资金流向包括期市在内的资本市场,这是市场升温的最主要原因。

其次,虽然期货市场是一个双向市场,但是上涨依然能引发更多的热情。10月以来,国际市场大宗商品价格全面走高。在截至发稿的这一个月内,美棉涨逾23%,美糖涨逾17%,日胶涨逾7%,伦铜涨逾4%,全球大宗商品出现了罕见的爆发式上涨。与此同时A股市场也出现了难得一见的大涨,成交放出天量。虽然国内商品市场较为理性,商品呈现“外强内弱”,但还是在内外联动之下引发了市场热情。

第三,市场投资者结构尚不完善,目前个人客户在商品市场的占比较大,因此在前两大理由的促进下,会使得成交量和成交额进一步放大。

另外,据记者了解,2010年全国期货市场的保证金存量大为增加,主流期货公司的保证金存量较去年年底已经翻倍。因为股指期货的上市,期股两个市场的联系被打通,也使得期市获得了更多的“源头活水”。

中国期市迎来更大机遇

业内人士表示,市场在十月的大幅升温,说明了期货业正在面临良好机遇。兴业期货总经理夏锦良表示,对于期货公司来说,交易量大就意味着手续费的增加,在佣金和成本不变的情况下,量的增加将大大提升公司的利润。在现阶段,期货公司一是要根据产业客户的需求引导其更多的套保,二是吸引一部分投机、套利客户合理操作,三是通过自身的高端服务来占领更大市场。在期货业创新手段不断推出的情况下,增强期货公司的综合实力。

专家表示,期市的升温,可能会引发业界更大的分化,部分龙头公司将获得更大的利益,行业集中度将提高。

肖成表示,现阶段的成交升温也需要采取一系列措施,做一些必要的抑制投机的工作,比如适当提高交易成本等。这样才有利于价格的有效发现和市场功能发挥。