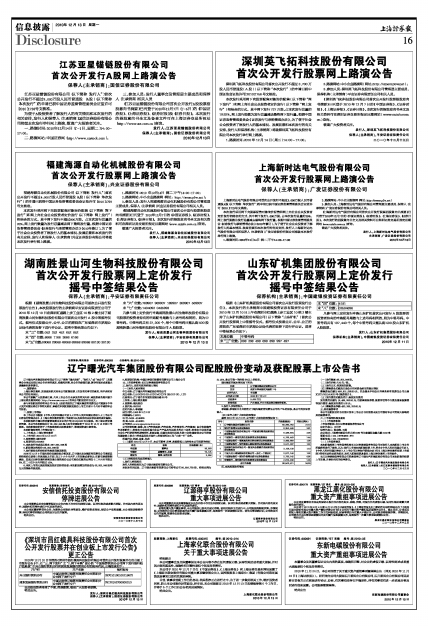

证券简称:曙光股份 证券代码:600303 公告编号:临2010-038

辽宁曙光汽车集团股份有限公司(以下简称“曙光股份”、“发行人”或“本公司”)及董事会全体成员保证本公告内容的真实、准确和完整,对公告的虚假记载、误导性陈述或者重大遗漏承担连带责任。

一、重要提示

上海证券交易所、其他政府机关对本公司配售股票上市及有关事项的意见,均不表明对本公司的任何保证。

本公司提醒广大投资者注意,凡本上市公告书未涉及的有关内容,请投资者查阅刊载于上海证券交易所网站(http://www.sse.com.cn)的本公司配股说明书全文。

参与本次配股的持有本公司5%以上股份的股东辽宁曙光集团有限责任公司根据《中华人民共和国证券法》等有关规定,承诺在本次配股新发股份上市之日起6个月内不减持本公司股份。

二、股票上市情况

本上市公告书根据《中华人民共和国公司法》、《中华人民共和国证券法》、《上市公司证券发行管理办法》、《上海证券交易所股票上市规则》以及其他相关法律法规的规定编制。

本次配股经中国证券监督管理委员会证监许可[2010]1623号文核准。经上海证券交易所同意,本公司本次配股共计65,252,998股人民币普通股将于2010年12月15日起上市流通。本次配售股份将于上市流通前到达投资者账户,敬请投资者注意查询。

本次配售股票的上市情况如下:

1、上市地点:上海证券交易所

2、上市时间:2010年12月15日

3、股票简称:曙光股份

4、股票代码:600303

5、本次发行完成后总股本:287,252,998股

6、配股增加的股份:65,252,998股

7、发行前股东所持股份的流通限制及期限:

2005年12月9日曙光股份实施股权分置改革,辽宁曙光实业集团有限责任公司承诺其所持股份自获得上市流通权之日起,在三十六个月内不上市交易或者转让;在前项承诺期期满后,其通过证券交易所挂牌交易出售的股份占公司股份总数的比例在十二个月内不超过5%,在二十四个月内不超过10%。

8、本次上市的无流通限制及锁定安排的股份:本次配股增加的股份为65,252,998股均为无限售条件流通股。

9、股票登记机构:中国证券登记结算有限责任公司上海分公司

10、上市保荐机构:长江证券承销保荐有限公司

三、发行人、股东和实际控制人情况

(一)发行人基本情况

中文名称:辽宁曙光汽车集团股份有限公司

英文名称:LIAONING SG AUTOMOTIVE GROUP CO., LTD

注册地址:辽宁省丹东市振安区曙光路50号

上市地:上海证券交易所

A 股简称:曙光股份

A 股代码:600303

法定代表人:李进巅

成立时间:1993年3月2日

邮政编码:118001

电 话:0415-4146825

传 真:0415-4142821

公司网址:www.sgautomotive.com

公司经营范围:制造、加工汽车前后桥、汽车底盘、汽车零部件;汽车修理(设分支销售汽车及零配件);经营本企业及所属企业自产产品及相关技术的出口业务;经营本企业及所属企业生产科研所需的原辅材料、机械设备、仪器仪表及相关技术进口业务(国家限定公司经营和国家禁止进出口的商品及技术除外);经营进料加工和“三来一补”业务。

所属行业:机械、设备、仪表

(二)截至2010年12月9日,本公司董事、监事、高级管理人员持有本公司股票的情况

| 姓名 | 职务 | 持股数量(股) |

| 李进巅 | 董事长 | 36,563 |

| 李海阳 | 副董事长、总裁 | 73,125 |

| 蒋爱伟 | 董事、运营总监 | 3,656 |

(三)控股股东和实际控制人

1、发行人控股股东

发行人的控股股东为辽宁曙光集团有限责任公司。

本次发行完成后,辽宁曙光集团有限责任公司持有公司60,693,750股,持股比例为21.13%,是公司唯一的持股5%以上的股东。

曙光集团的基本情况如下所示:

| 名称 | 辽宁曙光集团有限责任公司 |

| 住所 | 沈阳市浑南新区天赐街7号 |

| 法定代表人 | 李进巅 |

| 公司成立日期 | 2002年7月5日 |

| 注册资本 | 9,600万元 |

| 经营范围 | 汽车底盘、汽车车桥及相关零部件制造。 |

2、发行人实际控制人

李进巅、李海阳父子共持有辽宁曙光集团有限责任公司约77%的股权,是公司的实际控制人。

(四)发行人前十大股东持股情况

截至2010年12月9日,公司前十大股东持股情况如下:

| 序号 | 股东名称 | 持股数量(股) | 持股比例(%) |

| 1 | 辽宁曙光集团有限责任公司 | 60,693,750 | 21.13 |

| 2 | 博时价值增长证券投资基金 | 8,352,449 | 2.91 |

| 3 | 中国建设银行股份有限公司-华夏盛世精选股票型证券投资基金 | 6,499,934 | 2.26 |

| 4 | 中国银行-泰信优质生活股票型证券投资基金 | 4,129,443 | 1.44 |

| 5 | 中国建设银行-海富通风格优势股票型证券投资基金 | 3,899,858 | 1.36 |

| 6 | 中国建设银行-银华富裕主题股票型证券投资基金 | 3,511,307 | 1.22 |

| 7 | 招商银行股份有限公司-富国天合稳健优选股票型证券投资基金 | 3,156,139 | 1.10 |

| 8 | 中国人民人寿保险股份有限公司-分红-个险分红 | 2,917,140 | 1.02 |

| 9 | 中国建设银行-博时价值增长贰号证券投资基金 | 2,733,142 | 0.95 |

| 10 | 交通银行-博时新兴成长股票型证券投资基金 | 2,610,249 | 1.04 |

| 合计持股数 | 98,503,411 | 34.30 | |

四、本次股票发行情况

(一)发行数量:65,252,998股。

(二)发行价格:7.20元/股。

(三)发行方式:向原股东配售。

(四)募集资金总额及注册会计师对资金到位的验证情况

募集资金总额为469,821,585.60元,已由信永中和会计师事务所有限责任公司出具XYZH/2010A9023号《验资报告》。

(五)发行费用总额及项目、每股发行费用

发行费用总额为16,465,253.00元,包括承销保荐费、验资评估等中介费及信息披露费等发行费用,每股发行费用0.25元。

(六)募集资金净额:453,356,332.60元

五、其他重要事项

本公司自配股说明书刊登日至本上市公告书刊登前未发生可能对本公司有较大影响的其他重要事项。

六、上市保荐机构及意见

(一)上市保荐机构

上市保荐机构:长江证券承销保荐有限公司

法定代表人: 王世平

保荐代表人: 程荣峰、王茜

办公地址:上海浦东新区世纪大道1589号长泰国际金融大厦2102室

联系电话:(021)38784899-873

联系传真:(021)50495600

(二)上市保荐意见

本次配售股票上市的保荐机构长江证券承销保荐有限公司对发行人本次配股上市文件所载资料进行了核查,认为:发行人申请本次配售股票上市,符合《中华人民共和国公司法》、《中华人民共和国证券法》、《上市公司证券发行管理办法》和《上海证券交易所股票上市规则》等有关法律法规的规定,发行人配售股票具备在上海证券交易所上市的条件。

长江证券承销保荐有限公司同意保荐辽宁曙光汽车集团股份有限公司本次配售的股票上市交易,并承担相关的保荐责任。

发行人:辽宁曙光汽车集团股份有限公司

保荐人(主承销商):长江证券承销保荐有限公司

二○一○年十二月十三日