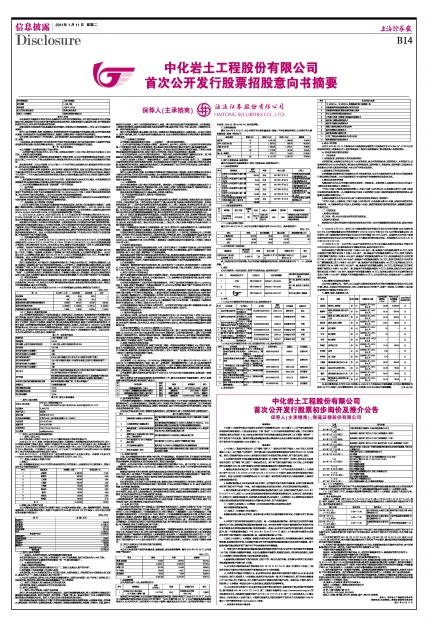

首次公开发行股票初步询价及推介公告

保荐人(主承销商):海通证券股份有限公司

特别提示

中化岩土工程股份有限公司根据《证券发行与承销管理办法》(2010修订)、《关于深化新股发行体制改革的指导意见》、中国证券业协会(下称“协会”)《关于保荐机构推荐询价对象工作有关事项的通知》首次公开发行A股,本次初步询价和网下发行均通过深圳证券交易所(以下简称“深交所”)网下发行电子平台实施。请询价对象及股票配售对象认真阅读本公告及《深圳市场首次公开发行股票网下发行电子化实施细则(2009年修订)》。

重要提示

1、中化岩土工程股份有限公司(以下简称“发行人”)首次公开发行不超过1,680万股人民币普通股(A股)(以下简称“本次发行”)的申请已获中国证券监督管理委员会证监许可[2011]22号文核准。发行人的股票代码为002542,该代码同时适用于本次发行的初步询价、网下发行及网上发行。

2、本次发行采用网下向股票配售对象摇号配售(以下简称“网下发行”)和网上向社会公众投资者定价发行(以下简称“网上发行”)相结合的方式。其中网下发行股数不超过336万股,占本次最终发行总股数的20%;网上发行数量为本次发行最终数量减去网下最终发行数量。

3、海通证券股份有限公司(以下简称“保荐人(主承销商)”)作为本次发行的保荐人(主承销商)将于2011年1月12日(T-5日)至2011年1月14日(T-3日)期间,组织本次发行现场推介和初步询价。符合《证券发行与承销管理办法》(2010修订)要求的询价对象可自主选择在深圳、上海或北京参加现场推介会。

4、股票配售对象自主决定是否参与初步询价,自行确定申报价格和申报数量,由询价对象通过深交所网下发行电子平台统一申报。询价对象应按规定进行初步询价,并自行承担相应的法律责任。

5、询价对象参与初步询价时,其管理的股票配售对象为报价主体,由询价对象代为报价。2011年1月14日(T-3日,周五)12:00前已完成在协会备案的证券投资基金管理公司、证券公司、信托投资公司、财务公司、保险机构投资者、合格境外机构投资者以及保荐人(主承销商)自主推荐的具有较高定价能力和长期投资取向的机构投资者方可参与初步询价,但下述情况除外:

(1)与发行人或保荐人(主承销商)之间存在实际控制关系或控股关系的

询价对象管理的配售对象;

(2)保荐人(主承销商)的自营账户。

股票配售对象未参与初步询价,或者参与初步询价但未提供能够有效申报,不得参与网下摇号配售。

6、本次网下发行采用摇号配售的方式进行, 每一个股票配售对象的每一档申报价位对应的申报数量均为56万股,最终获配的股票配售对象家数6家。对申报价格等于或高于最终确定的本次发行价格并且申购资金有效的股票配售对象,将按照其最后一次录入初步询价记录的时间顺序排序,然后依次配号,每一个股票配售对象配1个号,2011年1月20日(T+1日,周四)上午通过摇号抽签的方式确定本次网下发行获配的6家配售对象,每一家配售对象获配56万股。

7、发行人与保荐人(主承销商)根据初步询价结果,综合考虑发行人有效募集资金需求、承销风险等因素,协商确定发行价格,同时确定可参与网下摇号配售的股票配售对象名单及有效申报数量。每个配售对象可通过深交所网下发行电子平台查询其有效申购数量。

8、可参与网下摇号配售的股票配售对象应按照确定的发行价格与本次网下发行确定的申购数量(56万股)的乘积全额缴纳申购款,未及时足额缴纳申购款的,将被视为违约,并应承担违约责任。保荐人(主承销商)将违约情况报中国证监会和协会备案。

9、配售对象只能选择网下发行或者网上发行中的一种方式进行申购。所有参与本次网下初步询价的股票配售对象不得参与网上申购。

10、有关询价对象的具体报价情况将在2011年1月21日(T+2日,周五)刊登的《中化岩土工程股份有限公司首次公开发行股票网下配售结果公告》中详细披露。

11、本次发行可能因下列情形中止:初步询价结束后,提供有效申报的询价对象不足20家;初步询价结束后,发行人和保荐人(主承销商)就发行价格未取得一致;网下申购结束后,网下有效申购数量小于336万股;网上申购不足、网上申购不足向网下回拨后仍然申购不足的。如发生以上情形,发行人和保荐人(主承销商)将及时公告中止发行原因、恢复发行安排等事宜。

12、本公告仅对本次发行中有关推介和初步询价事宜进行说明,投资者欲了解本次发行的详细情况,请仔细阅读2011年1月11日(T-6日,周二)登载于巨潮网站(http://www.cninfo.com.cn)的招股意向书全文,招股意向书摘要刊登于2011年1月11日(T-6 日,周二)《中国证券报》、《上海证券报》、《证券时报》、《证券日报》。《深圳市场首次公开发行股票网下发行电子化实施细则(2009年修订)》可于深交所网站(www.szse.cn)查询。

一、本次发行的重要日期安排

| 日期 | 发行安排 |

| T-6日 2011年1月11日(周二) | 刊登《招股意向书摘要》、《初步询价及推介公告》 |

| T-5日 2011年1月12日(周三) | 初步询价(通过网下发行电子平台)及现场推介(深圳) |

| T-4日 2011年1月13日(周四) | 初步询价(通过网下发行电子平台)及现场推介(上海) |

| T-3日 2011年1月14日(周五) | 初步询价(通过网下发行电子平台,截止时间为15:00)及现场推介(北京) |

| T-2日 2011年1月17日(周一) | 确定发行价格、可参与网下申购的股票配售对象名单及有效申报数量;刊登《网上路演公告》 |

| T-1日 2011年1月18日(周二) | 刊登《发行公告》、《投资风险特别公告》 网上路演 |

| T日 2011年1月19日(周三) | 网下申购配号 网下申购资金验资 |

| T+1日 2011年1月20日(周四) | 网上申购资金验资 网下申购摇号抽签 |

| T+2日 2011年1月21日(周五) | 网上申购摇号抽签 网下申购多余款项退还 |

| T+3日 2011年1月24日(周一) | 刊登《网上中签结果公告》 网上申购资金解冻、网上申购多余款项退还 |

注:(1)T日为发行日;

(2)如因深交所网下发行电子平台系统故障或非可控因素导致股票配售对象无法正常使用其网下发行电子平台进行初步询价或网下申购工作,请股票配售对象及时与保荐人(主承销商)联系;

(3)上述日期为工作日,如遇重大突发事件影响发行,保荐人(主承销商)及发行人将及时公告,修改发行日程。

二、推介的具体安排

保荐人(主承销商)将于2011年1月12日(T-5日,周三)至2011年1月14日(T-3日,周五)期间,在深圳、上海、北京向协会公布的六类询价对象及海通证券自主推荐的询价对象进行网下推介。推介的具体安排如下:

| 推介日期 | 推介时间 | 推介地点 | 地址 |

| 2011年1月12日 (T-5 日,周三) | 9:30—11:30 | 福田香格里拉大酒店三层香格里拉II厅 | 深圳市福田区益田路4088号 |

| 2011年1月13日 (T-4日,周四) | 9:30—11:30 | 浦东香格里拉大酒店紫金楼三层盛事堂I厅 | 上海市浦东新区富城路33号 |

| 2011年1月14日 (T-3日,周五) | 9:30—11:30 | 金融街洲际酒店五层西安厅 | 北京市西城区金融街11号 |

三、初步询价

1、本次初步询价通过深交所的网下发行电子平台进行,询价对象应到深交所办理网下发行电子平台数字证书,与深交所签订网下发行电子平台使用协议,成为网下发行电子平台的用户后方可参与初步询价。

2、初步询价期间为2011年1月12日(T-5日,周三)至2011年1月14日(T-3日,周五)9:30 -15:00,在上述时间内,询价对象可通过深交所网下发行电子平台填写、提交其所管理的股票配售对象的申报价格和申报数量。

3、本次网下摇号配售发行确定的申报数量为56万股,股票配售对象自行确定申报价格,每个股票配售对象只可申报1档价格,申报价格对应的申报数量为56万股。

申购价格和申购数量填写示例:

假设某一配售对象填写的申购价格是P1,对应的申购数量均为Q,最终确定的发行价格为P。

则若P> P1,则该配售对象不能参与网下摇号配售;

若P1≥P,则该配售对象可以参与网下摇号配售的数量均为Q。

4、股票配售对象申报的以下情形将被视为无效:股票配售对象未在初步询价截止日2011年1月14日(T-3日,周五)12:00前完成在协会登记备案的;股票配售对象名称、证券账户、银行收付款账户/账号等申报信息与备案信息不一致的;申报价格低于最终确定的发行价格对应的申报数量;申报数量不等于56万股;经保荐人(主承销商)与询价对象沟通确认为显著异常的。

5、询价对象每次申报一经提交不得撤销。因特殊原因需要调整报价或申报数量的,应在网下发行电子平台填写具体原因。询价对象每次申报及修改情况将由保荐人(主承销商)报中国证监会备案。

6、股票配售对象的托管席位号系办理股份登记的重要信息,托管席位号错误将会导致无法办理股份登记或股份登记有误,请参与初步询价的股票配售对象正确填写其托管席位号,如发现填报有误请及时与保荐人(主承销商)联系。

四、保荐人(主承销商)联系方式及联系人

保荐人(主承销商):海通证券股份有限公司

法定代表人:王开国

住 所:上海市淮海中路 98 号

电 话:021-23219496、23219622

联系人:汪烽、周伟铭、侍江天、杨东颖、惠子、龚心宇、靳春梅

发行人:中化岩土工程股份有限公司

保荐机构(主承销商):海通证券股份有限公司

2011年01月11日