⊙莫大

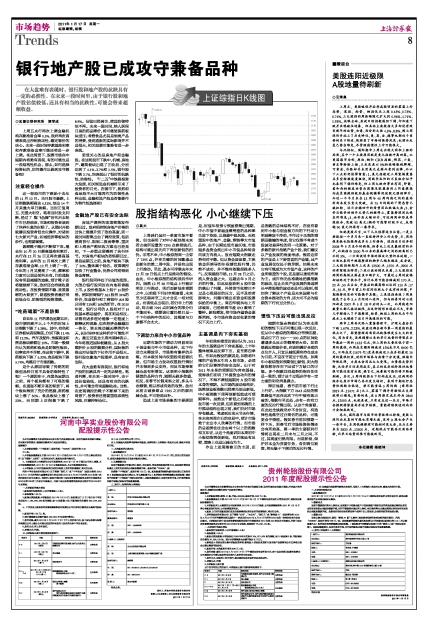

上周我们虽对一季度市场不看淡,但也表明了对中小板综指未来若击破所设置的7295点参照线后,结构可能出现先向下再创新低的担忧。非常不幸,中小板综指周一击穿了7295点,并在关键的时间敏感点即新年的第二周中段,并没有出现上行推动。至此,基本可排除去年末12月28日低点上行是推动的假设。由此,中小板综指的结构须另作研判。既然12月28日低点上行被证明非上行推动,则后面新低在预期之中,以前级下行时空幅度看,未来至少还需两至三天才会见一相对低点。而该低点出现后,若仍非上行推动,则击破7295点时减仓的部分仍不能回补。预期该位置仍然只是一个下行结构中的反拉,其幅度与力度都不会太大。

下调动力来自中小市值品种

近期市场的下调动力明显来自于创业板与中小市值品种,此下行动力未释放尽,市场难有像样的升幅。而本段时间内权重股明显要抗跌,但市场主力发动权重股行情时并未得到多头支持,相反市场择高减仓盘有所增加。这表明小指数所涵盖的品种方向,短期无做多欲望,相反,在春节长假来临之前,多头斗志颓顿,难以形成有效的攻势。故而此前击破参照点7295之后的顺向减仓盘,不可轻易回补。

造成上述市场表象的主要原因是,时值年报预亏预盈密集出笼期,中小市值中普遍业绩稍差的品种率先放下身段,以规避中线风险。而权重股中的地产、金融、钢铁等大市值品种,由于长期处低市盈区域,市场短多盘资金流出中小市值品种转身向该方向流入。故而短期大指数走势相对平稳。但从资金层面看,主流资金所诱导的年报绩优股行情,仍然不成功,并不能有效激起做多人气。反观港股市场,12月28日之后,流入资金量之大,远超去年9月之后的行情。如此反差表明A股市场的确出了问题,外部货币收缩只不过是心理层面的压力,远不及前者影响大,问题可能出在资金和股票供给的平衡上。周四华锐风电上市即破发,已经给高市盈IPO敲响了警钟。新股频发,将市场存量资金逐渐消耗,令市场在资金面收紧的情况下无力上行。

主基调是向下夯实基础

年初我在接受访谈时认为,2011年的主基调是向下夯实基础,上半年整体框架是反弹下压,直至第四季初。作如此假设的原因是,如欲将外围的产业资本引向A股市场,必须给它们足够厚的安全边际。出于对2011年本身的预期即为夯实基础,使得我们在明了外围资金动向的情况下,不得不调低短期对A股市场本身的预期。从市场的波动结构讲,既然创业板指数已经率先创出新低,中小板指数下周再创新低就成可预期事件。虽然这个新低之后将会引发市场一次反弹,但在看到明确的上行推动结构出现之前,我们仍对市场存有疑虑。考虑到历来大节无行情,在未来两周左右的交易中,预计市场难于走出令人欣喜的行情。而市场的总趋势往往会由两个以上的指数相互印证,从这个角度讲如本周初中小板综指再创新低,则后续虽有反弹,策略上也是以减仓为主。

作出上述策略修正的主因,还是指数的总体结构不好,在没有看到中小板与创业板方向的下行动力明显释放干净前,不作过于乐观的预期是稳健的考虑,但它仅指不考虑个股波动差异性的同一化策略。对于多数的新兴战略产业个股,我们建议以产业发展的角度考虑。假若这样的产业是上下游垂直的产业链,且产业发展仅仅处于萌芽期。如果未来它有可能成为大市值产业,这样的产业所涵盖的个股,还是要以逢低布局为主。或许你无法准确地把握指数的波动,但让未来产业发展的高速增长平滑股指的波动还是可以做到,假如你了解这个产业是未来国家与社会资本推动的方向,即大可不必为短期的下行而过分担心。

惯性下压后可能出现反拉

短期市场走势我们认为在本周初的惯性下压后可能出现一次反拉,但从中小板综指的筹码分布情况看,现点位下方250――300点的区间处遭遇多头反击的概率更大些。如若想做反弹差价者,应该把握好合理的点位介入,只宜以减低原有持仓成本为目前,不宜在节前过于恋战。如果中小板综指如预期创出新低,则大指数依然存在向下回试下方缺口的可能。多个指数共同趋势的指向往往是一致的,预计这个过程必伴有一定力度的利空消息袭击。

辩证地看,春节前市场下行比上行好。大指数下方2643点处的密集峰值不易在此次下行中被有效击破的,指数行至此处,必有一次有力度的反拉行情出现。从这个角度看,在此处全线做空亦不合时宜,有选择性地做空过分高估的品种,可能更合乎情理。假如春节前如预期一样下压,则春节后市场投资热情还会有所抬高,第一季的主要获利行情将出现在二月末与三月之间,不过,其高度仍然有限。而现阶段,保护好本金为首要任务,否则高位被套,将无缘于下探后的反拉行情。