的市场择时能力

| ||

|

■技术分析在期指中的应用研究系列

在本研究系列的上一篇文章《利用均线系统把握趋势性机会》中,我们对技术指标中最常用的简单移动平均线(MA)进行了探讨,并通过数理统计和实例模拟的方法得出了40日均线择时效果较优且其择时能力具有良好稳健性的结论。本文将对另外两个构造原理更为复杂的趋势型指标——指数加权移动平均线(EMA)和多空指标(BBI)继续展开分析。

一、指标构造方法简述

由于上述两个技术指标EMA和BBI不一定是投资者常用的指标,因而本文在此先对该指标的构造方法进行简单说明。EMA即指数加权移动平均线,与MA指标相比,EMA对近期的交易数据赋予了更高的权重,因而可以更加迅速地反映出价格的近期走势,提供更为直观和有用的趋势信息。

BBI即多空指标,是一种将不同时间跨度的移动平均线使用加权平均方法计算出的综合指标,因而可以说它是简单移动平均线MA的一种改进。其计算方法如下:首先计算N1、N2、N3、N4四个不同时间跨度的简单移动平均值MA1、MA2、MA3、MA4,继而通过相关公式进一步计算出平均值BBI。习惯做法一般将N1、N2、N3、N4设置为公比为2的等比数列,即 N2=2×N1,N3=2×N2,N4=2×N3。因此,在计算 BBI 时同样只需设定一个计算参数:时间跨度N1(方便起见,下文也将该参数记作N)。

可见,在 BBI指标中,近期交易数据利用次数较多,而远期交易数据利用次数则较少,因而其也是一种变相的加权平均计算。

二、交易策略的构建

上文的分析指出,要使用EMA和BBI指标,我们均需要预先设置一个合适的时间跨度变量N。因而,与MA类似,对时间跨度进行合理的判断和选取,是应用EMA和BBI指标取得成功的关键所在,并将直接影响到最终的交易结果。我们仿效本研究系列上一篇文章的做法,在实证数据中探索这两个指标的择时能力。

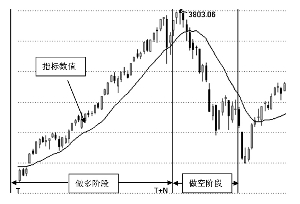

我们首先利用不同时间跨度的EMA和BBI构建如下的交易策略:当T日的沪深300指数收盘价向上突破相应的指标数值时,我们将其定义为做多阶段的开始,此时我们以1倍杠杆(即期货账户中保证金所占的仓位水平等于交易所要求的保证金率)建立多头头寸,并以T日收盘价开仓;直至T+N日的期货合约收盘价向下跌穿相应的指标数值时,我们将其定义为做多阶段的结束和做空阶段的开始,此时我们以T+N日的收盘价对多头头寸进行平仓,并以当日的收盘价建立1倍杠杆的空头头寸,直至沪深300指数重新向上突破。

三、分析方法与结果

在本文中,我们分别选取了20个EMA指标参数(即时间跨度)和15个BBI指标参数,并将其择时能力作为研究对象。为了寻找出表现较具稳定性的指标参数,我们将2006—2010年中的每一年都看作一个独立的样本检验区间,并计算出各个指标参数下,交易策略在这5年中每一年即每一个独立样本中能获得的累计收益和夏普比率,进而再根据各参数在每年中的表现对其给出一定的分值,最后通过这5年的分值计算出各个参数最终的综合得分,以此作为其择时能力优劣的排序依据。通过这种分析方法,我们可以有效地寻找出在每一年中都能取得稳定而且优良表现的指标参数,并避免出现最终选取出来的指标参数只在某一年收益特别突出而在其余各年却表现平平的情况。对大部分投资者来说,在稳定增长与一夜暴富二者的选择中,前者更为上策。

经过检验与分析,我们最终得到了35个EMA和BBI的指标参数的综合得分,其中表现最优的几个指标参数列示在表1中。从中可以看出,择时能力最好的指标为BBI(N=5),即时间跨度设定为5时的BBI指标,其综合得分(取值范围为0—100)、累计收益以及夏普比率均高于表1中的其他指标,且远远超出沪深300指数的同期表现。可以认为,该指标在带来理想收益的同时,还能使收益具有较高的稳定性和持续性。

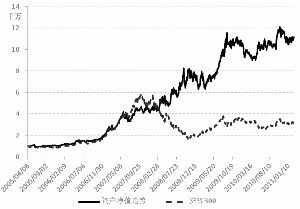

最后,根据上文所得结果,我们将EMA和BBI二者相结合,构建出一个交易策略。假设初始资金总额为1千万元,该策略最终的净值走势如图2所示。可以看出,该策略的资产净值在2005年4月8日至今的整段期间内增长较为平稳,最终获得的累计收益和夏普比率达到1004.73%和9%,远胜沪深300指数的224.37%和4.26%。可见,利用EMA和BBI指标能够构造出具有一定效果的择时策略。

当然,在本文的分析中,我们只针对一种交易策略进行模拟,投资者完全可以根据自己的需要,将不同时间跨度的技术指标结合使用。比如,投资者可将短期指标与长期指标的交叉视作价格趋势的确立,也可将技术指标的转折点看作趋势逆转的开始,以更加迅速地根据市场走势作出持有头寸的调整。(广发期货 郭伟杰 编辑 梁伟)

表 1 择时能力良好的技术指标参数及其长期表现

| 指标参数 | 综合得分 | 累计收益(5年) | 夏普比率(5年) |

| BBI(N=5) | 80.3 | 916.15% | 9.50% |

| BBI(N=15) | 74.6 | 748.70% | 8.81% |

| EMA(N=45) | 74.1 | 846.56% | 9.23% |

| BBI(N=6) | 73.0 | 805.82% | 9.06% |

| EMA(N=15) | 72.6 | 909.20% | 9.47% |

| EMA(N=60) | 72.4 | 900.15% | 9.44% |

| EMA(N=80) | 72.3 | 887.07% | 9.38% |

| BBI(N=12) | 72.0 | 800.83% | 9.04% |

数据来源:广发期货发展研究中心