|

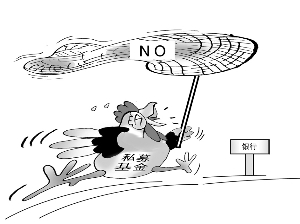

一直向往打入银行渠道的阳光私募,目前似乎渐渐有了和银行渠道“说不”的念头。

在日前举行的一个私募基金高峰论坛上,就有不少的私募机构私底下透露,新的一年或许不再会期盼和银行渠道有那么热烈的合作。“它(银行)的收费实在太高了,这样下去,我们产品的全部收入都快让渡给它们了,这样的生意实在很难持续下去。”

⊙本报记者 宏文

银行撑起快速发展之路

不得不说,在过去的一年中,包括银行渠道在内的各路销售渠道的进入,使得阳光私募基金的规模大幅增加。根据国金证券今年初的统计,截至2010年末,阳光私募行业的规模由500亿发展到逾千亿,如果乐观一点的话,行业规模可能触及2000亿。

其中,非结构化(即管理型)阳光私募基金超过600只,已经参与阳光私募业务的投资顾问约300家。另外据不完全统计,2010年新设阳光私募产品约300只,新设投资顾问约100家,两者增幅均在50%—100%/

部分信托和银行合作的阳光私募产品,规模尤其壮大。根据不完全统计,过去两年中,单只产品公开募集规模达到或接近10个亿的产品,几乎全部为银行为主代销渠道。据悉,深圳某股份制商业银行,其去年在高端理财产品的销售规模和公募基金的新发销售规模几乎持平,达到近百亿的规模,足见市场之大,银行能力之强和投入之广。

银信共同推介的阳光私募产品合作对象也全部为场内最有市场号召力和市场投入能力的一线私募顾问。从过往看,尚雅、重阳、景林、合赢、武当、金中和、朱雀等大批一线机构全部介入其中,或有所合作。

高费用渐难负荷

但即便实力坚强,面对银行的高收费,业内渐有难以负荷之感。来自业内消息,银行等机构在日常销售非结构性产品中提取的费用比率相当之高。仅首次发行就包括,销售服务费(或代理销售费)、发行奖励、申购费等等。其林林总总加起来,少则2个点,多则3、4个点以上。

另外,由于参与了规模募集,作为客户主销渠道的银行,还会多收很多其他费用。诸如,深圳某银行在主打某期私募产品时,不仅收取销售费用,同时也会要求投资顾问将其的几乎全部固定管理费,和至少4成的投资奖励(收益分成)予以银行方面。其做法被业界称为“坚壁清野”。

如果以某私慕产品最终年收益达到20%计算,银行渠道前后分走的各项费用占到该产品总管理费用的六成,相比之下,名义上担任投资股份的阳光私募机构则只能拿到小头。如果产品投资收益并不好,则私募机构本身可能还会亏钱。

那么,为什么很多机构还在前赴后继地参与到如此“高投入”的竞争中去呢?从基金周刊了解的情况看,对规模追求和长远发展考虑占了其中最重要的因素。

一些机构表示,在和银行合作后,其产品基本上处于不赚钱状态。之所以仍然积极参与,除了对未来行情的乐观判断外(行情好,私慕公司的奖励分成可能优厚),很多是出于做大规模的考虑。一些机构负责人甚至私底下表示,发行某些产品主要的考虑是在银行高端客户群体中较早地树立业绩品牌,至于短期内挣钱,“实在不做此想”。

破局尚难隐患已有

以目前业内短期内上千亿规模、年发行数百亿规模看,私募行业每年向有关销售渠道输入的费用也超过十亿元,而且未来存在给予银行高额分成的可能,对于一个新生的行业来说,如此的投入实在相当不易。

但不可否认的是,上述竞争策略在一定程度上改变了阳光私募的竞争格局同时,也对阳光私募行业长远发展带来不少限制。某种程度上,如此策略正在透支行业未来成长空间,埋下竞争隐患。这种策略本身就如同整个行业服用“生长激素”一样,既有成长空间,同时又有隐患。

首先,高额的营销费用,迅速打通的客户市场,快速扩张的规模,都是公募基金界此前的惯用操作手段。某种程度上,不少私募实际上重复了公募基金的“规模为先”的策略,而公募基金在实施这种策略中最大的教训在于,过度竞争降低了行业的初始积累,使得行业较早陷入费率之争,而无法安心内部建设和投入。

其次,上述策略本质上属于营销策略范畴,鉴于其对很多公司的产品线和客户构成了比较大的偏重,因此也往往成为私募机构日后持续经营的隐患。

其三,超大规模产品的管理,往往对于投资顾问团队的经营重心发生偏移。从过去一年看,个别机构的主要发起人,由于在维护大型渠道的过程中,投入了过多的时间(或明或暗),因此,一定程度上,已经降低了其投入投资的精力。

其四,在打开某些银行渠道中,部分先行者在推广中很多策略手段,可能存在一定的合规风险,这也会给公司的未来发展投下不小的阴影。