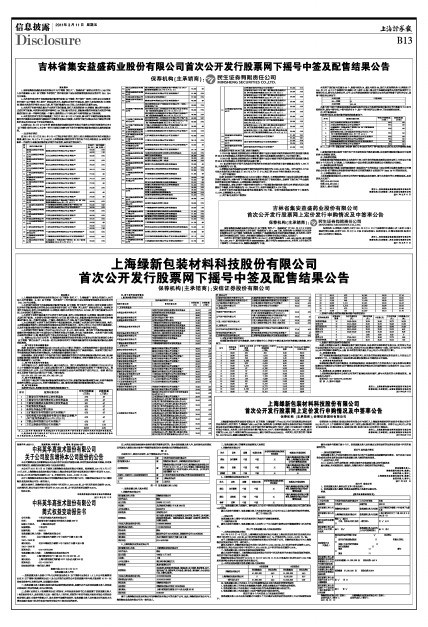

首次公开发行股票网下摇号中签及配售结果公告

重要提示

1、上海绿新包装材料科技股份有限公司(以下简称“发行人”、“上海绿新”) 首次公开发行3,350万股人民币普通股(A 股)(以下简称“本次发行”)的申请已获中国证券监督管理委员会会证监许可[2011]293号文核准。

2、本次发行采用网下向股票配售对象询价配售(以下简称“网下发行”)和网上向所有除参与网下初步询价的配售对象以外的社会公众投资者定价发行(以下简称“网上发行”)相结合的方式。根据初步询价申报结果,发行人和保荐机构(主承销商)确定本次发行价格为31.20元/股,网下发行数量为670万股,占本次发行总量的20%。

3、本次网下有效申购总量大于本次网下发行总量,发行人和保荐机构(主承销商)通过摇号抽签方式进行网下配售。本次摇号采用按申购单位(67万股)配号的方法,按配售对象的有效报价对应的申购量进行配号,每一申购单位获配一个编号,最终摇出10个号码,每个号码可获配67万股股票。

4、本公告披露了本次网下发行的摇号中签及配售结果,并披露了本次发行定价的相关信息,包括:主承销商提供的发行人研究报告的估值结论及对应的估值水平、发行人可比上市公司的市盈率指标,以及所有配售对象的报价明细等统计数据,包括主承销商推荐的询价对象的报价情况。

5、本次发行的网下配售工作已于2011年3月10日(T+1日,周四)结束。参与网下申购的股票配售对象缴付的申购资金已经中审国际会计师事务所有限公司验资,并出具了验资报告。本次网下发行过程由国浩律师集团(上海)事务所进行了见证并对此出具了专项法律意见书。

6、根据2011年3月8日公布的《上海绿新包装材料科技股份有限公司首次公开发行股票发行公告》(以下简称“《发行公告》”),本公告一经刊出即视同向网下申购获得配售的所有股票配售对象送达最终获配通知。

一、网下发行申购及缴款情况

根据《证券发行与承销管理办法》(2010年10月11日修订)的要求,主承销商按照在中国证券业协会登记备案的询价对象名单,对参与网下申购的配售对象的资格进行了核查和确认。依据网下发行电子平台最终收到的资金有效申购结果,主承销商做出最终统计如下:

经核查确认,在初步询价中申报价格不低于最终确定的发行价格的股票配售对象共有18家,该18家股票配售对象全部按照《发行公告》的要求及时足额缴纳了申购资金,有效申购资金为240,396万元,有效申购数量为7,705万股。

二、网下配号及摇号中签情况

本次共配号115个,起始号码为001,截止号码为115。发行人和保荐机构(主承销商)于2011年3月10日上午在深圳市红荔路上步工业区10栋2楼主持了上海绿新首次公开发行股票网下中签摇号仪式。摇号仪式按照公开、公平、公正的原则在深圳市罗湖区公证处代表的监督下进行并公正。根据《发行公告》,本次网下发行共计摇出10个号码,中签号码为:

010,024,032,035,049,060,074,085,099,110

三、网下申购获配情况

本次发行中通过网下向配售对象配售的股票为670万股,获配的配售对象家数为9家,有效申购获得配售的比例为8.69565217%,有效申购倍数为11.5倍,最终向股票配售对象配售股数为670万股。

四、网下配售结果

根据摇号结果,股票配售对象的最终获配数量如下:

| 序号 | 配售对象名称 | 有效申购数量(万股) | 获配数量 (万股) |

| 1 | 工银瑞信双利债券型证券投资基金 | 670 | 67 |

| 2 | 工银瑞信信用添利债券型证券投资基金 | 670 | 67 |

| 3 | 工银瑞信稳健成长股票型证券投资基金 | 201 | 67 |

| 4 | 华夏债券投资基金 | 670 | 67 |

| 5 | 全国社保基金四零五组合 | 201 | 67 |

| 6 | 五矿集团财务有限责任公司自营账户 | 670 | 67 |

| 7 | 受托管理天安保险股份有限公司指定证券账户(网下配售资格截至2011年12月31日) | 670 | 67 |

| 8 | 万联证券有限责任公司自营账户 | 670 | 67 |

| 9 | 方正证券股份有限公司自营账户 | 670 | 134 |

| 合计 | 5092 | 670 | |

注:1、上表内的“获配数量”是根据《发行公告》规定的网下摇号配售方法进行处理后的最终配售数量。

2、股票配售对象可通过其网下发行电子平台查询应退申购余款金额。如有疑问请股票配售对象及时与保荐机构(主承销商)联系。

五、网下发行的报价情况

1、配售对象的报价明细

| 初步询价情况汇总表 | |||

| 询价对象名称 | 配售对象名称 | 申报价格(元) | 申报数量 (万股) |

| 一、证券投资基金 | |||

| 宝盈基金管理有限公司 | 宝盈泛沿海区域增长股票证券投资基金 | 26.00 | 670 |

| 宝盈鸿利收益证券投资基金 | 26.00 | 335 | |

| 鸿阳证券投资基金 | 28.80 | 134 | |

| 博时基金管理有限公司 | 全国社保基金五零一组合 | 28.00 | 603 |

| 长盛基金管理有限公司 | 全国社保基金四零五组合 | 31.20 | 201 |

| 工银瑞信基金管理有限公司 | 工银瑞信双利债券型证券投资基金 | 33.80 | 670 |

| 工银瑞信稳健成长股票型证券投资基金 | 38.00 | 201 | |

| 工银瑞信信用添利债券型证券投资基金 | 33.80 | 670 | |

| 工银瑞信增强收益债券型证券投资基金 | 33.80 | 670 | |

| 国联安基金管理有限公司 | 国联安信心增益债券型证券投资基金 | 25.00 | 335 |

| 华富基金管理有限公司 | 华富收益增强债券型证券投资基金 | 31.00 | 67 |

| 华夏基金管理有限公司 | 华夏希望债券型证券投资基金 | 30.00 | 670 |

| 华夏债券投资基金 | 34.00 | 670 | |

| 中银基金管理有限公司 | 中银稳健增利债券型证券投资基金 | 24.00 | 134 |

| 二、证券公司 | |||

| 渤海证券股份有限公司 | 渤海证券股份有限公司自营账户 | 38.00 | 134 |

| 渤海证券股份有限公司自营账户 | 36.00 | 201 | |

| 方正证券股份有限公司 | 方正证券股份有限公司自营账户 | 35.00 | 670 |

| 国泰君安证券股份有限公司 | 国泰君安证券股份有限公司自营账户 | 25.00 | 670 |

| 红塔证券股份有限公司 | 红塔证券股份有限公司自营账户 | 32.00 | 67 |

| 华泰证券股份有限公司 | 华泰证券股份有限公司自营账户 | 32.90 | 67 |

| 江海证券有限公司 | 江海证券自营投资账户 | 26.00 | 670 |

| 万联证券有限责任公司 | 万联证券有限责任公司自营账户 | 31.20 | 670 |

| 西南证券股份有限公司 | 西南证券股份有限公司自营投资账户 | 24.10 | 670 |

| 银泰证券有限责任公司 | 银泰证券有限责任公司自营投资账户 | 38.00 | 67 |

| 中国民族证券有限责任公司 | 中国民族证券有限责任公司自营投资账户 | 36.40 | 670 |

| 中航证券有限公司 | 中航证券有限公司自营投资账户 | 36.00 | 335 |

| 中山证券有限责任公司 | 中山证券有限责任公司自营账户 | 30.50 | 67 |

| 中天证券有限责任公司 | 中天证券有限责任公司自营账户 | 27.00 | 67 |

| 三、信托投资公司 | |||

| 华宸信托有限责任公司 | 华宸信托有限责任公司自营账户 | 30.80 | 201 |

| 新华信托股份有限公司 | 新华信托股份有限公司自营账户 | 35.00 | 335 |

| 云南国际信托有限公司 | 瑞凯集合资金信托计划(网下配售资格截至2012年2月5日) | 30.00 | 670 |

| 云南国际信托有限公司自营账户 | 26.00 | 536 | |

| 云信成长2007-2号(第二期)集合资金信托计划(网下配售资格截至2012年4月10日) | 30.00 | 670 | |

| 云信成长2007-2号(第九期)集合资金信托计划(网下配售资格截至2012年4月10日) | 30.00 | 670 | |

| 云信成长2007-2号(第六期)集合资金信托计划(网下配售资格截至2012年4月10日) | 30.00 | 670 | |

| 云信成长2007-2号(第七期)集合资金信托计划(网下配售资格截至2012年4月10日) | 30.00 | 670 | |

| 云信成长2007-2号(第三期)集合资金信托计划(网下配售资格截至2012年4月10日) | 30.00 | 670 | |

| 云信成长2007-2号(第十期)集合资金信托计划(网下配售资格截至2012年4月10日) | 30.00 | 670 | |

| 云信成长2007-2号(第一期)集合资金信托计划(网下配售资格截至2012年4月10日) | 30.00 | 670 | |

| 云信成长2007-3号·瑞安(第三期)集合资金信托计划(网下配售资格截至2012年4月13日) | 30.00 | 670 | |

| 四、财务公司 | |||

| 兵器装备集团财务有限责任公司 | 兵器装备集团财务有限责任公司自营投资账户 | 33.60 | 67 |

| 上海浦东发展集团财务有限责任公司 | 上海浦东发展集团财务有限责任公司自营账户 | 31.00 | 67 |

| 五矿集团财务有限责任公司 | 五矿集团财务有限责任公司自营账户 | 35.00 | 670 |

| 中国电力财务有限公司 | 中国电力财务有限公司自营账户 | 30.10 | 670 |

| 五、保险公司 | |||

| 华泰资产管理有限公司 | 受托管理天安保险股份有限公司指定证券账户(网下配售资格截至2011年12月31日) | 35.00 | 670 |

| 太平资产管理有限公司 | 中融人寿保险股份有限公司传统保险产品(网下配售资格截至2011年6月29日) | 25.00 | 67 |

| 中国人寿资产管理有限公司 | 中国人寿股份有限公司-分红-个人分红 | 25.00 | 670 |

| 中国人寿股份有限公司-分红-团体分红 | 25.00 | 670 | |

| 六、推荐公司 | |||

| 北京市星石投资管理有限公司 | 华润深国投信托有限公司星石22期集合资金信托计划 | 27.00 | 402 |

| 常州投资集团有限公司 | 常州投资集团有限公司自有资金投资账户 | 28.00 | 67 |

| 江苏瑞华投资发展有限公司 | 江苏瑞华投资发展有限公司自有资金投资账户 | 28.13 | 670 |

2、对初步询价情况的统计

根据配售对象报价及申购数据,依次计算各价位上的累计申购总量及对应的超额认购倍数,统计如下:

| 序号 | 申报价格 (元/股) | 该价位上的申报数量 (万股) | 大于等于该价位上的累计申购数量 (万股) | 对应网下发行认购倍数 | 对应2010年摊薄后市盈率(倍) |

| 1 | 38.00 | 402 | 402 | 0.60 | 50.20 |

| 2 | 36.40 | 670 | 1,072 | 1.60 | 48.08 |

| 3 | 36.00 | 536 | 1,608 | 2.40 | 47.56 |

| 4 | 35.00 | 2,345 | 3,953 | 5.90 | 46.24 |

| 5 | 34.00 | 670 | 4,623 | 6.90 | 44.91 |

| 6 | 33.80 | 2,010 | 6,633 | 9.90 | 44.65 |

| 7 | 33.60 | 67 | 6,700 | 10.00 | 44.39 |

| 8 | 32.90 | 67 | 6,767 | 10.10 | 43.46 |

| 9 | 32.00 | 67 | 6,834 | 10.20 | 42.27 |

| 10 | 31.20 | 871 | 7,705 | 11.50 | 41.22 |

| 11 | 31.00 | 134 | 7,839 | 11.70 | 40.95 |

| 12 | 30.80 | 201 | 8,040 | 12.00 | 40.69 |

| 13 | 30.50 | 67 | 8,107 | 12.10 | 40.29 |

| 14 | 30.10 | 670 | 8,777 | 13.10 | 39.76 |

| 15 | 30.00 | 6,700 | 15,477 | 23.10 | 39.63 |

| 16 | 28.80 | 134 | 15,611 | 23.30 | 38.04 |

| 17 | 28.13 | 670 | 16,281 | 24.30 | 37.16 |

| 18 | 28.00 | 670 | 16,951 | 25.30 | 36.99 |

| 19 | 27.00 | 469 | 17,420 | 26.00 | 35.67 |

| 20 | 26.00 | 2,211 | 19,631 | 29.30 | 34.35 |

| 21 | 25.00 | 2,412 | 22,043 | 32.90 | 33.03 |

| 22 | 24.10 | 670 | 22,713 | 33.90 | 31.84 |

| 23 | 24.00 | 134 | 22,847 | 34.10 | 31.70 |

3、按询价对象分类的股票配售对象申报情况统计

| 配售对象类型 | 配售对象数量 | 报价价格区间 (元) | 算术平均值(元) | 中位数(元) | 加权平均值(元) | 申报数量占比(%) |

| 证券投资基金 | 14 | 24.00~38.00 | 30.24 | 30.50 | 30.72 | 26.39 |

| 证券公司 | 13 | 24.10~38.00 | 32.01 | 32.45 | 30.69 | 21.99 |

| 信托投资公司 | 12 | 26.00~35.00 | 30.15 | 30.00 | 29.96 | 31.09 |

| 财务公司 | 4 | 30.10~35.00 | 32.43 | 32.30 | 32.53 | 6.45 |

| 保险公司 | 4 | 25.00~35.00 | 27.50 | 25.00 | 28.23 | 9.09 |

| QFII | 0 | ~ | 0.00 | 0.00 | 0.00 | 0 |

| 推荐公司 | 3 | 27.00~28.13 | 27.71 | 28.00 | 27.72 | 4.99 |

| 所有配售对象 | 50 | 24.00~38.00 | 30.51 | 30.00 | 30.22 | 100 |

4、投资价值研究报告的估值结论

根据主承销商出具的上海绿新投资价值研究报告,结合相对估值和绝对估值方法,研究员认为公司合理估值区间为37.83元/股~41.61元/股,对应公司2010年静态市盈率50-55倍。同行业可比上市公司的2010年平均预测市盈率为54.02倍(以本次发行询价截止日2011年3月4日收盘价计算)。

六、持股锁定期限

网下股票配售对象获配的股票自本次发行网上定价发行的股票在深圳证券交易所上市交易之日起锁定3个月,上市流通前由中国证券登记结算有限责任公司深圳分公司冻结。

七、冻结资金利息的处理

股票配售对象的全部申购资金(含获得配售部分)在冻结期间产生的利息由中国证券登记结算有限责任公司深圳分公司按照《关于缴纳证券投资者保护基金有关问题的通知》(证监发行字[2006]78号)的规定处理。

八、保荐机构(主承销商)联系方式

上述股票配售对象对本公告所公布的网下配售结果如有疑问,请与本次发行的主承销商联系。具体联系方式如下:

联系电话:010-66581790、66581865

联 系 人:资本市场部

发行人:上海绿新包装材料科技股份有限公司

保荐机构(主承销商):安信证券股份有限公司

2011年3月11日