| ||

|

在本研究系列的上一篇文章《EMA和BBI指标的市场择时能力》中,我们通过实证数据分析对两个趋势型指标EMA和BBI的市场择时能力进行了探讨,并得出了效果相对较优的指标参数。下面,我们将把目光转移到技术指标中的另一个大类——摆动型指标。

一、指标简述与用法说明

摆动型指标一般属于中短线指标,是以概率统计理论正态分布假设为基础,通过考察一段时间内的股价变动范围及在此期间内某一时点的股价所处该范围中的相对位置来进行买卖时机的研判。

需要说明的是,笔者先前的文章所研究的趋势型指标主要用于抓取大幅的单边趋势行情,在方向明确的单边环境中通常能有出色的择时表现,但在震荡市行情中却往往表现平平。相反,摆动型指标却正好与其形成互补。

摆动型指标中较具代表性的有:随即摆动指标(KDJ)、威廉指标(WR)等。在此,本文首先对投资者使用相对较少的变动率指标(ROC)进行重点分析。

ROC是一个综合性较强的摆动型指标,一般既适用于常态行情,也适用于极端行情。该指标一般由两条曲线(分别记为ROC和MAROC)组成,其具体用法如下:(1)当ROC由下向上穿过MAROC,即金叉出现时,发出买入信号;(2)当ROC由上向下穿过MAROC,即死叉出现时,发出卖出信号;(3)股价创新低,而ROC未同时创新低,即底背离现象出现时,发出买入信号;(4)股价创新高,而ROC未同时创新高,即顶背离现象出现时,发出卖出信号;(5)在大行情中,当ROC与MAROC齐头向上时,是强势持有信号;当ROC与MAROC齐头向下时,发出卖出信号。

在一般情况下,短期的摆动型指标变动较为灵敏,能够迅速地反映出股价的动态变化趋势,但与此同时,其也将频繁发出错误的交易信号。因此,与趋势型指标类似,我们需要对其选取和设置一个合适的指标参数,从而提高其对交易方向判断的准确性,为我们的实际交易提供更好的指导作用。能否设置合适的指标参数,将是决定最终交易结果优劣的关键因素。

二、交易策略的构建

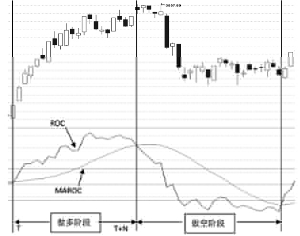

在本文中,我们同样通过交易策略的构建来寻找择时能力优良的ROC指标参数。具体策略如下:如图1所示,当T日收盘时ROC曲线向上突破MAROC曲线时,我们将其定义为做多阶段的开始,此时我们以1倍杠杆(即期货账户中保证金所占的仓位水平等于交易所要求的保证金率)建立多头头寸,并以T日收盘价开仓;直至T+N日收盘时ROC曲线向下跌穿MAROC曲线,我们将其定义为做多阶段的结束和做空阶段的开始,此时我们以T+N日的收盘价对多头头寸进行平仓,并以当日的收盘价建立1倍杠杆的空头头寸,直至ROC曲线重新向上突破。

三、分析方法与结果

上文已经提到,ROC指标一般由ROC和MAROC两条曲线组成,因此,我们需要对二者分别设置一个指标参数,假设ROC曲线的参数记为M,MAROC曲线的参数记为N。在本文中,我们共选取了由M和N组成的1450种参数组合,并通过计算机手段对这1450种参数组合各自的择时能力进行探讨。在此过程中,我们主要使用了以下两种分析方法。

方法1:为了寻找在这5年中综合表现良好的指标参数,我们将2006年—2010年中的每一年都看作一个独立的样本检验区间,并计算出各种参数组合在这5年中每一年即每一个独立样本中能获得的累计收益和夏普比率,最后根据其每年的表现计算出各种参数组合最终的综合得分,以此作为其择时能力优劣的排序依据。这种分析方法的目的在于寻找出在每一年中都能取得稳健而且优良表现的指标参数,避免受到某一年中出现极端情况的影响。

方法2:由于ROC的摆动型指标特性,其对震荡行情的把握应该强于趋势行情。考虑到2006—2010这5年时间中,只有2010年的市场走势基本满足震荡市的特征。因而,我们将研究重点单独放在2010年上,并试图根据各种参数组合在该年中的表现,选取出一些相对适用于震荡市行情的参数组合,为投资者在震荡行情中的判断提供一定的参考作用。

经过检验与分析,我们最终得到了1450种参数组合的综合得分,其中表现较优的几个参数组合已列示在表1中。从表1的上半部分“综合表现”可以看出,4种参数组合都能取得较高的夏普比率和累计收益,且均超出沪深300指数的同期表现。但是,与之前的文章对比可以发现,以5年时间作为一个整体来看,ROC指标的择时效果(无论是夏普比率还是累计收益)要逊于趋势型指标。原因非常明显,2006—2010年中的前4年为单边趋势行情,只有最后1年为震荡行情,不难想象,运用摆动型指标的整体效果理应差于趋势型指标。而从表1的下半部分“震荡行情”来看,4个参数组合在2010年的夏普比率和累计收益都相当可观,分别达到了13%和60%以上,而这种效果却是趋势型指标所难以比拟的。由此我们可以充分地看出,ROC指标是处理震荡市行情的良方。

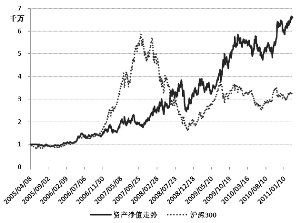

同样,根据ROC指标构建出一个交易策略。假设初始资金1千万元,该策略最终净值走势如图2所示。可以看出,资产净值在2005年4月8日至今的整段期间内增长较平稳,虽然在2006年和2007年的牛市中涨幅低于指数,但随后表现却一直胜出,最终累计收益和夏普比率达到560%和7%,高于沪深300指数的224.37%和4.26%。

最后,建议投资者将ROC指标和趋势型指标结合使用。当一段趋势来临时,可更多地使用趋势型指标辅助投资决策,而当趋势走到一定的高度后,则应当给予ROC指标更大的权重。

(广发期货 郭伟杰 编辑 梁伟)

表 1 择时能力良好的ROC指标参数组合

| 综合表现(方法1) | ||

| 指标参数 | 夏普比率 | 累计收益 (5年) | (5年)

| M=20,N=18 | 7.37% | 481.52% |

| M=41,N=30 | 6.59% | 373.51% |

| M=31,N=3 | 6.72% | 390.12% |

| M=20,N=25 | 6.21% | 328.12% |

| 震荡行情(方法2) | ||

| 指标参数 | 夏普比率 | 累计收益 (2010年) | (2010年)

| M=50,N=6 | 15.52% | 78.00% |

| M=20,N=12 | 13.32% | 64.07% |

| M=34,N=16 | 14.08% | 68.77% |

| M=32,N=5 | 13.23% | 63.52% |

数据来源:广发期货发展研究中心