|

⊙莫大

银行等权重股现在的所谓估值修复行情根本就是伪命题,它与强周期行业是息息相关的。在通胀预期仍然强烈、央行仍有可能上调存准率与加息收缩货币投放量的时期,在整体盈利预期下行的情况下,在这类品种中做交易性机会,无疑是在与趋势对抗。有点经验的投资人,都不应该做这样的投资策略。

但为什么我们反而看到近期主流机构的言论中,反复在向大众推销这些所谓的低估值股呢?原因很简单,这就是今年第一季的新基金发募,近500亿的新募资本在做基本低风险配置。正因为有了这样的利益驱使,才会有主流机构利用低估值的故事,诱导公众一致性看多银行股。但我要问一句,如果央行再提两次存准率,一次不对称的存款利息上调,你还认为银行股有戏吗?声明一下,我不反对短多盘在银行股中套利,但是,你得对这个上行的性质有充分的认识。全市场资金短缺是个不争的事实,你预期中的房市资金才不会那么傻流进股票接盘。国债指数的上行,已经表明低风险喜好的资金,决不会在目前宏观状况依然未见好转的时候流入证券市场。

但是,话说回来,我乐得见到现在还有那么多人不遗余力地看多。因为,这样才能延长牛皮市的箱体波动时间,为独立运行的成长股(题材股)创造好的做盘环境。而我们心里都很清楚,最近涨得最好的并不是那些所谓的低估值品种,而是一批连创新高的成长股与题材股。它们所分流的资金,足以使得大指数的上行走势受到极大的牵制。

前一周我在论及美元指数的波动框架时说过,美元指数的下行趋势还没有完结。在这段不少于20个交易日的下行结构中,仍然有利于A股市场的区间做多。一旦美元指数出现明确的逆转,比如美元进入加息周期,那么,支持A股上涨的很多因素将消失。那时,一定有新的外力因素,会令市场推动支撑而转入下行段。现在只不过这个时候还没到,你继续专注于个股运作并没有太大的风险。

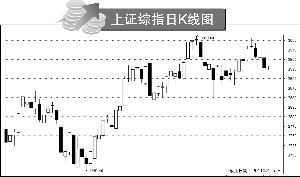

以2009年11月24日到2010年1月11日时段的上证指数波动做比拟,就目前看,市场的波动仍然遵循着这个框架。虽然我们并不排除这里的结构有可能出现越过3012高点的楔形上升走势,但市场上涨是要靠钱推动的,在没有看到国债指数高位转折以及有明确的大资金流入信号之前,我们将维持此前对市场的判断。对于市场未来会涨到多少点,作为一个在市场中套利的人不应该有过高的预期。我个人以为,市场不总是对的,但市场怎么走总是符合逻辑的,目前市场最主要的逻辑就是新增资金总量不足以推动上证指数涨到3500点。而我们要做的事,就是将自己手中的长线票照看好,在那些由社会进步进程发展推动的品种中做好投资,而不是过分追逐所谓的交易性机会的短多套利。这样做的效率或许不是好的,但由于有大浮盈在手,它才可以抵御未来可能出现的风险。

对于股指的波动,我觉得没有太多好讲,以我的观察,筹码堆积最大峰值再度出现在2992点处让我感觉担忧,明显可以感觉到这一带有人大量套利。本波段如果大市值的银行类低估值品种出现高位套利,则未来对市场的伤害将相当大。小指数上周五出现了好的转变,上周五上午11:03出现折转信号,虽然目前我们不能确定它会不会演变成中等级别的上行五推动,但这至少是一个非常好的开端。而就前期领跌的创业板指数,目前已经行至平台整理之c段的末段,一旦底背离出现,将出现阶段性强反拉。由领跌变为领涨时,将对大指数产生负压,短多盘的迁徙,将致使市场出现新的平衡局面。而深综指在1230一带,是上峰密集区的上沿,我们预期在这个位置附近,会出现一轮普通股的反拉动作,它也将吸引权重股方向的短多盘。

综合上述的评判,我个人仍然认为,市场依然处于牛皮市中,多头的冲动并不会使得市场的增量资金出现质的改变。牛市永远都不是喊出来的,它需要真真实实的银子拱上去。但是,钱在哪里?虽然我对市场整体格局这么看待,但我依然看好成长股的机会。市场短期的波动并不会使其可操作性发生变化,但是,短多套利择股的方向可能会因小指数进入领涨而发生改变,这点请诸位看官予以关注。