(上接19版)

(9)无形资产2010年12月31日期末数为43,440,568.93元,比期初增加32.34%,主要系本报告期内在建项目竣工决算转入的土地使用权增加;

(10)递延所得税资产2010年12月31日期末数为27,956,182.99元,比期初减少44.44%,主要系本报告期内处置浑江发电公司影响的资产减值准备转回减少。

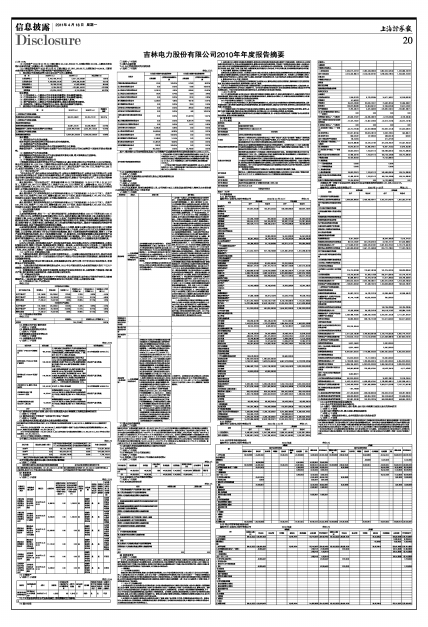

6.报告期公司利润构成同比发生变化及产生的主要原因:

■

变动原因:

(1)主营业务收入:主要系公司本年机组容量增加,发电量增加影响。

(2)主营业务成本:主要系公司本年机组容量增加,发电量增加影响。

(3)其他业务收入:主要系公司关停机组转移电量收入影响。

(4)资产减值损失:主要系公司应收账款增加,提取坏账准备增加影响。

(5)投资收益:主要系公司参股的白山热电、通化热电继续亏损影响。

7.报告期公司现金流量表主要项目同比变化及原因

■

变化原因:

(1)经营活动产生的现金流量:

收到的其他与经营活动有关的现金变化系往来款影响。

(2)投资活动产生的现金流量:

取得投资收益收到的现金变化系公司收到参股单位分红影响。

购建固定资产、无形资产和其他长期资产支付的现金变化系公司对白城等四个基建项目资金增加影响。

(3)筹资活动产生的现金流量:

取得借款收到的现金变化系公司为保证新建项目顺利开展,增大筹集资金力度影响。

8.主要参股公司的经营情况及业绩

(1)中钢集团吉林铁合金股份有限公司

中钢集团吉林铁合金股份有限公司为公司参股企业,截止到报告期末本公司持有其16.808%的股权。该公司注册资本51,412万元,主要经营铁合金有色金属、贵金属、稀土金属及其他冶金炉料的研制开发生产加工购销和技术服务。截止到2010年12月31日,该公司总资产315,783万元,净资产52,195万元,实现主营业务收入321,630万元,实现净利润-24,107万元。

(2)“四平合营公司”

“四平合营公司”是由吉林吉长热电有限公司、吉林吉长能源有限公司、吉林吉长电力有限公司、吉林吉长热电用水有限公司、吉林吉长热电燃料有限公司、吉林吉长热电除灰有限公司、吉林吉长热电服务有限公司等七家有限公司组成,2009年已合并成三家有限公司,统称为“四平合营公司”。本公司分别持有上述公司19.9%的股权。

截止报告期末,“四平合营公司”拥有装机容量20万千瓦供热机组(2台5万千瓦,1台10万千瓦)。总资产132,987万元(简单汇总),净资产100,271万元(简单汇总),销售电量91,410万千瓦时,实现主营业务收入54,876万元,2010年,公司收到现金股利2,622万元,根据《企业会计准则》的相关规定,公司确认投资收益2,622万元。

(3)白山热电有限责任公司

截止报告期末,白山热电有限责任公司拥有装机容量60万千瓦供热机组(2台30万千瓦)。总资产258,799万元,净资产8,895万元,销售电量225,886万千瓦时,实现主营业务收入79,372万元,2010年根据《企业会计准则》的相关规定,公司确认投资收益-5,555万元。

(4)通化热电有限责任公司

截止报告期末,通化热电有限责任公司拥有装机容量40万千瓦供热机组(2台20万千瓦)。总资产166,275万元,净资产-1,746万元,销售电量182,254万千瓦时,实现主营业务收入56,606万元,2010年根据《企业会计准则》的相关规定,公司确认投资收益-4,292万元。

二、对未来发展的展望

1.面临的形势

从面临的挑战来看,经过“十一五”期间的急剧扩张,吉林省装机容量由1100万千瓦增长到2140万千瓦,增长92.3%,而同期全社会用电量仅增长39.2%,装机容量高出最大用电负荷3倍,机组发电利用小时逐年下降,火电已无发展空间。同时“市场煤、计划电”的政策格局短期内难以改变,燃料价格的持续上涨和机组利用小时的逐步下降,导致火电板块面临严峻的政策性亏损。随着公司结构调整和战略转型的推进,规模不断扩大,发展不断进入新的领域,对人才和资金的需求越来越大。国家对节能减排和环境保护的要求越来越高,完成节能减排的任务更加艰巨繁重。

从面临的机遇来看,我国经济在较长时期内仍处在上升周期,随着长吉图开发开放先导区上升为国家战略,吉林省经济将迎来高速发展,电力需求有望保持平稳上升态势,必将为公司又好又快发展提供根本保障。从自身来看,我们建立了符合公司实际的发展战略,提出了发展低碳经济的战略思路,搭建了上下游产业协同发展的基本框架,迈出了结构调整的关键一步,随着风电、太阳能等新能源以及煤炭经营等产业的发展,公司的结构将不断优化,盈利能力和抵御风险能力将不断增强。同时,作为上市公司,我们拥有在资本市场的融资平台,将为公司发展提供有力的资金保障。这些都是我们十分重要而宝贵的发展机遇。

2.公司未来发展定位

以电为主营业务,适时发展热电联产,加快煤电联营速度,加快发展以风电为主的新能源建设,开展太阳能发电研究,围绕主营业务,发展煤炭经营、网源合一等业务,从而实现以电为主营业务,上下游协同发展的简单多元化战略,打造一流的上市公司。产业定位:以电为主业,上、下游产业协同发展。主要产业为电(火电、风电、太阳能)、网源合一、煤炭经营和其他与电相关的产业。

(三)公司2011年资金解决方案

1.为降低财务费用,更好的应对未来货币政策的变化,一方面要正确处理好资金安全性、流动性和效益性关系,确保资金供应;另一方面加强银企间的合作,增加公司在各商业银行的授信额度,确保债务到期和再融资的衔接;

2.积极推进银行承兑汇票付款业务,利用其融资成本低、操作方便、可半年后兑付现金的特点,有效降低公司的财务费用;

3.为保证资金的使用效率和降低资金成本,2011年公司拟在股东大会批准的额度内发行7亿元中期票据,满足部分资金需求;

4.收集国家和地方财政、税收的优惠政策,积极运作争取各项政府补助,在新能源、节能减排、淘汰落后产能、银行贴息等方面获得财政、金融、税收等方面的支持。

(四)可能面临的风险

一是主要成本项目—燃料成本居高不下带来的风险,东北区域煤质、煤价给公司经营带来的压力影响继续存在;二是吉林省内新投产机组将摊薄机组发电平均利用小时数,从而影响发电量。

6.2 主营业务分行业、产品情况表

单位:万元

■

6.3 主营业务分地区情况

单位:万元

■

6.4 采用公允价值计量的项目

□ 适用 √ 不适用

6.5 募集资金使用情况对照表

□ 适用 √ 不适用

变更募集资金投资项目情况表

□ 适用 √ 不适用

6.6 非募集资金项目情况

√ 适用 □ 不适用

单位:万元

■

■

6.7 董事会对公司会计政策、会计估计变更或重大会计差错更正的原因及影响的说明

□ 适用 √ 不适用

6.8 董事会对会计师事务所“非标准审计报告”的说明

□ 适用 √ 不适用

6.9 董事会本次利润分配或资本公积金转增股本预案

■

公司最近三年现金分红情况表

单位:元

■

公司本报告期内盈利但未提出现金利润分配预案

√ 适用 □ 不适用

■

§7 重要事项

7.1 收购资产

√ 适用 □ 不适用

单位:万元

■

7.2 出售资产

√ 适用 □ 不适用

单位:万元

■

7.1、7.2所涉及事项对公司业务连续性、管理层稳定性的影响。

■

7.3 重大担保

□ 适用 √ 不适用

7.4 重大关联交易

7.4.1 与日常经营相关的关联交易

√ 适用 □ 不适用

单位:万元

■

其中:报告期内公司向控股股东及其子公司销售产品或提供劳务的关联交易金额80,059.11万元。

■

7.4.2 关联债权债务往来

□ 适用 √ 不适用

7.4.3 大股东及其附属企业非经营性资金占用及清偿情况表

□ 适用 √ 不适用

7.5 委托理财

□ 适用 √ 不适用

7.6 承诺事项履行情况

上市公司及其董事、监事和高级管理人员、公司持股5%以上股东及其实际控制人等有关方在报告期内或持续到报告期内的以下承诺事项

√ 适用 □ 不适用

■

■

7.7 重大诉讼仲裁事项

√ 适用 □ 不适用

■

7.8 其他重大事项及其影响和解决方案的分析说明

7.8.1 证券投资情况

□ 适用 √ 不适用

7.8.2 持有其他上市公司股权情况

□ 适用 √ 不适用

7.8.3 持有拟上市公司及非上市金融企业股权情况

√ 适用 □ 不适用

单位:元

■

7.8.4 买卖其他上市公司股份的情况

□ 适用 √ 不适用

7.8.5 其他综合收益细目

单位:元

■

§8 监事会报告

√ 适用 □ 不适用

■

■

§9 财务报告

9.1 审计意见

■

9.2 财务报表

9.2.1 资产负债表

编制单位:吉林电力股份有限公司 2010年12月31日 单位:元

■

■

9.2.2 利润表

编制单位:吉林电力股份有限公司 2010年1-12月 单位:元

■

■

本期发生同一控制下企业合并的,被合并方在合并前实现的净利润为:22,395,934.62元。

9.2.3 现金流量表

编制单位:吉林电力股份有限公司 2010年1-12月 单位:元

■

9.2.4 合并所有者权益变动表(附后)

9.2.5 母公司所有者权益变动表(附后)

9.3 与最近一期年度报告相比,会计政策、会计估计和核算方法发生变化的具体说明

□ 适用 √ 不适用

9.4 重大会计差错的内容、更正金额、原因及其影响

□ 适用 √ 不适用

9.5 与最近一期年度报告相比,合并范围发生变化的具体说明

√ 适用 □ 不适用

■

9.2.4 合并所有者权益变动表

编制单位:吉林电力股份有限公司 2010年度 单位:元

■

9.2.5 母公司所有者权益变动表

编制单位:吉林电力股份有限公司 2010年度 单位:元

■