■

发行人董事、监事、高级管理人员通过三种方式持有发行人股份。

1、直接持有发行人股份

发行人董事王俊元持有发行人25%的股份。

2、通过三鼎集团间接持有发行人股份

发行人董事丁志民、丁尔民、丁军民分别持有三鼎集团34%、33%、33%的股份。

3、通过义乌德卡间接持有发行人股份

发行人董事喻景荣、骆善有分别持有义乌德卡60%和20%的股份。

除上述人员外,公司其他董事、监事、高级管理人员无直接或间接持有公司股份。

八、发行人控股股东及其实际控制人

三鼎集团直接持有华鼎锦纶16,800万股股份,占公司总股本的70%,为发行人控股股东。丁志民、丁尔民、丁军民兄弟三人合计持有发行人控股股东三鼎集团100%的股权,其中,丁志民、丁军民为发行人董事,丁尔民为发行人董事长兼总经理,三人共同构成发行人的实际控制人。

上述股权均未被质押,亦不存在其它争议情况。

九、发行人财务会计信息和管理层讨论与分析

(一)合并财务报表

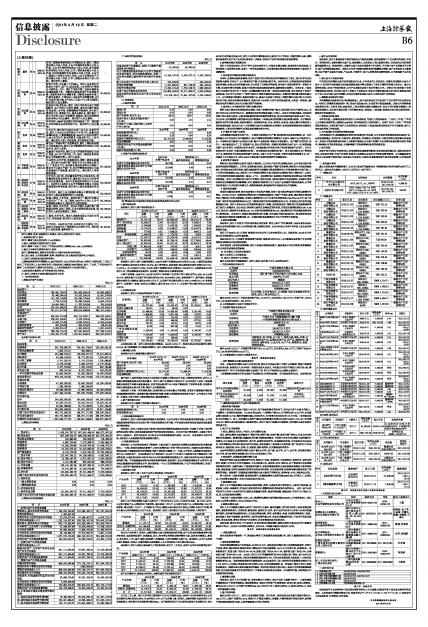

1、简要合并资产负债表

单位:元

■

合并资产负债表(续)

■

2、简要合并利润表

单位:元

■

3、简要合并现金流量表

单位:元

■

(二)非经常性损益情况

单位:元

■

(三)财务指标

1、主要财务指标

■

2、净资产收益率和每股收益

■

(四)管理层对公司报告期内财务状况和经营成果的讨论与分析

1、资产结构分析

报告期内,发行人资产构成情况如下:

■

报告期内,发行人资产总额持续增长,2009年末资产总额较2008年末增长74.92%,主要原因是流动资产大幅增加,较2008年末增长179.65%,其中货币资金、应收票据、预付款项和存货分别增长499.72%、214.87%、1,021.02%和157.98%;2010年末资产规模较2009年末增加35,366.80万元,主要原因是2010年发行人开工建设募集资金投资项目,使在建工程较2009年大幅增加所致。

从资产结构看,2008年末-2010年末发行人流动资产占总资产的比例分别为43.36%、69.31%和48.14%,非流动资产占总资产的比例分别为56.64%、30.69%和51.86%。在流动资产中,货币资金、应收账款和存货所占比例较高,截至2010年12月31日,占总资产的比例分别为12.45%、9.30%和18.11%;非流动资产中,固定资产、在建工程所占比例较大,截至2010年12月31日,占总资产的比例分别为26.04%和24.87%。

2、负债结构分析

报告期内,发行人负债具体构成如下表所示:

■

从负债结构上看,发行人流动负债比例较高。2010年12月31日,流动负债占负债总额的比例为95.22%,其中短期借款、应付账款金额较大,合计占流动负债总额的86.39%。

3、偿债能力分析

报告期内公司主要偿债能力指标如下:

■

鉴于发行人良好的信用记录及与当地银行长期建立的银企合作关系,为降低财务费用,发行人主要通过短期借款来满足相关资金需求。发行人资产负债率处于较高水平,2010年发行人因开工建设募集资金投资项目采购大量机器设备,同时为满足新项目2011年投产需要进行了原材料备货,使得期末流动比率和速动比率出现下降,增加了公司偿债风险。

虽然发行人存在一定的债务风险,但报告期内公司盈利能力不断增强,息税折旧摊销前利润和利息保障倍数持续增长,债务偿还能力能够得到保障;随着未来募集资金投资项目投产,公司盈利水平将进一步提高,有助于发行人降低债务风险,提高偿债能力。

4、资产周转能力分析

报告期内公司主要资产周转能力指标如下:

■

(1)应收账款周转率分析

报告期内,发行人应收账款周转率基本保持稳定,与公司对客户的应收账款信用期相匹配,公司应收账款周转率的变化完全由给予客户的信用政策变化所导致,不存在其他非经营原因造成应收账款质量下降的情形。

报告期内,发行人根据企业及市场变化情况适时调整应收账款信用政策,并加强了对客户信用等级的动态细化管理,将应收账款回收期严格控制在信用期限内。同时公司客户群体稳定,主要客户均与发行人长期合作,信用记录良好,2010年末公司应收账款账龄全部在一年以内,且报告期内未发生坏账,表明发行人具备较强的应收账款管控能力。

(2)存货周转率分析

报告期内,公司存货周转率呈下降趋势,主要与发行人报告期内存货管理政策和原材料采购政策相关。一方面,在国际金融危机影响下,2009年初锦纶切片价格下跌至历史低位,为提高企业经营效益,管理层采取了储备原材料的经营策略,增加了原材料采购量;另一方面,由于发行人募集资金投资项目将于2011年部分投产,为保证新项目生产顺利进行,2010年下半年发行人根据项目投产需要进行了原材料备货,从而使得2009年末和2010年末公司存货余额维持在较高水平,导致2009年和2010年存货周转率持续下降。不考虑储备原材料对存货周转率的影响,报告期内,在公司销售规模稳步扩大的同时,库存商品数量始终保持在较低水平,基本稳定在一个月左右的销售需求量,产品不存在滞销情况,体现了发行人良好的产销政策及库存管理能力。

5、盈利能力分析

报告期内,发行人按工艺分产品的主营业务收入情况如下:

■

发行人生产的民用锦纶长丝产品按生产工艺可分为POY、HOY、FDY和DTY四类,其中POY、HOY、FDY属于前纺产品,以锦纶切片为原材料,通过纺丝工艺生产;DTY属于后纺产品,以锦纶原丝(POY)为原材料,通过加弹工艺生产。公司前纺生产的POY锦纶长丝大部分用于供应DTY锦纶长丝生产所需,剩余少量POY对外销售给DTY生产企业。报告期内,发行人按性能分产品的主营业务收入情况如下:

■

在公司产品结构中,差别化、功能性锦纶长丝主要指具备独特性能、在产品形态和织物感观等方面存在差异、或具备吸湿排汗、抗菌除臭、消光、亮光等某些特殊功能的锦纶长丝,具体包括超粗旦、超低旦、多孔细旦、中空、扁平、超亮、吸湿排汗、抗菌除臭、全消光等锦纶长丝产品。报告期内,公司产品差别化率不断提高,差别化、功能性锦纶长丝销售收入占主营业务收入的比例已接近60%。

报告期内,发行人利润主要来源于主营业务利润,按生产工艺划分,各类产品的毛利贡献情况如下表:

■

按产品性能划分,普通丝与差别化、功能性丝的毛利贡献情况如下:

■

从产品工艺上看,发行人的毛利主要来源于FDY与DTY锦纶长丝,2008年-2010年度两者合计占毛利总额的比例分别为89.09%、78.86%和75.57%;从产品性能上看,差别化、功能性锦纶长丝对发行人毛利贡献较大,报告期末毛利贡献率已超过60%。由于提高差别化产品比率符合国家产业政策导向,是未来化纤行业的重点发展方向,发行人本次发行募集资金将主要用于生产差别化、功能性锦纶长丝,募集资金投资项目达产后产品差别化率将进一步提高,差别化产品的毛利贡献也将得到增强。

6、影响盈利能力的因素分析

发行人行业地位突出,所生产的产品具有高性价比,市场竞争能力较强,在报告期内发展迅速,主营业务收入保持增长态势,具备了一定的抗风险能力,未来盈利能力能否保持持续和稳定主要受以下因素影响:

(1)宏观经济环境和宏观调控政策变化

2008年,受国际金融危机影响,包括中国在内的全球宏观经济环境都发生了变化,国内化纤行业也受到较大影响,行业生产、出口增速同时下降,行业利润大幅下滑。2009年以来,世界各国和地区积极采取应对措施,纷纷出台经济刺激方案,有力促进了世界经济的恢复,特别是中国政府制定的一系列扩大内需、促进经济增长的措施,使国内市场率先摆脱金融危机影响,重新恢复快速增长。2009年初,中国实施4万亿投资计划并出台了《纺织工业调整和振兴规划》等一系列宏观调控政策,极大地促进了纺织产业的发展,为公司产品带来了广阔的市场空间,锦纶纤维特别是差别化、功能性纤维的需求量将会随之上升。公司将紧贴市场需求,积极研发新产品,提高产品结构中差别化、功能性锦纶长丝比例,大力开拓国内外市场,适应宏观调控政策要求,把握未来几年纺织、化纤行业的发展机遇,从而在一定程度上缓解宏观经济环境变化对公司未来经营的不利影响。

(2)国民收入水平提高带动下游行业需求增长

锦纶长丝主要应用在高端纺织品领域,目前中国锦纶纤维产量占全国同期化纤总产量的5.04%,远低于世界10%左右的平均水平。随着国民经济的持续发展和人们收入、生活水平的逐步提高,对服装的消费习惯正在发生改变,从原来的数量型消费向质量型消费转变,居民对服装和家用纺织品在个性化,文化品味、时尚潮流等方面的要求也在不断提高,中高档品牌服饰消费呈现迅速增长趋势。由于锦纶纤维具有良好的手感、耐磨、易染色等特点,在高档休闲服、夹克、滑雪衫、运动服、高级无缝内衣等服饰上的应用越来越多,在未来几年中,民用锦纶长丝作为高档纺织品的原料,在服装面料领域的应用量将呈增加趋势,从而为民用锦纶行业的发展创造需求增长空间。

(3)产能扩张与新产品研发

本次募集资金投资项目投产后,一方面将大幅增加公司产能,解决阻碍企业发展的瓶颈,进一步巩固和提升公司行业地位与市场影响力,使公司能够发挥规模优势降低产品成本,提高产品市场竞争力;另一方面将有助于提高产品差别化比率,提升产品附加值,增强公司盈利能力。在产能扩张的同时,发行人一直注重改进生产工艺、研发新产品,在公司的差别化、功能性系列锦纶长丝产品中,有2项国家重点新产品计划项目、4项国家火炬计划项目、3项省级重大科技攻关项目和6项省级新产品项目,公司正在研发的产品还有“生物光素锦纶6纤维”、“多异轻柔针织用锦纶6纤维”、“多孔细旦锦纶6FDY”等差别化产品,较强的技术优势和持续的新产品研发,丰富了公司产品种类,不断带来新的利润增长点,进一步提高了公司盈利水平,成为未来公司盈利能力连续性和稳定性的重要保证。

(4)原材料价格波动

锦纶切片是民用锦纶长丝的主要生产原材料,占公司生产成本的比例超过80%,公司毛利对其价格波动存在较高的敏感性。近年来,受国际油价波动、国内聚合产能扩张的影响,锦纶切片价格波动幅度较大,特别是2008年第四季度,国际金融危机的全面爆发导致国际锦纶切片价格在短期内快速下跌,三个月的时间跌幅超过40%,而发行人生产高端民用锦纶长丝主要使用品质较好的进口锦纶切片,从签订订单至原材料到港的采购周期一般在1-2个月,因此锦纶切片在短期内的剧烈波动将增加公司经营管理的难度。发行人针对锦纶切片进行计划管理,密切关注其上游相关原料价格变动趋势,并根据价格变动情况及时调整原材料采购策略;同时,随着国内锦纶切片生产企业产品质量的不断改进提高,公司将灵活选择进口方式和国内采购方式,缩短采购周期,降低原材料价格波动对公司的影响。

(5)国际贸易摩擦

受国际金融危机影响,部分国家增加了贸易保护措施,使得中国与欧美等国家间的贸易摩擦有所增加。2010年4月20日,商务部发布锦纶6切片反倾销终裁裁定,对原产于美国、欧盟、俄罗斯和台湾地区的进口锦纶切片征收反倾销税,对国际主要锦纶切片生产企业征收的税率在4.0%至36.2%之间,其中对台湾厂商征收的反倾销税率在4%左右,对欧盟地区征收的反倾销税在8%左右,对美国企业征收的反倾销税超过30%。发行人约有65%左右的原材料通过进口采购,此次我国对进口锦纶切片的反倾销裁定增加了发行人采购成本,但公司进口原材料主要来自台湾地区的供应商,征收的反倾销税率在4.0%-4.3%之间,部分进口原材料来自德国BASF SE,征收的反倾销税率为8.2%,因此锦纶切片的反倾销政策对发行人影响有限。未来发行人将通过增加原材料国内采购、开拓国际市场开展来料加工贸易等多种灵活方式积极应对国际贸易摩擦风险,进一步减轻国际贸易摩擦对公司生产经营的不利影响。

(6)税收政策调整

报告期内,发行人享受生产型外商投资企业所得税“两免三减半”的优惠政策,2008年度和2009年度的企业所得税均减半按12.5%的税率计缴,根据相关规定,自2010年起公司将不再享受上述企业所得税减免优惠。

发行人于2008年12月5日取得《高新技术企业证书》,认定有效期为三年。根据规定,2010年公司享受企业所得税率为15%的优惠政策。

根据2009年1月1日实施的《增值税暂行条例》(国务院令第538号),公司新购进固定资产所含的增值税进项税额允许抵扣销项税额。

针对国家的上述税收政策调整,发行人将通过增强盈利能力、提高盈利水平应对税收政策调整对公司未来经营成果造成的影响。

(五)公司最近三年股利分配情况

最近三年发行人未分配股利。

(六)发行人的控股子公司情况

截至本招股意向书摘要签署日,发行人拥有2家全资子公司,具体情况如下:

1、宁波圣鼎贸易有限公司

■

截至2010年12月31日,宁波圣鼎总资产为8,162.93万元,总负债为6,266.45万元,净资产为1,896.48万元,2010年度净利润为1,396.48万元。

以上财务数据经立信会计师事务所审计。

2、宁波锦华尊贸易有限公司

■

截至2010年12月31日,宁波锦华尊总资产为6,471.28万元,总负债为5,804.31万元,净资产为669.97万元,2010年度净利润为516.97万元。

以上财务数据经立信会计师事务所审计。

第四节 募集资金的运用

一、预计募集资金总量及拟投资项目

为进一步提高民用锦纶长丝产品差别化率,解决公司发展过程中产能不足的瓶颈,增强市场影响力与竞争优势,根据发行人2010年第一次临时股东大会决议,本次拟公开发行不超过8,000万股A股,募集资金将用于“年产4万吨差别化锦纶长丝项目”和“年产2万吨差别化DTY锦纶长丝项目”。

上述募集资金投资项目符合国家产业政策和公司的发展战略。项目建设期均为2年,具体情况如下:

■

二、募集资金投资项目产品的市场前景分析

1、锦纶纤维市场前景

改革开放以来,特别是中国加入WTO后,在下游纺织需求的拉动下,同时由于多元化资本的投入,中国锦纶工业得到快速发展。从1999年到2009年,中国锦纶产量从34.7万吨增长到137.27万吨,年均复合增长率达到14.74%;锦纶纤维需求量从2000年的51.3万吨增长到2009年的147.27万吨,二者仍然存在约10万吨的缺口。其中,民用锦纶长丝的产量和表观消费量年均增长分别在7.6%和11.8%,进口年均增长36.8%,锦纶长丝及其织物进口数量的增长,说明了国内市场需求比较强劲,民用锦纶长丝存在较大的发展空间。

2、项目产品市场前景

(1)细旦、超细旦全消光、半消光、大有光锦纶长丝

细旦、超细旦锦纶长丝织物具有“薄而不透、爽而不皱、轻而不飘、挺而不硬”的特点,符合当今时装面料的发展潮流。随着经编、纬编织机的性能与精密度的提高,下游客户对多孔细旦锦纶长丝的需求日益增加,由于其具有优良的吸湿性、透气性、耐磨性和回弹性,且倍感轻柔滑爽,同时在经过消光处理后,可有效降低化学纤维本身所固有的光泽度,在视觉感官上更加接近天然纤维,被广泛应用于户外运动休闲服、高级时装、泳衣、仿棉、毛、丝面料、氨纶包芯纱、仿天鹅绒丝袜的制作。

2009年我国细旦及超细旦锦纶长丝产量达23万吨,进口量1.88万吨,出口1.98万吨,表观需求量为22.9万吨,按10%的增长率预测,预计至2012年将达到31万吨。

(2)吸湿排汗、抗菌除臭功能性锦纶长丝

吸湿排汗锦纶长丝具有蓬松透气性好、吸湿快干明显、质轻舒适、不贴身柔软、回弹性好、易护理的特性;随着人们生活水平的大幅提高,大众对贴身内衣,运动装、衬衣、游泳衣、袜子等直接与肌肤接触的织物的舒适性、保健性提出了越来越高的要求,因而抗菌除臭锦纶长丝因其除具备锦纶本身的吸湿性强、真丝触感、回弹性及耐磨性好等优异的服用性能外,同时具备抗菌、防臭等保健功能而受到了消费者的追捧。吸湿排汗、抗菌除臭功能性锦纶长丝主要用于军需用品、高档衬衫、内衣、高级袜品方面。

据中国化纤工业协会预测,我国吸湿排汗、抗菌除臭锦纶长丝的用量2009年在2.6万吨以上,且将以10-15%的增长率在增长,至2015年将达到6万吨左右。

(3)超亮锦纶长丝

发行人生产的超亮锦纶长丝采具有颜色鲜艳、亮丽,光亮度保持不变的特点,主要用于绣花线、高档服装上商标、高级领带、军服及行业制服的肩章、帽徽等各种对亮度要求高的织品。 此外,该产品还可应用于近年来十分流行的闪光面料及经编提花面料,做成的锦丝缎,绸面晶亮,可用于生产睡衣、礼服、床上用品和装饰用绸等。

中国化纤工业协会预测,未来3-5年,我国锦纶6超亮长丝的需求量在2009年4.5万吨的基础上,将以每年15%的增长率增长,至2015年约达7万吨。

(4)超粗旦锦纶长丝

发行人生产的超粗旦锦纶长丝可广泛应用于大圆机、提花经编机、喷气喷水织机上纺制高端服装面料,其面料滑爽透气、光泽独特、耐磨美观、悬垂性好;此外,该产品还可应用于近年来十分流行经编提花面料,选用提花起绒组织变化,先后经过精练退浆、定型、柔软整理、起绒、拉幅定型等深加工而成,其布面除了具有手感糯软、富有弹性、服用性佳等性能之外,还具有浮雕感的花纹,不仅可作常规服装面料,而且在地毯、箱包牛津布和汽车装饰布、沙发布领域还具有独特应用。

根据地毯、箱包牛津布、汽车装饰布、沙发布等应用领域测算,超粗旦锦纶长丝2009年的市场需求量在8万吨以上,且将以10%的增长率增长,至2015年,市场需求量预计将达到14万吨。

第五节 风险因素和其他重要事项

一、风险因素分析

除本招股意向书摘要第一节“其他重大事项”已经披露的风险因素以外,发行人提请投资者关注以下风险:

1、国际贸易摩擦风险

为保护我国锦纶聚合产业的发展,2010年4月20日,商务部发布锦纶6切片反倾销终裁裁定,对原产于美国、欧盟、俄罗斯和台湾地区的进口锦纶6切片征收反倾销税,自4月22日开始生效,实施期5年。具体税率如下:美国主要厂商为29.3%-36.2%,欧盟主要厂商为8.2%-9.7%,俄罗斯主要厂商为5.9%,台湾地区主要厂商为4.0%-4.2%。2010年,发行人生产所需原材料有65%左右通过进口解决,其中45%左右来自台湾地区的三家供应商,征收的反倾销税率最高为4.3%,不到20%的原材料从欧盟进口,征收的反倾销税率为8.2%。根据商务部裁定的反倾销税率,2010年度发行人进口原材料的反倾销税金额合计为2,535.36万元,占同期主营业务成本的比例为3.02%,此次反倾销政策,在一定程度上增加了发行人原材料采购成本。随着2008年国际金融危机的爆发,世界经济局势发生较大变化,各国之间的贸易摩擦逐渐加剧,在世界经济前景尚不明朗的情况下,不排除未来国际贸易争端进一步加深的可能,进而增加公司所面临的经营风险。

2、偿债能力风险

报告期内,发行人生产规模扩张,对资金需求日益增大,而由于发行人融资手段单一,主要依靠银行借款解决生产经营所需资金,短期债务较多,造成公司的资产负债率较高,流动比率、速动比率较低,截至2010年12月31日,公司资产负债率为68.32%(母公司口径),流动比率为0.75,速动比率为0.47,存在一定的偿债能力风险。

3、资产抵押风险

截至2010年12月31日,发行人为取得银行贷款,用于抵押、质押及保证金的资产账面价值为24,188.51万元,占资产总额的15.91%,若发行人不能及时偿还上述借款,可能导致银行对相关抵押、质押资产采取强制措施进行处置,从而可能影响公司的正常经营。

4、新产品开发风险

报告期内,发行人紧密把握下游民用纺织品市场发展趋势,密切跟随客户个性化需求的变动,开发出一系列差别化、功能性锦纶长丝产品,其销售收入占营业收入的比重逐年增大,已经成为公司利润来源的重要增长点。然而差别化、功能性长丝产品具有很强的个性化特征,不同客户对产品的要求不尽相同,新产品的更新速度较快。虽然本公司对市场需求趋势变动的前瞻能力较强,新产品研发技术力量雄厚,但由于新产品受技术含量、产品品质、市场定价、客户认知等多种因素的影响,公司面临新产品开发风险。

5、核心技术人员流失风险

作为国内民用锦纶长丝行业的高新技术企业,近年来发行人在差别化、功能性民用锦纶长丝生产技术、产品开发平台构建技术及设备创新改造技术等方面建立了具有自身特色的核心竞争力。通过长期的研发投入和生产经验的积累,公司产品质量已达到了国内外领先水平。尽管公司已经采取了有效的激励和约束机制,并同核心技术人员签订了保密合同,而且尽可能地通过建立技术防火墙制度来防止个别人对公司核心技术的垄断,但仍有可能存在因核心技术人员流失而产生的风险。

6、募集资金投资项目风险

本次募集资金投资项目在市场调查基础上,经专业机构及有关专家进行了充分的可行性分析和论证,与发行人的整体发展规划相一致,符合行业发展方向,有良好的市场发展前景。虽然公司对募集资金投资项目在工艺技术方案、设备选型、工程方案等方面经过缜密分析,但由于项目投资金额较大,投资回收期较长,因此项目建设过程中仍可能存在因工程进度、工程质量、投资成本变化而导致的风险,影响项目的投资效益。

7、控股股东控制风险

本次发行前,三鼎集团直接持有发行人70%的股份,为发行人的控股股东。丁志民、丁尔民、丁军民三兄弟通过直接控制三鼎集团100%股权,共同构成发行人实际控制人。如果丁志民、丁尔民、丁军民利用其控制地位,从事有损于发行人利益的活动,将对发行人和其他投资者的利益产生不利影响,发行人存在实际控制人控制风险。

8、公司规模扩张引致的经营管理风险

本次股票发行后,随着募集资金的到位和投资项目的实施,公司总体经营规模将更加迅速地扩张,从而在资源整合、研究开发、市场开拓、组织建设、营运管理、财务管理、内部控制等方面将提出更高要求。如果公司的组织管理体系和人力资源不能满足公司资产规模扩大后对管理制度和管理团队的要求,将影响公司的经营和发展,从而影响资产的保值增值和股东的投资回报。

9、股市风险

股票价格不仅受公司财务状况、经营业绩和发展前景的影响,而且受股票供需关系、国家宏观经济状况、政治经济政策、行业产业政策、投资者心理预期以及其他不可预料因素的影响。公司提醒投资者应充分认识股票市场的风险,在投资公司股票时,应综合考虑影响股票价格的各种因素,以免造成损失。

二、其他重大事项

截止本招股意向书摘要签署日,本公司正在执行的重要合同(采购销售合同标的金额为500万元人民币以上,其他合同金额在1,500万元人民币以上)如下所示:

(一)销售合同

■

(二)采购合同

■

(三)银行借款合同

■

(四)抵押、质押合同

■

(五)开立信用证协议

■

(六)其他合同

■

第六节 本次发行各方当事人和发行时间安排

一、本次发行各方当事人

■

二、预计时间表

■

第七节 备查文件

招股意向书全文及附件在中国证监会指定的网站上全文披露,投资者可在中国证监会指定的网站查阅。本招股意向书摘要的备查文件,投资者可以于工作日上午9:00-11:00;下午13:00-17:00在发行人和保荐机构(主承销商)住所查阅。

义乌华鼎锦纶股份有限公司

2011年4月19日

(上接B5版)