股票代码:600321 股票简称:国栋建设 编号:2011-021

四川国栋建设股份有限公司非公开发行股票发行结果暨股份变动公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

重要提示:

1、发行数量和价格

证券种类:人民币普通股(A股)

发行数量:134,920,000股

发行价格:6.30元/股

募集资金总额:849,996,000.00元

募集资金净额:814,696,120.00元

2、发行对象认购的数量和限售期

| 序号 | 发行对象 | 申报价格 (元/股) | 发行价格 (元/股) | 配售数量 (万股) | 认购金额 (万元) | 限售期 (月) |

| 1 | 卜波 | 6.30 | 6.30 | 3,000 | 18,900.00 | 12 |

| 2 | 鹰潭宏岭投资管理有限合伙企业 | 6.40 | 6.30 | 2,050 | 12,915.00 | 12 |

| 3 | 博弘数君(天津)股权投资基金合伙企业(有限合伙) | 7.40 | 6.30 | 1,800 | 11,340.00 | 12 |

| 4 | 上海力利投资管理合伙企业(有限合伙) | 6.90 | 6.30 | 1,800 | 11,340.00 | 12 |

| 5 | 天津凯石益金股权投资基金合伙企业(有限合伙) | 6.70 | 6.30 | 1,800 | 11,340.00 | 12 |

| 6 | 江苏瑞华投资发展有限公司 | 6.60 | 6.30 | 1,800 | 11,340.00 | 12 |

| 7 | 周雪钦 | 6.30 | 6.30 | 1,242 | 7,824.60 | 12 |

| 合计 | 6.30 | 13,492 | 84,999.60 | 12 | ||

3、预计上市时间

本次发行新增股份已于2011年5月23日在中国证券登记结算有限责任公司上海分公司办理完毕登记托管手续。本次发行对象认购的股份自本次发行结束之日起12个月内不得转让,该部分新增股份预计可上市交易的时间为2012年5月23日,如遇非交易日则顺延至交易日。

4、资产过户情况

本次发行的股票全部以现金认购,不涉及资产过户情况。

一、本次发行概况

(一)本次发行履行的相关程序

四川国栋建设股份有限公司(以下简称“国栋建设”、“发行人”、“公司”、“本公司”)本次非公开发行履行了以下程序:

| 时间 | 相关程序 |

| 2010年6月4日 | 公司第六届董事会第十九次会议通过以下决议:《关于公司符合非公开发行股票条件的议案》、《关于公司本次非公开发行股票方案的议案》、《关于<四川国栋建设股份有限公司2010年度非公开发行A股股票预案>的议案》、《关于<四川国栋建设股份有限公司2010年度非公开发行股票募集资金运用可行性分析报告>的议案》、《关于对四川南充国栋林产科技有限公司进行增资暨实施募集资金投资项目的议案》、《四川国栋建设股份有限公司募集资金管理制度》、《关于公司建立募集资金专项存储账户的议案》、《关于<四川国栋建设股份有限公司前次募集资金使用情况的说明>的议案》、《关于董事会提请股东大会授权董事会全权办理本次非公开发行股票相关事项的议案》、《关于召开2010年第一次临时股东大会的议案》。 |

| 2010年6月21日 | 公司2010年度第一次临时股东大会通过了以下议案:《关于公司符合非公开发行股票基本条件的议案》、《关于公司非公开发行股票方案的议案》、《四川国栋建设股份有限公司2010年度非公开发行股票预案》、《四川国栋建设股份有限公司2010年度非公开发行股票募集资金运用可行性分析报告》、《关于对四川南充国栋林产科技有限公司进行增资暨实施募集资金投资项目的议案》、《四川国栋建设股份有限公司募集资金管理制度》、《关于公司建立募集资金专项存储账户的议案》、《关于提请股东大会授权董事会办理公司本次非公开发行股票相关事宜的议案》。 |

| 2010年7月8日 | 公司第六届董事会第二十次会议通过《关于调整公司2010年非公开发行股票发行价格和数量的议案》,根据2009年利润分配结果,公司非公开发行股票发行价格调整为不低于5.27元/股,发行数量不超过3亿股。 |

| 2011年1月12日 | 公司第六届董事会第二十六次会议通过《关于公司非公开发行募集资金使用安排的的议案》。 |

| 2011年2月23日 | 本次非公开发行申请经中国证监会发审委2011年第30次会议审核通过。 |

| 2011年3月21日 | 证监会核发《关于核准四川国栋建设股份有限公司非公开发行股票的批复》(证监许可[2011]423号),核准公司非公开发行不超过3亿股新股。 |

| 2011年4月29日 | 公司第七届董事会第二次会议通过《关于调整公司非公开发行股票发行价格的议案》,根据2010年公司利润分配的结果,公司非公开发行股票发行价格调整为不低于5.20元/股。 |

| 2011年5月13日 | 四川华信(集团)会计师事务所有限责任公司出具川华信验(2011)19号验证报告,截至2011年5月9日17:00时止,保荐人(主承销商)民生证券有限责任公司指定的收款银行账户内,收到国栋建设非公开发行股票(A股)认购对象缴纳的保证金人民币80,000,000.00元;截至2011年5月12日12:00时止,保荐人(主承销商)民生证券有限责任公司指定的收款银行账户收到获配对象缴纳的认购款为849,996,000.00元,有效申购对象为7家,申购股份数合计13,492万股。 |

| 2011年5月16日 | 四川华信(集团)会计师事务所有限责任公司出具川华信验(2011)20号验资报告,证实截至2011年5月16日止,国栋建设已收到由本次非公开发行人民币A股股票的保荐人(主承销商)民生证券有限责任公司转付的最终配售对象缴付的募集资金815,496,120.00元(其中最终配售对象缴付的募集资金为849,996,000.00元,民生证券承销费用为34,499,880.00),扣除其他发行费用800,000.00元,募集资金净额814,696,120.00元,其中增加注册资本(股本)人民币134,920,000.00元,增加资本公积679,776,120.00元。 |

| 2011年 5月23日 | 本公司在中国证券登记结算有限责任公司上海分公司办理完毕本次发行新增股东股份登记托管手续。 |

(二)本次发行股票的情况

国栋建设向7名特定投资者发行134,920,000股股票的具体情况如下:

1、本次发行股票的种类和面值

本次发行的股票为境内上市的人民币普通股(A股),每股面值人民币1元。

2、发行数量:134,920,000股。

3、发行价格

本次发行的发行价格为6.30元/股,该发行价格相当于前述公司第六届董事会第十九次会议决议公告日前20 个交易日公司股票交易均价90%确定的除权除息后发行底价5.20 元/股的121.15%。

4、发行对象及认购方式

本次非公开发行A 股的发行对象为卜波、鹰潭宏岭投资管理有限合伙企业、博弘数君(天津)股权投资基金合伙企业(有限合伙)、上海力利投资管理合伙企业(有限合伙)、天津凯石益金股权投资基金合伙企业(有限合伙)、江苏瑞华投资发展有限公司、周雪钦。

5、发行股票的锁定期

本次发行完成后,本次发行对象认购的股份自本次发行结束之日起12个月内不得上市交易或转让。

6、承销方式:代销。

7、募集资金量

本次发行募集资金总额为849,996,000.00元,扣除本次发行费用(保荐承销费、律师费、审计验资费等)35,299,880.00元后,募集资金净额为814,696,120.00元。

8、保荐人(主承销商):民生证券有限责任公司(以下简称“民生证券”、“保荐机构”、“主承销商”)。

(三)募集资金验资和股份登记情况

2011年5月13日,四川华信(集团)会计师事务所有限责任公司出具了川华信验(2011)19号《关于四川国栋建设股份有限公司非公开发行股票申购资金到位情况的验证报告》,截至2011年5月9日17:00时止,保荐人(主承销商)民生证券有限责任公司指定的收款银行账户内,收到国栋建设非公开发行股票(A股)认购对象缴纳的保证金人民币80,000,000.00元;截至2011年5月12日12:00时止,保荐人(主承销商)民生证券有限责任公司指定的收款银行账户收到获配对象缴纳的认购款为849,996,000.00元,有效申购对象为7家,申购股份数合计13,492万股。

2011年5月16日,四川华信(集团)会计师事务所有限责任公司出具了川华信验(2011)20号《验资报告》,截至2011年5月16日,公司本次非公开发行募集资金总额为849,996,000.00元,扣除发行费用35,299,880.00元后,募集资金净额为814,696,120.00元,其中:计入注册资本134,920,000.00元,计入资本公积679,776,120.00元。

2011 年5月23日,公司在中国证券登记结算有限责任公司上海分公司办理了本次非公开发行股票的股权登记及股份限售手续。

(四)保荐机构和发行人律师关于本次发行过程和认购对象合规性的结论意见

1、保荐机构意见

保荐机构民生证券有限责任公司认为:“四川国栋建设股份有限公司本次发行股票的全部过程遵循了公平、公正的原则,符合目前证券市场的监管要求。通过询价方式最终确定的发行价格,符合《上市公司非公开发行股票实施细则》等法律法规和《认购邀请书》等申购文件的有关规定。所确定的发行对象符合四川国栋建设股份有限公司第六届董事会第十九次会议、第六届董事会第二十次会议、第七届董事会第二次会议和2010年第一次临时股东大会规定的条件,符合中国证监会的相关要求。本次发行股票符合《中华人民共和国证券法》、《中华人民共和国公司法》、《上市公司证券发行管理办法》、《上市公司非公开发行股票实施细则》等法律法规的有关规定。”

2、发行人律师意见

北京市德恒律师事务所认为:

“发行人本次发行最终确定的发行对象之主体资格、发行价格、发行数量及募集资金额均符合《承销管理办法》、《实施细则》及本次发行方案的规定;本次发行的《认购邀请书》、《申购报价单》的内容和形式符合《实施细则》的规定,合法有效;本次发行询价及申购报价程序、方式及结果均符合《发行管理办法》、《实施细则》和《承销管理办法》的规定;发行人询价及申购报价过程中涉及的有关法律文件均真实、合法、有效;本次发行符合公平、公正及价格优先原则。

发行人本次发行已获得必要的批准、授权和核准;本次发行的方案符合我国有关法律、法规、规范性文件的规定;本次发行的询价、申购和配售过程符合我国有关法律、法规、规范性文件的规定;发行人与发行对象签署的认购合同合法有效;本次发行的发行对象的主体资格合法有效;本次发行结果合法有效。”

二、发行结果及发行对象简介

(一)发行结果

| 序 号 | 发行对象 | 申报价格 (元/股) | 发行价格 (元/股) | 配售数量 (万股) | 认购金额 (万元) | 限售期 (月) |

| 1 | 卜波 | 6.30 | 6.30 | 3,000 | 18,900.00 | 12 |

| 2 | 鹰潭宏岭投资管理有限合伙企业 | 6.40 | 6.30 | 2,050 | 12,915.00 | 12 |

| 3 | 博弘数君(天津)股权投资基金合伙企业(有限合伙) | 7.40 | 6.30 | 1,800 | 11,340.00 | 12 |

| 4 | 上海力利投资管理合伙企业(有限合伙) | 6.90 | 6.30 | 1,800 | 11,340.00 | 12 |

| 5 | 天津凯石益金股权投资基金合伙企业(有限合伙) | 6.70 | 6.30 | 1,800 | 11,340.00 | 12 |

| 6 | 江苏瑞华投资发展有限公司 | 6.60 | 6.30 | 1,800 | 11,340.00 | 12 |

| 7 | 周雪钦 | 6.30 | 6.30 | 1,242 | 7,824.60 | 12 |

| 合计 | 6.30 | 13,492 | 84,999.60 | 12 | ||

本次发行新增股份已于2011年5月23日在中国证券登记结算有限责任公司上海分公司办理完毕登记托管手续。本次发行对象认购的股份自本次发行结束之日起12个月内不得转让,该部分新增股份预计可上市交易的时间为2012年5月23日,如遇非交易日则顺延至交易日。

(二)发行对象的基本情况

1、卜波

(1)基本情况

姓名:卜波

住所:湖南省益阳市赫山区谢林港镇石港湾村

(2)发行对象与发行人的关联关系

发行对象与公司不存在关联关系。

(3)本次发行认购情况

认购股数:3,000万股

限售期安排:自本次发行结束之日起,12 个月内不得上市交易或转让。

(4)发行对象及其关联方与发行人最近一年重大关联交易

最近一年,发行对象及其关联方与公司未发生重大交易。

(5)发行对象及其关联方与公司未来的交易安排

对于未来可能发生的交易,公司将严格按照公司章程及相关法律法规的要求,履行相应的内部审批决策程序,并作充分的信息披露。

2、鹰潭宏岭投资管理有限合伙企业

(1)基本情况

企业名称:鹰潭宏岭投资管理有限合伙企业

企业性质:有限合伙企业

执行事务合伙人:鹰潭爱信投资管理有限公司

注册地址:鹰潭市胜利西路6号

经营范围:受托资产管理;项目投资及管理;咨询服务。(以上项目国家法律法规有专向规定的除外)

(2)发行对象与发行人的关联关系

发行对象与公司不存在关联关系。

(3)本次发行认购情况

认购股数:2,050万股

限售期安排:自本次发行结束之日起,12 个月内不得上市交易或转让。

(4)发行对象及其关联方与发行人最近一年重大关联交易

最近一年,发行对象及其关联方与公司未发生重大交易。

(5)发行对象及其关联方与公司未来的交易安排

对于未来可能发生的交易,公司将严格按照公司章程及相关法律法规的要求,履行相应的内部审批决策程序,并作充分的信息披露。

3、博弘数君(天津)股权投资基金合伙企业(有限合伙)

(1)基本情况

企业名称:博弘数君(天津)股权投资基金合伙企业(有限合伙)

企业性质:有限合伙企业

执行事务合伙人:博弘数君(天津)股权投资基金管理有限公司(委派代表:刘宏)

成立日期:2010年9月16日

注册地址:天津开发区新城西路52号滨海金融街6号楼三层1307室

经营范围:从事对未上市企业的投资,对上市公司非公开发行股票的投资以及相关咨询服务。国家有专营、专项规定的按专营专项规定办理。

(2)发行对象与发行人的关联关系

发行对象与公司不存在关联关系。

(3)本次发行认购情况

认购股数:1,800万股

限售期安排:自本次发行结束之日起,12 个月内不得上市交易或转让。

(4)发行对象及其关联方与发行人最近一年重大关联交易

最近一年,发行对象及其关联方与公司未发生重大交易。

(5)发行对象及其关联方与公司未来的交易安排

对于未来可能发生的交易,公司将严格按照公司章程及相关法律法规的要求,履行相应的内部审批决策程序,并作充分的信息披露。

4、上海力利投资管理合伙企业(有限合伙)

(1)基本情况

企业名称:上海力利投资管理合伙企业(有限合伙)

企业性质:有限合伙企业

执行事务合伙人:上海证大投资管理有限公司(委派代表:朱南松)

注册地址:浦东新区浦东大道2123号3E-1506室

经营范围:投资管理,资产管理,创业投资,商务信息咨询、投资咨询、企业管理咨询(除经纪),市场营销策划。[企业经营涉及行政许可的,凭许可证件经营]

(2)发行对象与发行人的关联关系

发行对象与公司不存在关联关系。

(3)本次发行认购情况

认购股数:1,800万股

限售期安排:自本次发行结束之日起,12 个月内不得上市交易或转让。

(4)发行对象及其关联方与发行人最近一年重大关联交易

最近一年,发行对象及其关联方与公司未发生重大交易。

(5)发行对象及其关联方与公司未来的交易安排

对于未来可能发生的交易,公司将严格按照公司章程及相关法律法规的要求,履行相应的内部审批决策程序,并作充分的信息披露。

5、天津凯石益金股权投资基金合伙企业(有限合伙)

(1)基本情况

企业名称:天津凯石益金股权投资基金合伙企业(有限合伙)

企业性质:有限合伙企业

执行事务合伙人:上海凯石投资管理有限公司(委派代表:陈继武)

注册地址:天津市津汉公路13888号滨海高新区滨海科技园区日新道188号滨海高新区综合服务中心5号楼421号

经营范围:从事对未上市企业的投资,对上市公司非公开发行股票的投资及相关咨询服务。(以上经营范围涉及行业许可的凭许可证件在有效期限内经营,国家有专项专营规定的按规定办理。)

(2)发行对象与发行人的关联关系

发行对象与公司不存在关联关系。

(3)本次发行认购情况

认购股数:1,800万股

限售期安排:自本次发行结束之日起,12 个月内不得上市交易或转让。

(4)发行对象及其关联方与发行人最近一年重大关联交易

最近一年,发行对象及其关联方与公司未发生重大交易。

(5)发行对象及其关联方与公司未来的交易安排

对于未来可能发生的交易,公司将严格按照公司章程及相关法律法规的要求,履行相应的内部审批决策程序,并作充分的信息披露。

6、江苏瑞华投资发展有限公司

(1)基本情况

公司名称:江苏瑞华投资发展有限公司

法人代表:张建斌

成立日期:2003年7月2日

注册资本:5000万元人民币

注册地址:南京市玄武区玄武大道699-22号

经营范围:许可经营项目:无。

一般经营项目:实业投资;证券投资;资产管理;投资咨询。

(2)发行对象与发行人的关联关系

发行对象与公司不存在关联关系。

(3)本次发行认购情况

认购股数:1,800万股

限售期安排:自本次发行结束之日起,12 个月内不得上市交易或转让。

(4)发行对象及其关联方与发行人最近一年重大关联交易

最近一年,发行对象及其关联方与公司未发生重大交易。

(5)发行对象及其关联方与公司未来的交易安排

对于未来可能发生的交易,公司将严格按照公司章程及相关法律法规的要求,履行相应的内部审批决策程序,并作充分的信息披露。

7、周雪钦

(1)基本情况

姓名:周雪钦

住所:福建省厦门市思明区禾祥西路267号

(2)发行对象与发行人的关联关系

发行对象与公司不存在关联关系。

(3)本次发行认购情况

认购股数:1,242万股

限售期安排:自本次发行结束之日起,12 个月内不得上市交易或转让。

(4)发行对象及其关联方与发行人最近一年重大关联交易

最近一年,发行对象及其关联方与公司未发生重大交易。

(5)发行对象及其关联方与公司未来的交易安排

对于未来可能发生的交易,公司将严格按照公司章程及相关法律法规的要求,履行相应的内部审批决策程序,并作充分的信息披露。

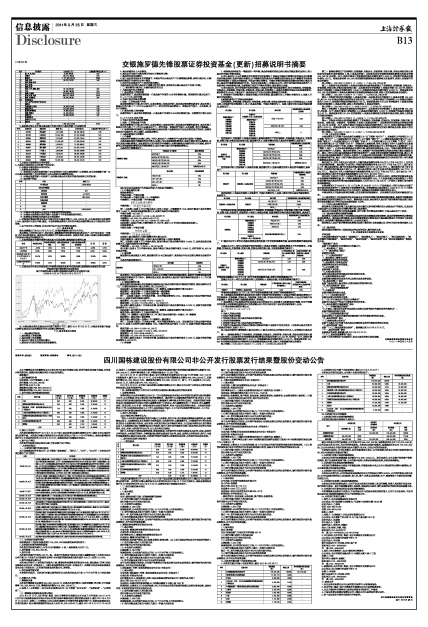

三、本次发行前后前十名股东情况比较

1、本次发行前公司前十名股东情况(截至2011年4月28日)

| 序号 | 股东名称 | 持股数量 (股) | 持股比例 | 持有限售条件股份数量(股) |

| 1 | 四川国栋建设集团有限公司 | 176,670,000 | 38.78% | 131,118,000 |

| 2 | 博时价值增长证券投资基金 | 11,351,112 | 2.49% | - |

| 3 | 刘述林 | 9,508,959 | 2.09% | - |

| 4 | 长江证券-交行-长江证券超越理财趋势掘金集合资产管理计划 | 5,100,000 | 1.12% | - |

| 5 | 中国建设银行-博时价值增长贰号证券投资基金 | 3,602,910 | 0.79% | - |

| 6 | 王春鸣 | 3,432,784 | 0.75% | - |

| 7 | 杨洪芬 | 1,491,500 | 0.33% | - |

| 8 | 王松 | 1,341,949 | 0.29% | - |

| 9 | 苏成 | 1,141,900 | 0.25% | - |

| 10 | 楼容园 | 1,116,364 | 0.25% | - |

2、本次发行后公司前十名股东情况(截至2011年5月23日)

本次非公开发行完成后,公司前十名股东情况如下:

| 序号 | 股东名称 | 持股数量 (股) | 持股比例 | 持有限售条件股份数量(股) |

| 1 | 四川国栋建设集团有限公司 | 176,670,000 | 29.92% | - |

| 2 | 卜波 | 30,000,000 | 5.08% | 30,000,000 |

| 3 | 鹰潭宏岭投资管理有限合伙企业 | 20,500,000 | 3.47% | 20,500,000 |

| 4 | 博弘数君(天津)股权投资基金合伙企业(有限合伙) | 18,000,000 | 3.05% | 18,000,000 |

| 5 | 江苏瑞华投资发展有限公司 | 18,000,000 | 3.05% | 18,000,000 |

| 6 | 上海力利投资管理合伙企业(有限合伙) | 18,000,000 | 3.05% | 18,000,000 |

| 7 | 天津凯石益金股权投资基金合伙企业(有限合伙) | 18,000,000 | 3.05% | 18,000,000 |

| 8 | 周雪钦 | 12,420,000 | 2.10% | 12,420,000 |

| 9 | 刘述林 | 10,003,259 | 1.69% | - |

| 10 | 长江证券-交行-长江证券超越理财趋势掘金集合资产管理计划 | 5,100,000 | 0.86% | - |

四、本次发行对公司的影响

1、本次发行对股本结构的影响情况

本次发行前后股本结构如下表所示:

| 项目 | 本次发行前 | 本次发行 变动影响 | 本次发行后 | ||

| 股份数量(股) | 持股 比例 | 股份数量 (股) | 股份数量 (股) | 持股 比例 | |

| 有限售条件股份 | 134,920,000 | 134,920,000 | 22.85% | ||

| 无限售条件股份 | 455,520,000 | 100% | 455,520,000 | 77.15% | |

| 股份总数 | 455,520,000 | 100% | 134,920,000 | 590,440,000 | 100% |

截至本次非公开发行股票前,公司总股本为455,520,000 股,国栋集团持有公司176,670,000 股,占公司总股本的38.78%,为公司的控股股东。本次非公开发行股票后,国栋集团持有公司176,670,000 股,占公司本次非公开发行股票后股本总额的29.92%,仍为公司的控股股东。

本次发行完成后,公司注册资本、股份总数将发生变化,公司将根据本次非公开发行股票的发行结果,对公司章程相关条款进行修订。

2、本次发行对资产结构的影响情况

本次非公开发行股票募集资金净额为814,696,120.00元。发行完成后,公司总资产和净资产将相应增加,资产负债率将显著下降,公司的资本结构、财务状况将得到改善,财务风险将降低。

3、本次发行对业务结构的影响情况

本次发行所募集资金全部投于纤维板业务,纤维板业务未来占公司主营业务的比例将大幅增加,对公司盈利能力的贡献也会增加。

4、本次发行对公司治理的影响情况

本次非公开发行后,公司控股股东国栋集团持有公司的股权比例为29.92%,公司的控制权未发生变更;公司仍具备完善的法人治理结构,在人员、资产、财务以及在采购、生产、销售等各个方面仍保持完整性和独立性。

5、本次发行对高管人员结构的影响情况

本次非公开发行股票完成后,公司不会因本次发行对高管人员进行调整,高管人员结构不会因本次发行而发生变动。若公司拟调整高管人员结构,将根据有关规定,履行必要的法律程序和信息披露义务。

6、本次发行对关联交易和同业竞争的影响情况

本次募集资金投资项目实施后,不会导致公司与控股股东和实际控制人之间产生同业竞争,不会导致关联交易大幅增加而影响公司生产经营的独立性。

六、本次发行的相关当事人

1、发行人:四川国栋建设股份有限公司

办公地址:四川省成都市金盾路52号国栋中央商务大厦28/29楼

法定代表人:王春鸣

电话:028-86119148

传真:028-86154162

联系人:曾莉

2、保荐人(主承销商):民生证券有限责任公司

办公地址:北京朝阳门外大街16号中国人寿大厦1901室

法定代表人:岳献春

项目协办人:王毅坤

保荐代表人:张明举、肖继明

经办人员:杨凌、许健、李凯

联系电话:021-58769778

传 真:021-58769538、010-85127940

3、审计机构:四川华信(集团)会计师事务所有限责任公司

办公地址:四川成都市洗面桥下街5号

法定代表人:李武林

签字注册会计师:李武林、刘均、袁广明

联系电话:028-85560449

传 真:028-85594821

4、发行人律师事务所:北京市德恒律师事务所

办公地址:北京西城区金融大街19号富凯大厦B座十二层

负责人:王丽

签字律师:徐建军、杨继红

联系电话:010-66575888

传 真:010-65232181

5、验资机构:四川华信(集团)会计师事务所有限责任公司

办公地址:四川成都市洗面桥下街5号

负责人:李武林

签字注册会计师:李武林、刘均

联系电话:028-85560449

传 真:028-85594821

七、备查文件

1、民生证券有限责任公司出具的发行保荐书、尽职调查报告;

2、四川华信(集团)会计师事务所有限责任公司出具的验资报告;

3、北京市德恒律师事务所出具的法律意见书和律师工作报告;

4、中国证券登记结算有限责任公司上海分公司出具的股份登记证明;

5、经中国证监会审核的全部发行申报材料。

四川国栋建设股份有限公司董事会

2011年5月25日