| ||

|

意外险,全称“人身意外伤害保险”。保费规模虽小,却有着广泛的市场基础,社会影响力大。

“7·23”动车追尾事故,将“铁路旅客意外伤害强制保险”带入公众视线。这项保险因历史遗留原因,无保单、无说明而默默地“藏”于火车票票价之中,购买火车票的乘客不知不觉中“被保险”了60年。

除此之外,目前所有在售意外险均非强制保险。然而,在手续费高、赔付率低等利诱下,诱导式强制购买、假保单、手撕单、埋单、阴阳单等违规伎俩层出不穷,一不小心你就成了“被保险”的对象。为此,保监会不惜人力物力,于去年展开长达半年的意外险调查整肃,整治风暴所刮之处,效果可谓立竿见影。

然而“风头”一过,一些利益相关方却与监管部门玩起了“猫捉老鼠”的游戏。由于涉及到形形色色的中介代理机构,在扯不清道不明的利益纽带下,一些地方的意外险市场“猫腻”仍存。

在机票代理点、长途客运站、公园景点的售票窗口,你是否被稀里糊涂地搭售了一份几元至几十元的意外险?你是否检查过保单上有无你的姓名和身份证号?你又是否马上致电保险公司去核实保单的真实性?

你是否意识到,你手上不明不白“被保险”的保单很可能存在隐患?本报记者近日前往市场一线,探访意外险市场的真实状况。

⊙记者 黄蕾 ○编辑 毛明江

“误导性”半强制

7月末的一个午后,素有“四大火炉”之称的南京,热浪袭人。由于对接火车站、市内商圈和景点,地铁俨然成了南京市民和游客最热门的出行方式。

一、二号线换乘的新街口站,是南京可办理地铁卡充值的几个站点之一。当记者来到该站点时,正值下午高峰时段,等待办卡充值的队伍排了有十米之长。

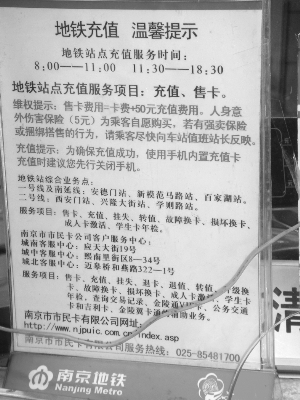

充值窗口的左下角贴有一张“温馨提示”——“售卡费用=卡费+50元充值费用。人身意外伤害保险(5元)为乘客自愿购买。若有强卖保险或捆绑搭售的行为,请乘客尽快向车站值班站长反映。”

只有A4纸大小的提示并未引起多数人的注意,大家只是急着探出身子看看前面的队伍还有多长。因为充值的队伍较长,售票窗口的工作人员以平均十几秒的速度,完成一次办卡或充值。

南京的地铁卡分两种,一种记名,一种不记名,卡费分别为30元、20元,加上初始的50元充值费,合计分别为80元、70元。5元一份的意外险随记名的地铁卡一起销售。

“我想办卡。”

“记名?还是不记名?”

“记名。”

“看清楚了吗,85(元)行不行?把身份证给我。”

“好。”

在简单的几句对话之后,售票人员把一张地铁卡、一张充值发票和一张机打的“世纪行人身意外险伤害保险(B款)综合保险单”交到了记者手中。从简短的几句对话中,售票人员并未说明清楚买保险一事。

记者随机问了刚买好卡,同样付了“85元”的小伙子。“你知道自己买的是什么保险吗?”小伙子愣了一下,经记者提醒后才从兜里掏出保险单认真看起来,“哦,原来还有一份保险啊,买票的时候不知道。”我提醒他,可以退保,但他笑着说,“反正就5元,算了。”

在北京市中高盛律师事务所保险专业律师李滨看来,“这是一种典型的误导式半强制行为。”即在销售人员没有明确说明保险事项的情况下,消费者如没有说“不要”,那便默认为愿意购买。

从记者调查采访来看,经过保监会及地方保监局的不定期暗访调查,这样的误导式半强制行为在一线城市较为少见。但在监管触角较难延伸的二三线城市的县域地区,仍然存在普遍性。

一家在保险公司任职的王先生告诉记者,每次回山东老家时,都会在县城换乘长途客运汽车。“每次都会在买票时被搭售一张几块钱的意外险保单,售票员也不会跟你解释,就按照车票和保险费的合计金额报给你,除非你自己表示不要保险。”

这种误导式半强制销售行为,显然是不符合相关规定的。就在去年,一位自称为“一位经常坐车的人”的网友,在广东省惠州市人民政府网站的“网络问政”留下了一封投诉信,信中对惠州汽车总站代销的“意外保险卡”提出了疑问,并暗指其中有猫腻。

“不知从什么时候开始,在买车票时候,一定会被搭上一、两块钱的保险费,按每天客流量一万人的对半算,每张票两块钱,该项收入每天1万元,每月至少30万元。想想车站可能为了我们好,出了问题的时候,有个保险来弥补一下,虽然是‘被消费’、‘被保险’,但钱不多,也就算了。”

针对该网友的质疑,惠州市交通局做出的答复称:“由于实际操作中,服务人员在做好旅客是否自愿购买保险的问询工作时,没有完全做到位,造成旅客认为是强制搭售的误会。为此,我局已责令汽车总站须以‘投保自愿、退保自由’的原则执行,如发现强制搭售的行为,将给予严肃处理。”

惠州网民的投诉虽然得以解决,但我们不禁要问:误导式半强制行为为何屡屡出现?是服务人员的一时疏漏?还是另有他因?

“这一方面与购票乘客太多,服务人员无暇一一解释保险事项有关。另一方面,作为保险代售点的长途客运站等也存在利益上联系。”一家中资保险公司意外险部相关人士告诉记者,“我们与车票代售点都签有协议的,每卖出一张保单,代售点就能拿到一定比例的佣金。”

系统对接漏洞

由于寿险、产险、养老险等保险机构都可以经营意外险,导致目前市面上的意外险产品琳琅满目。意外险经营主体迅速增加,一方面促进了这一领域的快速发展,另一方面却加剧了一些问题的产生,在单证、出单、销售、产品等各个环节都存在着一些违规问题。

为此,2009年1月,保监会下发通知,叫停随汽车票、火车票、公园门票一起出售的各种意外险“手撕单”(一张小纸票),防止因保单上未记载投保人及被保险人信息,导致的错赔、漏赔甚至拒赔。

2010年,保监会紧接着叫停了“以激活注册方式销售的乘客人身意外险、旅游景点意外险等极短期意外险。”所谓“极短期意外险”的保险期限仅限于某一时段,如乘坐火车、飞机、汽车、轮船等期间。以乘客人身意外险为例,其保险期限通常与乘客当日乘坐的车次挂钩,保单的有效期限为“从上车到下车”。

整改与叫停之后,目前意外险“手撕单”已基本杜绝,大部分都是机打出单,或是卡式激活式保单。按险种来分类的话,随车票、飞机票一同搭售的主要有交通工具意外险、航空意外险等。保费在几元至几十元不等,保险期限,短则几天,长则半年、一年。

除要求保险公司实现由原来的手工出单模式改为电子化出单外,监管部门还要求已销售保单信息实时进入保险公司核心业务系统,各系统之间实现无缝对接。

然而,据记者调查暗访了解,仍有一些基层保险机构在销售意外险时,没有与中介代理机构实现电脑联网、系统对接。即消费者购买保单后,代理机构却没有将保单的信息及时、如实反馈给保险公司。

比如,记者在南京暗访调查期间投保了一份意外险,事后在查询验证时却遭遇了这样的疑问。根据保单上的内容显示:保险期限为半年,保费5元,保额为1万元,承保范围为乘坐公共汽车、出租车、地铁、轮渡时所发生的意外伤害。保单为机打出单,上面有记者的姓名和身份证号码。

为验证保单的真实性,在拿到保单后的半个小时后,记者拨通了保单上显示的该保险公司客户服务电话。在记者向客服中心工作人员报出保单号和身份证号后,均被告知“查无此保单”!考虑到是否是上述客服人员的疏漏导致,记者又再次拨打了一次,得到的答复还是如此。

难道保单有假?“未必一定是假保单。”一家大型保险公司周姓负责人告诉记者,上述保单可能是真保单,出现上述情况的一个原因,很有可能是代理机构没有及时将意外险保单信息资料完整准确导入保险公司相关业务和财务管理系统,也就是代理机构与保险公司之间没有实现电脑联网、系统对接。

上述人士对记者说,“电脑出单、电脑联网和实时管理”必须达到两个要求:一是意外险出单信息必须实时进入保险公司控制、管理且物理存储在保险公司的数据库;二是意外险原始保单信息必须实时进入保险公司的核心业务系统和财务系统。

但对于“实时”的理解,保险公司则有不同的理解。据另一家养老险公司相关人士透露称,事实上,在一些地区,部分意外险的保单信息通常在业务完成后的“一段时间”才由代理点向保险公司系统传输。而“这一段时间”,短则几个小时,长则几天。

“保监会要求我们把保单信息实时录入保险公司核心业务系统,从技术上来说,这是完全可以实现的,但从操作角度来讲,存在一定困难。”对于保险公司没有与代理机构等外部系统实行系统对接的原因,上述人士解释说,除成本支出的考虑之外,代理机构不配合和保险公司对于系统对接所产生的安全性问题是主要原因。

他说,除航空、铁路是实名制购票外,长途客运、景点等都是不记名购票。“不记名购票就意味着他们自己都没有成熟的票务系统,谈何与我们的系统对接?另外,对于一些保险公司来说,系统对接对公司IT技术能力的要求较高,在网络黑客日趋增多的情况下,保险公司的主核心系统一旦与外部系统进行对接,就可能面临被侵入的风险。”他坦言,由于意外险保费规模的占比通常较小,保险公司不会为了一点市场份额而冒这个风险。

上述两位人士的说法,随后得以印证。在记者投保成功后的第二天,记者终于在该保险公司网站上查到了保单的信息,证明此份保单为真保单。

保单虽为真,但由此造成的风险却不容忽视。如果投保人在保单录入保险公司系统之前出险,那是否意味着无法得到赔偿?虽然受访的多家大型保险公司相关负责人一再向记者承诺,即使不幸发生这种情况,保险公司事后还是会“认账”,给予理赔。

对于上述承诺的有效性,记者不敢妄加质疑,只是对是否所有保险公司都能做到如此承诺,怀着深深的忧虑。

业内一位专家认为,不实现百分之百联网很容易发生保单遗漏,如果被保险人出险,就需要根据被保险人实际购票时间,对全国所有代理意外险销售点的保单存根进行清点,这在技术和操作上都很困难,从而也就有可能直接损害被保险人的索赔权益。

“吃单埋单”隐患

保险公司与中介代理机构不能实现及时联网,还存在着另外一个隐患——即为一些居心不良的中介代理机构创造吃单埋单的条件。

吃单即埋单,为保险业通用术语,即中介代理机构向投保人收取保费后,未将保费入到保险公司的账上,私自截留。

一位地方保监局相关负责人告诉记者,“自去年对意外险市场‘严打’后,手撕单改成机打出单后,埋单现象已经极为少见。我们也会定期去抽查一些中介代理机构,近期没有发现这类现象存在。”

然而,记者从保险市场了解到,即便是机打出单,却仍然存在空白单的现象。这同样埋下了埋单的隐患。

据记者的一位朋友讲述,不久前他到某一线城市的长途客运站买票,就被搭售了一份保费3元的公共交通工具意外伤害保险,保单为机打出单。然而,这位朋友拿到保单后仔细一看,发现上面的姓名和证件号码均是空白。

有过类似经历的还有前文提及的保险律师李滨。他回忆说,今年他去黑龙江某景点游玩时,就被误导性地强制投保了一份意外险。“卖门票的工作人员在事先没有告知我保险事宜的情况下,直接将门票和保险一起卖给了我。”然而,拿到保单后的李滨却发现,保单上的姓名和证件号码也并非他本人。

之所以出现这种情况,李滨认为,主要是因为“景区游客较多,出于节省时间的考虑,景区事先打印好一定数量的保单。”在李滨看来,这就等于为景区代售点创造了埋单的条件。

一位不愿透明姓名的业内人士说,“你提到的埋单现象,之前经常在航意险市场出现。”由于赔付率极低,时间期限较短,再加上很少有人会致电保险公司辨别真伪,机票代理机构抱着通常不会出事的侥幸心理,由此滋生了埋单现象的发生。

而埋单就意味着消费者购买的保单可能是“空头支票”。这是因为,投保人在代理点购买航意险后,代理点不会留下任何记录,唯一能够证明已投保的是客户手中的保险单和保险公司的记录。由于航空意外事故出险的特殊性,保险单可能随同投保人带上飞机,很难在事故发生后完整保存下来,所以保险公司进行事故理赔时的依据,就是电脑投保联网系统上的记录。如果未将保单信息录入联网系统,则投保人家属是否能顺利拿到理赔金,还是未知数。这种行为在侵害投保人利益的同时,也被质疑有漏税之嫌。

不过,随着上海、北京等地实现与机票系统联网,这些地区的航意险埋单现象基本已被杜绝。但没有完全实现联网的长途客运、景点等代售点,却仍然有空白单等违规保单出现。如管理不当,很有可能滋生新一波的埋单现象,需要监管部门和保险公司加以警惕。

上海一家保险公司人士告诉记者,“实际上,我们都要求长途汽车站等都要机打出单,用3G无线实现联网,但各汽车站和窗口执行有差异。代理点执行尺度的差异化,造成了空白单的漏网,埋下了埋单的隐患。”

严打如何彻底

近年来,“假保单”、“埋单”惊现意外险市场后,保监会力表严打之决心,不断整治规范意外险市场,携程航意险假保单等大案都得到了不同程度的解决。地方保监局也不定期对火车站、长途客运站等保险代售点进行暗访。

“通过暗访方式,可能短期内能起到威慑作用,为避免相关利益方与监管机构玩‘猫捉老鼠’的游戏,监管部门应拿出一个彻底杜绝违规现象的长久之策。”一家保险公司高层建议说,应该要求销售意外险的保险公司全部实行联网,即与保险行业协会联网,尽量同时与机票、火车票、长途票、景点门票系统联网。

这样,投保人可直接去保险行业协会或票务联网系统进行保单查询,若查询后发现无此保单,建议保监会对涉及的保险公司或中介代理商予以重罚。不过,这种方式在限于当前的客观物理条件,操作上可能存在难度。

另外,也有业内人士在接受记者采访时说,因埋单等现象也涉及漏税之嫌,建议保监会与税务部门联手检查。一旦查到,严惩不贷。“在本身微利的情况下,保险公司和代理机构犯不着背着重罚的风险而铤而走险。”

而从保险公司角度而言,最关键的是,一定要管控好旗下业务员及合作的代理机构,一经发现出现空白单、埋单等违规行为,立即取消代理资格,也会起到杀一儆百的作用。

近年来,不少保险公司通过捐钱捐物、公益活动、微利经营政策型险种,辛苦地赢取社会声誉。若在诸如几块钱的“小保险”上违规操作,不仅百姓反感、声名受损,企业内部也会滋长“投机取巧”的惰性心理,有悖于企业一贯秉持的创新开拓。

事实上,消费者维权意识的薄弱,也在一定程度上纵容了意外险乱象的滋生。

需要提醒消费者的是,购买车票、飞机票、景点门票时,一定要留个心眼。如果发现买票时被强卖“保险”,应立即向售票机构或相关管理部门投诉;若发现有疑似假保单、手撕单、机打白单或空单等现象,应立即向相关保险公司核实保单的有效性,如发现保单无效或可疑,可向当地监管部门进行投诉。

另外需要提醒消费者的是,目前不少意外险是以卡式形式售卖,需要消费者自己激活后方可有效。消费者投保后应及时激活,否则等于是自己放弃了索赔的权利,一旦发生意外,没有激活的保单同样被视为无效保单。