(上接B16版)

单位:人民币百万元

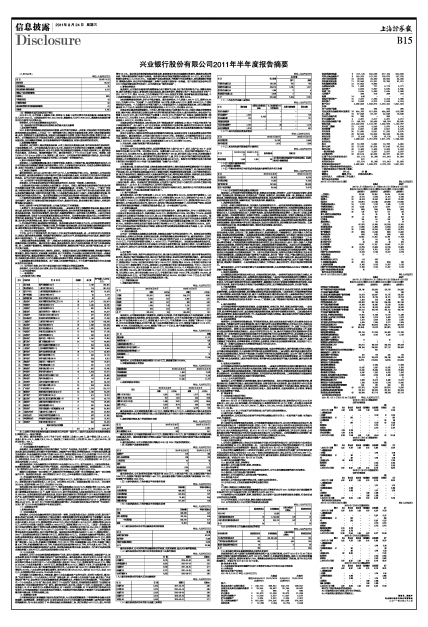

| 项 目 | 2011年1-6月 |

| 税前利润 | 16,047 |

| 法定税率(%) | 25 |

| 按法定税率计算的所得税 | 4,012 |

| 调整以下项目的税务影响: | |

| 免税收入 | (253) |

| 不得抵扣项目 | 42 |

| 补缴的所得税 | (4) |

| 部分税务管辖区适用较低税率的影响 | (2) |

| 所得税 | 3,795 |

(四)募集资金运用及变更项目情况

2010年5月,公司实施A股配股方案,按照每10股配2股的比例向全体股东配售,每股配售价格为人民币18.00元。本次配股发行992,450,630股,募集资金人民币178.64亿元,募集资金扣除发行费用后已全部用于补充资本金。

报告期内,公司未变更募集资金运用项目。

(五)报告期内经营环境及宏观政策法规的重大变化及影响

1、宏观调控的影响

2011年货币政策基调由适度宽松转向稳调,央行的货币政策进一步收紧,对商业银行的信贷规模实施差别准备金动态管理,上半年以一月一调的频率六次上调法定存款准备金率,两次上调存贷款基准利率。此外,监管机构下达新监管标准,加强地方政府融资平台监管,实施日均存贷比监测,监管压力进一步增大。公司继续坚持以科学发展观为指导,认真贯彻落实国家宏观调控政策和金融监管要求,稳健经营,创新进取,及时调整经营策略,各项业务继续保持平稳健康发展,取得比较显著的经营成果。

2、利率调整的影响

报告期内,央行两次上调存贷款基准利率,六次上调法定存款准备金率,银行体系流动性波动剧烈,市场利率急剧上升。公司活期存款占比在50%左右,加息对公司存贷利差有正面影响;但频繁上调存款准备金率除冻结公司可用资金外,对公司生息资产收益率造成负面影响,并造成市场利率上升,维护流动性成本提高,总体而言,叠加影响偏向中性。截至报告期末,1个月Shibor达到7.56%,较期初上涨139BP;6个月Shibor达到5.21%,较期初上涨164BP。公司在报告期内继续把握市场机会,加大同业资金运用力度,市场利率的回升对提高公司净收入水平起到一定的积极作用。

3、资本市场波动的影响

报告期内,A股指数振荡回落,资本市场较为低迷,投资者入市欲望不强,基金销售难度明显加大,但公司的基金类代理销售总销量仍保持稳定增长;同时,公司积极开展代客理财、代理贵金属等财富管理业务,实现中间业务收入快速增长,进一步推动盈利模式和业务模式转型。

4、汇率变化的影响

截至报告期末,美元兑人民币汇率中间价6.4716,人民币较期初升值2.33%。报告期内,公司及时根据市场情况,运用资金转移定价手段平衡外币的资金来源和资金运用,有选择性支持优质外币贷款业务的发展。由于公司对汇率风险实施零敞口管理,外汇变动风险主要集中在资本金部分,风险总体可控。

(六)公司经营中存在的问题和困难及对策

报告期内,公司在各项业务保持平稳快速发展的同时,也存在一些困难,主要体现在:

1、负债业务拓展与核心负债增长力度还需进一步加大。持续上调的准备金率使得银行体系表内货币创造能力显著下降;实际利率为负的背景下,金融脱媒现象进一步加剧;“三个办法、一个指引”的实施,导致商业银行基本无法通过贷款直接派生存款;信贷规模受限,企业不得不加大资金运用效率,纷纷从商业银行提取存款,导致全社会存款下降;中小商业银行进驻各地中心城市,有限存款被再次分配,给存款拓展带来较大竞争压力。诸方面的因素给公司持续拓展负债业务与增加核心负债造成一定压力。

2、市场流动性波动剧烈,流动性管理需进一步加强。在央行频繁上调法定存款准备金率、加息等流动性调控下,银行间市场资金面的波动幅度有所加大、频度有所加快,资金供需矛盾日渐突出,对流动性管理提出更高要求。

针对上述经营中存在的问题和困难,公司重点采取以下对策措施:

1、多管齐下,努力拓展各项存款,增加资金来源。一是在综合考评上调整绩效考核权重,提高存款考核比重,在经营单位贷款规模分配上直接与新增存款挂钩,加大对存款的资源配置力度。二是利用新兴业务拓展各项存款。充分利用投资银行、信托理财、金融租赁等新兴工具带动核心负债增长。三是大力发展供应链融资业务,切实扩大企业结算量和结算保证金的留存。四是零售金融方面加大第三方存管的专项营销力度,积极发展“兴业通”收单业务,推出私人银行业务,带动储蓄存款的发展。五是采取主动负债策略,加大协议存款的吸收力度,增加中长期资金来源。

2、优化流动性管理,提高精细化管理程度。除按季测试流动性风险压力之外,公司根据监管政策的变化要求,对压力情景的设计不断修正完善。科学预测市场利率走势,抓住时机调整负债结构和重定价期限,避免将资金成本锁定在高位。实行资金价格每日动态调整加点机制,提高定价的市场敏感度。

(七)对公司未来发展的展望

下半年,公司上下将再接再厉,努力保持上半年良好的业务发展态势,进一步灵活应对内外形势变化,把握正确的业务发展策略,持续提升管理精细化、规范化水平,积极稳妥推进专业化改革,继续巩固并提升市场竞争能力。下一阶段经营思路如下:

1、把握正确的业务发展策略。第一,持续加大负债拓展力度,继续坚持以业务模式转型和业务结构调整带动核心负债增长。通过夯实客户基础、推进业务转型、加大产品和服务创新,努力扩大负债来源规模。第二,加强资产配置管理。要继续抓好信贷规模控制,继续抓好资产收益,加大资产配置力度,进一步优化资产结构。

2、持续推进内部管理专业化、精细化、规范化。要紧跟市场变化及时调整经营策略,相应提升精细化管理能力,要在市场研究、财务核算、风险管理、客户关系管理、产品创新以及政策传导等方面进一步提高精细化管理手段,掌握更多精细化的管理工具。下一阶段还要着力加强财务管理,切实完善风险内控管理,持续抓好资本管理,加快推行人民币全额资金转移定价管理,抓紧改进管理工具和手段。

3、积极稳妥深化体制机制改革。在广泛深入开展调研的基础上,下半年着手准备推动全行企业金融体系的专业化改革。

(八)公司会计政策、会计估计变更或重大会计差错更正的原因及影响

报告期内,公司未发生会计政策、会计估计变更或重大会计差错更正的情形。

二、公司业务情况

(一)机构情况

1、分支机构与员工情况

| 序号 | 机构名称 | 营 业 地 址 | 机构数 | 员工数 | 资产规模(人民币百万元) |

| 1 | 总行本部 | 福州市湖东路154号 | - | 2,156 | 323,491 |

| 2 | 资金营运中心 | 上海市江宁路168号 | - | 114 | 361,874 |

| 3 | 信用卡中心 | 上海市浦东新区来安路500号 | - | 950 | 16,479 |

| 4 | 资产托管部 | 上海市江宁路168号 | - | 45 | 2,727 |

| 5 | 投资银行部 | 北京市西城区车公庄大街9号 | - | 36 | 43 |

| 6 | 北京分行 | 北京市朝阳区安贞西里三区11号 | 36 | 1,627 | 130,587 |

| 7 | 天津分行 | 天津市永安道219号 | 19 | 1,040 | 43,225 |

| 8 | 太原分行 | 太原市府东街209号 | 8 | 560 | 36,226 |

| 9 | 沈阳分行 | 沈阳市和平区十一纬路36号 | 11 | 664 | 34,337 |

| 10 | 大连分行 | 大连市中山区中山路136号 | 7 | 327 | 36,502 |

| 11 | 哈尔滨分行 | 哈尔滨市南岗区黄河路88号 | 9 | 439 | 27,338 |

| 12 | 上海分行 | 上海市江宁路168号 | 37 | 1,763 | 183,928 |

| 13 | 南京分行 | 南京市珠江路63号 | 29 | 1,688 | 134,344 |

| 14 | 杭州分行 | 杭州市庆春路40号 | 41 | 1,829 | 99,506 |

| 15 | 宁波分行 | 宁波市百丈东路905号 | 12 | 654 | 27,730 |

| 16 | 合肥分行 | 合肥市阜阳路99号 | 11 | 593 | 33,287 |

| 17 | 福州分行 | 福州市五一中路32号 | 33 | 1,040 | 72,356 |

| 18 | 厦门分行 | 厦门市湖滨北路78号 | 24 | 776 | 44,969 |

| 19 | 莆田分行 | 莆田市城厢区学园南路22号 | 7 | 208 | 25,955 |

| 20 | 三明分行 | 三明市梅列区列东街1号 | 7 | 236 | 6,556 |

| 21 | 泉州分行 | 泉州市丰泽街兴业大厦 | 26 | 1,171 | 43,962 |

| 22 | 漳州分行 | 漳州市胜利西路27号 | 11 | 352 | 18,170 |

| 23 | 南平分行 | 南平市滨江中路399号 | 8 | 284 | 6,501 |

| 24 | 龙岩分行 | 龙岩市九一南路46号 | 7 | 262 | 10,501 |

| 25 | 宁德分行 | 宁德市蕉城南路11号 | 6 | 247 | 7,219 |

| 26 | 南昌分行 | 南昌市叠山路119号 | 8 | 400 | 16,345 |

| 27 | 济南分行 | 济南市经七路86号 | 18 | 1,204 | 61,611 |

| 28 | 青岛分行 | 青岛市市南区山东路7号甲 | 7 | 437 | 30,406 |

| 29 | 郑州分行 | 郑州市农业路22号 | 21 | 719 | 52,495 |

| 30 | 武汉分行 | 武汉市武昌区中北路156号 | 19 | 807 | 45,318 |

| 31 | 长沙分行 | 长沙市韶山北路192号 | 20 | 634 | 48,055 |

| 32 | 广州分行 | 广州市天河路101号 | 58 | 2,279 | 134,731 |

| 33 | 深圳分行 | 深圳市福田区深南大道4013号 | 24 | 1,289 | 94,876 |

| 34 | 南宁分行 | 南宁市民族大道115号 | 9 | 411 | 19,291 |

| 35 | 重庆分行 | 重庆市江北区红旗河沟红黄路1号 | 16 | 716 | 43,779 |

| 36 | 成都分行 | 成都市青羊区顺城大街206号 | 21 | 764 | 49,086 |

| 37 | 昆明分行 | 昆明市拓东路138号 | 9 | 361 | 26,658 |

| 38 | 西安分行 | 西安市唐延路1号旺座国际城A座 | 15 | 869 | 54,909 |

| 39 | 乌鲁木齐分行 | 乌鲁木齐市人民路37号 | 8 | 325 | 30,893 |

| 40 | 石家庄分行 | 石家庄市桥西区自强路37号 | 7 | 422 | 37,200 |

| 41 | 呼和浩特分行 | 呼和浩特市新城区兴安南路5号 | 2 | 282 | 22,262 |

| 42 | 长春分行 | 长春市长春大街309号 | 1 | 306 | 26,476 |

| 系统内轧差及汇总调整 | (449,882) | ||||

| 合 计 | 612 | 31,286 | 2,072,322 | ||

注:上表列示的分支机构均为截至报告期末已开业的一级分行,二级分行及其他分支机构按照管理归属相应计入一级分行数据。

员工情况: 截至报告期末,公司(不含子公司)在职员工总数31,286人,其中管理人员2,126人,业务人员25,415人,保障人员3,745人。在职员工中具有大专以上学历的29,994人,占比95.87%。现有退休员工198人。

2、子公司情况

(1)兴业金融租赁有限责任公司

报告期内,兴业金融租赁公司坚持银行集团“大平台”作业理念,充分发挥“一体两翼”功能,把握发展机遇,强化风险管理,努力提升专业经营能力,加强资产定价管理,经营管理各项工作取得良好成绩。截至报告期末,兴业金融租赁公司资产总额198.38亿元,较期初增加92.55亿元;负债总额177.22亿元,较期初增加91.41亿元;净资产21.16亿元,较期初增加1.14亿元。报告期内,投放租赁项目本金99.28亿元,共收回租金10.46亿元,租金回收率100%;实现营业净收入3.11亿元,实现税前利润1.52亿元,完成税后净利润1.14亿元。

截至报告期末,兴业金融租赁公司租赁项目本金余额192.14亿元。在行业结构上,主要投向制造业、租赁和商务服务、电力燃气及水的生产和供应、水利环境公共设施管理等行业。在期限结构上,1-3年(含)期的项目占比22%;3-5年(含)期的项目占比52%;5年期以上的项目占比27%。

继续大力推动银租一体化营销工作,加强对分行的营销培训,完善一体化营销机制,提升一体化营销运作水平。报告期内共投放一体化营销项目96.71亿元,占本年新增项目投放金额的97%。

(2)兴业国际信托有限公司

截至报告期末,兴业国际信托有限公司资产总额8.78亿元,负债总额0.57亿元,所有者权益8.21亿元。报告期内累计实现营业收入1.35亿元,同比增长263.22%;实现税前利润0.60亿元,同比增长353.55%;实现净利润0.46亿元,同比增长374.28%。

信托业务方面,期末存续信托项目277个,信托业务规模达643.55亿元,较期初增长102.20%。报告期内新增信托项目169 个,较上年同期增加85 个,新增信托业务规模457.98亿元,同比增长44.77%;其中新增集合类信托项目92个,规模183.63亿元;累计向信托受益人分配信托利润8.56亿元,同比增长285.59%。证券投资类信托业务发展迅速,在国内首创以套利为目的的投资于ETF基金的高频交易信托产品,业务优势和市场地位进一步巩固。截至报告期末,兴业国际信托有限公司共发行证券投资类信托产品96只(不含债券),规模达145.44亿元,报告期内新增发行证券投资类信托产品53个,新增信托规模达94.43亿元。在2011年上半年阳光私募收益排行榜上,兴业国际信托有限公司发行的“兴业信托·呈瑞1期”以22.56%收益率获得半年度收益冠军。

(二)业务板块分析

1、机构业务板块

(1)企业金融业务

报告期内,公司企业金融业务坚持以发展为第一要务,以创新为根本动力,狠抓核心负债,强化客户基础,改进产品服务,优化业务格局,市场占有能力、创新发展能力和专业服务能力有了显著提升,各项业务发展保持良好态势。一是积极应对市场环境变化,对公资产负债业务平稳发展。截至报告期末,公司对公核心存款8,815.93亿元,较期初增加468.09亿元;对公日均存款8,351.35亿元,较期初增加909.63亿元;本外币公司贷款(含贴现)余额为6,809.03亿元,较期初增加515.71亿元。二是进一步加强企业客户分层分类管理,提升了差异化服务及精细化管理能力。报告期末公司客户达254,609户,较期初增加 38,312户,其中基础客户为50,892户,占公司客户的 19.99%,较期初增加 5,766户。三是明确现金管理业务定位及盈利模式,加大市场营销力度。报告期末现金管理核心层客户3,981户,较期初增加1,084户,现金管理业务实现日均存款576亿元,较期初增加82亿元。四是绿色金融业务平稳增长,实现规模、结构协调发展,排放权金融业务有序推进。报告期末公司绿色金融业务融资余额620.72亿元,较期初新增229.37亿元。公司绿色金融支持的项目可实现在我国境内每年节约标准煤2,158.80万吨,年减排二氧化碳5,755.19吨,年减排化学需氧量(COD)81.37万吨,年减排氨氮0.955万吨,年减排二氧化硫4.36万吨,年减排氮氧化物0.69万吨,年综合利用固体废弃物805.02万吨,年节水量8,467万吨。五是逐步完善供应链金融组织架构和产品体系,供应链金融业务增长迅速。报告期内,全行累计完成供应链金融业务量3,458.78亿元,成功拓展供应链核心企业96户。

(2)小企业业务

报告期内,公司小企业业务围绕做深做透客户关系,强化市场调研,完善业务流程,加强创新产品,在业务规模、收益水平和资产质量方面保持了良好发展势头。截至报告期末,按公司自定义小企业口径(包括总资产不高于1亿的企业类信用客户、注册资本不高于1000万的企业类非信用客户及乡、镇、村级组织所属单位等非企业单位客户),小企业贷款余额(含贴现)792.51亿元,较期初新增194.53亿元,增幅达32.53%;小企业存款余额1,158.73亿元,较期初新增80.33亿元,增幅为7.45%;不良贷款余额4.58亿元,不良贷款率0.58%,资产质量控制在较好的水平;小企业客户数19.09万户,较期初增加3.20万户,增幅为20.16%;小企业表外业务量快速增长,银行承兑汇票470.04亿元,信用证10.13亿元,保函10.6亿元,分别较期初增长40.40%、76.53%和43.63%。

公司围绕小企业需求特点,不断创新、提升小企业金融服务产品的专业性、针对性与适用性,着力打造“兴业芝麻开花-中小企业成长上市计划”服务品牌,进一步丰富小企业业务产品线,重点推出“兴业增级贷”等产品,切实帮助小企业拓宽融资渠道,降低融资成本,并提供全方位的金融服务。“兴业芝麻开花-中小企业成长上市计划”推出以来,受到了中小企业的广泛欢迎,并荣获银监会颁发的“全国银行业金融机构小企业金融服务特色产品”称号。截至报告期末,该计划入池客户中已有27家成功在中小板或创业板上市,有51家成功引入私募或风投资金,有1家成功上市再融资,有27家成功发行债券或注册待发行。公司还积极探索小企业业务发展专营模式,全面推进专营机构建设,不断提升小企业金融服务的覆盖率与满足率,专营特色逐渐凸显。

(3)投资银行业务

公司积极把握国内直接融资市场加快发展的机遇,大力发展短期融资券、中期票据等非金融企业债务融资工具承销业务。报告期内共为44家企业完成428.8亿元非金融企业债务融资工具的注册(不含超短期融资券),为64家企业发行了65期非金融企业债务融资工具,发行规模达547.3亿元,较上年同期增长58.12%。稳步推进并购贷款和银团贷款业务,积极探索并尝试开展融资财务顾问、募集资金揽存等业务,不断丰富投资银行业务产品种类。报告期内牵头行银团贷款签约金额达到15.2亿元,累计实现财务顾问业务收入3,218.33万元。注重加强产品和服务创新,不断提升专业服务能力,在私募融资财务顾问、募集资金揽存、非公开定向债务融资工具等产品创新方面取得一定突破。在中国银行业协会举办的2010年银团贷款业务评优活动中,公司荣获年度“最佳交易奖”。

2、零售业务板块

报告期内,公司坚持以培育和挖掘零售核心客户群体为主线,以打造优势和特色产品、调整业务结构、提升服务能力为重点,零售业务全面迅速发展。截至报告期末,零售核心客户(包含白金信用卡客户)共计130.77万户,增长14.54%,占全行零售客户的7.25%;加强交叉营销,推动零售负债实现新突破,个人存款余额突破2000亿元大关,达2,017.77亿元,新增159.51亿元,增长8.58%。

加快调整零售信贷结构,定价水平稳步提高。截至报告期末,个人贷款2,485.71亿元,新增235.64亿元,不良率0.17%;“兴业通”个人经营贷发放1.59万笔,余额446.61亿元,新增183.89亿元,个贷结构转型步伐加快;个人贷款定价水平逐月提升,6月份新发放的个人贷款加权基准利率上浮比例较期初提高逾20个百分点;报告期内实现零售贷款利息收入61.21亿元,同比增长42.61%。

财富业务以提高渠道销售能力、中间收入增长能力和客户服务能力为目标,持续打造涵盖营销管理机制、需求与准入管理机制以及售后服务与后评价管理机制的核心竞争力。截至报告期末,综合理财产品销量3,593.70亿元,其中本外币理财产品销量1,382.69亿元;代理类产品(含基金、保险和信托等)销量86.93亿元,同比增长5.40%;贵金属销量2,124.08亿元,同比增长84.70%;报告期内实现零售中间业务收入6.63亿元,同比增长30.51%。

全面推进营业厅管理改革,加快营业网点的“销售服务型”功能转变,打造20个营业厅改革的“客户体验样板网点”,投入运行4,467台自助机具,有效改善客户服务环境;提供包括时尚高尔夫、机场贵宾通道、赠书和健康医疗服务等“送知识、送健康”贵宾增值服务,深化网点服务质量监测和客户满意度调查工作,大力提升客户服务水平。

受益于以质为先、精细化经营的业务转型策略的持续实施,报告期内信用卡业务规模增长和经营效益更加突出。截至报告期末,公司累计发行信用卡829.68万张。报告期内,公司新增发行信用卡109.54万张,新增发卡量同比增长104.82%;信用卡交易金额519.9亿元,同比增长87.72%;信用卡业务累计实现收入9.93亿元,同比增长104.38%;实现账面盈利3.98亿元,同比增长143.98%。

3、同业业务、金融市场和资产管理业务板块

(1)同业业务

报告期内,公司同业业务稳步增长,实现新增银银平台上线产品66个,累计上线产品350个;办理银银平台结算270.08万笔,同比增长62.82%,结算金额3,561.84亿元;向合作银行销售理财产品1,188.38亿元,同比增长631%。截至报告期末,累计签约客户261家,累计联网上线196家。科技管理输出服务保持稳定增长,先后有4家村镇银行的信息系统投产上线,共为20家合作银行提供系统运维服务;实现第三方存管联网券商96家;开展信托理财业务量899.48亿元。银银平台村镇银行服务方案荣获《银行家》杂志颁发的2010年度中国金融营销奖“金融产品十佳奖”。

(2)资金业务

自营投资方面,为适应央行连续上调存款准备金率和多次上调存贷款利率等因素给银行间市场资金面所带来的影响,报告期内公司进一步加强流动性管理,在确保流动性安全的前提下,努力提高非信贷资产收益率。对人民币债券收益率曲线平坦化上移做出预判,适度降低债券投资规模,人民币债券的组合久期、基点价值保持低位;继续加大对买入返售业务的拓展力度,增持低风险、短期限、高流动性且收益率相对较高的买入返售票据资产。外币投资以货币市场资产为主,整体投资规模有所下降。

做市交易方面,公司积极履行做市商职责,继续在人民币利率互换、人民币外汇衍生产品等业务品种上保持市场第一梯队。经国家外汇管理局批准,公司成为中国外汇交易中心银行间人民币外汇期权市场首批会员之一,自2011年4月份起开办人民币外汇期权交易。

经纪业务方面,公司继续在代理贵金属交易方面保持市场领先地位,报告期内公司代理黄金业务量继续保持市场第一,代理白银业务量市场排名第二。

(3)资产托管业务

截至报告期末,公司资产托管规模2,974.41亿元,较期初增长30.91%,实现托管手续费收入1.53亿元。截至报告期末,公司托管证券投资基金13只,托管规模为255.95亿元;保管信托产品839只,保管资产规模2,134.49亿元,较期初增加33.38%;其它产品托管规模583.97亿元,较期初增加258.9亿元。报告期内,公司联合相关证券公司、信托公司,在为客户解决股权质押融资中,引用定向资产管理,在业界率先开辟限售股质押融资、市值管理的新业务模式,进一步丰富业务产品内容。

(4)期货金融业务

公司进一步加强与期货公司、大宗商品交易市场的业务合作。截至报告期末,共与51家期货公司法人开展自有资金存放业务合作,存款余额达35.29亿元,较期初增长67.89%,同比增长177.50%;报告期内期货公司自有资金日均余额26.03亿元,较上年日均余额增长55.69%,较上年同期增长130.25%。推出第三方存管模式大宗商品交易市场银商转账业务,满足各大宗商品交易市场不同交易资金存管模式的需要。公司银商转账累计签约客户达9,227户;大宗商品交易市场资金存款余额2.95亿元,较期初增长83.75%。报告期内大宗商品交易市场资金存款日均余额2.47亿元,较上年日均余额增长68.60%。此外,扩大与大宗商品交易市场的业务合作领域,在资金存管与结算及银商转账业务合作基础上,进一步开展代理开户、融资等业务合作。

(5)基金金融业务

公司进一步明晰基金金融板块业务职能,加强基金金融产品的创设和发行工作。积极创设定向增发合伙制基金、结构化证券投资、股票收益权投资、定向增发指数化基金等各类产品,截至报告期末,已发行产品6只、已审批通过等待发行的产品2只、目前正在审批的产品有3只;已创设发行权益类理财产品10.12亿元,产品可实现存续期全部收入1,458.45万元(不含浮动收益)。加快基金金融业务发展步伐,对内加强对分支机构的业务支持与专业培训,对外加大业务营销力度,培育客户群体,与大量的投资公司、证券公司、信托公司、阳光私募、融资主体建立巩固业务联系,逐步形成全方位的业务营销网络和客户群体。

4、电子银行

重点做好客户体验、系统平台建设和升级优化,建立健全服务改进的长效机制,做好对零售业务的服务支持,推进电子银行渠道整合互动,强化电子银行安全建设,促进交易替代率的稳步提升。截至报告期末,企业(含同业)网银有效客户累计7.07万户,较期初增长24.73%;个人网银有效客户累计346.57万户,较期初增长17.69%;电话银行有效客户累计705.64万户,较期初增长16.50%;手机银行有效客户累计311.53万户,较期初增长17.96%。报告期内,企业网银累计交易(资金变动类交易,下同)1,195.83万笔,同比增长60.77%,累计交易金额78,945.62亿元,同比增长28.71%;个人网银累计交易4,170.77万笔,同比增长104.34%,累计交易金额15,774.91亿元,同比增长64.39%;电话银行累计交易74.06万笔,同比增长5.09%,累计交易金额229.45亿元;手机银行累计交易170.63万笔,同比增长134.90%,累计交易金额95.63亿元。电子银行交易的柜面替代率已达64.05%,同比提升12.53 个百分点;电子银行交易笔数已接近公司所有营业网点交易笔数总和的2倍。

(三)贷款质量分析

1、贷款五级分类情况

单位:人民币百万元

| 项 目 | 2011年6月30日 | 2010年12月31日 | ||

| 余额 | 占比(%) | 余额 | 占比(%) | |

| 正常类 | 920,891 | 99.08 | 844,073 | 98.80 |

| 关注类 | 5,334 | 0.57 | 6,650 | 0.78 |

| 次级类 | 640 | 0.07 | 696 | 0.08 |

| 可疑类 | 1,684 | 0.18 | 2,010 | 0.23 |

| 损失类 | 925 | 0.10 | 910 | 0.11 |

| 合 计 | 929,474 | 100 | 854,339 | 100 |

报告期内,公司继续加强资产质量管理,持续加大对逾期、欠息贷款的催收及不良贷款清收、化解力度,加强重点领域信用风险排查,取得良好成效。截至报告期末,公司不良贷款余额与不良贷款率继续双降,其中不良贷款余额32.49亿元,较期初减少3.67亿元;不良贷款率0.35%,较期初下降0.07个百分点;同时关注类贷款余额及占比均下降,其中关注类贷款余额53.34亿元,较期初大幅减少13.16亿元,降幅19.79%;关注类贷款占比0.57%,较期初下降0.21个百分点,资产质量持续改善。

2、贷款减值准备金的计提和核销情况

单位:人民币百万元

| 项 目 | 金额 |

| 期初余额 | 11,771 |

| 报告期计提(+) | 533 |

| 已减值贷款利息冲转(-) | 49 |

| 报告期收回以前年度已核销(+) | 100 |

| 报告期其他原因导致的转回(+) | - |

| 报告期核销(-) | 10 |

| 期末余额 | 12,345 |

报告期末,公司贷款损失准备余额为123.45亿元,拨备覆盖率379.96%。

3、贷款减值准备分类情况

单位:人民币百万元

| 贷款减值准备 | 2011年6月30日 | 2010年12月31日 |

| 单项减值准备 | 1,806 | 2,039 |

| 组合减值准备 | 10,539 | 9,732 |

| 合 计 | 12,345 | 11,771 |

4、逾期贷款变动情况

单位:人民币百万元

| 项目 | 2011年6月30日 | 2010年12月31日 | ||

| 金额 | 占比(%) | 金额 | 占比(%) | |

| 逾期1至90天(含) | 1,850 | 36.22 | 1,572 | 33.19 |

| 逾期91至360天(含) | 752 | 14.73 | 595 | 12.56 |

| 逾期361天至3年(含) | 1,446 | 28.31 | 1,629 | 34.40 |

| 逾期3年以上 | 1,059 | 20.74 | 940 | 19.85 |

| 合 计 | 5,107 | 100 | 4,736 | 100 |

截至报告期末,公司逾期贷款余额51.07亿元,较期初增加3.71亿元,主要原因是少数企业受宏观经济调整影响较大或自身经营管理问题,出现还款困难以及个别项目政府主导重组或司法处置时间较长等所致。

5、重组贷款余额及其中的逾期部分金额

单位:人民币百万元

| 项 目 | 2011年6月30日 | 2010年12月31日 |

| 重组贷款 | 2,201 | 2,096 |

| 其中:逾期超过90天 | 342 | 341 |

截至报告期末,公司重组贷款余额22.01亿元,较期初增加1.05亿元,其中逾期超过90天贷款余额与期初基本持平。重组贷款余额有所增加主要是个别企业因资金临时性周转问题而申请办理贷款展期,总体风险可控。

6、截至报告期末,公司无贷款总额比例超过20%(含20%)的贴息贷款情况。

(四)抵债资产及减值准备情况

单位:人民币百万元

| 项 目 | 2011年6月30日 | 2010年12月31日 |

| 抵债资产 | 679 | 665 |

| 其中:房屋建筑物 | 636 | 618 |

| 土地使用权 | 42 | 42 |

| 其他 | 1 | 5 |

| 减:减值准备 | (115) | (117) |

| 抵债资产净值 | 564 | 548 |

截至报告期末,公司取得的抵债资产账面价值2400万元,主要为房产和土地,处置抵债资产转出1000万元,抵债资产账面价值净增加1400万元,因处置抵债资产而转出抵债资产减值准备200万元,抵债资产净值增加1600万元。

(五)主要存款类别、日均余额及平均存款年利率

单位:人民币百万元

| 项 目 | 日均余额 | 平均年利率(%) |

| 企业活期存款 | 448,968 | 0.74 |

| 企业定期存款 | 415,984 | 2.97 |

| 储蓄活期存款 | 79,406 | 0.44 |

| 储蓄定期存款 | 107,987 | 2.24 |

(六)主要贷款类别、日均余额及平均贷款年利率

单位:人民币百万元

| 项 目 | 日均余额 | 平均年利率(%) |

| 贷款 | 896,999 | 5.97 |

| 其中:短期贷款 | 322,315 | 6.30 |

| 中长期贷款 | 558,781 | 5.77 |

| 贴现 | 15,903 | 6.48 |

(七)截至报告期末持有的金融债券类别和面值

单位:人民币百万元

| 项 目 | 面 值 |

| 政策性银行债券 | 53,202 |

| 银行债券 | 3,493 |

| 非银行金融机构债券 | 6,660 |

| 合 计 | 63,355 |

截至报告期末,公司对持有的金融债券进行检查,未发现减值,因此未计提坏账准备。

(八)截至报告期末所持最大五支政府债券(含中央银行票据)

单位:人民币百万元

| 项 目 | 面 值 | 到期日 | 利率(%) |

| 07国债01 | 3,670 | 2014-02-06 | 2.93 |

| 09附息国债15 | 3,000 | 2012-07-16 | 2.22 |

| 04国债07 | 2,598 | 2011-08-25 | 4.71 |

| 06国债18 | 2,277 | 2011-10-25 | 2.48 |

| 10央行票据74 | 2,050 | 2013-08-27 | 2.65 |

(九)截至报告期末所持最大五支金融债券

单位:人民币百万元

| 项 目 | 面 值 | 到期日 | 利率(%) |

| 07国开08 | 5,520 | 2017-05-29 | 3.85 |

| 07农发06 | 3,220 | 2014-05-18 | 3.85 |

| 10国开23 | 3,020 | 2013-08-24 | 2.68 |

| 09国开12 | 3,010 | 2019-09-23 | 2.95 |

| 10进出08 | 3,000 | 2013-09-21 | 2.77 |

(十)截至报告期末持有的衍生金融工具情况

单位:人民币百万元

| 项 目 | 名义价值 | 公允价值 | |

| 资产 | 负债 | ||

| 汇率衍生金融工具 | 163,232 | 700 | 730 |

| 利率衍生金融工具 | 394,214 | 1,625 | 1,521 |

| 信用衍生金融工具 | 1,398 | 2 | 4 |

| 贵金属衍生金融工具 | 2,609 | 7 | 6 |

| 合 计 | 561,453 | 2,334 | 2,261 |

(十一)持有外币金融工具情况

单位:人民币百万元

| 项 目 | 期初金额 | 本期公允价值变动损益 | 计入权益的累计公允价值变动 | 本期计提的减值 | 期末金额 |

| 交易性金融资产 | - | - | - | - | - |

| 衍生金融资产 | 1,055 | (1,542) | - | - | 139 |

| 衍生金融负债 | 125 | 751 | |||

| 应收款项类投资 | - | - | - | - | - |

| 可供出售金融资产 | 1,162 | - | 23 | - | 1,116 |

| 持有至到期投资 | 1,376 | - | - | - | 961 |

(十二)表内外应收利息变动情况

单位:人民币百万元

| 项 目 | 2011年6月30日 | 2010年12月31日 |

| 表内应收利息 | 10,788 | 6,655 |

| 表外应收利息 | 1,818 | 1,596 |

(十三)其他应收款坏账准备的计提情况

单位:人民币百万元

| 项 目 | 2011年6月30日 | 2010年12月31日 | 损失准备金 | 计提方法 |

| 其他应收款 | 1,458 | 1,400 | 128 | 会计期末对其他应收款进行单项和组合测试,结合账龄分析计提减值准备 |

(十四)逾期未偿债务情况

公司无逾期未偿债务。

(十五)可能对财务状况与经营成果造成重大影响的表外项目余额

单位:人民币百万元

| 项 目 | 2011年6月30日 | 2010年12月31日 |

| 开出信用证 | 36,250 | 18,026 |

| 开出保证凭信 | 11,682 | 11,000 |

| 银行承兑汇票 | 247,550 | 186,366 |

| 信用卡未使用额度 | 34,844 | 31,976 |

(十六)公司面临的风险因素及对策分析

报告期内,公司在货币信贷政策逐步收紧、监管更加全面深入的形势下,以科学发展观为指导,始终坚持“发展要合情、管理要合理、经营要合规”的原则,冷静应对,灵活调整,协调一致,紧密配合,把握风险实质,加强管理创新,继续完善全面风险管理体制机制,改进风险管理手段工具,提升风险管理有效性,各类风险得到有效控制,保障和促进了各项业务持续、健康发展。

1、风险管理体系建设

公司进一步健全风险管理体系,加快提升全面风险管理水平。一是开展风险管理战略重检。根据两年来风险管理战略实施情况,结合公司新一轮五年规划精神,按照最新监管导向,对风险管理战略及其系列政策进行修订和补充。二是充实全面风险管理体系内涵。根据监管要求并结合公司实际,制订《外包风险管理办法》、《国别风险管理办法》,明确外包风险、国别风险管理框架和职责分工,建立分工明确、职责清晰、规范统一的风险管理程序,实施科学管理。三是强化风险管理报告机制。定期汇总整理各分行和总行各部门风险报告,提炼主要风险点并提出相应风险管理措施,提交两级风险管理委员会审议决策,充分发挥风险管理报告的沟通平台作用,有效推进各项风险管理政策落实。四是完善信用业务授权管理。根据业务发展需要,借助非零售内评法项目建设成果,改进优化授权管理,适时调整信用业务审批权限。五是优化风险容忍度方案,适当调整部分指标,指标体系更加简洁、重点突出。

2、信用风险管理

公司采取各种措施,全面开展信用风险管理工作,成效显著。一是加强信贷投向管理,制定发布年度信用业务准入细则,支持民生工程、城镇化建设项目、家庭消费信贷、节能减排项目,划定审慎介入的行业领域,持续推进信贷结构调整。二是围绕业务发展模式和盈利模式战略转变,加大推进中型实体企业及供应链金融业务客户群体培育,夯实信贷客户基础。三是强化授信流程风险管控。认真贯彻落实 “三个办法、一个指引”,做好贷款新规受托支付、中长期贷款合同修订、地方政府融资平台贷款抵质押品整改等重大事项的落实;严格把握贷款用途管理和资金流向监控,防止资金违规进入股市、楼市;加强个人贷款风险状况动态监测,定期对抵押物价值进行重估,加强逾期贷款早期催收管理。四是优化行业限额管理。通过内部评级、区域打分卡等工具,结合风险偏好和贷款相关收益设定各项限额指标,增加集中度额度限额和区域行业限额,完善限额体系,实现有限信贷资源合理配置。五是加强重点行业领域风险管控。持续推进地方政府融资平台贷款清理规范工作,上收平台贷款审批权限,完善平台贷款名单制管理;充分利用企业征信预警信息、关联集合授信集中度等客户风险信息,加大对“两高”行业、产能过剩行业以及房地产等热点行业贷款风险排查力度,有效控制、化解风险。六是改进不良资产清收化解,综合运用包括现金收回、重组、抵债、债权转让、不良资产打包处置、核销等在内的多种清收处置手段,加大不良资产清收处置力度,确保资产质量稳定。七是持续推进压力测试工作常规化,提出有针对性、切合市场实际的管理建议。

截至报告期末,公司不良贷款余额与不良贷款率持续双降,关注类贷款余额及占比也呈下降趋势,信贷资产质量持续改善。

3、流动性风险管理

公司继续改进流动性管理技术和方法,有效防范流动性风险。一是按季开展流动性风险压力测试,并根据实际情况不断改进测试方法,完善流动性风险应急预案。二是对分支机构实施流动性比例管理,合理平衡资金流动性和收益性关系,加强资金来源和资金运用的动态管理。三是每周定期召开流动性风险分析会议,讨论当前市场流动性情况及主要影响事件,提前做好本周及下阶段资金策略和流动性安排。四是实行同业存款、系统内往来资金价格每日动态调整加点机制,及时调整投资组合结构,优化资产配置。

4、市场风险管理

公司进一步强化市场风险管理力度。一是加强全行资产负债变化研究,结合对宏观经济、利率走势等要素的判断,合理制定投资策略,适时调整投资组合的运用规模和结构。二是在利率上行预期增强的背景下,加大短期限、高收益资产配置力度,减少中长期资金运用,维持组合低久期。三是积极采用结汇或对冲交易等方式管理和控制汇率风险,将外汇敞口控制在限额之内,切实防范汇率风险。四是加强市场风险管理系统建设,推动资金交易和分析系统(Murex)二期顺利上线,不断提高市场风险计量、监测和控制能力。

5、操作风险管理

公司持续完善操作风险管理体系框架,合理配置资源,有效识别、评估、监测、防范操作风险。一是完善操作风险治理架构,提升操作风险治理机制运行质效。二是改进操作风险管理方法,通过开展操作风险自评、损失事件收集统计分析、重点领域关键风险指标监测,提升操作风险管理有效性。三是加强业务连续性及应急管理,积极开展案件防控工作。四是推进操作风险内控建设,通过实施内控评价持续完善操作风险管理体系框架,强化操作风险管理。

6、合规风险管理

报告期内,公司始终坚持稳健合规、可持续经营理念,强化合规理念宣贯与培训,努力培育合规企业文化氛围,不断健全法律与合规管理机制,致力于提升法律与合规管理的精细化与专业化水平。持续关注新法律法规的颁布实施,为业务规范发展提供有效保障。通过持续开展制度清理工作,加强了内规之间的协调性和系统性。按照《企业内部控制基本规范》的要求,积极稳妥地推进内控评估体系建设工作,在原有全面合规管理体系建设的基础上,结合内控评估的方法与工具,健全可持续使用的实施流程和内控监督机制,进一步发挥原有合规管理体系对提升分行风险控制与优化业务流程的作用,加快构建公司合规管理日常机制。加强反洗钱日常管理,开展反洗钱专项检查,强化对可疑交易的分析甄别,不断提高资金监测能力。不断强化合规管理信息基础平台建设,成功完成全面合规管理系统二期的升级上线工作,系统功能涵盖了制度管理、法律事务管理、内控管理、合规管理、环境与社会风险管理等功能,并在系统中引入工作流,进一步提升合规管理与内控管理的信息化与专业化水平。

7、环境与社会风险管理

环境与社会风险管理是发展可持续金融的重要保障,也是完善管理模式、提升管理能力的有力措施。公司通过采纳赤道原则,引入国际领先的环境与社会风险管理理念、工具与流程,逐步形成自身特色的环境与社会风险管理模式,制定并严格实施《兴业银行环境与社会风险管理政策》,设立专门部门负责环境与社会风险管理牵头工作。公司严格执行赤道原则,不断完善环境与社会风险管理制度、电子化流程管理、环境与社会风险管理工具和专家评审机制,将环境与社会风险管理环节融入信贷流程,提升规范化管理能力。

8、信息技术风险管理

公司持续改进信息科技风险管理体系和长效机制。一是逐步完善信息科技风险关键指标体系,加强分级分类管理,通过常态化的信息科技风险监测、预警与处置机制,加强对信息科技风险的全面跟踪监测。二是完善信息科技风险报告机制,不断加强信息科技风险事件收集,定期实施信息科技风险定量分析及趋势分析,及时掌握风险管理状况和趋势,支持信息科技风险管理决策。三是积极探索并加强重要信息系统风险管控,实现信息科技风险日常持续性管理。

(十七)公司内部控制说明

报告期内,公司不断强化内部控制措施,健全内部控制机制。现有内控制度在改善内部控制环境、增强风险识别、监测和评估能力、提高风险控制措施、完善信息交流与反馈机制、强化监督评价与纠正机制等方面体现了较好的完整性、合理性和有效性。报告期内,公司制定或修订了包括基本制度、管理办法、操作规程在内的一系列规范性文件,覆盖信用行业准入、授信业务管理、全面风险管理、会计管理、零售信贷、企业金融等各个条线。

§7 重要事项

7.1利润分配方案执行情况

7.1.1 2010年度利润分配实施情况

根据2011年4月19日股东大会审议通过的2010年度利润分配方案,报告期内公司以2010年末总股本5,992,450,630股为基数,向全体股东每10股派发现金红利4.6元(含税),并以资本公积金转增8股,共计派发股利2,756,527,289.80 元,增加4,793,960,504股,实施完成后公司总股本为10,786,411,134股。

7.1.2 公司2011年上半年度不进行利润分配,也不进行公积金转增股本。

7.2重大诉讼、仲裁事项

截至报告期末,公司及所属分支机构不存在单笔金额超过经审计的上一年度净资产金额1%的重大诉讼、仲裁案件。

7.3资产交易事项

经中国银行业监督管理委员会核准,公司收购新希望集团有限公司、四川南方希望实业有限公司、福建华投投资有限公司(原福建华侨投资(控股)公司)等三家公司合计持有的兴业国际信托有限公司(2011年5月更名前为联华国际信托有限公司)的51.18%股权,兴业国际信托有限公司成为公司的控股子公司,纳入财务报表合并范围。经2011年3月25日公司第七届董事会第三次会议审议批准,公司拟收购永安资产管理有限公司所持兴业国际信托有限公司4.9%的股权。本次收购需报有关监管部门批准,待交易完成后公司在兴业国际信托有限公司的持股比例将达到56.08%。

报告期内,公司无其他重大收购及出售资产、吸收合并事项。

7.4重大关联交易事项

1、公司第七届董事会第三次会议审议批准给予关联方恒生银行有限公司(含恒生银行(中国)有限公司)基本授信额度20亿元,授信有效期一年。上述关联交易业务均由正常经营活动需要所产生,交易的条件及利率均执行公司业务管理的一般规定。详见公司2011年3月29日关联交易公告。

2、经公司第六届董事会第十八次会议审议通过,公司于2009年将福州分行及厦门分行抵债持有的兴业证券股份有限公司股份合计120,640千股转让给福建省财政厅,转让总价为人民币804,669千元。按照股权转让合同约定,转让价款采取分期方式支付。截至报告期末,福建省财政厅已支付并全部结清上述股权转让款。详见公司2011年5月20日公告。

7.5重大合同及其履行情况

7.5.1重大托管、租赁、承包事项

报告期内,公司无重大托管、租赁、承包事项。

7.5.2重大担保事项

报告期内,除批准经营范围内的正常金融担保业务外,公司无其他需要披露的重大担保事项。

7.5.3委托他人进行现金资产管理事项

报告期内,公司无委托他人进行现金资产管理事项。

7.5.4其他重大合同

报告期内,公司各项合同履行情况正常,无重大合同纠纷发生。

7.6公司或5%以上的股东重要承诺事项及履行情况

无。

7.7聘任、解聘会计师事务所情况

公司2010年年度股东大会批准聘请德勤华永会计师事务所对公司2011年按国内会计准则编制的年报进行审计及半年报进行审阅,审计费用为人民币466万元。

7.8报告期内公司及其董事、监事、高级管理人员未受到中国证券监督管理委员会稽查、行政处罚或证券交易所公开谴责。

7.9公司持有其他上市公司股权、参股金融企业股权情况

7.9.1公司持有其他上市公司发行的股票或证券投资

单位:人民币百万元

| 持有对象名称 | 最初投资成本 | 持有数量(股) | 占该公司股权 比例(%) | 期末账面价值 |

| VISA INC | - | 10,866 | - | 6 |

| 上海华源股份有限公司 | 18 | 3,744,630 | 0.79 | 18 |

| 山东九发食用菌股份有限公司 | 6 | 939,176 | 0.37 | 9 |

| 合 计 | 24 | - | - | 33 |

7.9.2公司持有非上市金融企业股权的情况

单位:人民币百万元

| 持有对象名称 | 最初投资成本 | 持有数量(股) | 占该公司股权 比例(%) | 期末账面价值 |

| 九江银行股份有限公司 | 561 | 223,200,000 | 20 | 780 |

| 广发华福证券有限责任公司 | 180 | - | 4.35 | 180 |

| 紫金矿业集团财务有限公司 | 25 | - | 5 | 25 |

| 合 计 | 766 | - | - | 985 |

7.10其他重大事项及其影响和解决方案的分析说明

次级债券发行:经中国银行业监督管理委员会和中国人民银行批准,公司于2011年6月28 日在全国银行间债券市场发行次级债券人民币100亿元,全部为15年期固定利率债券,在第10年末附有前提条件的发行人赎回权,票面年利率为5.75%。募集资金依据适用法律和监管部门的批准,用于补充公司的附属资本。详见公司2011年6月29日公告。

§8 财务会计报告

8.1 本报告期财务报告经德勤华永会计师事务所有限公司审阅并出具审阅报告

8.2 财务报表

银行及合并资产负债表

2011年6月30日 单位:人民币百万元

本集团 本银行

附注六 6/30/2011 12/31/2010 6/30/2011 12/31/2010

(未经审计) (未经审计)

资产:

现金及存放中央银行款项 1 240,772 288,641 240,772 288,641

存放同业及其他金融机构款项 2 33,254 39,867 33,194 39,867

贵金属 12 685 12 685

拆出资金 3 32,973 21,099 32,973 21,099

交易性金融资产 4 11,036 5,537 11,007 5,537

衍生金融资产 5 2,334 2,301 2,334 2,301

买入返售金融资产 6 561,066 374,005 561,066 374,005

应收利息 7 10,788 6,655 10,764 6,649

发放贷款和垫款 8 917,129 842,568 917,109 842,568

可供出售金融资产 9 140,233 147,232 139,873 147,232

持有至到期投资 10 29,625 34,290 29,625 34,290

应收款项类投资 11 76,840 61,321 76,780 61,321

应收融资租赁款 12 15,802 8,693 - -

长期股权投资 13 1,066 771 3,713 2,771

固定资产 4,563 3,847 4,535 3,845

在建工程 2,525 3,080 2,525 3,080

无形资产 289 319 288 319

商誉 14 446 - - -

递延所得税资产 15 2,227 2,390 2,224 2,389

其他资产 16 6,926 6,372 3,528 5,224

资产总计 2,089,906 1,849,673 2,072,322 1,841,823

负债:

向中央银行借款 300 365 300 365

同业及其他金融机构存放款项 18 454,183 417,655 454,908 418,386

拆入资金 19 57,846 26,137 42,646 18,598

交易性金融负债 20 399 - 399 -

衍生金融负债 5 2,261 2,317 2,261 2,317

卖出回购金融资产款 21 148,253 89,585 148,253 89,585

吸收存款 22 1,222,979 1,132,767 1,222,979 1,132,767

应付职工薪酬 23 4,030 4,545 3,975 4,534

应交税费 24 3,607 3,486 3,557 3,479

应付利息 25 12,085 8,591 11,933 8,575

应付债券 26 69,943 64,935 69,943 64,935

其他负债 27 12,446 7,295 10,125 6,289

负债合计 1,988,332 1,757,678 1,971,279 1,749,830

股东权益:

股本 28 10,786 5,992 10,786 5,992

资本公积 29 27,533 32,624 27,540 32,624

盈余公积 30 3,403 3,403 3,403 3,403

一般风险准备 31 9,937 9,937 9,937 9,937

未分配利润 32 49,514 40,039 49,377 40,037

归属于母公司股东权益合计 101,173 91,995 101,043 91,993

少数股东权益 401 - - -

股东权益合计 101,574 91,995 101,043 91,993

负债及股东权益总计 2,089,906 1,849,673 2,072,322 1,841,823

附注为中期财务报告的组成部分。

中期财务报告由下列负责人签署:

高建平 李仁杰 李 健

董事长 董事,行长 财务机构负责人

法定代表人 主管财务工作负责人

银行及合并利润表

2011年1月1日至6月30日止期间 单位:人民币百万元

本集团 本银行

2011年1月1日至 2010年1月1日至 2011年1月1日至 2010年1月1日至

附注六 6月30日止期间 6月30日止期间 6月30日止期间 6月30日止期间

(未经审计) (未经审计) (未经审计) (未经审计)

一、营业收入 26,246 20,358 25,814 20,358

利息净收入 33 22,161 17,593 21,911 17,593

利息收入 33 46,018 29,542 45,507 29,542

利息支出 33 (23,857) (11,949) (23,596) (11,949)

手续费及佣金净收入 34 3,792 2,132 3,625 2,132

手续费及佣金收入 34 4,048 2,316 3,879 2,316

手续费及佣金支出 34 (256) (184) (254) (184)

投资收益 35 128 153 112 153

其中:对联营企业的投资收益 90 35 90 35

公允价值变动收益 36 47 402 48 402

汇兑收益 108 59 108 59

其他业务收入 10 19 10 19

二、营业支出 (10,252) (9,155) (10,024) (9,155)

营业税金及附加 37 (1,880) (1,356) (1,854) (1,356)

业务及管理费 38 (7,548) (6,314) (7,440) (6,314)

资产减值损失 39 (656) (1,342) (562) (1,342)

其他业务成本 (168) (143) (168) (143)

三、营业利润 15,994 11,203 15,790 11,203

加:营业外收入 61 64 60 64

减:营业外支出 (8) (20) (8) (20)

四、利润总额 16,047 11,247 15,842 11,247

减:所得税费用 40 (3,795) (2,483) (3,745) (2,483)

五、净利润 12,252 8,764 12,097 8,764

归属于母公司股东的净利润 12,232 8,764 12,097 8,764

少数股东损益 20 - - -

六、每股收益:

基本每股收益(人民币元) 41 1.13 0.92

七、其他综合收益(损失) 42 (297) 369 (290) 369

八、综合收益总额 11,955 9,133 11,807 9,133

归属于母公司股东的综合收益总额 11,935 9,133 11,807 9,133

归属于少数股东的综合收益总额 20 - - -

银行及合并现金流量表

2011年1月1日至6月30日止期间 单位:人民币百万元

本集团 本银行

2011年1月1日至 2010年1月1日至 2011年1月1日至 2010年1月1日至

附注六 6月30日止期间 6月30日止期间 6月30日止期间 6月30日止期间

(未经审计) (未经审计) (未经审计) (未经审计)

经营活动产生的现金流量:

客户存款和同业存放款项净增加额 126,740 224,892 126,733 224,892

向中央银行借款净增加额 - 268 - 268

拆入资金及卖出回购金融资产款净增加额 90,376 132,667 82,715 132,667

收取利息、手续费及佣金的现金 40,974 28,794 40,751 28,794

收到其他与经营活动有关的现金 5,802 525 5,445 525

经营活动现金流入小计 263,892 387,146 255,644 387,146

客户贷款及垫款净增加额 81,689 90,880 75,029 90,880

存放中央银行款项和同业款项净增加额 45,114 36,093 45,099 36,093

拆出资金及买入返售金融资产净增加额 192,101 156,766 192,101 156,766

向中央银行借款净减少额 65 - 65 -

支付利息、手续费及佣金的现金 19,901 11,466 19,772 11,466

支付给职工以及为职工支付的现金 4,650 3,079 4,609 3,079

支付的各项税费 5,321 3,555 5,259 3,555

支付其他与经营活动有关的现金 4,405 2,084 3,077 2,084

经营活动现金流出小计 353,246 303,923 345,011 303,923

经营活动产生的现金流量净额 43 (89,354) 83,223 (89,367) 83,223

投资活动产生的现金流量:

收回投资收到的现金 319,704 277,339 318,892 277,339

取得投资收益收到的现金 4,436 3,182 4,422 3,182

处置固定资产、无形资产和

其他长期资产收到的现金 11 - 10 -

收到其他与投资活动有关的现金 - 7 - 7

投资活动现金流入小计 324,151 280,528 323,324 280,528

投资支付的现金 328,054 298,600 327,112 298,600

取得子公司及其他营业单位支付的现金净额 517 - 631 -

购置固定资产、无形资产和

其他长期资产支付的现金 507 728 505 728

投资活动现金流出小计 329,078 299,328 328,248 299,328

投资活动产生的现金流量净额 (4,927) (18,800) (4,924) (18,800)

筹资活动产生的现金流量:

吸收投资收到的现金 - 17,864 - 17,864

发行债券收到的现金 10,000 3,000 10,000 3,000

筹资活动现金流入小计 10,000 20,864 10,000 20,864

偿还债务支付的现金 5,000 7,000 5,000 7,000

分配股利、利润或偿付利息支付的现金 3,466 3,298 3,466 3,298

支付的其他与筹资活动有关的现金 - 21 - 21

筹资活动现金流出小计 8,466 10,319 8,466 10,319

筹资活动产生的现金流量净额 1,534 10,545 1,534 10,545

汇率变动对现金及现金等价物的影响 (50) (76) (50) (76)

现金及现金等价物净增加额 43 (92,797) 74,892 (92,807) 74,892

加:期初现金及现金等价物余额 261,391 182,824 261,391 182,824

期末现金及现金等价物余额 43 168,594 257,716 168,584 257,716

合并股东权益变动表

2011年1月1日至6月30日止期间 单位:人民币百万元

2011年1月1日至6月30日止期间(未经审计)

归属于母公司股东权益

少数

附注六 股本 资本公积 盈余公积 一般风险准备 未分配利润 股东权益 合计

一、2011年1月1日余额 5,992 32,624 3,403 9,937 40,039 - 91,995

二、本期增减变动金额

(一)净利润 - - - - 12,232 20 12,252

(二)其他综合收益(损失) 42 - (297) - - - - (297)

(三)本期收购增加 - - - - - 381 381

小计 - (297) - - 12,232 401 12,336

(四)利润分配 - - - - (2,757) - (2,757)

1.股利分配 - - - - (2,757) - (2,757)

(五)股东权益内部结转 4,794 (4,794) - - - - -

1.资本公积转增股本 4,794 (4,794) - - - - -

三、2011年6月30日余额 10,786 27,533 3,403 9,937 49,514 401 101,574

2010年1月1日至6月30日止期间(未经审计)

归属于母公司股东权益

少数

附注六 股本 资本公积 盈余公积 一般风险准备 未分配利润 股东权益 合计

一、2010年1月1日余额 5,000 17,239 3,403 8,101 25,854 - 59,597

二、本期增减变动金额

(一)净利润 - - - - 8,764 - 8,764

(二)其他综合收益(损失) 42 - 369 - - - - 369

小计 - 369 - - 8,764 - 9,133

(三)股东投入资本 992 16,699 - - - - 17,691

(四)利润分配 - - - - (2,500) - (2,500)

1.股利分配 - - - - (2,500) - (2,500)

三、2010年6月30日余额 5,992 34,307 3,403 8,101 32,118 - 83,921

2010年7月1日至12月31日止期间(未经审计)

归属于母公司股东权益

少数

股本 资本公积 盈余公积 一般风险准备 未分配利润 股东权益 合计

一、2010年7月1日余额 5,992 34,307 3,403 8,101 32,118 - 83,921

二、本期增减变动金额

(一)净利润 - - - - 9,757 - 9,757

(二)其他综合收益(损失) - (1,683) - - - - (1,683)

小计 - (1,683) - - 9,757 - 8,074

(三)利润分配 - - - 1,836 (1,836) - -

1.提取一般风险准备 - - - 1,836 (1,836) - -

三、2010年12月31日余额 5,992 32,624 3,403 9,937 40,039 - 91,995

银行股东权益变动表

2011年1月1日至6月30日止期间 单位:人民币百万元

2011年1月1日至6月30日止期间(未经审计)

附注六 股本 资本公积 盈余公积 一般风险准备 未分配利润 合计

一、2011年1月1日余额 5,992 32,624 3,403 9,937 40,037 91,993

二、本期增减变动金额

(一)净利润 - - - - 12,097 12,097

(二)其他综合收益(损失) 42 - (290) - - - (290)

小计 - (290) - - 12,097 11,807

(三)利润分配 - - - - (2,757) (2,757)

1.股利分配 - - - - (2,757) (2,757)

(四)股东权益内部结转 4,794 (4,794) - - - -

1.资本公积转增股本 4,794 (4,794) - - - -

三、2011年6月30日余额 10,786 27,540 3,403 9,937 49,377 101,043

2010年1月1日至6月30日止期间(未经审计)

附注六 股本 资本公积 盈余公积 一般风险准备 未分配利润 合计

一、2010年1月1日余额 5,000 17,239 3,403 8,101 25,854 59,597

二、本期增减变动金额

(一)净利润 - - - - 8,764 8,764

(二)其他综合收益(损失) 42 - 369 - - - 369

小计 - 369 - - 8,764 9,133

(三)股东投入资本 992 16,699 - - - 17,691

(四)利润分配 - - - - (2,500) (2,500)

1.股利分配 - - - - (2,500) (2,500)

三、2010年6月30日余额 5,992 34,307 3,403 8,101 32,118 83,921

2010年7月1日至12月31日止期间(未经审计)

股本 资本公积 盈余公积 一般风险准备 未分配利润 合计

一、2010年7月1日余额 5,992 34,307 3,403 8,101 32,118 83,921

二、本期增减变动金额

(一)净利润 - - - - 9,755 9,755

(二)其他综合收益(损失) - (1,683) - - - (1,683)

小计 - (1,683) - - 9,755 8,072

(三)利润分配 - - - 1,836 (1,836) -

1.提取一般风险准备 - - - 1,836 (1,836) -

三、2010年12月31日余额 5,992 32,624 3,403 9,937 40,037 91,993

附注为中期财务报告的组成部分

8.3 本报告期无会计政策、会计估计的变更。

8.4 本报告期无前期会计差错更正。

董事长: 高建平

兴业银行股份有限公司董事会

二〇一一年八月二十二日