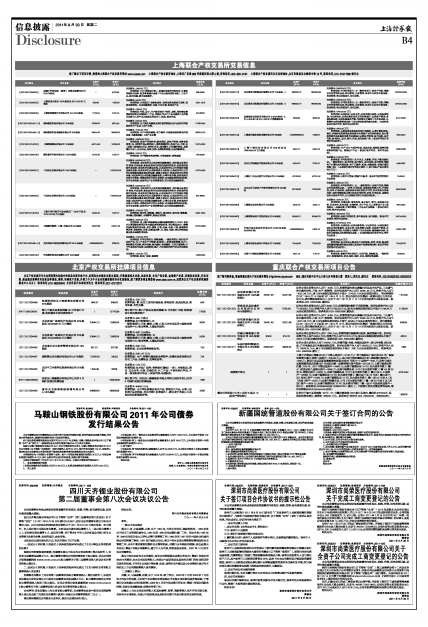

发行结果公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

经中国证券监督管理委员会证监许可[2011]1177号文核准,马鞍山钢铁股份有限公司(以下简称“公司”或“发行人”)获准向社会公开发行面值不超过55亿元的公司债券。

根据《马鞍山钢铁股份有限公司2011年公司债券发行公告》,马鞍山钢铁股份有限公司2011年公司债券(以下简称“本期债券”)发行总额为人民币55亿元,发行价格为每张100元,采取网上面向社会公众投资者公开发行和网下面向机构投资者询价配售相结合的方式发行。

本期债券分为3年期和5年期两个品种,其中3年期品种初始发行规模为30亿元,5年期品种初始发行规模为25亿元,两个品种间可以进行双向回拨,回拨比例不受限制。

本期公司债券发行工作已于2011年8月29日结束。本期公司债券发行情况如下:

1、 各品种最终发行规模

3年期品种最终发行规模为人民币31.60亿元,5年期品种最终发行规模为人民币23.40亿元。

2、 网上发行

3年期品种:网上一般社会公众投资者的认购数量为人民币1.2642亿元,占本期公司债券3年期品种最终发行规模的4%。

5年期品种:网上一般社会公众投资者的认购数量为人民币18.50万元,占本期公司债券5年期品种最终发行规模的0.01%。

2、网下发行

3年期品种:网下机构投资者认购数量为人民币30.3358亿元,占本期公司债券3年期品种最终发行规模的96%;

5年期品种:网下机构投资者认购数量为人民币23.39815亿元,占本期公司债券5年期品种最终发行规模的99.99%。

特此公告。

发行人:马鞍山钢铁股份有限公司

保荐人(主承销商):中信证券股份有限公司

二○一一年八月三十日

股票代码:600808 股票简称:马钢股份 公告编号:临2011-020

马鞍山钢铁股份有限公司2011年公司债券

发行结果公告