| ||

| ||

| ||

| ||

|

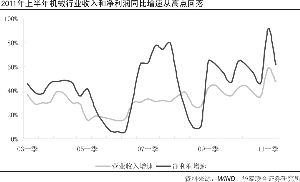

今年上半年,因国内外经济复杂多变,通胀及宏观调控等因素导致不少行业增收不增利。不过,梳理半年报数据发现,仍有多个行业在上半年呈现出较高景气度,而且该景气趋势有望在下半年延续。其一是与移动互联网发展相关的电子元器件行业,互联网、物联网、新能源、节能低碳等新兴产业的快速发展极大促进了相关电子元器件上市公司业绩的成长,我们预计,移动互联网行业下半年仍将保持高速增长,并为中国电子行业带来重大机遇。其二是机械行业,该行业上半年实现净利润316亿元,同比增长61.9%,不过工程机械预计下半年盈利增速有所收窄,而节能环保设备、航天军工等细分领域有望延续上半年增速。其三是养殖行业也高度景气,饲料行业因此也逐渐进入景气周期。其四是食品饮料行业景气上行明显,该行业上半年毛利率维持在40%高位,盈利受益通胀,其中白酒最为景气。另外,通讯设备由于上半年三大运营商资本支出低于预期,景气度稍逊,不过预计下半年运营商会加速投资,因此通讯设备行业后市也值得关注。

⊙本版撰稿 华泰联合证券研究所 ○编辑 全泽源

信息和能量是推动物质世界进步的两大动力。信息革命的载体是互联网和物联网,能量产生和利用方式的变革体现在“开源”和“节流”两个环节,分别对应新能源和节能低碳两个新兴产业。电子元器件是构成互联网、物联网、新能源、节能低碳等新兴产业的“元素”和“细胞”,今年上半年电子行业上市公司的经营状况和市场表现都证明了,互联网、物联网、新能源、节能低碳等新兴产业的快速发展极大促进了相关电子元器件上市公司业绩的成长,同时,电子元器件行业新技术、新工艺、新产品的成熟和应用也推动者下游新兴产业的发展。

由于3G通讯网络的建成、软硬件技术的成熟、服务内容的丰富,移动互联网目前进入了高速发展期和普及期,成为互联网领域今年甚至是今后几年最重大的投资机遇,在各个新兴产业中,也以成长的高速与确定性成为今年上半年资本市场上耀眼的明星。

移动互联网时代,我国电子行业的受益程度高于传统互联网时代,主要原因有三:第一、移动互联网终端的市场规模高于传统互联网,手机仅仅是移动互联网终端的一种,但其市场空间已经可以与传统互联网的主要终端PC等量齐观。手机以平均单价133美元,2011年全球出货16.5亿台计算,市场空间为2193亿美元,PC以平均单价650美元,2011年全球出货3.4亿台计算,市场空间为2212亿美元;第二、移动终端的平均价格会因为智能手机在手机中占比的提升而在近年内保持稳定上升的态势。第三、相较于传统互联网时代,中国电子产业在移动互联网时代的竞争地位更加有利,产品的覆盖面更广。相关上市公司在触摸屏、连接器、天线、机壳、电池、显示面板、视窗防护屏、电声器件、光电器件、被动器件等重要的零组件领域,在全球市场中都已经占有重要的地位,并有华为、中兴为代表的民族企业进入到移动终端整机领域,远非传统互联网时代中国企业在PC等领域的竞争地位可比。

基于以上分析的逻辑,电子行业主要移动互联网相关上市公司上半年的营收和净利润取得了较快的增长速度。截至2011年8月29日,已公布半年报的电子行业(申万分类)上市公司的上半年总净利润同比增长36%,移动互联网相关上市公司的业绩增长明显高于整个行业。

我们认为,移动互联网行业下半年仍将保持高速增长。下半年行业基本面同时面临着有利和不利因素。有利因素方面,日本地震对移动互联终端需求以及关键材料供给的影响将逐渐消弭,国际、国内多家大厂在移动互联网领域的整合和新产品开发布局逐渐转化为产品投放市场;不利因素方面,欧债美债对宏观经济有较大不确定性影响,原材料和人力成本上涨压力依然存在。但我们分析认为,不利因素的影响小于有利因素,原因是,移动互联网处于高速成长期,欧美宏观经济可能出现的波动对其影响相对有限,而原材料和人力成本经过今年上半年的大幅上涨,一方面下半年的涨幅应低于上半年,另一方面电子元器件厂商消化和转移成本的各种措施已经逐渐起效。

概言之,移动互联网为中国电子行业带来重大机遇,我们预测移动互联网行业仍将保持高速成长。

2011年上半年主要移动互联网电子公司营收和净利润增长率

| 子行业和产品 | 上市公司 | 营收同比增长率 | 净利润同比增长率 |

| 触摸屏/显示器件 | 莱宝高科 | 33.1% | 68.9% |

| 长信科技 | 48.5% | 106.2% |

| 连接器 | 长盈精密 | 64.8% | 52.4% |

| 立讯精密 | 153.9% | 146.9% | |

| 天线 | 信维通信 | 10.9% | 46.9% |

| 光电器件 | 水晶光电 | 37.6% | 46.3% |

| 电声器件 | 歌尔声学 | 41.3% | 74.4% |

| 电池 | 德赛电池 | 76.5% | 67.1% |

资料来源:Wind,华泰联合证券研究所

食品饮料景气上行

白酒最“香”啤酒较“淡”

上半年食品饮料行业收入和业绩均实现了大幅增长, 行业毛利率维持在40%的高位。盈利受益通胀,景气上行。

我们回顾过去六年食品饮料行业收入和利润情况,收入和利润保持较稳定的增长。国内食品饮料行业竞争格局稳定,大公司抗通胀能力强,成本控制能力强,产品受益于CPI上行。行业毛利率较稳定,先行于通胀确定盈利。此外,高通胀引致的产品价格上涨具有粘性,食品行业将景气上行。2010以来尽管ROE(净资产收益率)变化不大,但销售净利率、总资产周转率、权益乘数齐头并进,未来食品饮料行业ROE仍存在上升空间。

分行业看,上半年净利润同比增速表现较好的依次是,乳品(108.4%)、白酒(57.5%)、葡萄酒(82.3%)。而提价能力较差的食品制造类表现较差,分别是肉制品(-73%)、食品综合(-14.7%)、啤酒(9.1%)。

总体来看,食品饮料行业处于景气度高位,增速较快。大部分子行业仍处于快速增长期,比如白酒、葡萄酒、屠宰及肉类加工等。少数子行业从快速增长期过渡到平稳增长期,比如啤酒、乳制品等。

从重点上市公司中报来看,白酒最为景气。其中古井贡酒、山西汾酒和洋河股份增速168%、97%和70%,增速最慢的水井坊也有34%。古井贡酒半年报表示,上半年,白酒行业高景气度仍然延续,市场集中度也不断提高,市场竞争格局呈现一线白酒保持较快增长,二线白酒虽竞争激烈但增速加快,白酒品牌进一步向品牌化、高端化方向发展,“强者恒强”的趋势日益明显。与此同时,区域性强势品牌白酒增速也令人期待。

葡萄酒也实现了快速增长,张裕A增速50%。该公司半年报表示,公司营业收入同比增长24.5%,主要系公司产品需求较为平稳,销量增加,加之以酒庄酒和解百纳干红为主体的中高档产品增长较快,使产品平均售价同比上升所致;公司营业利润较上年同期增长49.65%,主要系公司营业收入增长,加之公司销售费用和营业成本控制较好所致。我们注意到,报告期内公司葡萄酒和白兰地销售增长较快,香槟酒销售停滞不前,保健酒销量有所下滑。

啤酒行业进入平稳增长期,燕京啤酒和青岛啤酒增速分别为10%和22%。青岛啤酒半年报表示,为消化成本大幅上涨的压力,公司上半年适度调整了中高端产品价格,市场销售仍保持持续增长的势头,主品牌青岛啤酒实现销量203 万千升,同比增长23%。可见,大公司抗通胀能力强,成本控制能力强。

乳制品行业逐渐从三聚氰胺事件中恢复,龙头企业伊利股份同比增长136%。肉类加工行业本身增速较快,双汇利润大幅下降是由于“瘦肉精”事件。

2011年上半年食品饮料行业重点上市公司中报增速

| 子行业 | 公司简称 | 收入增速% | 归属上市公司股东的 净利润增速% |

| 白酒 | 泸州老窖 | 45.42 | 35.26 |

| 五粮液 | 39.84 | 48.72 |

| 洋河股份 | 76.99 | 69.96 |

| 古井贡酒 | 84.89 | 168.14 |

| 山西汾酒 | 79.89 | 97.21 |

| 水井坊 | -4.37 | 34.10 |

| 啤酒 | 燕京啤酒 | 22.91 | 10.16 |

| 青岛啤酒 | 21.38 | 21.62 | |

| 葡萄酒 | 张裕A | 24.50 | 49.73 |

| 乳制品 | 伊利股份 | 28.44 | 136.70 |

| 食品加工 | 双汇发展 | -6.65 | -84.85 |

| 安琪酵母 | 24.22 | 26.55 | |

| 三全食品 | 41.40 | 53.82 |

资料来源:Wind,华泰联合证券研究所

通信设备: 下半年三大运营商投资将提速

从2011年上半年运营商资本开支数据来看,三大运营商上半年资本开支实际完成1087.35亿元,同比去年下降4.4%;全年资本开支预算为2562亿元,上半年实际资本开支仅占全年42.44%。如果考虑集团公司投资,我们预计上半年运营商实际投资占全年预算约35%。历史上运营商资本开支执行前低后高,但是今年由于运营商内部调整的原因,使得这一现象尤其明显。

通信设备板块优于通信运营板块。从通信上市公司的半年报情况来看,电信运营板块收入和利润同比增速23.75%和5.27%,通信设备板块收入与利润增速分别为27.81%和14.15%。

展望2011年下半年,三大运营商将会加大资本开支,中移动在WLAN和网络优化方面的投资有望超预期,中联通和中电信将会重点投资光通信以及网络优化。我们认为下半年光通信,WLAN和网络优化行业将是投资重点。

基于上半年的盈利情况和行业景气度,在运营商方面,我们认为中国联通下半年值得关注。在2G向3G转变的过程中,我们认为行业的变革,将为联通的发展带来巨大的机遇。在现在这个时点,联通的股价依然在历史低位,但是经营情况已经改善,利润快速增长已经显露端倪。

在光通信行业,我们分析认为,有高成长性的配线龙头日海通讯值得重点关注,下半年具有超预期因素的烽火通信也值得期待。

另外,WLAN和网优行业的三元达下半年也不乏看点。中联通和中移动都提出了下半年加大网友覆盖力度和WLAN建设力度,这符合前期我们对于未来运营商资本开支动向的判断,下半年在WLAN领域较为领先的三元达将最受益。

最后,我们长期看好中兴通讯。该公司是中国最优秀的通信设备公司之一。全球通信行业从技术驱动向‘成本+服务驱动’的模式非常清晰,我们认为在整个行业变革过程中,中兴通讯具有长期投资价值。该公司半年报表示,展望2011 年下半年,移动互联网的快速发展带动LTE 下一代移动宽带网络的规模建设,与之相配套的宽带化建设也将陆续展开,此外网络质量提升等需求带动原有的2G/3G 网络新建和现代化改造。随着国家宽带战略的推进,有线接入市场将迎来新一轮建设时间窗,物联网、云计算、移动互联网等ICT 产业也正处于新一轮变革的起点。

2011年上半年通信设备子板块中报增速

| 板块 | 营业收入同比(%) | 净利润同比(%) |

| 光通信 | 27.6 | 5.8 |

| WLAN | 39.4 | 31.3 |

| 网优 | 43.3 | -23.3 |

资料来源:Wind,华泰联合证券研究所

机械设备:增速高位回落 节能环保设备仍有看头

2011年上半年,机械行业实现营业收入3738亿元,同比增长47.4%,实现归属于母公司所有者的净利润316亿元,同比增长61.9%。环比来看,二季度实现营业收入1980亿元,实现归属于母公司所有者的净利润171亿元,分别比一季度增长14.71%和21.63%。

上半年净利润增长最快的子行业是船舶和海工装备、铁路设备、工程机械。

上半年船舶和海工装备行业净利润大幅增长110%。中集集团和中国重工对行业影响非常大,中集集团上半年受益于集装箱的旺盛需求,净利润大幅增长了207%;中国重工船舶订单充足,上半年净利润同比增长26.19%。预计下半年集装箱的需求将逐渐回落,行业景气将难以为继。

铁路设备上半年净利润同比增长96.2%,主要受益于高铁投资的提速。但由于8月份出现的高铁事故,铁道部推迟了下半年的投资计划,预计铁路设备下半年的增速将有所放缓。

受益于固定资产投资的增长,上半年工程机械行业表现十分靓丽,净利润同比增长63.7%,第二季度固定资产投资增速开始逐步回落,预计工程机械下半年的净利润增速也会大幅收窄。

此外,上半年,金属制品行业净利润同比增长42.6%,冶金和采矿设备同比增长30.6%,基础零部件同比增长21.5%,航天军工行业同比增长8.5%,环保设备行业同比增长4.3%。

净利润同比出现下降的行业有:农业机械、机床和仪器仪表行业,同比分别下降26.8%、11.6%和8.5%。

环比看来,工程机械、船舶和海工设备、铁路设备、基础零部件、金属制品等行业第二季度环比增速明显放缓。而第二季度,行业景气较一季度有所好转的行业有:节能环保设备、航天军工、机床、仪器仪表、自动化设备。

2011年上半年,机械行业的盈利能力维持较高水平:ROE(净资产收益率)为8.0%,同比提高了近1个百分点,毛利率为20.7%,与去年同期基本持平。三项费用率为8.1%,同比下降了0.3个百分点。

工程机械、船舶海工装备、铁路设备、冶金采矿设备等行业受益于行业景气,毛利率持续上升,其中,工程机械和冶金采矿设备由于费用率有所上升,其ROE水平出现小幅下降。

毛利率下降的行业有:农机、基础零部件、金属制品、航天军工、节能环保设备和机器人、自动化设备,同时,由于这些行业的三项费用率出现不同程度的提升,因此他们的ROE水平也都有所下降。

2011年上半年,机械行业存货达到1903亿元,同比大幅增长45.4%。主要原因是上半年机械行业景气大幅提升,企业大量进行原材料采购。存货周转率提升6.9个百分点至50.4次。

由于各细分行业存在季节性差异,因此其存货的表现也各不相同。其中,增长最快的铁路设备、工程机械的存货增速分别为71.7%、57.96%。铁路建设投资提速和固定资产投资旺盛,铁路设备和工程机械企业需要备足原材料进行生产,是上半年这两个行业的存货增速较快的主要原因。船舶和海工设备行业的存货也大幅增长了50%以上,主要由于中国重工今年进行了重组,注入了大量的资产所致。其余大多数子行业的存货都处于较高的增速水平。下半年我们将重点关注企业去库存的情况。

上半年,机械行业的投资活动的现金流同比大幅增长83.8%,达377.9亿元。其中工程机械行业受益于国家基础设施建设带来的固定资产投资增速的提升,资本支出同比增长了105%,至73.4亿元。受益于节能环保政策的支持,节能环保设备的投资规模也处于行业中的前列。在下半年铁路投资放缓和固定资产回落的趋势下,预计未来的资本支出可能将更多地来自于节能环保设备行业。

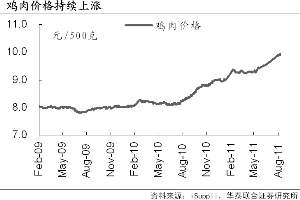

农林牧渔:禽畜养殖最好

农业板块业绩分化也颇大。2011年上半年由于肉类价格处于高位,带动养殖行业高度景气,饲料行业由于下游养殖的拉动和龙头企业的扩张也逐渐进入景气周期。但油脂板块和种子表现较差。

从农业上市公司的半年报情况来看,生猪养殖的新五丰、雏鹰农牧和大康牧业增速分别为376%、348%和107%;禽类养殖的圣农发展、民和股份、华英农业和益生股份增速分别为83%、417%、56%和153%。

饲料龙头企业增速较快,海大集团、大北农、新希望和正邦科技分别增长68%,60%、91%和52%。新希望半年报表示,报告期内,公司主营业务毛利大增主要是因为:一是上半年生猪

养殖行情较好,养殖企业毛利率同比增长35.49 个百分点;二是饲料企业销售规模扩大,毛利率同比增长1.0 个百分点;三是公司乳业调整产品结构和终端销售价格,毛利率同比增长了3.39 个百分点。

水产捕捞方面增速较快,开创国际和中水渔业增速分别是156%和86%;而水产养殖表现相对一般,獐子岛、好当家、东方海洋和壹桥苗业分别增长26%、33%、31%和12%。

油脂板块和种子表现较差。主营油脂的东凌粮油同比下降239%,西王食品同比增长31%;种子除了隆平高科净利润大幅增长155%,其余公司表现相对较差,敦煌种业还出现了亏损。

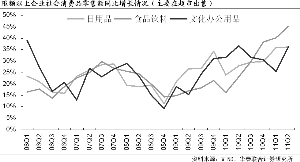

百货分化很大 超市整体较好

2011年上半年限额以上企业消费品零售额同比增长36%。其中,金银珠宝增速最快,食品、服装、日用品等次之,化妆品较差。纵向来看,上半年增速处于历史较高水平。

从上市公司的半年报来看,百货部分企业增长强劲。东百集团、合肥百货和大商股份净利润同比增长都超过了100%,分别为459%、162%和131%;人人乐、大东方、新华百货、广州友谊等增速较低,分别为1%、9.29%、15.11%和16.79%。

超市方面,主要的三家超市增速较快,永辉、步步高和友谊股份增速分别为95%、45%和31%。家电方面,苏宁电器净利润同比增速为25.35%。

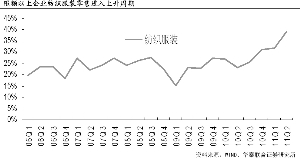

纺织服装:

家纺和品牌服装增速较快

整体来看,2011年上半年纺织服装零售额处于上升通道,二季度同比增速达到39%。

品牌服装板块,除了星期六增长仅0.21%外,其他重点公司增速基本都在30%以上。美邦服饰大幅增长833%,增长较快的还有报喜鸟、搜于特、探路者,分别增长65%、71%和72%。

纺织方面,家纺子行业整体增速较快,富安娜、罗莱家纺和梦洁家纺增速分别为79%、74%和47%。纺织其他子行业略差,华孚色纺增长47%、鲁泰A增长34%,山东如意和众和股份分别增长2%和-9%。