董事会2011年第三次临时会议决议公告

证券简称:康恩贝 证券代码:600572 公告编号:临2011-039

浙江康恩贝制药股份有限公司七届

董事会2011年第三次临时会议决议公告

本公司及董事会全体成员保证公告内容的真实、完整和准确,对公告的虚假记载、误导性陈述、或者重大遗漏负连带责任。

浙江康恩贝制药股份有限公司(以下简称“公司”) 第七届董事会2011年第三次临时会议于2011年8月31日以通讯方式召开。会议通知和补充通知分别于2011年8月29日和8月30日以书面、传真、电子邮件方式送达各董事。会议应参加审议表决董事9人,实际参加审议表决董事9人。公司监事以审议有关议案方式列席会议。会议的召开符合《公司法》、《公司章程》的规定。

会议审议了有关议案,经书面表决通过决议如下:

1、通过《关于公司为控股子公司江西天施康提供贷款担保的议案》。表决情况:同意9票;反对0票;弃权0票。

为支持子公司经营发展,同意公司为控股子公司江西天施康中药股份有限公司提供总额度不超过6,000万元人民币的银行授信贷款担保,担保期限为一年,担保的方式为连带责任担保,所提供担保的标的为自公司本次董事会决议日起一年内该公司在担保额度内向中国银行鹰潭市分行申请办理的借款期限不超过一年的银行贷款。

江西天施康中药股份有限公司2010年度营业收入39,061.22万元,净利润2,455.51万元,截止2010年末的资产总额48,949.36万元,资产负债率38.97%;2011年上半年营业收入21,393.35万元,净利润1,851.05万元,截止2011年6月30日末的资产总额46,122.22万元,资产负债率46.67%。

截至2011年7月31日,公司对外担保(包括对控股子公司)总额0.83亿元人民币,占公司经审计的2010年12月31日合并净资产(不含少数股东权益)的15.39亿元的5.39%,无逾期担保。

2、通过《关于投资参股杭州双马生物工程有限公司的议案》。表决情况:同意7票;反对0票;弃权0票。因本公司副董事长吴仲时、董事张伟良本次也共同投资参股,故为本议案事项的关联董事,对本议案回避表决。本项投资构成关联交易(关联投资)。(详见临2011—040号公司关联交易公告)

同意本公司通过增资方式投资1367.0887万元参股杭州双马生物工程有限公司(简称“双马公司”),其中注册资本出资227.8481万元,占增资完成后双马公司注册资本759.4937万元的30%。本次增资投资以坤元资产评估公司出具的坤元评报(2011)270号《资产评估报告》的评估结果为基础并经协商确定。

公司独立董事黄董良、赵博文、施建祥对本项议案事先予以认可,并发表如下独立意见:

该项关联投资符合公司主业发展需要,有利于分担和控制公司对外投资风险以及激励机制建设,还有利于加强拟投资的双马公司今后治理及其营销、财务、内部控制的全面规范,保障公司及全体投资者的利益。

本项投资中公司与关联人系按照相同的出资及作价方式,有关投资作价依据在评估报告的基础上协商确定,符合公允和市场交易原则。本次关联交易表决程序符合相关法律、法规和公司章程规定,相关的关联董事均按规定回避表决,本项关联交易不会损害公司及公司股东利益。

特此公告。

浙江康恩贝制药股份有限公司

董 事 会

2011年9月1日

证券简称:康恩贝 证券代码:600572 公告编号:临2011-040号

浙江康恩贝制药股份有限公司

关联交易公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

一、关联交易概述

为加快推动公司保健品业务板块的调整和发展,丰富和扩大产品线,促进营销模式的创新,寻找新的经营和利润增长点,公司拟通过增资方式投资1367.0887万元参股杭州双马生物工程有限公司(以下简称“双马公司”),其中注册资本出资227.8481万元,占增资完成后双马公司注册资本759.4937万元的30%。

鉴于本公司本次拟投资双马公司股权的同时,本公司副董事长吴仲时、董事、总裁张伟良和副总裁、财务总监陈岳忠先生也拟一并共同对双马公司增资投资,根据《上海证券交易所股票上市规则》第10.1.1、10.1.5和10.2.1条款和《浙江康恩贝制药股份有限公司关联交易管理制度》的有关规定,因吴仲时、张伟良和陈岳忠先生为公司关联自然人,本项投资为公司与关联自然人共同投资,故本事项构成关联交易(关联投资)。

董事会表决情况:上述关联交易事项已经公司第七届董事会2011年第三次临时会议审议通过。作为本项议案的关联董事,吴仲时副董事长和张伟良董事均已按《上海证券交易所股票上市规则》和《公司关联交易管理制度》的有关规定回避表决。

二、投资标的方情况介绍

1、基本情况:

双马公司成立于1999年,住所位于杭州建德寿昌镇城东工贸开发区1号,法定代表人:冯建平,注册资本:叁佰万元人民币,企业法人营业执照注册号:330182000017809,组织机构代码证号:70429386—8。该公司经营范围:天然色素、红曲米粉、红曲红色素、生物化工系列产品制造,定型包装食品(不含冷冻和冷藏食品且有效期限至2013年3月10日)、家用电器、日用百货、电子产品、计算机软件、化工产品及原料(除化学危险品及易制毒化学品)、建筑材料、冶金矿产品、医疗器械(限一类及二类中无需《医疗许可证》的经营项目)、医用激光仪器设备(有效期限至2014年4月28日)的销售,健康信息咨询。

截至2011年8月28日止,双马公司注册资本300万元,其中:冯建平252万元,占84%;冯超48万元,占16%。

2、业务情况

双马公司以功能性红曲的研发与生产为核心业务。功能性红曲是利用现代生物科技,对菌种进行优选以及对发酵过程进行严格控制,从而产生含有他汀成分的红曲,具有辅助降血脂功效。双马公司目前销售的产品主要有:功能红曲米、功能红曲粉、奔马牌红曲胶囊,其中功能红曲米、功能红曲粉由双马公司自行生产,奔马牌红曲胶囊委托生产厂家代为加工。

双马公司在建德市寿昌经济技术开发区建有办公楼与红曲米、红曲粉保健品原料的生产车间,目前最大年产能量为100吨,能满足未来几年的产能需求。

双马公司下设两个合作研发中心:与上海第二军医大学、中州大学分别联合成立双马菌物药研发中心、双马电子医疗器械研发中心。2004年与浙江医科院在原有产品的基础上开发研制了辅助降血脂保健食品“奔马牌红曲胶囊”,获国家食品药品监督管理局批准生产(国食健字G20040622号)。

双马公司在杭州设有运营中心,负责公司产品营销,营运中心下设市场部、招商部、企划部、物流部、及财务部等职能机构。

目前双马公司生产的红曲产品已经出口欧美及东南亚地区,国内共有红曲胶囊的销售网点100多个,分布于华东、华北、华中、华南、东北、西南地区。

双马公司近年来比较重视品牌的建设。根据中国市场监测中心提供的材料显示,双马公司“圣曲”品牌具较强品牌优势,在行业内具一定影响力。

2001年双马公司成为中国功能性红曲协会理事单位、中国保健协会理事会员单位、是国家功能性红曲标准四大起草单位之一,在行业内有较强的优势地位。

3、财务状况:

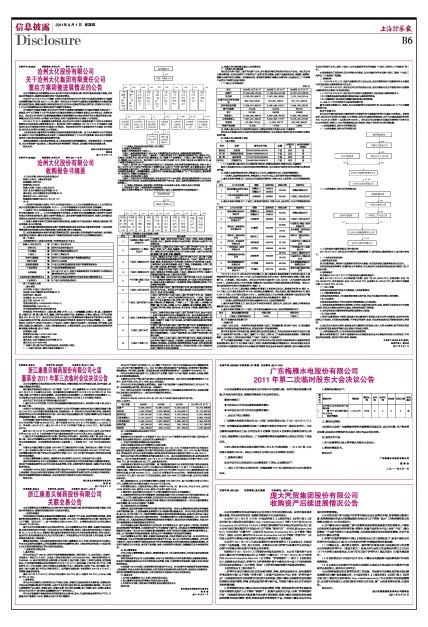

双马公司2008年、2009年、2010年、2011年6月末会计报表主要项目见下表:

单位:人民币元

| 项目名称 | 2008年 | 2009年 | 2010年 | 2011年6月30日 |

| 总资产 | 9,925,475.15 | 10,681,424.31 | 11,490,434.15 | 25,712,696.69 |

| 总负债 | 7,557,673.59 | 7,579,885.39 | 8,164,604.71 | 21,110,827.23 |

| 股东权益 | 2,367,801.56 | 3,101,538.92 | 3,325,829.44 | 4,601,869.46 |

| 主营业务收入 | 5,117,410.77 | 6,748,753.80 | 6,116,655.02 | 8,883,105.32 |

| 主营业务成本 | 2,540,120.43 | 3,837,980.97 | 3,096,492.32 | 3,354,297.33 |

| 利润总额 | 457,855.38 | 833,748.45 | 335,726.34 | 1,701,386.70 |

| 净利润 | 303,740.53 | 625,311.34 | 251,794.75 | 1,276,040.02 |

注:上述财务数据未经注册会计师审计

三、投资情况

根据包括本公司在内的15名投资者于2011年8月28 日签署的《杭州双马生物工程有限公司增资扩股及合资经营合同》,此项合同的主要事项如下:

1、 交易价格的确定和增资完成后股东情况:

本次公司拟通过对双马公司增资的方式进行投资。

经双马公司委托浙江坤元资产评估有限公司以2011年5月31日为基准日对双马公司股东全部权益价值进行评估,根据浙江坤元资产评估有限公司出具的坤元评报(2011)270号《资产评估报告》,评估结果为:双马公司在评估基准日采用收益法评估的股东全部权益价值为18,409,200元。

包括本公司在内的本次增资涉及的新投资者共13名。各有关投资者经协商同意,在评估报告的基础上,双马公司在评估基准日2011年5月31日的全部股东权益值即公司净资产值为人民币1800万元,其中注册资本为300万元,由原老股东享有。

全体投资者同意对双马公司进行增资,其中新增投资者按双马公司经评估净资产值为标准对其进行增资,即投资者以现金人民币6元认购双马公司新增注册资金1元,其中1元为注册资金,5元为资本公积。增资后双马公司注册资金由原人民币300万元增至759.4937万元,新增投资者总计新增的注册资本出资459.4937万元,占双马公司增资后的60.5%的股;新增投资者实际出资2756.9622万元,其中459.4937万元为注册资金,其余2297.4685万元为资本公积,由双马公司新老股东共享。

按上述原则和方式,本公司将通过增资方式投资1367.0887万元,其中注册资本出资227.8481万元,占增资后双马公司新注册资本759.4937万元的30%。

本次增资完成后,主要股东持股比例为:冯建平33.18%,冯 超6.32%,本公司30%,吴仲时1.00%,张伟良1.00%,陈岳忠1.00%,其他9名自然人股东27.5%。

2、款项支付:在合同签订并生效后十日内将出资额支付至双马公司验资账户,

3、未能在约定的时间内支付增资款的,应按逾期金额日万分之五向双马公司支付逾期违约金,逾期超过三十日的,则视为放弃本次增资,但仍应向双马公司支付其约定出资额2%的违约金。

4、增资后公司的经营管理:投资各方同意,增资后(包括其他增资新股东),双马公司新的董事会设五名董事,其中由本公司委派二名董事。

四、关联交易对本公司的影响

随着对红曲在医药保健作用和相关消费市场的研究开发,针对心血管疾病防治的药品和保健食品将不断推陈出新,红曲类保健食品领域的产品市场需求增长前景良好。双马公司经过多年经营发展,在产品、生产技术和工艺、市场和营销等方面具有较好的发展和盈利基础,在国内红曲行业中具有教显著的优势地位。双马公司目前经营已经有一定规模和业绩水平,财务状况较稳定。2011年以来的订单明显上升,尤其是其采取利用增资吸收新的股东的措施后,通过利益共享和资源整合,对其未来的市场销售增长也将起到积极有利的作用。

本公司保健品业务目前存在原有产品如元邦、贝贝等增长乏力,新产品跟不上的问题,对业务发展已经形成较严重的影响。本项投资有利于公司丰富和扩大新产品,同时其会议营销等新销售模式和资源也可以通过一定方式与公司保健品板块嫁接整合,有利于促进公司保健品业务寻求新的增长点。而且,从中药保健化的理念和趋势看,也符合公司中药植物药产业发展的总体需要。

本公司副董事长吴仲时、董事、总裁张伟良和副总裁、财务总监陈岳忠先生拟一并共同对双马公司增资投资,与本公司的投资系按照相同的出资及作价方式。该三位人员的持股比例较低。公司本次与该有关人员共同投资的主要原因是有利于分担和控制康恩贝对外投资风险以及激励机制建设,还有利于加强双马公司治理,也有利于其营销、财务、内部控制的全面规范,保障康恩贝及全体投资者利益。

五、独立董事意见

公司三位独立董事黄董良、赵博文、施建祥事前认可上述关联交易事项,并对该关联交易事项发表独立意见如下:

该项关联投资符合公司主业发展需要,有利于分担和控制公司对外投资风险以及激励机制建设,还有利于加强拟投资双马公司今后的治理以及营销、财务、内部控制的全面规范,保障公司及全体投资者的利益。

本项投资中公司与关联人系按照相同的出资及作价方式,有关投资作价依据在评估报告的基础上协商确定,符合公允和市场交易原则。本次关联交易表决程序符合相关法律、法规和公司章程规定,相关的关联董事均按规定回避表决,本次关联交易不会损害公司及公司股东利益。

六、备查文件

1、公司第七届董事会2011年第三次临时会议决议;

2、独立董事对关联交易的事前认可说明及独立意见;

3、《杭州双马生物工程有限公司增资扩股及合资经营合同》。

特此公告。

浙江康恩贝制药股份有限公司

董 事 会

2011年9月1日