| ||

|

⊙记者 邹靓

商业银行借道理财产品“疯狂”高息揽储,终于引来了监管部门重拳出击。

10月9日,中国银监会发布《商业银行理财产品销售管理办法》(以下称《办法》),首次将禁止变相高息揽存等规定写入规章,商业银行从事理财产品销售活动,不得通过销售或购买理财产品方式调节监管指标,进行监管套利;银行不得无条件向客户承诺高于同期存款利率的保证收益率;商业银行不得将理财产品作为存款进行宣传销售,不得违反国家利率管理政策变相高息揽储。

分析人士指出,《办法》对盛行一时的违规揽储现象具有较强的针对性和约束性,然而也正是由于其只是针对银行理财产品,未来理财产品销售可能将向其他类代销产品倾斜。权威人士认为,监管部门的意图在规范市场而非约束市场,理财市场的规范需要一个长期的调整过程,更需要持续有效的监管手段。

监管套利也疯狂

受货币政策紧缩和长期负利率的影响,存款流失在银行界可以说是众人皆知的秘密。以往即便是在楼市、股市热火朝天的年月,也未见银行业捉襟见肘,而这次,却是被民间借贷“撞了一下腰”。

接近监管部门人士透露,民间借贷今年急速扩张,仅温州一地规模就以千亿计。中金公司日前发布的一份研究报告预计,中国民间借贷余额在2011 年中期同比增长38%至3.8 万亿元,占中国影子银行体系总规模约33%,相当于银行总贷款的7%。

迫于日益严峻的外部形势,商业银行为了揽储只有各出奇招。除了传统的与合作企业协议定时存款外,理财产品发售在前三季度大放异彩。统计数据显示,今年前三季度共有14876款银行理财产品发行,规模超过11万亿元。

“尤其在季末冲存款的月份,银行理财产品卖得都特别火爆”,一国有商业银行理财经理表示。根据银率网的数据统计,截至9月28日,9月份商业银行共发行理财产品2149款,创下今年以来月发行新高,环比增长14.7%,其中半数以上为期限一个月内的短期理财产品。

业内人士表示,利用理财产品在销售与计息之间的资金留存计入存款,踩着时点发售产品是很普遍的做法。“往年也有,只是今年负债环境差,理财产品发的多,媒体一炒作就众人皆知了”,一股份制商业银行产品经理表示,《办法》中关于“不得通过销售或购买理财产品方式调节监管指标,进行监管套利”的规定,真要监管起来必然就堵掉了商业银行踩点发售理财产品冲时点存款的路,但是只要产品发售节奏正常化,也就无所谓是不是冲时点,银行反倒不用那么畏首畏尾了。

按下葫芦浮起瓢?

相比之前的征求意见稿,此次出台的《办法》对禁止变相高息揽储进行了明确的界定。商业银行不得无条件向客户承诺高于同期存款利率的保证收益率,不得将存款单独作为理财产品销售,不得将理财产品与存款进行强制性搭配销售,每一项都有很强的针对性。

有分析人士认为,虽然《办法》对银行理财产品进行了严格约束,但是对于银行代销的其他产品却未涉及,如果银行理财产品销售受到影响,也就同时为其他产品销售腾出了空间,这正是监管的盲点。

《办法》的约束范围有限,对产品的差别化监管势必使资金流向监管宽松的领域,这并非监管部门的初衷。“事实上,《办法》的推出是要对银行理财产品销售进行规范而非约束,在规范销售的前提下,理财产品可以更健康地发展,长远来看对整个理财市场的发展是有益的”,一监管部门权威人士这样表示。

上述人士认为,规范销售某种程度上是一种氛围和习惯,不仅仅是银行理财产品应当做风险提示,明码标价,其他产品也应如此。“不管是银行理财产品还是信托类产品、代销的保险基金类产品,监管部门都会有相应的监管措施。”

■背景链接

《商业银行理财产品销售管理办法》涉及理财产品规范的重点内容:

第六章第三十五条规定,商业银行不得无条件向客户承诺高于同期存款利率的保证收益率;高于同期存款利率的保证收益,应当是对客户有附加条件的保证收益。

第三十六条规定,商业银行不得将存款单独作为理财产品销售,不得将理财产品与存款进行强制性搭配销售。商业银行不得将理财产品作为存款进行宣传销售,不得违反国家利率管理政策变相高息揽储。

第三十七条规定,商业银行从事理财产品销售活动,不得通过销售或购买理财产品方式调节监管指标,进行监管套利;不得将理财产品与其他产品进行捆绑销售;不得采取抽奖、回扣或者赠送实物等方式销售理财产品;不得通过理财产品进行利益输送;不得挪用客户认购、申购、赎回资金;销售人员不得代替客户签署文件等。

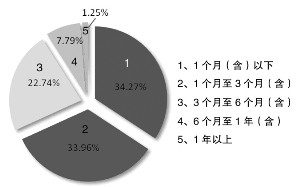

国庆前一周理财产品期限分布